Notes de version - CCH iFirm Cantax T1 2019 v.4.0 (2020.10.27.02)

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Cantax

Nous sommes heureux de vous présenter CCH iFirm Cantax, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Cantax est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que seul le navigateur Google Chrome est pris en charge pour l’utilisation de CCH iFirm Cantax.

CCH iFirm Cantax est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Cantax, veuillez consulter les Notes de version techniques.

Aperçu

Cette version contient les formulaires publiés par l’Agence du revenu du Canada (ARC) et Revenu Québec (RQ) pour l’année d’imposition 2019. Tous ont été approuvés à des fins de production.

Préremplir une déclaration T1 - saison d'impôt 2019

Dates importantes

Fédéral

Fédéral

10 février 2020 – Ouverture du service Préremplir une déclaration T1. Les données fiscales de l’ARC peuvent être téléchargées à partir de l’onglet RÉCUPÉRER. Cette année, la liste des renseignements relatifs à l’impôt sera bonifiée pour inclure les feuillets T2202.

Préremplir une déclaration T1 – Téléchargement des données des années précédentes

Vous pouvez télécharger les données fiscales des trois années précédentes (2016, 2017 et 2018). Pour télécharger les données d’une année donnée, vous devrez utiliser le logiciel CCH iFirm Tax T1 de l’année en question.

Veuillez noter que seules les données des feuillets d’années précédentes seront disponibles; les données qui ne concernent pas une année spécifique, comme les soldes reportés, ne seront pas disponibles.

NOUVEAU - Téléchargement des données fiscales provenant de Revenu Québec - saison d’impôt 2019

Dates importantes

Québec

Québec

2 mars 2020 – Ouverture du service Téléchargement des données fiscales.

Les données fiscales provenant de Revenu Québec peuvent être téléchargées avec la version 4.0 de CCH iFirm Tax T1, à partir de l’onglet RÉCUPÉRER. Pour ce faire, vous devrez détenir une autorisation ou une procuration (MR-69) valide auprès de Revenu Québec ou détenir le code de téléchargement du contribuable.

Quoi de neuf?

Personnalisation des lettres aux clients

En plus d'être offerte dans le produit T2, cette fonctionnalité est maintenant aussi accessible dans les produits T1, T3 et Forms.

Vous pouvez désormais personnaliser les lettres aux clients fournies. Grâce à cette nouvelle fonctionnalité, vous pourrez facilement ajouter votre touche personnelle ou le logo de votre cabinet à toutes les lettres imprimées avec les déclarations.

Nouvelle numérotation des lignes fédérales

Cette année, l’ARC a fait un changement important concernant la numérotation des lignes fédérales. La plupart des lignes ont été renumérotées pour adopter des nombres à 5 chiffres. Par exemple, dans la déclaration T1, la ligne 101 devient la ligne 10100. En général, le changement consiste à ajouter 00 à la fin du nombre existant, mais certains numéros de ligne ont complètement changé. La mise à jour des numéros de ligne dans les formulaires, les diagnostics et l’Aide du logiciel a été amorcée dans la version 1 et se poursuivra dans les versions subséquentes.

Amélioration de votre productivité

Profil du cabinet

Onglet Informations générales

L’option Afficher toutes les cases de la section Dividendes des feuillets T3 et T5 a été ajoutée à la sous-section Options d’affichage et d’impression. Cette option vous permet d’afficher toutes les cases de la section Dividendes des feuillets T3 et T5. Les cases concernant les montants réels et le crédit d’impôt pour dividendes seront affichées même si les montants de ces cases ne sont pas pris en compte dans les calculs.

Cette option sera désactivée par défaut dans le profil du cabinet et seuls les montants des cases qui sont pris en compte dans les calculs de la déclaration seront affichés dans les feuillets T3 et T5.

Modifications apportées dans la version 4.0

Fonctionnalité de signature électronique de CCH iFirm

Les clients peuvent maintenant signer les formulaires d’impôt autorisés grâce à leur accès habituel à CCH iFirm Portail. Désormais, cette fonctionnalité est également entièrement intégrée avec CCH iFirm Portail et CCH iFirm Taxprep. En un seul clic, vous pouvez publier des documents ou des formulaires qui nécessitent la signature électronique de vos clients. Pour simplifier votre processus de signature, nous avons intégré aux formulaires une étiquette indiquant l'endroit où une signature électronique doit être apposée.

Les formulaires dont la signature électronique est permise par l’ARC et Revenu Québec sont les suivants :

- T1135

- T183

- TP-1000.TE

- Autorisation (antérieurement nommé T1013)

- Lettres d'engagement

- NR SOUTIEN

COVID-19 – Report des dates d’échéance de production des déclarations de revenus, d’exigibilité du solde d’impôt à payer et de versement de l’acompte provisionnel du 15 juin 2020 – Versement spécial du crédit pour taxe sur les produits et services (TPS) et augmentation de l’Allocation canadienne pour enfants (ACE)

Le 18 mars 2020, le ministre des Finances du Canada a publié son Plan d’intervention économique pour répondre à la COVID-19. Voici quelques-unes des mesures annoncées :

- la date d’échéance du 30 avril 2020 pour la production des déclarations de revenus de l’année 2019 est reportée au 1er juin 2020;

- la date d’exigibilité du solde d’impôt à payer pour la déclaration de revenus de 2019 est reportée au 1er septembre 2020;

- la date de versement de l’acompte provisionnel du 15 juin 2020 est reportée au 1er septembre 2020;

- le montant maximal annuel du crédit pour la TPS est doublé pour l’année de prestations 2019-2020 : un paiement spécial ponctuel sera versé à cet égard d’ici le début du mois de mai;

- les prestations maximales de l’Allocation canadienne pour enfants (ACE) seront augmentées de 300 $ par enfant : le versement du mois de mai 2020 inclura cette augmentation.

Le Plan d’intervention économique a été publié sur le site du ministère des Finances du Canada : https://www.canada.ca/fr/ministere-finances/plan-intervention-economique.html.

Le ministère des Finances du Québec a annoncé des mesures s’harmonisant avec les mesures fédérales concernant le report des dates d’échéance de production, d’exigibilité du solde d’impôt à payer et du versement de l’acompte provisionnel du 15 juin 2020. Les dates mentionnées ci-dessus s’appliquent donc également à la déclaration de revenus du Québec.

Les différentes annonces ont été faites dans les Bulletins d’information 2020-3 et 2020-4 publiés respectivement les 17 et 18 mars 2020 et dans les communiqués diffusés les 17, 18 et 19 mars 2020 :

http://www.finances.gouv.qc.ca/index.asp.

Notez que la date d’exigibilité du solde à payer et du versement de l’acompte provisionnel du 15 juin 2020 a définitivement été fixée au 1er septembre 2020 dans le communiqué diffusé le 19 mars 2020.

Dans cette version du logiciel, la date de production générale et la date d’exigibilité du solde d’impôt ont été modifiées dans l’onglet LETTRE AU CLIENT du profil du cabinet. Ces dates modifiées s’appliquent à l’ensemble de vos déclarations et s’affichent dans les sections Années d’imposition et date de production du formulaire Lettre C. Les dates modifiées sont insérées dans les paragraphes relatifs à la date de production et aux intérêts et pénalités de la lettre au client.

Intérêts et pénalité pour production tardive :

Les modifications apportées aux dates de production et d’exigibilité du solde sont automatiquement prises en compte dans les calculs des formulaires Intérêts et Intérêts QC.

Acompte provisionnel du 15 juin 2020 :

Le report de la date du versement de l’acompte provisionnel du 15 juin 2020 au 1er septembre 2020 n’a aucune incidence sur le calcul de ce versement. Une note indiquant que le versement du 15 juin n’est dorénavant requis que pour le 1er septembre a été ajoutée dans le formulaire Acomptes fédéraux, dans le formulaire TP-1026 et dans les tableaux des acomptes provisionnels du fédéral et du Québec qui sont inclus dans le formulaire Lettre C.

Crédit pour taxe sur les produits et services (TPS) et Allocation canadienne pour enfants (ACE)

Les calculs d’estimation des versements du crédit pour TPS et de l’ACE pour l’année de prestations 2019-2020 ont été effectués dans les versons 2018 de nos logiciels et ils ne seront pas modifiés pour tenir compte des nouvelles mesures. De plus, étant donné que les versements additionnels prévus pour mai 2020 sont fondés sur les revenus de la déclaration de 2018, aucun changement ne peut être apporté dans les versions 2019 concernant cette nouvelle mesure.

Information concernant la TED

AUTORISATION, Demander ou annuler l’autorisation d’un représentant (antérieurement nommé T1013)

Changements importants aux processus d’autorisation des représentants auprès de l’ARC

Depuis la mi-février, le formulaire T1013 donnant l’accès en ligne a été retiré par l’ARC des formulaires publiés.

Bien que le service électronique de demande d’autorisation continue d’être offert dans le logiciel comme par le passé, l’ARC ne désire plus que les logiciels d’impôt des particuliers permettent l’impression du formulaire T1013.

En remplacement du formulaire T1013, une nouvelle page de signature générée par le logiciel à partir des données disponibles dans le formulaire AUTORISATION doit maintenant être imprimée.

Tout comme le formulaire T1013 des années précédentes, cette nouvelle page de signature devra être dûment remplie et signée par le client avant la transmission, puis conservée par le préparateur pour une durée de six ans.

Afin de vérifier que le contribuable a bien donné son consentement, l’ARC pourrait vous demander de lui fournir des exemplaires des pages de signature dûment remplies et signées. Toutefois, il n’est jamais nécessaire de faire parvenir à l’ARC les copies papier de la page de signature si l’ARC n’en fait pas la demande.

Comme mentionné plus haut, l’ARC ne permet plus l’impression de formulaire T1013 à partir d’un logiciel d’impôt des particuliers. Depuis la mi-février, l’ARC a rendu disponible sur son site le nouveau formulaire AUT-01 combiné qui accorde l’accès hors ligne seulement. Ce nouveau formulaire regroupera trois formulaires d’autorisation, soient les formulaires T1013, RC59 et NR95. Par conséquent, si vous désirez faire parvenir une copie papier du formulaire AUT-01 combiné à l’ARC, vous pouvez utiliser CCH iFirm Cantax Forms ou vous procurer la nouvelle version imprimable du formulaire auprès de l’ARC et la remplir manuellement. Il est important de noter que cette nouvelle version imprimable du formulaire AUT-01 permettra uniquement de demander un accès hors ligne qui accordera le droit de communiquer avec l’ARC par téléphone, par lettre ou en personne. Aucun accès en ligne ne pourra être demandé par le biais de cette version imprimable.

Nous vous rappelons que l’accès en ligne est nécessaire pour utiliser les services de l’ARC, tels que Préremplir ma déclaration et Avis de cotisation express. C’est pourquoi nous ne recommandons pas l’utilisation de cette nouvelle version du formulaire AUT-01 avec accès hors ligne.

Important

Il sera très important de ne pas faire parvenir de copie papier du nouveau formulaire AUT-01 à l’ARC par courrier, par télécopieur ou par téléchargement d’un document numérisé si vous êtes déjà autorisé par votre client.

Tous les nouveaux formulaires AUT-01 reçus par courrier, par télécopieur ou par téléchargement seront traités comme des nouvelles demandes pour l’accès hors ligne, ce qui annulera les demandes d’accès en ligne déjà traitées.

Lors d’un décès

Les autorisations existantes pour les particuliers (celles qui se trouvent déjà dans le système de l’ARC) ne seront plus annulées à la date de décès du contribuable. Cela évitera d’avoir à refaire une nouvelle demande d’autorisation pour autoriser à nouveau le même représentant après la date de décès. Cette nouveauté s’appliquera à partir de la mi-février, ce qui signifie que si la date de décès du contribuable est après la mi-février 2020, votre autorisation existante ne sera pas annulée.

Formulaire RC-59

Depuis la mi-février, le formulaire RC-59 imprimable a également été retiré par l’ARC des formulaires publiés. Il est plutôt combiné avec le nouveau formulaire AUT-01 imprimable donnant seulement un accès hors ligne. Comme mentionné plus haut, cette nouvelle version du formulaire T1013 ne peut pas être imprimée à partir d’un logiciel d’impôt des particuliers. Par conséquent, plus aucun formulaire équivalant à l’ancien formulaire RC-59 n'est pas disponible dans CCH iFirm Tax T1 2019.

Fédéral

Fédéral

Dates importantes

- 24 février 2020 – Ouverture du système de transmission TED en direct.

- 15 janvier 2021 – L’ARC cessera d’accepter les déclarations produites par voie électronique.

Inscription et renouvellement en ligne

Afin de renouveler vos privilèges TED pour la présente saison d’impôt, vous devez suivre les instructions fournies sur la page « Renouvellement » du site Web de l’ARC, au www.ted.arc.gc.ca/l-rnwl-fra.html.

Pour vous inscrire comme nouveau transmetteur électronique, vous devez vous inscrire en ligne en remplissant le formulaire d’inscription en direct TED, accessible au https://www.canada.ca/fr/agence-revenu/services/services-electroniques/services-electroniques-entreprises/declarants-voie-electronique/appliquer.html.

Pour en savoir plus sur les renouvellements et les nouvelles inscriptions, visitez le http://www.ted.arc.gc.ca.

Afin de pouvoir produire par voie électronique le formulaire AUTORISATION (ancien formulaire T1013), vous devez respecter les deux critères suivants :

- Posséder un numéro de la TED et un mot de passe valides.

- Être un représentant autorisé (accès en ligne).

Un représentant autorisé est une personne qui est inscrite au service en ligne Représenter un client de l’ARC. Pour vous enregistrer, visitez le http://www.cra-arc.gc.ca/representants.

Québec

Québec

Dates importantes

- 24 février 2020 – Ouverture du système ImpôtNet Québec.

- 24 février 2020 – Ouverture du système Info-remboursement.

- 15 janvier 2021 – Fermeture du système de transmission d’ImpôtNet Québec.

ImpôtNet Québec

- Les préparateurs doivent s'inscrire à l'espace sécurisé « Mon dossier pour les représentants professionnels », s’ils ne l’ont pas déjà fait dans le passé.

Veuillez noter que le renouvellement est automatique pour les personnes qui se sont inscrites à cet espace dans le passé. - Consultez la page « À qui s'adresse Mon dossier » pour connaître votre profil et les actions que vous pouvez effectuer en ligne au nom d'une entreprise ou d'un citoyen.

Modifications apportées dans la version 3.0

Fédéral

Fédéral

T1244, Choix, en vertu du paragraphe 220(4.5) de la Loi de l’impôt sur le revenu, de reporter le paiement de l’impôt sur le revenu relatif à la disposition réputée de biens

La section Précisions sur les biens visés par le choix a été ajoutée à ce formulaire afin d’y inscrire les biens pour lesquels le contribuable choisit de reporter le paiement des montants d’impôt fédéral et/ou provincial ou territorial.

Lorsqu’une date de départ est inscrite dans le formulaire Identification, vous pouvez choisir, à partir de la liste déroulante Transfert dans chacune des sections de l’annexe 3, de transférer les biens disposés pour lesquels le contribuable choisit de reporter le paiement de l’impôt au formulaire T1244.

Préremplir une déclaration T1

En plus du montant de remboursement requis pour le RAP et le REEP, un nouveau montant correspondant au Remboursement requis à faire pour 2019 est téléchargé. En général, les montants affichés aux lignes Remboursement requis pour 2019 et Remboursement requis à faire pour 2019 seront identiques. Cependant, si un remboursement a été fait avant le début de la période de remboursement, le montant à la ligne Remboursement requis à faire pour 2019 sera moindre que le montant à la ligne Remboursement requis pour 2019. Un diagnostic vous avertira lorsque cette situation s’applique à un contribuable afin que vous puissiez apporter les changements nécessaires.

Québec

Québec

TP-766.3.4, Impôt sur le revenu fractionné – Québec

Le formulaire TP-766.3.4 a été créé cette année par Revenu Québec afin de calculer l’impôt sur le revenu fractionné. Ce formulaire remplace la grille de calcul maison 1206 QC, utilisée auparavant pour calculer le revenu fractionné aux fins de l’impôt du Québec.

T5013/Relevé 15, États des revenus d’une société de personnes

Dans le relevé 15, les cases suivantes ont été supprimées, puisqu’elles ne peuvent plus être utilisées pour un exercice financier qui se termine en 2019 :

- case 32-1, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 10 %;

- case 32-2, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 25 %;

- case 33-1, Frais d’exploration minière de surface, pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 10 %;

- case 33-2, Frais d’exploration minière de surface, pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 25 %;

- case 62-1, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 10 %;

- case 62-2, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 25 %;

- case 63-1, Frais d’exploration minière de surface, pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 10 %;

- case 63-2, Frais d’exploration minière de surface, pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 25 %.

Cependant, le contribuable peut continuer d’inclure 10 % du montant des cases 32, 33, 62 et/ou 63 dans son compte relatif à certains frais d’exploration engagés au Québec et déduire jusqu’à 100 % du solde du compte à la fin de son année d’imposition, si ce solde est positif. Le logiciel calcule donc 10 % du montant total de ces cases afin de calculer la déduction additionnelle relative aux ressources québécoises qui peut être réclamée à la ligne 287 de la déclaration de revenus.

T101/Relevé 11, État des frais de ressources

Dans le relevé 11, les cases suivantes ont été supprimées, puisqu’elles ne peuvent plus être utilisées :

- case D-1, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 10 %;

- case D-2, Frais d’exploration au Québec donnant droit à une déduction additionnelle de 25 %;

- case E-1, Frais d’exploration minière de surface ou d’exploration pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 10 %;

- case E-2, Frais d’exploration minière de surface ou d’exploration pétrolière ou gazière au Québec donnant droit à une déduction additionnelle de 25 %.

Cependant, le contribuable peut continuer d’inclure 10 % du montant des cases D et/ou E dans son compte relatif à certains frais d’exploration engagés au Québec et déduire jusqu’à 100 % du solde du compte à la fin de son année d’imposition, si ce solde est positif. Le logiciel calcule donc 10 % du montant total de ces cases afin de calculer la déduction additionnelle relative aux ressources québécoises qui peut être réclamée à la ligne 287 de la déclaration de revenus.

Modifications apportées dans la version 2.0

Fédéral

Fédéral

Lettre TED et Formulaire T183 – Ajustement pour les lettres personnalisées

Le paragraphe en lien avec le formulaire T183 a été mis à jour dans la version 2.0 du logiciel. Voici les modifications qui ont été apportées :

- La ligne de signature : la référence à la partie D a été remplacée par la partie G;

- Accord pour débit préautorisé : la référence à la partie G a été remplacée par la partie C.

Si vous utilisez des lettres personnalisées, assurez-vous d’appliquer ces modifications.

Profil du cabinet

Onglet LETTRE AU CLIENT

L’option Inclure le paragraphe concernant le plafond du montant pour frais de formation du crédit canadien pour la formation a été ajoutée à la section Options pour la lettre régulière. Cette option vous permet d’inclure un nouveau paragraphe dans les lettres afin d’indiquer à vos clients le plafond du montant pour frais de formation pour 2020. Notez que le montant du plafond sera aussi communiqué par l’ARC dans l’avis de cotisation.

T3, État des revenus de fiducie

Une nouvelle case 26 a été ajoutée afin d'inscrire le revenu d'un membre d'un organisme communautaire. Étant donné que ce type de revenu doit être transféré vers un état des résultats T2042, T2121 ou T2125, vous devez sélectionner, dans le feuillet T3, l'état vers lequel le revenu doit être transféré.

Annexe 3, Sommaire des dispositions – Gains (ou pertes) en capital

La ligne 50410 a été ajoutée afin d'inscrire les gains en capital imposables au taux d'inclusion de 100 % sur disposition d'une participation dans une société de personnes en vertu du paragraphe 100(1). Si un montant est saisi à cette ligne, il sera ajouté au montant de la ligne 19900.

T1139, Méthode facultative – Décès d’un associé ou d’un propriétaire

En cas de décès après la fin de l'exercice de l'entreprise, si un associé ou un propriétaire avait déjà choisi une période comptable ne se terminant pas le 31 décembre, le représentant légal du contribuable peut choisir de remplir une déclaration de revenus et de prestations facultative.

Le représentant va alors remplir deux déclarations et deux formulaires T1139 pour l'année 2019 :

- La déclaration de revenus et de prestations finale et le formulaire T1139 pour déclarer le revenu d'entreprise de l'exercice habituel, ainsi que tous les autres revenus.

- La déclaration de revenus et de prestations optionnelle et le formulaire T1139 pour déclarer le revenu d'entreprise de l'exercice écourté, c'est-à-dire de la date de fin de l'exercice habituel jusqu'à la date du décès du propriétaire ou de l'associé.

Une section a été ajoutée au formulaire T1139 pour calculer à la fois le revenu additionnel à inscrire sur la déclaration de revenus et de prestations finale, et le revenu à imposer dans la déclaration facultative lorsque le choix a été fait de préparer une déclaration de revenus et de prestations facultative pour l’exercice écourté.

Aussi, la section Calcul du revenu sur la base de l’année civile (méthode facultative) que l’on retrouve dans les formulaires T2042, T2125, T2121, T1163 et T1273 a été modifiée pour refléter les changements apportés au formulaire T1139.

Décès, Déclarations de revenus de personnes décédées

L’allocation canadienne pour les travailleurs (ACT), calculée dans l’annexe 6, peut être demandée pour un contribuable décédé dans l’année, mais uniquement si son décès est survenu après le 30 juin. L’ACT est alors demandée à la ligne 45300 de la déclaration finale, mais les calculs de l’annexe 6 doivent tenir compte du revenu de travail, du revenu de travail exonéré d’impôt et du revenu net familial rajusté inclus dans toutes les déclarations du contribuable produites pour l’année.

Des cases ont été ajoutées au formulaire Décès pour saisir les revenus suivants provenant des déclarations facultatives, lesquels doivent être pris en compte dans le calcul de l’ACT :

- Revenu de travail aux fins du calcul de l’allocation canadienne pour les travailleurs (annexe 6, total des lignes 3, 4 et 5);

- Revenu non imposable versé aux volontaires des services d’urgence (T1, ligne 10105).

Québec

Québec

TP-1029.SA, Crédit d’impôt pour soutien aux aînés

Étant donné que ce formulaire doit désormais être signé par les deux membres d’un couple lorsque ceux-ci se partagent le crédit, nous avons ajouté le formulaire TP-1029.SA TED, Crédit d’impôt pour soutien aux aînés, seulement visible dans les modèles d’impression. Ce nouveau formulaire est identique au formulaire régulier TP-1029.SA, mais il ne s’applique que lorsqu’il y a un partage du crédit entre conjoints.

Le formulaire TP-1029.SA TED est uniquement utilisé dans le modèle d’impression Copie TED, dans lequel il a été défini à Oui. De cette façon, une copie à signer et à conserver du formulaire TP-1029.SA s’imprime avec le modèle d’impression Copie TED seulement lorsque le crédit est partagé entre conjoints.

Si vous avez créé des modèles d’impression personnalisés dans la version 1.0 à partir du modèle Copie TED, il est important de définir le formulaire TP-1029.SA TED à Oui dans ceux-ci.

Colombie-Britannique

Colombie-Britannique

Grille de la prestation provinciale ou territoriale, Prestation fiscale pour la petite enfance de la Colombie-Britannique et nouvelle prestation « Child Opportunity Benefit »

À compter du 1er octobre 2020, l'actuelle prestation fiscale pour la petite enfance de la Colombie-Britannique sera remplacée par une nouvelle prestation pour enfants, la B.C. Child Opportunity Benefit (BCCOB), afin de fournir une aide mensuelle bonifiée aux parents d'enfants de moins de 18 ans.

De juillet à septembre 2020, la prestation fiscale pour la petite enfance de la Colombie-Britannique continuera d’être versée mensuellement. Ensuite, d'octobre 2020 à juin 2021, les familles admissibles recevront chaque mois un douzième (1/12) de l’allocation annuelle.

La nouvelle prestation pour enfants de la Colombie-Britannique prévoit le versement d’un montant mensuel non imposable aux parents d’enfants de moins de 18 ans.

Le montant maximal accordé au titre de la nouvelle prestation a été établi comme suit :

- 1 600 $ pour le premier enfant d'une famille;

- 1 000 $ pour un deuxième enfant;

- 800 $ pour chaque autre enfant de moins de 18 ans.

Si le revenu familial net est supérieur à 25 000 $, mais inférieur à 80 000 $, la BCCOB est réduite de 4 % de la portion du revenu familial net supérieure à 25 000 $, sans jamais être inférieure aux montants suivants :

- 700 $ pour le premier enfant;

- 680 $ pour le deuxième enfant;

- 660 $ pour chaque autre enfant de moins de 18 ans.

Pour les familles ayant un revenu familial net de 80 000 $ ou plus, le montant restant de la BCCOB est réduit de 4 % de la portion du revenu familial net excédant 80 000 $ jusqu'à ce qu'il soit ramené à zéro.

Nouveau-Brunswick

Nouveau-Brunswick

Annexe 14, Retrait de l'incitatif à agir pour le climat pour les résidents du Nouveau-Brunswick et changements de montants pour les résidents de l'Ontario, du Manitoba et de la Saskatchewan

L'Agence du revenu du Canada (ARC) a annoncé que la redevance fédérale sur les combustibles ne s’appliquera plus au Nouveau-Brunswick, puisque cette province instaurera sa propre tarification sur le carbone à compter d’avril 2020. L'annexe 14 pour cette province n’est donc plus applicable. L'ARC a aussi modifié les montants servant au calcul de l'incitatif à agir pour le climat pour les résidents de l'Ontario, du Manitoba et de la Saskatchewan.

Pour obtenir plus de détails, veuillez consulter la Note de dépannage T12019-001.

Territoires du Nord-Ouest

Territoires du Nord-Ouest

TPS, Crédit pour la taxe sur les produits et services – Compensation du coût de la vie aux Territoires du Nord-Ouest (CCVTNO)

La compensation du coût de la vie aux Territoires du Nord-Ouest (T.N.-O.) est un montant non imposable versé aux particuliers et aux familles qui habitent dans cette région pour les aider à compenser le coût de la taxe sur le carbone des T.N.-O., laquelle est entrée en vigueur le 1er septembre 2019. Au cours de la première année de l’application de cette taxe (2019-2020), les résidents des T.N.-O. recevront la CCVTNO en deux paiements égaux : un premier en octobre 2019 et un second en avril 2020.

À compter de juillet 2020, des paiements trimestriels égaux de compensation du coût de la vie seront versés en juillet, octobre, janvier et avril.

Le montant alloué pour ce crédit d'impôt pour 2020-2021 a été établi comme suit :

- 104 $ pour les particuliers;

- 104 $ pour les époux ou conjoints de fait (ou les personnes à charge admissibles);

- 120 $ par enfant.

Ce montant n'est pas calculé en fonction du revenu familial.

Yukon

Yukon

TPS, Crédit pour la taxe sur les produits et services – Remboursement du prix du carbone par le Yukon

Un nouveau remboursement du prix du carbone a été instauré par le gouvernement du Yukon afin d’aider les particuliers à compenser le coût de la taxe sur le carbone. Un premier paiement a été effectué au mois d'octobre 2019, tandis que le deuxième le sera au mois d’avril 2020.

À compter de juillet 2020, des paiements trimestriels égaux de compensation du coût de la taxe sur le carbone seront versés en juillet, octobre, janvier et avril et ils comprendront un supplément pour les personnes vivant en région éloignée.

Le montant alloué pour ce crédit d'impôt pour 2020-2021 a été établi comme suit :

- 192 $ pour les particuliers;

- 192 $ pour les époux ou conjoints de fait (ou les personnes à charge admissibles);

- 192 $ par enfant.

Ce montant n'est pas calculé en fonction du revenu familial.

Les Yukonnais résidant à l'extérieur de Whitehorse peuvent également être admissibles à un supplément pour éloignement de 10 %. Pour ce faire, ils doivent confirmer cette information en activant la case 63790 dans la nouvelle annexe YT(S14), Remboursement du prix du carbone par le Yukon (code d’accès : YT 14). Le logiciel active automatiquement la case lorsque la ville de résidence du contribuable indiquée dans la section Adresse postale du formulaire Identification diffère de Whitehorse.

Formulaires retirés

Fédéral

Fédéral

- RC59, Consentement de l’entreprise pour l’accès hors ligne

- RC59X, Annulation du consentement de l’entreprise ou de l’autorisation de délégataires

Modifications apportées dans la version 1.0

Formulaires, annexes et grilles de calcul ajoutés au logiciel

Fédéral

Fédéral

T1 Générale, Déclaration de revenus et de prestations

À compter de l’année d’imposition 2019, l’annexe 1, Impôt fédéral, sera supprimée, mais son contenu sera intégré aux pages 6 et 7 de la déclaration de revenus.

T90, Revenu exonéré selon la Loi sur les Indiens

Une nouvelle case à cocher a été ajoutée à la page 2 de la déclaration de revenus afin d’indiquer si un particulier a reçu un revenu exonéré selon la Loi sur les Indiens. Si tel est le cas, le nouveau formulaire T90 devra être rempli.

Ce nouveau formulaire permet à un particulier inscrit à titre d'Indien selon la Loi sur les Indiens de calculer son revenu d’emploi et son revenu net exonéré. Étant donné que ces revenus ne sont pas déclarés dans une déclaration de revenus et de prestations, l'Agence du revenu du Canada a besoin de ces renseignements pour déterminer le montant maximal au titre du crédit canadien pour la formation ainsi que le montant de l’allocation canadienne pour les travailleurs (ACT) auxquels le particulier pourrait avoir droit. Ce formulaire peut aussi servir à calculer les prestations provinciales ou territoriales auxquelles le particulier pourrait avoir droit, selon son lieu de résidence.

Dans le logiciel, lorsque le nouveau formulaire sera rempli, la case à cocher située à la page 2 de la déclaration de revenus sera automatiquement activée.

Crédit canadien pour la formation

Le crédit canadien pour la formation est un crédit d’impôt remboursable visant à apporter une aide financière pour couvrir jusqu’à la moitié des frais de scolarité et autres frais admissibles associés à la formation. Ce crédit pourra seulement être demandé à partir de l'année d'imposition 2020.

Cependant, afin que les particuliers admissibles puissent demander ce crédit dans leur déclaration de revenus de l'année d'imposition 2020, leur plafond du montant pour frais de formation doit être calculé avec les renseignements de la déclaration de revenus 2019.

Le montant d’un crédit qui peut être demandé pour une année d’imposition (à partir de 2020) sera égal au moins élevé des montants suivants :

- la moitié des frais de scolarité et autres frais admissibles payés pour l’année d’imposition; et

- le solde du plafond du montant pour frais de formation du particulier pour l’année d’imposition (d’après les montants utilisés et accumulés à l’égard d’années précédentes).

Afin de cumuler le montant de 250 $ correspondant au plafond du montant pour frais de formation, un particulier doit :

- produire une déclaration de revenus pour l’année;

- avoir au moins 26 ans et moins de 66 ans à la fin de l’année (à partir de l’année 2020);

- résider au Canada toute l’année;

- avoir des gains (y compris ceux provenant d’un revenu d’une charge ou d’un emploi, d’un revenu de travail autonome, de prestations de maternité et parentales de l’assurance-emploi ou payées en vertu de la Loi sur l’assurance parentale, de la partie imposable du revenu de bourses d’études et de la partie exonérée des gains des Indiens inscrits et des volontaires des services d’urgence) de 10 000 $ ou plus pendant l’année;

- avoir un revenu net individuel pour l’année qui ne dépasse pas le plafond de la troisième fourchette d’imposition pour l’année (147 667 $ en 2019).

Le plafond du montant pour frais de formation d’un contribuable lui sera communiqué chaque année dans son avis de cotisation. Le solde pourra aussi être consulté dans le portail Mon dossier de l’Agence du revenu du Canada.

Les particuliers pourront accumuler jusqu’à 5 000 $ au cours de leur vie.

Par conséquent, dans le logiciel, le plafond du montant pour frais de formation de 2020 (basé sur les renseignements de la déclaration de revenus de 2019) sera donc calculé dans ce nouveau formulaire.

13010, Bourses d'études, de perfectionnement et d'entretien, et subventions imposables reçues par des artistes pour un projet

Une grille de calcul a été créée pour calculer le montant imposable des bourses d’études, de perfectionnement et d’entretien, et des subventions reçues par des artistes pour un projet. En 2018, ce montant était calculé dans la grille de calcul relative à la ligne 130, Autres revenus, et était reporté à la ligne 130 de la déclaration. À compter de 2019, ce montant est reporté à la nouvelle ligne 13010 de la déclaration.

Ontario

Ontario

ON428-A, Crédit d'impôt pour les personnes et les familles à faible revenu

Un nouveau crédit d’impôt non-remboursable pour les personnes et les familles à faible revenu a été introduit à la ligne 62140 pour réduire ou éliminer l’impôt sur le revenu des particuliers ayant un revenu d’emploi.

ON479-A, Crédits d'impôt pour l'accès aux services de garde d'enfants et l'allègement des dépenses

Un nouveau crédit remboursable pour l’accès aux services de garde d’enfants et l’allègement des dépenses a été introduit à la ligne 63050 pour les familles à faible et moyen revenu ayant des frais de garde d’enfants.

Nouvelle-Écosse

Nouvelle-Écosse

T224, Crédit d’impôt sur les innovations pour capital de risque

Ce formulaire sert à calculer le crédit d’impôt de la Nouvelle-Écosse pour le capital de risque. Ce nouveau crédit non remboursable s’adresse aux particuliers qui investissent dans une société ou un fonds de capital de risque.

Veuillez noter que ce formulaire sera disponible dans la version 2019 2.0.

T225, Crédit d’impôt de la Nouvelle-Écosse pour capital de risque lié à l’innovation

Ce formulaire sert à calculer le nouveau crédit non remboursable « Crédit d’impôt de la Nouvelle-Écosse pour capital de risque lié à l’innovation ». Ce crédit s’adresse aux investisseurs admissibles qui investissent dans une société approuvée. Le crédit maximal pour les investissements dans la technologie océanique et les sciences de vie est de 112 500 $ et celui pour les autres investissements est de 87 500 $.

Veuillez noter que ce formulaire sera disponible dans la version 2019 2.0.

Yukon

Yukon

Annexe 14, Remboursement du prix du carbone par le Yukon

Cette nouvelle annexe est destinée aux résidents du Yukon.

Les contribuables doivent activer la case à cocher 63790 de la partie 1 pour indiquer qu’ils résidaient à l’extérieur de Whitehorse au 31 décembre 2019, afin d’être admissibles au supplément de 10 % pour la prestation Remboursement du prix du carbone par le Yukon qui est versée aux particuliers. Ce supplément sera ajouté au montant de base, et les paiements seront émis chaque trimestre à compter d’octobre 2020. Veuillez noter que le calcul du logiciel sera basé sur l’adresse postale inscrite dans le formulaire Identification et autres renseignements du client.

La partie 2 doit être remplie par les entreprises qui veulent demander le Remboursement du prix du carbone par le Yukon. Ce montant sera reporté à la ligne 63855 du formulaire YT 479, Crédits du Yukon.

Pour plus de détails, veuillez consulter les instructions du formulaire.

(missing or bad snippet)Formulaires mis à jour

Profils du cabinet

Onglet TED

Comme expliqué dans la section Information concernant la TED, la seule façon de faire une demande d’autorisation à l’ARC avec un logiciel d’impôt des particuliers (T1) sera désormais par voie électronique. Par conséquent, nous avons retiré l’option permettant aux utilisateurs de désactiver la transmission électronique sur tous les formulaires T1013. L’onglet FORMULAIRES D’AUTORISATION contient toutes les options disponibles en lien avec les demandes d’autorisation.

Fédéral

Fédéral

Formulaires ID, Identification et T2091 – Désignation d’un bien comme résidence principale par un particulier

Afin de bien vous guider lors d’un changement d’usage d’une résidence principale, nous avons apporté les modifications suivantes dans le formulaire Identification, à la section « Résidence principale » :

- Une nouvelle case vous permet maintenant d’indiquer si le contribuable a cessé d’habiter sa résidence principale pour la louer ou a cessé de louer une résidence principale pour l’habiter dans l’année d’imposition en cours.

- Deux cases concernant la résidence principale ont été ajoutées. Ces cases vous permettent d’indiquer si un choix selon le paragraphe 45(2) ou 45(3) a été fait par le contribuable.

Pour les résidents du Québec seulement :

La case relative à un choix effectué à la suite d’un changement d’usage d’une résidence principale a été supprimée du formulaire T2091 et remplacée par ces deux cases.

- Un champ pour inscrire l’année durant laquelle le choix a eu lieu a été également ajouté. Lorsque la réponse à l’une des cases relatives au choix selon le paragraphe 45(2) ou 45(3) est Oui, l’année en cours sera inscrite par défaut, mais pourra être modifiée au besoin. Si un choix a été fait dans une année antérieure, vous pouvez aussi inscrire l’année où le choix a été fait. Les cases relatives au choix selon le paragraphe 45(2) ou 45(3) et la case de l’année du choix seront converties pour conserver ces informations tant que la résidence principale ne sera pas réellement disposée.

Des diagnostics vous aviseront des actions à prendre selon la ou les cases que vous aurez activées.

Identification et autres renseignements

L’ARC a demandé à tous les concepteurs de logiciels d’impôt d’inclure des validations supplémentaires lorsqu’une date de décès est inscrite dans une déclaration, et ce, dans le but d’éviter que des déclarations finales ne soient produites par inadvertance pour des contribuables n’étant pas décédés.

Par conséquent, à la saisie d’une date de décès dans le formulaire ID, un message sera dorénavant affiché, demandant de confirmer l’information en lien avec la déclaration finale.

T4, État de la rémunération payée

Les cases 68, Indien ayant un revenu exonéré – Allocations de retraite admissibles, a été supprimée.

T4E, État des prestations d’assurance-emploi et autres prestations

Déclarez à la ligne 11905 de la déclaration le montant des prestations de maternité et des prestations parentales provenant de l’assurance-emploi qui a été reçu en 2019. Ce montant peut être trouvé dans la lettre qui a été envoyée par Emploi et Développement social Canada (EDSC). Une case a été ajoutée à cet effet dans le feuillet T4E.

De plus, déclarez à la ligne 11905 de la déclaration le montant des prestations de maternité et des prestations parentales provenant du Régime provincial d’assurance parentale (RPAP) inscrit à la case 36 du feuillet T4E. La case 36 a également été ajoutée à cet effet dans le feuillet T4E.

Dans les deux cas, ces montants sont déjà inclus dans le revenu à la ligne 11900 de la déclaration. Par conséquent, ils ne doivent pas être ajoutés à nouveau dans le calcul du revenu total à la ligne 15000 de la déclaration.

Ligne 22215, Nouvelle déduction pour les cotisations bonifiées au RPC et au RRQ sur un revenu d'emploi

Depuis 2019, il est possible de demander une nouvelle déduction pour les cotisations bonifiées au RPC et au RRQ sur les gains ouvrant droit à pension.

Cette nouvelle déduction correspond à 0,15 % du total des cotisations au RRQ et au RPC sur le revenu d’emploi.

La déduction doit être déduite à la ligne 22215, et le montant maximal pouvant être déduit est de 80,85 $.

L’annexe 8, l’annexe 8QC et le formulaire RC381 ont subi d’importantes modifications et servent à calculer la déduction de la ligne 22215.

Nouvelle catégorie d’amortissement – Catégories 54 et 55 - Véhicules zéro émission

Lors du dépôt de son budget le 19 mars 2019, le gouvernement fédéral a proposé d’accorder un taux de DPA temporaire bonifié de 100 % à l’égard des véhicules zéro émission admissibles acquis à partir de la date du budget.

Par conséquent, deux catégories de DPA ont été créées :

Formulaires T2042, T2121, T2125, T1163, T1273 et T776

- Les formulaires AUTOS de ces formulaires ont été modifiés pour calculer la catégorie 54.

- Les formulaires DPA CAT ont été modifiés pour calculer les catégories 54 et 55.

Formulaires ASSOCIÉS et T777 DPA

Ces formulaires DPA CAT ont été modifiés pour calculer les catégories 54 et 55.

DPA CAT, Grille de calcul de la déduction pour amortissement (DPA) – Catégorie 50 et 53

À la suite du dépôt du projet de loi 42, le 7 novembre 2019, par le gouvernement du Québec, les modifications suivantes ont été apportées au calcul du montant de la ligne E dans la sous-partie Biens admissibles acquis après le 20 novembre 2018 et avant le 4 décembre 2018 de la partie Déduction additionnelle pour amortissement du Québec (DPA additionnelle) afin de se conformer à l’article 156.7.5 LI, comme proposé par l’article 37 du projet de loi 42 :

- le champ Montant ajouté à la FNACC de la catégorie attribuable aux biens admissibles a été renommé Moitié du coût en capital des biens admissibles mis en service dans l’année d’imposition courante et correspond à la moitié du montant inscrit à la nouvelle ligne Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 1er juillet 2019.

T2202, Certificat pour frais de scolarité et d’inscription

Les changements suivants ont été apportés au feuillet T2202 :

- il a été renuméroté, de sorte qu’il est passé de T2202A à T2202;

- les périodes d’études et les frais de scolarité inscrits sur le feuillet ont aussi été renumérotés, de sorte que le nombre de mois total à temps partiel est maintenant inscrit à la case 24 (auparavant inscrit dans la colonne B), le nombre de mois total à temps plein est maintenant inscrit à la case 25 (auparavant inscrit dans la colonne C) et le total des frais de scolarité payés est maintenant inscrit à la case 26 (auparavant inscrit dans la colonne A); et

- le formulaire TL11B, Certificat pour frais de scolarité et d’inscription – École ou club de pilotage, a été éliminé par l’ARC (il n’était pas supporté par le logiciel), de sorte que les écoles et clubs de pilotage doivent maintenant utiliser le feuillet T2202 pour déclarer les renseignements d’inscription de leurs étudiants.

Annexe 6, Allocation canadienne pour les travailleurs

La prestation fiscale pour le revenu de travail change de nom pour l’allocation canadienne pour les travailleurs.

Pour l'année 2019, vous pouvez choisir d'inclure ou de ne pas inclure un revenu non imposable, tels que le revenu de travail exonéré d'impôt gagné dans une réserve ou l'allocation qui vous a été versée à titre de volontaire des services d'urgence. Le logiciel calculera le scénario le plus avantageux selon les données saisies.

Annexe 11, Montants fédéraux des frais de scolarité, du montant relatif aux études et du montant pour manuels

La ligne 32001 a été ajoutée à l’annexe 11 fédérale afin de distinguer les frais de scolarité admissibles payés aux institutions d'enseignement étrangères des frais de scolarité admissibles payés aux institutions d'enseignement canadiennes compris à la ligne 32000.

Annexe 14, Incitatif à agir pour le climat

Cette annexe s'applique à l'Alberta à compter de 2019 en plus de s'appliquer à l'Ontario, au Manitoba et à la Saskatchewan.

Pour plus de détails, veuillez consulter les instructions du formulaire.

Demande de dépôt direct

À compter de l’année d’imposition 2019, l’ARC retirera la section « Dépôt direct – S’inscrire ou mettre à jour » de la Déclaration de revenus et de prestations

Cependant, l’option pour s’inscrire à partir du logiciel sera maintenant uniquement disponible avec les déclarations transmises par voie électronique en soumettant les champs du dépôt direct (46000, 46100 et 46200) qui seront accessibles dans le formulaire Demande de dépôt direct. Veuillez noter qu'à la demande de l'ARC, les codes à barres des déclarations produites sur papier ne contiendront pas de champs de dépôt direct.

Les contribuables seront toujours en mesure de s’inscrire par les méthodes suivantes : en ligne au moyen de Mon dossier, par l’application mobile MonARC, par téléphone auprès d’institutions financières sélectionnées, ou par la poste en remplissant et en envoyant le formulaire d’inscription au dépôt direct disponible au lien suivant : https://www.tpsgc-pwgsc.gc.ca/recgen/form/inscription-enrolment-fra.html.

Si un formulaire d’inscription est envoyé avec la déclaration papier, un chèque annulé ou un tampon bancaire est requis, sinon le formulaire sera rejeté.

T1-ADJ, Demande de redressement du T1

En raison de la nouvelle numérotation à cinq chiffres des lignes fédérales, le formulaire T1-ADJ est dorénavant uniquement destiné aux redressements pour l’année 2019 et les années suivantes. Si vous devez ajuster des déclarations de revenus d'années précédentes, vous pouvez utiliser la version 2018 du logiciel CCH iFirm Tax T1.

Calcul de la déduction pour gains en capital

Les gains en capital découlant de dispositions d’immobilisations effectuées après 2008 et avant 2014 donnent droit à une déduction cumulative de 375 000 $, ce qui représente la moitié d’une exonération cumulative de 750 000 $.

Les gains en capital découlant de dispositions d’immobilisations effectuées en 2014 donnent droit à une déduction cumulative de 400 000 $, ce qui représente la moitié d’une exonération cumulative de 800 000 $. Le montant de cette déduction cumulative a été indexé pour les années 2015 à 2019 et continuera d’être indexé chaque année jusqu’à ce qu’il atteigne 500 000 $, soit la moitié de l’exonération cumulative de 1 000 000 $.

Ainsi, pour les gains découlant de dispositions d’immobilisations effectuées en 2015, la déduction cumulative est de 406 800 $, ce qui représente la moitié d’une exonération cumulative de 813 600 $.

Pour les gains découlant de dispositions d’immobilisations effectuées en 2016, la déduction cumulative est de 412 088 $, ce qui représente la moitié d’une exonération cumulative de 824 176 $.

Pour les gains découlant de dispositions d’immobilisations effectuées en 2017, la déduction cumulative est de 417 858 $, ce qui représente la moitié d’une exonération cumulative de 835 716 $.

Pour les gains découlant de dispositions d’immobilisations effectuées en 2018, la déduction cumulative est de 424 126 $, ce qui représente la moitié d’une exonération cumulative de 848 252 $.

Pour les gains découlant de dispositions d’immobilisations effectuées en 2019, la déduction cumulative est de 433 456 $, ce qui représente la moitié d’une exonération cumulative de 866 912 $.

Par ailleurs, pour les dispositions de biens agricoles admissibles ou de biens de pêche admissibles effectuées après le 20 avril 2015, la déduction cumulative est de 500 000 $, ce qui représente la moitié d’une exonération cumulative de 1 000 000 $. Les dispositions d’actions admissibles de petite entreprise ne donnent pas droit à cette déduction additionnelle.

Retrait – Régime d’accession à la propriété

Pour 2019 et les années suivantes, le plafond des retraits dans le cadre du Régime d’accession à la propriété a augmenté à 35 000 $. Cela s’applique seulement aux retraits effectués à partir du 20 mars 2019, inclusivement. Sinon, pour les retraits précédant cette date, le montant maximum que vous pouvez retirer est de 25 000 $.

Un diagnostic a été implanté dans le logiciel et apparaît lorsque le montant du retrait est supérieur à 35 000 $.

Québec

Québec

TP1 – Ligne 248, Nouvelle déduction pour cotisation au Régime de rentes

Depuis 2019, il est possible de demander une nouvelle déduction pour les cotisations bonifiées au RRQ et RPC sur les gains ouvrant droit à pension.

Cette nouvelle déduction correspond à 0,15 % du total des cotisations au RRQ et au RPC cotiser sur le revenu d’emploi.

La déduction doit être déduite à la ligne 248 de la déclaration TP1 et le montant maximal pouvant être déduit est de 80,85 $.

Le formulaire LE-35 a subi d’importantes modifications et sert à calculer la déduction de la ligne 248.

TP1 – Ligne 289, Pertes d’autres années, autres que des pertes nettes en capital

À compter de 2019, une grille de calcul a été ajoutée afin de préciser le type des pertes réclamées à la ligne 289 de la déclaration TP1. Selon le type des pertes réclamées, un code sera reporté à la ligne 289.1 de la déclaration.

TP1 – Ligne 391, Crédit d’impôt pour prolongation de carrière

À compter de l’année d’imposition 2019, le crédit d’impôt pour travailleur d’expérience est renommé crédit d’impôt pour prolongation de carrière. L’âge d’admissibilité à ce crédit passe de 61 à 60 ans. Le montant maximal du revenu de travail admissible sur lequel ce crédit d’impôt est calculé est établi à 10 000 $ pour les travailleurs de 60 à 64 ans. Ce montant maximal demeure à 11 000 $ pour les travailleurs de 65 ans et plus.

Le montant maximal du crédit d’impôt pour prolongation de carrière est de 1 500 $ pour les travailleurs de 60 à 64 ans et de 1 650 $ pour les travailleurs de 65 ans ou plus.

Relevé 19, Versements anticipés de crédits d’impôt

La case H du relevé 19 a été retirée, puisque le crédit d’impôt pour remise en état d’une résidence secondaire était un crédit d’impôt temporaire pour les années 2017 et 2018 seulement. Les versements anticipés pour le crédit d’impôt s’appliquaient aux années 2017 et 2018 seulement.

MR-69, Autorisation relative à la communication de renseignements ou procuration

Conformément aux exigences de Revenu Québec, le code à barres 2D n’est plus généré si certaines validations minimales ne sont pas respectées. Des diagnostics ont été ajoutés ou modifiés pour aviser le préparateur que le code à barres ne sera pas généré à l’impression du formulaire tant que les corrections ne sont pas apportées. Veuillez noter que l’absence d’un code à barres 2D peut engendrer des délais de traitement de la part de Revenu Québec.

TP-1029.9, Crédit d’impôt pour chauffeur ou propriétaire de taxi

À compter de l’année d’imposition 2019, la bonification temporaire du crédit d’impôt remboursable d’un montant maximal de 500 $ pour les titulaires de permis de chauffeur de taxi n’est plus permise. Dans la version 2019 du formulaire TP-1029.9, les lignes 27b à 27f de la section 2 qui servent à calculer cette bonification pour les années 2017 et 2018 sont encore présentes, mais les montants de ces lignes ne se calculeront plus dans le logiciel.

TP-1029.SA, Crédit d’impôt pour soutien aux aînés

Ce formulaire doit désormais être signé par les deux membres d’un couple lorsque ceux-ci se partagent le crédit. Aucune signature n’est requise sur le formulaire si le crédit n’est pas partagé. Les lettres aux clients dans le logiciel ont été ajustées en conséquence. De plus, ce crédit est désormais réclamé à la ligne 463 de la déclaration TP1.

SOUTIEN QC, Allocation famille

À compter du 1er avril 2019, l’allocation famille ajoute un niveau d’aide appelé « deuxième palier » qui est ajouté au supplément pour enfant handicapé nécessitant des soins exceptionnels (SEHNSE).

Ce deuxième palier du SEHNSE permettra d’accorder une aide additionnelle directe aux familles concernées d’un montant de 652 $ par mois, soit 7 824 $ sur une base annuelle. Si l’on considère le montant déjà accordé par le SEH, soit 195 $ par mois, l’aide financière totale accordée à l’égard d’un enfant handicapé nécessitant des soins exceptionnels au titre du deuxième palier du SEHNSE atteindra 10 164 $ sur une base annuelle.

Pour obtenir de plus amples renseignements sur les conditions d’admissibilité d’un enfant au deuxième palier du SEHNSE, consultez le Bulletin d’information 2019-6.

Une case a été ajoutée dans le formulaire FAM, Profil de la famille pour déterminer si un enfant répond aux critères du deuxième palier du SEHNSE. Lorsque cette case est cochée, le calcul se déclenche dans le formulaire SOUTIEN QC et les montants accordés au deuxième palier sont donc inclus dans l’allocation familiale à recevoir du contribuable.

Colombie-Britannique

Colombie-Britannique

BC479, Crédits de la Colombie- Britannique

Le montant maximal du crédit pouvant être demandé par un particulier pour le crédit d’impôt sur le capital de risque a été augmenté.

Annexe BC(S11), Frais de scolarité et montant relatif aux études provinciaux

Le montant relatif aux études de la Colombie-Britannique a été éliminé en 2019. Toutefois, les montants relatifs aux études inutilisés des années antérieures peuvent continuer d’être réclamés.

Alberta

Alberta

PROVBEN, Grille de la prestation provinciale ou territoriale

La prestation pour enfants et familles de l’Alberta remplacera le crédit d’impôt à l’emploi familial de l’Alberta et la prestation pour enfants de l’Alberta à compter du 1er juillet 2020.

Saskatchewan

Saskatchewan

SK428, Impôt et crédits de la Saskatchewan

Le crédit d’impôt de la Saskatchewan relatif aux outils d’un employé avait été aboli pour l’année d’imposition 2017 et les années suivantes. À partir de cette année, il ne sera plus possible de réclamer un montant inutilisé du crédit unique pour l’accession à un métier.

Manitoba

Manitoba

MB479, Crédits du Manitoba

À compter de 2019, le montant de base de 250$ pour le crédit d’impôt foncier pour l’éducation est éliminé et le calcul du crédit est maintenant basé sur les taxes scolaires payées.

Yukon

Yukon

YT479, Crédits du Yukon

Un nouveau remboursement dans le cadre de la tarification sur le carbone du Yukon pour entreprises peut être réclamé au champ 63855.

Nouveau-Brunswick

Nouveau-Brunswick

Annexe NB(S11), Frais de scolarité et montant relatif aux études provinciaux

Le crédit d’impôt pour frais de scolarité du Nouveau-Brunswick, aboli en 2017, a été rétabli en 2019. De plus, les crédits d’impôt pour frais de scolarité de la province qui auraient pu être réclamés en 2017 et 2018 pourront l’être en 2019 ainsi qu’au cours des années d’imposition subséquentes.

Terre-Neuve-et-Labrador

Terre-Neuve-et-Labrador

NL428, Impôts et crédits de Terre-Neuve-et-Labrador

Un nouveau crédit d’impôt non remboursable pour les volontaires en recherche et sauvetage est offert aux bénévoles admissibles à compter du 1er janvier 2019. Vous pouvez demander soit le montant pour les pompiers volontaires (MPV), soit le montant pour les volontaires en recherche et sauvetage (MVRS) si les conditions donnant droit au montant de la ligne 31220 ou de la ligne 31240 de votre déclaration sont remplies. Inscrivez à la ligne 58315 le MPV que vous avez inscrit à la ligne 31220 de votre déclaration ou inscrivez à la ligne 58316 le MVRS que vous avez inscrit à la ligne 31240 de votre déclaration.

Formulaires retirés

Québec

Québec

- Annexe I, Contribution additionnelle pour services de garde éducatifs subventionnés

- Relevé 30, Services de garde éducatifs à l’enfance subventionnés

Alberta

Alberta

- TPS – La remise pour le leadership en climat de l’Alberta a été éliminée à compter du 1er juillet 2019.

Pour obtenir de l’aide

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

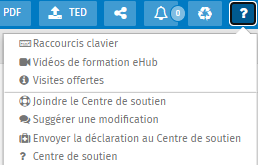

Pour accéder aux ressources d’aide, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Tax T1 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.

Pour nous joindre

Heures d’ouverture des services de soutien technique et de soutien fiscal

Du lundi au vendredi, de 8 h 30 à 20 h (HNE)

Téléphone (sans frais) : 1-800-268-4522

Courriel : csupport@wolterskluwer.com