Notes de version - CCH iFirm Cantax T2 2022 v.2.2 (2022.40.34.04)

Virage numérique de nos centres de soutien : les courriels sont désormais notre priorité

Dans le cadre de notre transformation vers des centres de soutien numériques, nous sommes heureux de vous annoncer que les requêtes soumises par courriel seront désormais traitées en priorité. Ce virage numérique permettra de traiter vos demandes encore plus rapidement et de mieux répondre à vos besoins.

À partir de maintenant, communiquez par courriel plutôt que par téléphone avec le Service à la clientèle et le Centre de soutien en incluant votre numéro de compte et le nom de votre produit dans la ligne d'objet ainsi que de l'information détaillée dans votre courriel (numéro du formulaire, de la ligne ou du diagnostic, captures d'écran, etc.) pour obtenir un service accéléré!

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Cantax

Nous sommes heureux de vous présenter CCH iFirm Cantax, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Cantax est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que CCH iFirm Tax est seulement pris en charge par les navigateurs Web Google Chrome et Microsoft Edge (basé sur Chromium).

CCH iFirm Cantax est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Cantax, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Cantax T2

Avec CCH iFirm Cantax T2, vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Cantax T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Années d’imposition traitées

CCH iFirm Cantax T2 2022 v.2.2 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2020 et se termine le ou avant le 31 mai 2023.

Aperçu - Version 2.2

CCH iFirm Cantax T2 2022 v.2.2 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Annexe 200, T2 - Déclaration de revenus des sociétés

L’annexe 200 a été mise à jour pour tenir compte du nouveau calcul de la réduction du plafond des affaires liée au capital imposable pour les années d’imposition qui commencent après le 6 avril 2022. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Amélioration de votre productivité

Québec

CO-1029.8.33.6, Crédit d’impôt pour stage en milieu de travail

Selon l’article 1029.8.33.7.2 LI, dans le cadre d’un stage ayant débuté avant le 26 mars 2021, les dépenses engagées avant le 26 mars 2021 ou après le 25 mars 2021 donnent droit au même taux de crédit. Par conséquent, dans la section Dépenses admissibles de toutes les copies du formulaire 10298336 PARTIES 2 à 7, à l’écran seulement, le texte de l’ancienne case maison Dépenses engagées avant le 26 mars 2021 dans le cadre d’un stage ayant débuté avant cette date ou dépenses engagées après le 30 avril 2022 a été remplacé par Dépenses engagées dans le cadre d’un stage ayant débuté avant le 26 mars 2021 ou dépenses engagées après le 30 avril 2022.

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Annexe 200, T2 – Déclaration de revenus des sociétés*

La ligne 276 a été ajoutée dans la section Annexes et formulaires à joindre afin d’indiquer que l’annexe 68 est produite avec la déclaration.

Dans la section Déduction accordée aux petites entreprises, le calcul de la réduction du plafond des affaires liée au capital imposable a été modifié afin de tenir compte du seuil supérieur de 50 millions de dollars (plutôt que 15 millions précédemment) de capital imposable pour les années d’imposition qui commencent après le 6 avril 2022.

Dans la section Impôt de la partie I, la ligne 565 a été ajoutée pour inclure l’impôt supplémentaire pour les banques et les assureurs-vie tel que calculé à l’annexe 68.

Finalement, dans la sous-section Impôt fédéral de la section Sommaire de l’impôt et des crédits, la ligne 725 a été ajoutée afin de tenir compte du montant de l’impôt de la Partie VI.2 calculé à l’annexe 67.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

Le ministère des Finances du Canada a annoncé le 16 décembre 2022 qu’en ce qui a trait aux véhicules acquis après le 31 décembre 2022, le plafond de la valeur amortissable aux fins de la déduction pour amortissement (DPA) augmente de 34 000 $ à 36 000 $ (avant taxes) pour les véhicules de tourisme de la catégorie 10.1 et de 59 000 $ à 61 000 $ (avant taxes) pour les voitures de tourisme zéro émission de la catégorie 54. Cependant, l’ARC nous a informés que ces plafonds mis à jour seront mis en application uniquement lorsqu’un projet de loi confirmant la majoration sera déposé. Au moment de publier le logiciel, ce projet de loi n’était toujours pas déposé. Les calculs aux fins de l’Alberta seront ajustés en même temps que ceux de la déclaration fédérale.

Pour sa part, Revenu Québec nous a confirmé que les deux plafonds augmentent officiellement à 36 000 $ et 61 000 $ respectivement pour les véhicules acquis après le 31 décembre 2022. Le montant de 36 000 $ est donc utilisé pour effectuer les calculs de la colonne Québec de la catégorie 10.1 lorsque la date d’acquisition inscrite est après le 31 décembre 2022.

Dépenses d’automobile – Frais de location et autres dépenses non déductibles

Le ministère des Finances du Canada a annoncé le 16 décembre 2022 que la limite du coût d’acquisition des véhicules automobiles augmente de 34 000 $ à 36 000 $ et que la limite mensuelle de déductibilité des frais de location d’un véhicule automobile passe de 900 $ à 950 $ pour les contrats de location qui commencent après le 31 décembre 2021. Cependant, l’Agence du revenu du Canada nous a informés que ces deux nouvelles limites seront considérées uniquement lorsqu’un projet de loi confirmant la majoration sera déposé. Au moment de publier le logiciel, ce projet de loi n’était toujours pas déposé. Les calculs aux fins de l’Alberta seront ajustés en même temps que ceux de la déclaration fédérale.

Aux fins de l’impôt sur le revenu du Québec, Revenu Québec nous a confirmé que ces deux limites augmentent officiellement à 36 000 $ et 950 $ respectivement pour les contrats de location qui débutent après le 31 décembre 2022. Afin de calculer correctement le montant des frais non admissibles relatifs à la location d’une automobile qui doit être reporté à la ligne 37 du formulaire CO-17.A.1, Revenu net fiscal, des lignes spécifiques pour le Québec ont été ajoutées pour calculer les frais de location déductibles et non déductibles avec les limites augmentées lorsque la date de début du contrat de location inscrite est après le 31 décembre 2022.

Ontario

Annexe 500, Calcul de l’impôt de l’Ontario pour les sociétés

Pour les années d’imposition qui commencent après le 6 avril 2022, le dénominateur utilisé dans le calcul du montant 2E est égal à 90 000 $ pour tenir compte du seuil supérieur de 50 millions de dollars (plutôt que 15 millions précédemment) de capital imposable.

Alberta

AT1 Schedule 1, Alberta Small Business Deduction

Pour les années d’imposition qui commencent après le 6 avril 2022, le dénominateur utilisé dans le calcul des lignes (c) dans la section Area B – Determination of the Value for Line 015 est égal à 90 000 $ pour tenir compte du seuil supérieur de 50 millions de dollars (plutôt que 15 millions précédemment) de capital imposable.

Nouveau-Brunswick

Annexe 366, Calcul de l’impôt du Nouveau-Brunswick pour les sociétés*

Le calcul de la réduction du plafond des affaires liée au capital imposable utilisé au Canada est effectué avec un facteur de réduction de 90 000 $ pour tenir compte du seuil supérieur de 50 millions de dollars (plutôt que 15 millions précédemment) de capital imposable pour les années d’imposition qui commencent après le 6 avril 2022 aux lignes 1G et 1H.

Aperçu - Version 2.0

CCH iFirm Cantax T2 2022 v.2.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Télécharger l’avis de cotisation à partir du service Préremplir ma déclaration T2

Il est maintenant possible de télécharger l’avis de cotisation d’une société directement à partir de CCH iFirm Cantax T2 à l’aide du service Préremplir ma déclaration T2 de l’ARC.

Mise à jour des annexes 89 et T2054

Plusieurs sections ont été ajoutées aux annexes 89 et T2054. Vous devez maintenant utiliser ces versions des formulaires lorsque vous faites un choix concernant un dividende en capital selon le paragraphe 83(2) de la loi de l’impôt sur le revenu. Pour en savoir davantage, veuillez consulter la note relative à l’annexe 89 et la note relative à l’annexe T2054.

Nouveau formulaire

Le formulaire suivant a été ajouté au logiciel :

-

Annexe 65, Crédit d’impôt pour l’amélioration de la qualité de l’air

Amélioration de votre productivité

Profils du cabinet

Onglet TED

Les cases Utilisation d’une méthode de signature électronique sur le formulaire T106, Utilisation d’une méthode de signature électronique sur le formulaire T1134 et Utilisation d’une méthode de signature électronique sur le formulaire T1135 ont été ajoutées dans le profil du cabinet.

Nouveaux formulaires

Fédéral

Information sur la TED

Le formulaire Information sur la TED est dorénavant disponible à l’écran. Dans ce formulaire, on retrouve les informations provenant de toutes les transmissions les plus récentes.

Annexe 65, Crédit d’impôt pour l’amélioration de la qualité de l’air*

Une société privée sous contrôle canadien (SPCC), ou une coopérative qui est admissible à la déduction aux petites entreprises (DAPE), dont le capital imposable utilisé pour le calcul de la réduction du plafond des affaires est inférieur à 15 millions de dollars, peut demander le crédit d’impôt pour l’amélioration de la qualité de l’air pour des dépenses engagées après le 31 août 2021 et avant le 1er janvier 2023 dans une année d’imposition se terminant après 2021.

La section 3, Entente entre entités déterminées affiliées, contient la question maison La société est-elle affiliée à des entités admissibles qui demandent le crédit d’impôt durant la période d’admissibilité?, qui détermine l’applicabilité de la section. Lorsqu’applicables, les informations du tableau concernant la société déclarante et les sociétés admissibles affiliées sont calculées à partir des informations dans l’annexe 9 GRILLE, notamment la nouvelle section pour l’annexe 65. Les boutons Ajouter et Supprimer peuvent être utilisés pour gérer les lignes visant les particuliers et les sociétés de personnes admissibles affiliés.

Lors de la conversion d’une déclaration avec une année d’imposition se terminant avant le 31 décembre 2022, les données suivantes sont conservées :

-

Dans le tableau de la section 2, les informations de la colonne 1, Nom et adresse de l’emplacement admissible et le montant de la colonne 5, Total des dépenses admissibles pour lesquelles un crédit a été demandé au cours des années d’imposition précédentes, qui correspond au montant de la colonne 10, Dépenses admissibles cumulatives de la société;

-

Dans le tableau de la section 3, lorsque la réponse à la question maison est Oui,

Le pourcentage de la colonne 3, Pourcentage attribué aux termes de l’entente est conservé;

Pour les lignes créées en utilisant le bouton Ajouter, les informations des colonnes 1, Nom de l’entité déterminée, 2B, Numéro d’assurance sociale du particulier et 2C, Numéro de compte de la société de personnes sont conservées.

Formulaires supprimés

Québec

-

CO-17.B.2, Somme à inclure dans le revenu d’une société membre d’une société de personnes à paliers multiples

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Retrait de l’Avis au lecteur

En raison de l’entrée en vigueur de la nouvelle Norme canadienne de services connexes (NCSC) 4200, Missions de compilation, publiée par le Conseil des normes d’audit et de certification, le logiciel présente des changements concernant l’Avis au lecteur.

La NCSC 4200 traite des missions de compilation, aussi nommées Avis au lecteur dans la pratique, et contient de nouvelles exigences en matière de réalisation et de rapports. Ainsi, afin de concorder avec les principaux changements, dont le champ d’application et les normes de rapports, l’Avis au lecteur est retiré du logiciel.

Le retrait de l’Avis au lecteur se reflète dans les endroits suivants dans le logiciel :

-

Retrait de la lettre Avis au lecteur;

-

Retrait des options en lien avec l’Avis au lecteur et les dénis de responsabilité dans la section Profil du cabinet;

-

Changements dans la lettre C;

Pour ce qui est de la phrase par défaut dans la section Mention personnalisée du profil du cabinet, nous vous conseillons de la retirer manuellement si vous l’utilisiez. Si vous utilisiez votre propre texte, nous vous conseillons de vérifier si le texte est encore approprié en tenant compte des changements qui ont été apportés à la Norme canadienne de services connexes (NCSC) 4200.

Annexe 200, T2 - Déclaration de revenus des sociétés

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, la réponse à la ligne 275, La société demande-t-elle le crédit d’impôt pour l’amélioration de la qualité de l’air? et le montant à la ligne 799, Crédit d’impôt pour l’amélioration de la qualité de l’air (annexe 65) sont conservés en tant que valeurs substituées.

Annexe 3, Dividendes reçus, dividendes imposables versés et calcul de l'impôt de la partie IV*

Les colonnes suivantes ont été ajoutées dans la section 1 afin de calculer correctement le montant à la ligne 2E de la section 2 :

-

Colonne maison H.1, Total des dividendes déterminés versés par la société payante rattachée (ligne 465 de l’annexe 3 pour l'année d'imposition indiquée à la colonne D); et

-

Colonne maison I.2, Remboursement additionnel au titre de dividendes non déterminés de la société payante rattachée à partir de son IMRTDD (montant II de la déclaration T2 durant l'année d'imposition indiquée à la colonne D).

La remarque 5 explique les calculs effectués pour la colonne L. Vous devrez remplir les nouvelles colonnes H.1 et I.2 à la section 1 pour calculer correctement la colonne L.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, si un montant est inscrit par substitution à la ligne 2E de la section 2, veuillez annuler la modification par substitution.

Annexe 5, Calcul supplémentaire de l’impôt — Sociétés*

Les lignes suivantes ont été ajoutées :

- ligne 506, Crédit d’impôt non remboursable de Terre-Neuve-et-Labrador pour les technologies vertes;

- ligne 508, Crédit d’impôt à l’investissement non remboursable de Terre-Neuve-et-Labrador pour la fabrication et la transformation;

- ligne 523, Crédit d’impôt à l’investissement remboursable de Terre-Neuve-et-Labrador pour la fabrication et la transformation;

- ligne 526, Crédit d’impôt remboursable de Terre-Neuve-et-Labrador pour les technologies vertes;

- ligne 222, Impôt sur le capital des institutions financières de la Nouvelle-Écosse — annexe 352;

- ligne 324, Crédits d’impôt du Manitoba à l’investissement dans le traitement de l’information – annexe 392; et

- ligne 685, Crédit d’impôt de la Colombie-Britannique pour les immeubles propres.

Annexe 8, Déduction pour amortissement (DPA)

Afin de se conformer aux spécifications de l’ARC, les pourcentages inscrits ou calculés à la ligne 120 dans le tableau de la section 1 présentent désormais trois décimales au lieu de quatre. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, les valeurs de ces lignes seront tronquées de quatre à trois décimales.

La liste des codes du genre de biens utilisée à la ligne 301 afin de préciser les acquisitions de l’année d’imposition dans le tableau Catégories 43.1 et 43.2 seulement a été mise à jour. Les descriptions et les définitions des codes 01, 02, 06, 08, 09, 12, 13, 16, 17, 18, 20, 21 et 22 ont été mises à jour. Les codes suivants ont été ajoutés :

-

25- Stockage d’énergie hydroélectrique par pompage

-

26- Système de production de biocarburants solides

-

27- Équipement utilisé pour produire de l’hydrogène par électrolyse de l’eau

-

28- Équipement de ravitaillement en hydrogène

-

29- Système de thermopompe à l’air

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Les pourcentages inscrits ou calculés à la ligne Pourcentage attribué dans la section Annexe 8 – Déduction pour amortissement (DPA) et à la ligne Pourcentage du plafond attribué pour l’année civile visée dans la section Québec TP-130.EN – Entente relative au plafond de passation en charges immédiate présentent désormais trois décimales au lieu de quatre. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, les valeurs de ces lignes seront tronquées de quatre à trois décimales.

Également, à la suite du retrait de la section 2, Revenu de placement total ajusté, du formulaire CO-771.1.3.AJ, Plafond des affaires ajusté, la section Québec CO-771.1.3.AJ – Plafond des affaires ajusté a été retirée.

Enfin, la nouvelle section Annexe 65 – Crédit d’impôt pour l’amélioration de la qualité de l’air a été ajoutée avec la question La société est-elle une société admissible qui demande le crédit d’impôt durant la période d’admissibilité?, et les lignes Capital imposable employé au Canada pour l’année d’imposition précédente, Dépense de ventilation totale et Pourcentage attribué aux termes de l’entente. Pour la société déclarante, la question indique Oui quand la société est une société privée sous contrôle canadien (SPCC), ou une coopérative qui est admissible à la déduction aux petites entreprises (DAPE), dont le capital imposable utilisé pour le calcul de la réduction du plafond des affaires est inférieur à 15 millions de dollars et qui réclame le crédit d’impôt dans l’année d’imposition courante ou qu’il l’a réclamé dans une année d’imposition précédente. L’année d’imposition courante doit inclure des jours en 2022.

Quand la question indique Oui, une ligne est créée dans le tableau de la section 3 de l’annexe 65 contenant l’information pertinente, dont le pourcentage à la ligne Pourcentage attribué aux termes de l’entente.

Lors de la conversion d’une déclaration avec une année d’imposition se terminant avant le 31 décembre 2022, la réponse inscrite à la question pour les copies des sociétés associées et liées et le pourcentage pour les copies de toutes les sociétés sont conservés dans l’annexe 9 GRILLE.

Annexe 13, Continuité des réserves*

Annexe 27, Calcul de la déduction pour bénéfices de fabrication et transformation au Canada*

Les sections 14 à 17 ont été ajoutées pour calculer la déduction pour les bénéfices provenant de la fabrication de technologies zéro émission (FTZE). Cette déduction s’applique aux bénéfices de la FTZE qui sont réalisés dans une année d’imposition qui débute après 2021 et avant 2032.

La nouvelle ligne 9K a également été ajoutée dans la section 9 afin d’afficher le montant de la déduction de la FTZE à la ligne 350. La ligne 9K est calculée quand une société demande aussi une déduction pour bénéfices de fabrication et de transformation tirés d’autres activités admissibles, soit la fabrication et la transformation au Canada ou la production d’énergie électrique, ou de la vapeur, en vue de sa vente. Dans le cas où une société demande seulement la déduction pour la FTZE, le montant de la ligne 350 est affiché directement à la ligne 626 de la déclaration T2.

Le même principe s’applique également à la déduction pour bénéfices de fabrication et de transformation tirés de la production d’énergie électrique, ou de la vapeur, en vue de sa vente, calculée à la ligne 13L.

Annexe 31, Crédit d’impôt à l’investissement – sociétés*

Les sections suivantes ont été retirées :

-

Section 22 – Dépenses admissibles pour places en garderie

-

Section 23 – Crédits de l'année courante – CII sur les dépenses pour places en garderie

-

Section 25 – Demande de report à une ou plusieurs années précédentes de crédits sur les dépenses pour places en garderie

La section 2 est maintenant la section 2A, Détermination d'une société admissible. La ligne 390 a été déplacée dans cette section.

La section 2B, Détermination d'une société exclue – RS&DE, a été ajoutée. La ligne 650 a été déplacée dans cette nouvelle section.

De plus, la ligne 242 a été retirée de la section 5.

Les lignes concernant le calcul de la limite de dépenses de RS&DE pour les années d’imposition qui se terminent avant le 19 mars 2019 ont été retirées de la section 10.

De plus, l’annexe a été entièrement renumérotée.

Annexe 53, Calcul du compte de revenu à taux général (CRTG)*

Annexe 89, Demande de vérification du solde du compte de dividendes en capital*

Les changements suivants ont été apportés :

-

La Section 2 – Éléments du CDC (sauf les immobilisations admissibles) se compose maintenant de deux parties : la section 2A – Éléments du CDC (sauf les immobilisations admissibles) – Lignes sommaires pour les sociétés remplacées (pour les montants après le 13 juillet 1990) et la section 2B – Composantes du CDC (à l’exception des immobilisations admissibles) – Lignes de détail pour la société déclarante. Si vous avez des renseignements sur les fusions et les liquidations après le 13 juillet 1990 dans la section 2B, ces derniers doivent être déplacés dans la section 2A.

-

Puisque la section 3 – Éléments du CDC – Immobilisations admissibles (IA) ne doit afficher que les montants relatifs à la société déclarante, et pour que les montants qui y sont inscrits soient considérés dans le calcul, les lignes maison Immobilisations admissibles pour les années d'imposition se terminant avant le 1er janvier 2018 (sociétés remplacées) et Immobilisations admissibles pour les années d'imposition se terminant avant le 1er janvier 2018 (société déclarante – Section 3) ont été ajoutées à la section 7 – Solde du CDC. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, le montant qui était inscrit à la ligne 6B.1 de l’ancienne section 6 est conservé à la ligne Immobilisations admissibles pour les années d'imposition se terminant avant le 1er janvier 2018 (société déclarante – Section 3).

-

Une section est ajoutée, soit la Section 5, Renseignements supplémentaires – Dividendes en capital reçus d’une fiducie.

-

L’ancienne Section 5 – Renseignements supplémentaires – Assurance-vie est remplacée par la Section 6 – Renseignements supplémentaires – Assurance-vie, et cette dernière comprend les détails relatifs à l’assurance-vie. L’obligation de transmission d’une lettre de la compagnie d'assurance indiquant si la police d'assurance-vie était une police imposable ou non imposable est maintenue.

Il est à noter que la nouvelle Section 5, Renseignements supplémentaires – Dividendes en capital reçus d’une fiducie ainsi que les modifications à la section visant l’assurance-vie (nouvelle section 6) se retrouvent également dans la nouvelle version du formulaire T2054.

Par conséquent, en remplissant ces sections dans l’annexe 89, un report de l’information est effectué automatiquement dans les sections correspondantes du formulaire T2054.

De plus, les numéros de lignes ont été ajoutés au formulaire afin de refléter l’annexe officielle de l’ARC. Veuillez noter que les données de l’annexe ne font pas partie des données qui sont transmises électroniquement. Vous devez toujours imprimer et poster l’annexe.

AUTORISATION, Demande d’autorisation d’un représentant

Depuis octobre 2022, l’ARC utilise un processus de vérification en deux étapes pour autoriser un représentant qui transmet électroniquement une demande au moyen du logiciel. Dès que la demande d’autorisation est reçue par l’ARC, la société a dix (10) jours ouvrables pour confirmer la demande d’autorisation en accédant au service Mon dossier d'entreprise de l’ARC. Si le délai de 10 jours expire, la demande est alors annulée et le représentant doit alors soumettre une nouvelle demande d’autorisation.

Grille de contrôle RDA, transmission électronique et code à barres

À la suite de la publication de propositions législatives par le gouvernement fédéral le 9 août 2022, la question Cette déclaration doit-elle obligatoirement être transmise à l'ARC par voie électronique en application du paragraphe 150.1(2.1) de la LIR? indique Oui lorsque la société a un revenu brut supérieur à 1 million de dollars pour une année d’imposition qui débute avant 2024 au lieu d’avant 2022.

Grille des lettres aux clients

À la suite de la publication de propositions législatives par le gouvernement fédéral le 9 août 2022, tous les paiements au receveur général supérieurs à 10 000 $ doivent être effectués par voie électronique lorsqu’ils sont effectués après 2023 au lieu de 2021.

Sommaire de la déclaration des sociétés

La colonne Capital imposable utilisé pour le calcul de la ligne 120 dans l’annexe 65 a été ajoutée au tableau Fédéral de la section Sommaire – capital imposable.

Données téléchargées avec le service Préremplir ma déclaration T2 de l’ARC

Les champs Date à laquelle le dividende devient payable, Inclut l’information des années d’imposition jusqu’au (heure(s) et minutes(s)), Moins : Dividendes payables le, Sous-total, Moins : Montant assujetti à l’impôt de la partie III, Moins : Montant identifié comme choix selon le par. 184(3) de la LIR et Solde du compte de dividendes en capital à cette date sont retirés de la section Compte de dividendes en capital (CDC).

T106 Sommaire, Déclaration de renseignements sur les opérations avec les liens de dépendance effectuées avec des non-résidents

Lorsque la déclaration est transmise électroniquement, l’ARC a demandé qu’il soit affiché la mention « POUR SIGNATURE ÉLECTRONIQUE SEULEMENT – NE PAS ENVOYER PAR LA POSTE À L’ARC » lorsque le formulaire est envoyé afin d’obtenir une signature électronique. Pour cette raison, la nouvelle question Comptez-vous utiliser une méthode de signature électronique sur le formulaire T106? a été ajoutée dans la section Transmission électronique.

T661, Demande pour les dépenses de recherche scientifique et développement expérimental (RS&DE)*

Le montant maximal des gains annuels ouvrant droit à pension aux fins du Régime de pensions du Canada a été mis à jour pour l’année civile 2023 (et est maintenant de 66 600 $). Ce montant est utilisé pour l’établissement des salaires des employés déterminés dans la section 5 lorsque la méthode de remplacement est choisie pour le calcul des dépenses de RS&DE.

T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées

Lorsque la déclaration est transmise électroniquement, l’ARC a demandé qu’il soit affiché la mention « POUR SIGNATURE ÉLECTRONIQUE SEULEMENT – NE PAS ENVOYER PAR LA POSTE À L’ARC » lorsque le formulaire est envoyé afin d’obtenir une signature électronique. Pour cette raison, la nouvelle question Comptez-vous utiliser une méthode de signature électronique sur le formulaire T1134? a été ajoutée dans la section Transmission électronique.

T1135, Bilan de vérification du revenu étranger*

Lorsque la déclaration est transmise électroniquement, l’ARC a demandé qu’il soit affiché la mention « POUR SIGNATURE ÉLECTRONIQUE SEULEMENT – NE PAS ENVOYER PAR LA POSTE À L’ARC » lorsque le formulaire est envoyé afin d’obtenir une signature électronique. Pour cette raison, la nouvelle question Comptez-vous utiliser une méthode de signature électronique sur le formulaire T1135? a été ajoutée dans la section Transmission électronique.

T1145, Convention pour attribuer l'aide pour la RS&DE entre personnes ayant un lien de dépendance*

T1146, Convention pour transférer des dépenses admissibles relatives à des contrats de RS&DE entre personnes ayant un lien de dépendance*

T1263, Paiements à des tiers pour la recherche scientifique et le développement expérimental (RS&DE)*

T2054, Choix concernant un dividende en capital selon le paragraphe 83(2)*

Les ajouts ci-dessous ont été apportés :

-

le nom de la firme dans la section 1;

-

la question Y a-t-il eu une acquisition de contrôle depuis la date du dernier choix? dans la section 2;

-

les sections suivantes :

Section 4, Dividendes en capital attribués à la société par une fiducie;

Section 5 – Gain ou perte en capital durant l’année d’imposition courante;

Section 6 – Renseignements sur les actionnaires;

Section 7 – Renseignements supplémentaires – Assurance-vie.

Il est à noter que les nouvelles sections 4, 5 et 7 se remplissent par report automatique lorsque les annexes suivantes sont remplies :

-

Section 4 : annexe 89 (section 5);

-

Section 5 : annexe 6 (sections 1 à 7);

-

Section 7 : annexe 89 (section 6).

Comme les montants de l’annexe 6 se reportent à la section 5, une case à cocher maison a été ajoutée afin de retirer des calculs et de l’impression les gains réputés selon l’alinéa 40(3.1)a) LIR et les pertes réputées selon le paragraphe 40(3.12) LIR.

De plus, les numéros de lignes ont été ajoutés au formulaire afin de refléter l’annexe officielle de l’ARC. Veuillez noter que les données de l’annexe ne font pas partie des données qui sont transmises électroniquement. Vous devez toujours imprimer et poster l’annexe.

Renseignements supplémentaires sur les programmes Agri-stabilité et Agri-investissement et demande de redressement*

Programmes Agri-stabilité et Agri-investissement*

Programmes Agri-stabilité et Agri-investissement – Provinces harmonisées* et Colombie-Britannique*

Programmes Agri-stabilité et Agri-investissement – Alberta*

Programmes Agri-stabilité et Agri-investissement – Saskatchewan*

Québec

TED-CO-17

La limite de caractères numériques pour la transmission des déclarations autorisée par le gouvernement du Québec passe de 12 à 13.

CO-17, Déclaration de revenus des sociétés*

Le texte de la ligne 32, Nature des activités de la société, a été remplacé par Secteur d'activité de la société. Inscrivez le code SCIAN.

Au-dessus des lignes 206 à 208, un bouton Trier a été ajouté pour vous permettre de trier les actionnaires en ordre du plus important au moins important selon leur pourcentage d’actions avec droit de vote détenues.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, si la nature des activités de la société a été saisie par substitution à la ligne 32, la valeur n'est pas conservée.

De plus, lors de la conversion d'une déclaration, si la nature des activités de la société a été saisie par substitution à la ligne 32, la valeur n'est pas conservée.

Veuillez noter que le code d’impôt spécial 102 Production de biocarburant au Québec peut désormais être sélectionné aux lignes 425ai et 425bi.

CO-17.A.1, Revenu net fiscal*

Les lignes suivantes ont été retirées des colonnes Année courante et Année précédente, car elles ne sont plus applicables.

Partie 2.1 Somme à ajouter

- Ligne 28 Dépenses en immobilisations admissibles selon les états financiers

- Ligne 57 Provision de l’année précédente relative au revenu admissible à l’allégement d’une société de personnes

Partie 2.2 Somme à soustraire

- Ligne 110 Déduction relative à des immobilisations incorporelles

- Ligne 127 Déduction additionnelle pour les camions et les tracteurs conçus pour le transport de marchandises

- Ligne 128 Provision de l’année relative au revenu admissible à l’allégement d’une société de personnes

De plus, la ligne 54a Sommes relatives au montant comptabilisé pour la période tampon ou à un nouveau membre d’une société de personnes (formulaire CO-17.B) a été ajoutée.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, si des valeurs étaient inscrites aux lignes 28 et 57 dans la partie 2.1 Somme à ajouter, les montants seront conservés à la première ligne disponible entre les lignes 80h et 80k. Dans le cas où des valeurs étaient inscrites aux lignes 110, 127 et 128 de la partie 2.2 Somme à soustraire, ces montants seront conservés à la première ligne disponible entre les lignes 150g et 150k.

CO-17.B, Rajustement du revenu provenant d’une société de personnes*

Le formulaire a été réorganisé afin de considérer seulement les sommes à inclure provenant du montant comptabilisé ajusté pour la période tampon (MCAPT), la somme à inclure dans le revenu d’une société qui est un nouveau membre d’une société et le rajustement pour revenu insuffisant et le montant supplémentaire. La ligne 30B, Part de la société dans le revenu ou la perte de la société de personnes ayant été retirée, le formulaire CO17.B ne comptabilise plus le revenu ou la perte de l’année d’imposition provenant des sociétés de personnes dont la société est membre.

Le formulaire présente dorénavant les sommes à inclure relativement à chaque société de personnes pour laquelle le formulaire CO-17.B.1, Somme à inclure dans le revenu d’une société membre d’une société de personnes a été rempli selon la source du revenu et non globalement :

-

La partie 3 comptabilise le revenu (ou la perte) tiré d’une entreprise exploitée activement,

-

La partie 4 concerne le revenu (ou la perte) tiré de biens

-

La partie 5 réunit les autres revenus (ou les autres pertes), et

-

La partie 8 calcule les gains en capital imposables (ou les pertes en capital admissibles)

Le rajustement pour revenu insuffisant et le montant supplémentaire sont, pour sa part, regroupés à la partie 6. Les montants totaux des lignes 21, 23, 25 et 38 dans les parties 3 à 6 sont ensuite additionnés à la partie 7 et le montant de la ligne 45 est transféré à la nouvelle ligne 54a du formulaire CO-17.A.1, Revenu net fiscal. Les gains en capital imposables à la ligne maison AA et les pertes en capital admissibles à la ligne maison BB de la partie 8 sont utilisés pour remplir respectivement les lignes Gain en capital imposable selon les articles 217.18 à 217.34 LI et Perte en capital déductible selon les articles 217.18 à 217.34 LI dans le formulaire CO-17S.232, État de l’aliénation d’immobilisations.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, lorsque le montant de la ligne 31B est différent du montant inscrit à la ligne 129, Revenu ou perte aux fins de l'impôt – sociétés de personnes de l’annexe 1, Revenu net (perte nette) aux fins de l’impôt sur le revenu le montant de la ligne 31B auquel est ajouté le montant de la ligne 132, Revenu ou perte aux fins de l'impôt – coentreprises dans l’annexe 1 fédérale est conservé à la ligne 54 comme valeur substituée.

CO-17.B.1, Somme à inclure dans le revenu d’une société membre d’une société de personnes*

À la suite du retrait du formulaire CO-17.B.2, Somme à inclure dans le revenu d’une société membre d’une société de personnes à paliers multiples parce que les calculs sont devenus identiques à ceux du formulaire CO-17.B.1, le formulaire a été renommé Somme à inclure dans le revenu d’une société membre d’une société de personnes et sert maintenant à déterminer un montant à inclure dans le revenu d’une société relativement à une société de personnes à palier unique ou à paliers multiples.

Dans la partie 2, aux lignes 11 et 12, il faut maintenant inscrire la date de début et la date de fin de l’exercice financier de la société de personnes qui a commencé dans l’année d’imposition de la société et qui se termine après la fin de cette année d’imposition.

Les anciennes parties 3, Revenu d’alignement admissible, 6, Revenu admissible à l’allègement (RAA), 7, RAA rajusté et 8, Provision transitoire, ainsi que les parties maison qui y sont reliées, ont été retirées parce que les informations qu’elles contiennent étaient rendues désuètes. Les lignes des parties restantes 3, Montant comptabilisé ajusté pour la période tampon (MCAPT) et 4, Somme à inclure dans le revenu d’une société qui est un nouveau membre d’une société de personnes ont été réorganisées afin de mieux montrer la répartition des montants entre les différentes sources de revenus : revenu (ou perte) tiré d’une entreprise exploitée activement, revenu (ou perte) tiré de biens, autres revenus (ou autres pertes) et gains en capital imposables (ou pertes en capital admissibles). La partie 5, Rajustement pour revenu insuffisant correspond à la partie 9 de la version précédente du formulaire.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2 :

-

une copie du formulaire CO-17.B.1 est créée pour chaque copie existante du formulaire CO-17.B.2 et les valeurs des parties 4.1.3 et 4.2 ainsi que des parties 5 et 9 du formulaire CO-17.B.2 sont conservées respectivement aux lignes correspondantes des parties 3, 4 et 5 dans le formulaire CO-17.B.2;

-

une année est ajoutée à la date de début et la date de fin aux lignes 07 et 08 de la Partie 2.

CO-17.R, Demande de redressement d’une déclaration de revenus ou d’une déclaration de revenus et de renseignements*

CO-17.SP, Déclaration de revenus et de renseignements des sociétés sans but lucratif*

Le poste concernant le numéro de téléphone de la société a été ajouté à la partie 1 du formulaire. Le numéro du poste provient du champ Poste de la partie Attestation du formulaire Identification.

De plus, le texte de la ligne 32, Nature des activités de la société, a été remplacé par Secteur d'activité de la société. Inscrivez le code SCIAN. Les informations concernant cette ligne proviennent de la ligne 32 du formulaire CO-17.

CO-130.A, Déduction pour amortissement*

Le montant déduit relativement à la passation en charges immédiate (montant de la colonne G de la partie 3 du formulaire CO-130.AD est soustrait des colonnes C.1 et F.

CO-737.18.CI, Déduction relative à la commercialisation d’innovations au Québec*

La partie 2, Renseignements sur l’actif de propriété intellectuelle admissible, a été ajoutée au formulaire.

Les lignes suivantes ont été ajoutées :

-

Ligne 06 Invention protégée

-

Ligne 06a Variété végétale protégée

-

Ligne 06b Logiciel protégé

-

Ligne 07 Numéro d’identification

-

Ligne 08 Décrivez l’actif de propriété intellectuelle admissible

CO-771, Calcul de l’impôt sur le revenu d’une société*

La ligne 05a, La société est une société privée sous contrôle canadien (SPCC) tout au long de son année d'imposition, elle ou la société de personnes dont elle est membre exerce des activités du secteur manufacturier1, et son année d’imposition débute avant le 1er janvier 2017, a été retirée.

La modification concernant l’élargissement de la fourchette à l’intérieur de laquelle le plafond des affaires est réduit selon le capital versé, qui apparaissait seulement à l’écran, est maintenant intégrée à la sous-partie 8.1, Plafond des affaires servant à établir la DPE, du formulaire officiel.

De plus, l'ancienne sous-partie 11.1, Proportion des activités de fabrication et de transformation (année d'imposition débutant avant le 1er janvier 2017), a été retirée.

CO-771.1.3, Entente entre sociétés associées relative au plafond des affaires*

CO-771.1.3.AJ, Plafond des affaires ajusté*

La partie 2, Revenu de placement total ajusté, a été retirée. Cette partie servait au calcul du montant de la ligne 28. Dorénavant, le montant de la ligne 28 se calcule à partir du montant de la ligne 417 de l’annexe 200. De plus, les anciennes parties 3 et 4 ont été renumérotées 2 et 3.

CO-771.2.1.2, Revenu d’une société provenant d’une entreprise admissible qu’elle exploite au Canada

A la suite de la mise à jour des formulaires CO-17.B, Rajustement du revenu provenant d’une société de personnes et CO-17.B.1, Somme à inclure dans le revenu d’une société membre d’une société de personnes, la description des lignes 12b, 12c, 14b et 14c a été modifiée à l’écran seulement. De plus, il n’est plus possible d’inscrire un montant aux lignes 12a et 14a.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, les montants inscrits aux lignes 12a et 14a ne sont pas conservés.

CO-1029.8.33.6, Crédit d’impôt pour stage en milieu de travail*

Les cases Le stage a débuté après le 27 mars 2018 et avant le 26 mars 2021 et Le stage a débuté après le 25 mars 2021, situées au-dessus de la partie 2, ont été renommées respectivement Dépenses engagées avant le 26 mars 2021 dans le cadre d’un stage ayant débuté avant cette date ou dépenses engagées après le 30 avril 2022 et Dépenses engagées dans la période du 26 mars 2021 au 30 avril 2022, dans le cadre d’un stage ayant débuté après le 25 mars 2021 afin d’intégrer le calcul du crédit d’impôt basé sur les dépenses qui ont été engagées après le 30 avril 2022.

Lorsque la date du 1er mai 2022 est comprise entre les dates du début et de fin du stage, les cases Dépenses engagées avant le 26 mars 2021 dans le cadre d’un stage ayant débuté avant cette date ou dépenses engagées après le 30 avril 2022 et Dépenses engagées dans la période du 26 mars 2021 au 30 avril 2022, dans le cadre d’un stage ayant débuté après le 25 mars 2021 deviennent des champs en saisie, lorsque la case Dépenses engagées dans la période du 26 mars 2021 au 30 avril 2022, dans le cadre d’un stage ayant débuté après le 25 mars 2021 est activée. Un bouton s’affichera à l’écran afin que vous puissiez faire une copie des parties 2 et 3 de ce formulaire pour les dépenses engagées après le 30 avril 2022.

Les lignes 18f et 18g ont été ajoutées afin d’indiquer les nombres de semaines de stage comprises dans le nombre de la ligne 18e et pour lesquelles les dépenses ont été engagées soit avant le 1er mai 2022 ou soit après le 30 avril 2022.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, si la date de fin du stage à la ligne 18d se termine avant le 1er mai 2022, le nombre de semaines indiqué à la ligne 18e est inscrit à la ligne 18f. Inversement, si la date de début de stage est après le 30 avril 2022, le nombre de semaines est inscrit à la ligne 18g. Dans les autres cas, le nombre de semaines inscrit à la ligne 18e est conservé sous la forme d’un nombre de semaines substitué à la ligne 18e, et un diagnostic vous propose alors d’indiquer le nombre correct de semaines aux lignes 18f et 18g. De plus, si un nombre de semaines est inscrit à la ligne 56 ou 74, ce nombre n'est pas conservé.

CO-1029.8.33.13, Crédit d'impôt relatif à la déclaration des pourboires

Ce formulaire a été mis à jour afin d’intégrer les divers taux applicables pour 2023.

CO-1029.8.33.CS, Crédit d’impôt pour le maintien en emploi des personnes ayant des contraintes sévères à l’emploi*

Dans le Bulletin d'information 2022-4 publié le 9 juin 2022, le gouvernement du Québec a annoncé que des modifications sont apportées à la définition des expressions « société admissible » et « société de personnes admissible » pour en retirer les exigences relatives au capital versé et au nombre d'heures rémunérées pour les années d’imposition ou les exercices financiers qui se terminent après le 30 décembre 2022. Pour ces années d’imposition et/ou ces périodes fiscales, les questions suivantes ne seront plus considérées dans le calcul du crédit d’impôt :

-

Le capital versé déterminé pour l'année d'imposition précédente de la société, y compris celui des membres d'un groupe associé, est-il inférieur à 15 millions de dollars?

-

Le nombre d'heures rémunérées des employés de la société, calculé pour l'année d'imposition, excède-t-il 5 000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier?

-

Le capital versé qui serait attribué à la société de personnes pour l'année précédente est-il inférieur à 15 millions de dollars?

-

Le nombre d’heures rémunérées des employés de la société de personnes, calculé pour l'exercice financier, excède-t-il 5 000 ou la société de personnes est-elle une société du secteur primaire ou du secteur manufacturier?

CO-1029.8.33.TE, Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience*

Dans le Bulletin d'information 2022-4 publié le 9 juin 2022, le gouvernement du Québec a annoncé que des modifications sont apportées à la définition des expressions « société admissible » et « société de personnes admissible » pour en retirer les exigences relatives au capital versé et au nombre d'heures rémunérées pour les années d’imposition ou les exercices financiers qui se terminent après le 30 décembre 2022. Pour ces années d’imposition et/ou ces périodes fiscales, les questions suivantes ne seront plus considérées pour le calcul du crédit d’impôt :

-

Le capital versé déterminé pour l'année d'imposition précédente de la société, y compris celui des membres d'un groupe associé, est-il inférieur à 15 millions de dollars?

-

Le nombre d'heures rémunérées des employés de la société, calculé pour l'année d'imposition, excède-t-il 5 000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier?

-

Le capital versé qui serait attribué à la société de personnes pour l'année précédente est-il inférieur à 15 millions de dollars?

-

Le nombre d’heures rémunérées des employés de la société de personnes, calculé pour l'exercice financier, excède-t-il 5 000 ou la société de personnes est-elle une société du secteur primaire ou du secteur manufacturier?

De plus, nous avons modifié le calcul de la ligne 06, Année civile visée. Si le 31 décembre ne fait pas partie de l’année d’imposition de la société, la ligne 06 est vide.

CO-1029.8.33.TF, Entente concernant le crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience*

CO-1029.8.36.II, Crédit d’impôt pour investissement et innovation*

À la suite de l'annonce du budget de mars 2022, le ministère des Finances du Québec bonifie temporairement le crédit d’impôt relatif à l’investissement et à l’innovation pour un an, soit jusqu’au 31 décembre 2023. Par conséquent, les périodes pour lesquelles les frais déterminés engagés se qualifient ont été modifiées pour les choix suivants.

- Après le 10 mars 2020, mais avant le 26 mars 2021

- Après le 25 mars 2021, mais avant le 1er janvier 2024

- Après le 31 décembre 2023

QC L265-266, Déduction du revenu imposable

Le code 01, Centre financier international (CFI) ainsi que le code 07, Revenus provenant d'un projet majeur d'investissement, ont été retirées, car ces déductions ne peuvent plus être réclamées.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, les données inscrites aux lignes 01 ou 07 ne sont pas conservées.

QC L440P-Y, Crédits additionnels du Québec

Q1 L70A, Crédits d’impôt imposables; et

Q1 L140A, Crédits d’impôt non imposables

Dans son budget de 2022-2023 déposé le 22 mars 2022, le gouvernement du Québec a annoncé l’instauration du nouveau crédit d’impôt remboursable pour la production de biocarburant.

Par conséquent, le code de crédit 111, Crédit d’impôt pour la production de biocarburants au Québec a été ajouté dans les trois formulaires.

TP-130.EN, Entente relative au plafond de passation en charges immédiate*

Les pourcentages inscrits ou calculés dans la colonne Pourcentage du plafond attribué pour l’année civile visée du tableau de la partie 2 présentent désormais trois décimales au lieu de quatre. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Cantax T2, les valeurs de ces lignes sont tronquées de quatre à trois décimales.

Ontario

Annexe 570, Crédit d’impôt de l’Ontario à l’investissement régional*

Colombie-Britannique

Annexe 427, Calcul de l’impôt de la Colombie-Britannique pour les sociétés*

Annexe 428, Crédit d'impôt de la Colombie-Britannique pour la formation*

Annexe 430, Crédit d'impôt de la Colombie-Britannique pour l'industrie de la construction et de la réparation navales*

Alberta

AT1, Alberta Corporate Income Tax Return*

Une seconde adresse n'est plus acceptée par l’Alberta Taxation Revenue Administration (TRA). Par conséquent, les lignes 018 à 024 pour inscrire la seconde adresse ont été retirées de la déclaration. Tout changement d’adresse doit être fait par le service TRACS ou en contactant l’Alberta TRA. De plus, la ligne 027, Fax number, a été retirée.

L’Alberta TRA nous a confirmé que, dans le cas d’une fin d’année flottante, la réponse à la question à la ligne 038, Has the taxation year end changed since the last return was filed?, doit être No. Le calcul de la ligne 038 a ainsi été modifié pour que la réponse soit No lorsque la réponse à la question S’agit-il d’une année complète avec une fin d’année flottante? du formulaire Identification de la société et autres renseignements est Oui.

AT1 Schedule 10, Alberta Loss Carry-Back Application*

Les lignes d’adresse 058 à 068 ont été retirées de l’annexe. De plus, la ligne 056, Fax Number, a été retirée.

Alberta Schedule 29 Listing, Listing of Innovation Employment Grant Projects Claimed in Alberta

À la suite de la modification des exemples illustrés dans le guide Guide to Claiming the Alberta Innovation Employment Grant, le calcul de la ligne 135 a été modifié. Désormais, le montant calculé à cette ligne n’inclut plus la subvention d’emploi pour l’innovation de l’Alberta calculée à la ligne 513d2 de l’annexe T661.

Saskatchewan

Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés

À la suite du dépôt du projet de loi 89 le 2 novembre 2022, qui a annoncé la prolongation du taux d’impôt inférieur à 0 % jusqu’au 1er juillet 2023, la ligne 3B de la section 3 a été modifiée afin de calculer le nombre de jours dans l’année d’imposition après le 30 juin 2023 et avant le 1er juillet 2024.

Manitoba

Annexe 387, Crédit d'impôt du Manitoba pour capital de risque de petites entreprises*

Calculs corrigés

Le problème suivant a été corrigé dans la version 2022 2.0 :

Saskatchewan

Pour obtenir de l’aide

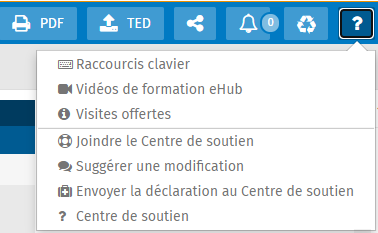

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Cantax T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.

Pour nous joindre

Heures d’ouverture des services de soutien technique et de soutien fiscal

Du lundi au vendredi, de 8 h 30 à 20 h (HNE)

Téléphone (sans frais) : 1-800-268-4522

Courriel : csupport@wolterskluwer.com