Notes de version - CCH iFirm Taxprep T1 2023 v.4.0 (2024.10.37.01)

Nouveau : Lancement de la plateforme de soutien de Wolters Kluwer

Dans le cadre de son engagement en matière de services, Wolters Kluwer a le plaisir d'annoncer le lancement de sa nouvelle plateforme de soutien.

Inscrivez-vous à notre plateforme de soutien pour soumettre, modifier et faire le suivi de toutes vos demandes de soutien en un seul endroit. Un système de clavardage automatisé et une fonctionnalité de clavardage en direct assurés par notre assistante virtuelle sont également disponibles, avec un accès à plus de 40 000 articles de notre base de connaissances. Veuillez noter que depuis le 1er décembre 2023, le Centre de soutien n'offre plus de service de soutien par courriel, ce dernier ayant été remplacé par notre nouveau système de demandes de soutien en ligne.

Si vous avez besoin d'aide lors du processus d'inscription, consultez l'article suivant pour obtenir toute l'information nécessaire : Comment faire pour s'inscrire à la nouvelle plateforme de soutien?

Inscrivez-vous dès maintenant à notre nouvelle plateforme de soutien pour tirer profit de tous les avantages offerts par celle-ci!

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que CCH iFirm Taxprep est seulement pris en charge par les navigateurs Web Google Chrome et Microsoft Edge (basé sur Chromium).

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

Aperçu

Cette version contient les formulaires publiés par l’Agence du revenu du Canada (ARC) et Revenu Québec pour l’année d’imposition 2023.

Les modifications apportées dans la version 4.0 concernent les taux d’imposition et l’ajout de calculs supplémentaires. Les taux d’imposition pour l'année 2024 des gouvernements fédéral et provinciaux connus au moment de la sortie de cette version y ont été incorporés afin de vous aider à prévoir la situation fiscale de vos clients pour la prochaine année d’imposition (à l'aide du mode Planification).

Cette version est approuvée pour :

-

la transmission sur support papier;

-

la TED;

-

la transmission électronique du formulaire AUTORISATION;

-

la transmission électronique du formulaire T1135;

-

l’utilisation du service Préremplir une déclaration T1 (PRD);

-

l’utilisation du service Téléchargement des données fiscales T1 (TDF)

-

le service ReTRANSMETTRE;

-

la transmission des déclarations de contribuables en situation d’administrations multiples;

-

l’ADP (accord pour débit préautorisé);

-

l’ADC express (avis de cotisation);

-

l’impression de codes à barres bidimensionnels sur la déclaration fédérale et sur celle du Québec;

-

la transmission électronique par ImpôtNet Québec.

Importation ou conversion des profils du cabinet, des lettres personnalisées, des modèles d’impression personnalisés et des diagnostics personnalisés

Lorsqu’une nouvelle année d’imposition est ajoutée dans l’application, n’oubliez pas que le profil du cabinet, les lettres personnalisées, les modèles d’impression personnalisés et les diagnostics personnalisés de la période précédente doivent être importés ou convertis.

Pour de plus amples renseignements à ce propos, veuillez consulter la FAQ suivante : https://support.cch.com/canada/solution/000118906/FAQ-Why-is-my-current-Preparer-Profile-empty-since-the-latest-deployment-of-CCH-iFirm-Tax?language=fr

Préremplir une déclaration T1 - saison d'impôt 2023

Dates importantes

Fédéral

5 février 2024 – Ouverture du service Préremplir ma déclaration T1. Les données fiscales de l’ARC peuvent être téléchargées à partir de l’onglet RÉCUPÉRER.

Nouveautés :

-

Téléchargement du nouveau feuillet T4FHSA (CELIAPP) maintenant offert.

-

Ajout d’un indicateur pour la préférence de correspondance qui spécifie si le contribuable préfère le courrier de l’ARC en format électronique ou papier.

-

Bonification de l’indicateur Accès à Mon Dossier; celui-ci indique dorénavant si le contribuable a un accès limité ou complet à Mon Dossier.

-

Ajout d’un indicateur lorsque le contribuable a une dette relativement aux diverses prestations canadiennes d’urgence (PCU).

-

Ajout d’un indicateur lorsque le contribuable a un chèque de l’ARC non encaissé.

Téléchargement des données fiscales provenant de Revenu Québec - saison d’impôt 2023

Dates importantes

Québec

19 février 2024 – Ouverture du service Téléchargement des données fiscales.

Les données fiscales provenant de Revenu Québec peuvent être téléchargées à partir de l’onglet RÉCUPÉRER.

Nouveauté :

-

Téléchargement du nouveau relevé 32 (CELIAPP) maintenant offert.

Soutien des années antérieures des services électroniques

Fédéral

En plus de l’année d’imposition courante 2023, l’ARC soutient également les services électroniques des années antérieures tel qu’indiqué ci-dessous, et ce, jusqu’en janvier 2025 :

|

2022 |

2021 |

2020 |

2019 |

2018 |

2017 |

2016 |

|

|

T1 TED (déclarations originales) |

✓ | ✓ |

✓ | ✓ | ✓ | ✓ | |

|

T1 ReTransmettre (déclarations modifiées) |

✓ | ✓ |

✓ | ||||

|

T1135 |

✓ | ✓ |

✓ | ✓ | ✓ | ✓ | |

|

Préremplir ma déclaration (feuillets seulement) |

✓ | ✓ |

✓ |

✓ | ✓ | ✓ | ✓ |

|

Avis de cotisation express (ADC express) |

✓ | ✓ |

✓ | ✓ | ✓ | ✓ |

* Vous devrez utiliser le logiciel CCH iFirm Taxprep T1 de l’année en question et mettre à jour votre mot de passe TED avec celui de l’année courante.

Québec

En plus de l’année d’imposition courante 2023, Revenu Québec soutient également les services électroniques des années antérieures tel qu’indiqué ci-dessous, et ce, jusqu’en janvier 2025 :

|

2022 |

2021 |

2020 |

|

|

TP1 ImpôtNet Québec (déclarations originales) |

✓ | ✓ | ✓ |

|

TP1 ImpôtNet Québec (déclarations modifiées) |

✓ | ✓ | ✓ |

|

Téléchargement des données fiscales |

✓ | ✓ | ✓ |

* Vous devrez utiliser le logiciel CCH iFirm Taxprep T1 de l’année en question et mettre à jour votre mot de passe TED avec celui de l’année courante.

Modifications apportées dans la version 4.0

Formulaires mis à jour

Fédéral

Budget fédéral 2024 – Nouvelles mesures sur le gain en capital

À la suite des propositions dans le budget fédéral de 2024 d’augmenter le taux d’inclusion des gains en capital d’une demie aux deux tiers sur la portion des gains en capital réalisés au cours de l’année excédant 250 000 $ à compter du 25 juin 2024 ainsi qu’à l’augmentation de l’exonération cumulative des gains en capital réalisés lors de la disposition d’actions admissibles de petites entreprises et de biens agricoles ou de pêche admissibles à 1 250 000 $ à partir du 25 juin 2024 également, les modifications suivantes ont été apportées à la version 4 de CCH iFirm Taxprep T1 2023 pour des fins de planification 2024 :

-

Annexe 3 : ajout d’une section maison à l’écran seulement afin de distinguer les gains en capital réalisés avant le 25 juin 2024 (période 1) de ceux réalisés après le 24 juin 2024 (période 2).

-

Formulaire T2017 : ajout des provisions de 2023 pour l’année précédente ainsi que les provisions de 2024 pour la période 1 et la période 2.

-

Formulaire T657 : ajout de deux sections relativement aux deux nouveaux plafonds pour l'exonération cumulative des gains en capital :

Partie 3t pour le plafond de 1 016 836 $ pour la période 1

Partie 3u pour le plafond de 1 250 000 $ pour la période 2

Ces ajouts permettent aux préparateurs d’effectuer des planifications en tenant compte de ces nouvelles mesures. Afin de bien effectuer ces dernières, voici les étapes générales à suivre :

-

Remplissez l’annexe 3 comme à l’habitude.

-

Remplissez le formulaire T2017 comme à l’habitude.

-

Remplissez la section maison de l’annexe 3 afin de distinguer les gains de la période 1 de ceux de la période 2 et indiquez dans la section relative à la période 2 les pertes en capital des autres années et la déduction pour gains en capital qui doivent être appliquées à l’encontre des gains de cette période.

Des diagnostics ont également été ajoutés afin de guider le préparateur dans la préparation d’une planification concernant des gains en capital.

Veuillez noter que ces nouvelles mesures ont été implantées selon notre compréhension des renseignements contenus dans les documents budgétaires puisqu’aucun projet de loi n'a été déposé à ce jour. De plus, les calculs n’ont pas été ajustés pour les déclarations produites tôt et ne tiennent pas compte des Gains sur les dons (formulaire T1170).

IMR 2024, Estimation de l’impôt minimum de remplacement pour l’année d’imposition 2024

Dans le budget fédéral 2024, le gouvernement a annoncé des changements concernant l’impôt minimum de remplacement. Des ajustements ont donc été apportés au formulaire. Les calculs sont effectués en mode Planification seulement.

Notez que les éléments suivants ne sont pas pris en considération dans l’estimation :

-

Aucun montant n’est reporté dans la déclaration de revenus et aucun calcul provincial ou territorial de l’impôt minimum de remplacement n’est effectué.

-

Les calculs ne tiennent pas compte du montant du report de l’impôt minimum de remplacement qui pourrait être réclamé en 2024.

-

Le calcul du crédit spécial pour impôt étranger ne tient pas compte de l’inclusion du montant intégral de tout gain en capital applicable dans le calcul du revenu de source étrangère du particulier qui ne provient pas d’une entreprise.

Déduction pour amortissement (DPA) – Taux accéléré pour les logements construits expressément pour la location

Le budget de 2024 propose un taux de DPA accéléré de 10 % pour la catégorie 1 aux nouveaux projets de logements construits expressément pour la location dont la construction débute le jour du budget ou après et avant le 1er janvier 2031, et qui sont prêts à être mis en service avant le 1er janvier 2036.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Déduction pour amortissement (DPA) – Passation en charges immédiate des actifs qui améliorent la productivité

Dans son budget du 16 avril 2024, le gouvernement fédéral propose une passation en charges immédiate pour les biens ajoutés aux catégories 44, 46 et 50 si le bien est acquis le jour du budget ou après et devient prêt à être mis en service avant le 1er janvier 2027. La déduction bonifiée accorderait une déduction de 100 % pour la première année et ne serait disponible que pour l’année où le bien devient prêt à être mis en service.

Le bien qui devient prêt à être mis en service après 2026 et avant 2028 continuerait de bénéficier de l’incitatif à l’investissement accéléré.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Déduction pour amortissement (DPA) – Élimination progressive de la mesure de l'incitatif à l'investissement accéléré

L’année 2024 marque le début de l’élimination progressive des mesures fiscales relatives aux biens admissibles à l'incitatif à l'investissement accéléré (BIIA). Le facteur d’ajustement à la FNACC est modifié pour l’ensemble des catégories de DPA considérées comme étant des BIIA. Le facteur d’ajustement passe de 7/3 à 1,5 pour les catégories 43.1, 54 et 56, de 1 à 0,5 pour les catégories 43.2 et 53 et de 1,5 à 7/8 pour la catégorie 55. Pour toutes les autres catégories, le facteur d’ajustement est de zéro.

Les nouveaux calculs n’ont pas été intégrés dans cette version du logiciel, mais des diagnostics demandant de modifier certains montants lorsque ces nouvelles règles fiscales sont applicables ont été ajoutés.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Annexe 6, Allocation canadienne pour les travailleurs – Bonification de quatre versements

Dans son budget du 16 avril 2024, le gouvernement fédéral prévoit verser l’Allocation canadienne pour les travailleurs en quatre versements par année plutôt que trois et en bonifier les montants, de sorte qu’une famille puisse recevoir jusqu’à 2 739 $ par année ainsi qu’un montant supplémentaire de 821 $ pour la main-d’œuvre en situation de handicap.

Le calcul des quatre paiements sera intégré dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Les montants ci-dessus sont désormais intégrés à la présente version du logiciel, mais uniquement en mode Planification ou pour les déclarations produites tôt.

Voitures de tourisme – Augmentation des plafonds du coût en capital des voitures de tourisme aux fins de la déduction pour amortissement et du maximum mensuel déductible pour les frais de locations

En décembre 2023, le ministère des Finances du Canada annonçait, par voie de communiqué, les plafonds régissant la déductibilité des frais d’automobile ainsi que les taux servant au calcul de la valeur des avantages imposables relatifs à l’utilisation d’une automobile qui seront applicables pour l’année 2024.

À compter du 1er janvier 2024 :

-

le plafond de 36 000 $ applicable aux voitures de tourisme (catégorie 10.1) augmente à 37 000 $ lorsqu’une telle voiture est acquise après 2023;

-

le plafond passe de 950 $ à 1 050 $ par mois en ce qui a trait aux frais locatifs admissibles en déduction pour les baux conclus après 2023.

-

le plafond de déductibilité des frais d’intérêt augmentera, pour passer de 300 $ à 350 $ par mois, pour les nouveaux prêts automobiles conclus le 1er janvier 2024 ou après cette date.

Les nouveaux calculs n’ont pas été intégrés dans cette version du logiciel, mais des diagnostics ont été ajoutés demandant de modifier certains montants lorsque ces nouvelles règles fiscales sont applicables.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Ajout d’une deuxième cotisation au RPC (RPC2)

Dans son projet de loi C-26 sanctionné en 2016, le gouvernement fédéral indique qu’à partir de 2024, les cotisations au RPC2 sont versées en plus des cotisations au RPC de base et des premières cotisations supplémentaires au RPC.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Établir la prestation canadienne pour les personnes handicapées

Le budget de 2024 annonce que le gouvernement commencerait à verser cette prestation aux Canadiennes et aux Canadiens handicapés à faible revenu et en âge de travailler admissibles qui sont âgés de 18 à 64 ans à compter de juillet 2025, puisque la prestation entrera en vigueur en juin 2024. Le modèle propose un montant de prestation maximal de 2 400 $ par année pour les personnes admissibles.

Cette modification sera intégrée dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Doubler les crédits d’impôt pour les pompiers volontaires et les volontaires en recherche et sauvetage

Le budget de 2024 annonce l’intention du gouvernement de bonifier les crédits d’impôt, qui passeront de 3 000 $ à 6 000 $. La bonification permettra à ces volontaires de récupérer jusqu’à 450 $ de plus sur leurs impôts.

Les montants ci-dessus sont désormais intégrés à la présente version du logiciel, mais uniquement en mode Planification ou pour les déclarations produites tôt.

Déduction des frais de déplacement pour les gens de métier

Le budget fédéral de 2024 propose d’instaurer une déduction unique et harmonisée pour certains frais de déplacement des gens de métier du secteur de la construction, sans plafond de dépenses, rétroactive à l’année d’imposition 2022.

Cette modification sera intégrée dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Fiducies de règlement des services à l’enfance et à la famille autochtones

Le budget fédéral de 2024 propose d’exonérer de l’impôt le revenu des fiducies créées aux termes de l’Entente de règlement relative aux Services à l’enfance et à la famille des Premières Nations, au principe de Jordan et au groupe Trout. Cette mesure s’appliquerait aux années d’imposition 2024 et suivantes. Le gouvernement fédéral s’engage également à ce que les paiements n’aient pas une incidence négative sur les prestations sociales fédérales ainsi que sur les prestations d’aide sociale.

Cette modification sera intégrée dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Exemption fiscale accordée aux fiducies collectives des employés

Le budget fédéral de 2023 a proposé d’exonérer d’impôt les dix premiers millions de dollars en gains en capital réalisés sur la vente d’une entreprise à une FCE pour faciliter la création de fiducies collectives des employés dans le cadre du projet de loi C-59.

Cette modification sera intégrée dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Québec

Harmonisation avec les nouvelles mesures sur le gain en capital

À la suite de l'annonce du ministère des Finances du Québec sur sa position de s'harmoniser avec les propositions du budget fédéral de 2024 d’augmenter le taux d’inclusion des gains en capital d’une demie aux deux tiers sur la portion des gains en capital réalisés au cours de l’année excédant 250 000 $ à compter du 25 juin 2024 ainsi qu’à l’augmentation de l’exonération cumulative des gains en capital réalisés lors de la disposition d’actions admissibles de petites entreprises et de biens agricoles ou de pêche admissibles à 1 250 000 $ à partir du 25 juin 2024 également, les modifications suivantes ont été apportées à la version 4 de CCH iFirm Taxprep T1 2023 pour des fins de planification 2024 :

-

Annexe G : ajout d’une section maison à l’écran seulement afin de distinguer les gains réalisés avant le 25 juin 2024 (période 1) de ceux réalisés après le 24 juin 2024 (période 2).

-

Annexe G : ajout des provisions de 2023 pour l’année précédente ainsi que les provisions de la période 1 et la période 2.

-

Formulaire TP-726.7 : ajout de deux lignes à la grille de calcul 2 :

Pour le plafond de 1 016 836 $ pour la période 1

Pour le plafond de 1 250 000 $ pour la période 2

Ces ajouts permettent aux préparateurs d’effectuer des planifications en tenant compte de ces nouvelles mesures. Afin de bien effectuer ces dernières, veuillez consulter les étapes générales à suivre dans la section Fédéral du même sujet. Par la suite, le préparateur pourra modifier des informations par substitution dans la section maison de l’annexe G et devra également indiquer dans la section relative à la période 2 les pertes en capital des autres années et la déduction pour gains en capital qui seront appliquées à l’encontre des gains de cette période.

Des diagnostics ont également été ajoutés afin de guider le préparateur dans la préparation d’une planification concernant des gains en capital.

Veuillez noter que ces nouvelles mesures ont été implantées selon notre compréhension des renseignements contenus dans les documents budgétaires puisqu’aucun projet de loi n'a été déposé à ce jour. De plus, les calculs n’ont pas été ajustés afin de produire des déclarations produites tôt et ne tiennent pas compte des éléments suivants :

-

Déduction pour gains en capital sur biens relatifs aux ressources

-

Gains sur les dons (formulaire Q1170)

-

Rajustement des frais de placement versus les gains en capital (annexe N)

QIMR 2024, Estimation de l’impôt minimum de remplacement pour l’année d’imposition 2024

Cette nouvelle grille vise à estimer de façon sommaire l’assujettissement du particulier à l’impôt minimum de remplacement du Québec pour l’année d’imposition 2024. Les calculs sont effectués en mode Planification seulement, en fonction de l’information disponible dans le Bulletin d’information 2023-7 publié le 19 décembre 2023.

En raison de l'annonce tardive concernant l'harmonisation des mesures annoncées dans le budget fédéral 2024, ces dernières ne sont pas reflétées dans le formulaire.

Remarques :

-

Les calculs tiennent compte de l’augmentation du taux d'inclusion des gains en capital à la suite de la décision d’harmonisation de la mesure annoncée dans le budget fédéral 2024 (Bulletin d’information 2024-5).

-

Aucun montant n’est reporté dans la déclaration de revenus. Les calculs ne tiennent pas compte du montant du report de l’impôt minimum de remplacement qui pourrait être réclamé en 2024.

-

Aucun ajustement n’est effectué concernant les pertes en capital d’autres années et les pertes au titre d’un placement d’entreprise puisque ces pertes sont appliquées à un taux de 50 % dans la déclaration. Le Bulletin d’information indique que ce taux sera de 50 % aux fins de l’IMR.

-

Le calcul ne tient pas compte des administrations multiples.

Modifications apportées au Régime de rentes du Québec

À compter du 1er janvier 2024, les travailleuses et travailleurs de 65 ans et plus qui reçoivent déjà leur rente de retraite pourront arrêter de cotiser au RRQ. Si une personne choisit d'arrêter d'y cotiser, les cotisations de son employeur cesseront aussi. Le 1er janvier de chaque année, les travailleuses et travailleurs qui ont atteint 72 ans à la fin de l'année précédente arrêteront automatiquement de cotiser au RRQ.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Déduction pour amortissement (DPA) – Fin de la déduction additionnelle de 30 % pour le Québec

Comme annoncé par le ministère des Finances du Québec dans le Bulletin d’information 2023-6 publié le 7 novembre 2023, la déduction additionnelle de 30 % est abolie pour les biens des catégories 14, 14.1, 43.1, 43.2, 44, 50 et 53 qui ont été acquis après le 31 décembre 2023. Les biens acquis avant le 1er janvier 2024 qui satisfont à tous les autres critères d’admissibilité pourront toutefois donner droit à la déduction additionnelle pour la période durant laquelle le contribuable demandera la DPA à l’égard de ces biens.

Les nouveaux calculs n’ont pas été intégrés dans cette version du logiciel, mais des diagnostics demandant de modifier certains montants lorsque ces nouvelles règles fiscales sont applicables ont été ajoutés.

Les nouveaux calculs seront intégrés dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Nouveau-Brunswick

Nouveaux crédits d’impôt pour les pompiers volontaires et les bénévoles en recherche et sauvetage

Dans son projet de loi 27, le gouvernement du Nouveau-Brunswick propose deux crédits d’impôt provinciaux non remboursables : un pour les pompiers volontaires et un autre destiné aux bénévoles en recherche et sauvetage.

Cette modification sera intégrée dans la version 1.0 de CCH iFirm Taxprep T1 2024.

Île-du-Prince-Édouard

PE428, Impôt et crédits de l’Île-du-Prince-Édouard

Les mesures suivantes ont été annoncées dans le budget de l’Île-du-Prince-Édouard de 2024 et ont été intégrées à la présente version du logiciel, mais uniquement en mode Planification ou pour les déclarations produites tôt :

-

Les trois tranches d'imposition sur le revenu des particuliers et la surtaxe actuelles ont été remplacées par un système à cinq tranches pour l’année d’imposition 2024, avec des taux d'imposition inférieurs pour chacune des trois premières tranches. Les paliers sont divisés comme suit :

9,65 % sur la partie du revenu imposable de 32 656 $ ou moins;

13,63 % sur la partie du revenu imposable qui excède 32 656 $, mais qui n’excède pas 64 313 $;

16,65 % sur la partie du revenu imposable qui excède 64 313 $, mais qui n’excède pas 105 000 $;

18 % sur la partie du revenu imposable qui excède 105 000 $, mais qui n’excède pas 140 000 $;

18,75 % sur la partie du revenu imposable qui excède 140 000 $.

-

Le taux pour les crédits d’impôt non remboursables de l’Île-du-Prince-Édouard a diminué et s’établit à 9,65 % pour l’année d’imposition 2024.

Mode Planification

Les taux d’imposition pour l'année 2024 connus au moment de la sortie de cette version y ont été incorporés afin de vous aider à prévoir la situation fiscale de vos clients pour la prochaine année d’imposition (à l'aide du mode Planification).

Modifications apportées dans la version 3.0

Formulaires mis à jour

Fédéral

Paiements supérieurs à 10 000 $ – Obligation de payer par voie électronique

Lorsque le solde dû d’impôt sur le revenu de la déclaration T1 est supérieur à 10 000 $, un diagnostic va s’afficher pour indiquer que les paiements supérieurs à 10 000 $ versés au receveur général du Canada doivent dorénavant être obligatoirement effectués par voie électronique, soit au moyen des services en ligne d’une institution financière, du service Mon paiement de l’ARC ou par l’entremise d’un accord de débit préautorisé établi sur le site Mon dossier d’entreprise de l’ARC.

Un diagnostic a aussi été ajouté pour les versements d’acomptes provisionnels, car le même principe s’applique aux versements d’acomptes provisionnels de plus de 10 000 $.

Revenu Québec s’est harmonisé avec cette mesure. Par conséquent, tout paiement d’impôt ou versement d’acomptes provisionnels qui excèdent 10 000 $ doivent être effectués par voie électronique.

Cette nouvelle obligation est en vigueur depuis le 1er janvier 2024. Les contribuables qui contreviennent à cette obligation pourraient se voir imposer des pénalités.

Feuillet T101, État des frais de ressources

Ajout de la case 155, Frais admissibles aux fins d’un crédit d’impôt provincial – CIEMC – Ontario

En raison du projet de loi provincial 146 (Ontario), le crédit d'impôt pour actions accréditives ciblées de l'Ontario est harmonisé avec les modifications apportées en 2022 à la Loi de l'impôt sur le revenu relativement aux actions accréditives. Ainsi, les frais d’exploration de minéraux critiques sont considérés pour le crédit d’impôt provincial de l’Ontario. Par conséquent, la case 155 a été ajoutée au feuillet T101.

Feuillet T5013, État des revenus d’une société de personnes

Ajout de cases relatives aux frais admissibles aux fins d’un crédit d’impôt provincial – CIEMC

Afin de permettre l’exploration de minéraux critiques, un nouveau crédit d’impôt de 30 % pour l’exploration de minéraux critiques (CIEMC) a été instauré en 2022. Comme les frais d’exploration de minéraux critiques sont considérés pour des crédits d’impôt provinciaux, quatre cases ont été ajoutées au feuillet T5013 :

-

Case 241, Crédit d’impôt pour l’exploration de minéraux critiques – Colombie-Britannique;

-

Case 242, Crédit d’impôt pour l’exploration de minéraux critiques – Saskatchewan;

-

Case 243, Crédit d’impôt pour l’exploration de minéraux critiques – Manitoba;

-

Case 244, Crédit d’impôt pour l’exploration de minéraux critiques – Ontario.

Paiement de l’incitatif à agir pour le climat

La prestation connue sous le nom de paiement de l'incitatif à agir pour le climat (PIAC) de 2021 à 2023 porte depuis 2024 le nom de remise canadienne sur le carbone (RCC).

Cette version contient la mise à jour des taux pour 2024 pour toutes les provinces concernées. Il convient de noter que selon le projet de loi C-59, le supplément rural passera de 10 % à 20 % à partir d’avril 2024. Toutefois, ce projet de loi n'a pas encore été sanctionné. Nous surveillerons la situation afin d'inclure la mise à jour de ce taux lorsque le projet de loi C-59 sera sanctionné.

T1206, Impôt sur le revenu fractionné

Les lignes 9 et 10 ont été ajoutées à la section Calcul de la ligne 42000 de votre déclaration du formulaire T1206 afin de refléter le projet de loi C-47.

Les lignes 78 à 92 de la section Impôt sur le revenu fractionné pour les juridictions multiples, province ou territoire avec une allocation de revenu qui n'est pas votre province ou territoire de résidence mais où il y a une attribution des revenus visent maintenant, en plus des six provinces et territoires actuels, les Territoires du Nord-Ouest.

Par conséquent, ces lignes doivent être remplies pour chaque province ou territoire applicable auquel un revenu est attribué selon la partie 1 du formulaire T2203 et qui n'est pas la province ou le territoire de résidence du particulier. Les provinces et les territoires applicables sont la Colombie-Britannique (BC), la Saskatchewan (SK), Terre-Neuve-et-Labrador (NL), l'Île-du-Prince-Édouard (PE), le Manitoba (MB), le Yukon (YT) et les Territoires du Nord-Ouest (NT).

Alberta

Prestation pour enfants et familles de l’Alberta

Les taux de la prestation pour enfants et familles de l’Alberta ont été ajustés.

Terre-Neuve-et-Labrador

Prestation pour enfants de Terre-Neuve-et-Labrador

Les taux de la prestation pour enfants de Terre-Neuve-et-Labrador augmentent à compter du 1er juillet 2024. Les taux ont été ajustés afin de refléter ce changement.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2023 3.0 :

Fédéral

Production par voie électronique

Fédéral

Nouveautés :

À compter de l'année d'imposition 2023, l'ARC a levé d'autres restrictions relatives à la TED afin de permettre aux types de déclarations T1 suivants d'être acceptés par voie électronique :

-

Non-résidents qui produisent une déclaration en vertu de l'article 116 de la Loi de l'impôt sur le revenu

-

Résidents réputés produisant une déclaration pour d’autres raisons que d’avoir séjourné au Canada pour 183 jours ou plus

-

Émigrants

Par conséquent, l’ARC a créé le champ TED Type de résidence. Ce champ figure dans la section Résidence du formulaire ID. Celui-ci est obligatoire pour toutes les déclarations T1 produites électroniquement et est calculé automatiquement par le logiciel.

Comme indiqué ci-dessus, ce ne sont pas tous les types de déclarations de non-résidents et de résidents réputés qui peuvent être transmises électroniquement cette année. Des diagnostics ont été ajoutés ou modifiés afin d’identifier les situations qui demeurent des exclusions TED.

À noter que ces transmissions seront disponibles dans la prochaine version de CCH iFirm Taxprep T1 prévue pour le début mars.

ReTRANSMETTRE (déclaration modifiée)

L’ARC permet désormais la transmission des demandes ReTRANSMETTRE suivantes :

-

Déclarations des nouveaux arrivants au Canada (immigrants)

Information concernant la TED

Fédéral

Dates importantes

- 5 février 2024 – Ouverture du système de transmission électronique des demandes d’autorisation.

- 19 février 2024 – Ouverture du système de transmission TED en direct.

- 24 janvier 2025 – L’ARC cessera d’accepter les déclarations produites par voie électronique.

Inscription et renouvellement en ligne

Afin de renouveler vos privilèges TED pour la présente saison d’impôt, vous devez suivre les instructions fournies sur la page « Renouvellement » du site Web de l’ARC, au www.ted.arc.gc.ca/l-rnwl-fra.html.

Pour vous inscrire comme nouveau transmetteur électronique, vous devez vous inscrire en ligne en remplissant le formulaire d’inscription en direct TED, accessible au https://www.canada.ca/fr/agence-revenu/services/services-electroniques/services-electroniques-entreprises/declarants-voie-electronique/appliquer.html.

Pour en savoir plus sur les renouvellements et les nouvelles inscriptions, visitez le http://www.ted.arc.gc.ca.

Afin de pouvoir produire par voie électronique le formulaire AUTORISATION, vous devez respecter les deux critères suivants :

- Posséder un numéro de la TED et un mot de passe valides.

- Être un représentant autorisé (accès en ligne).

Un représentant autorisé est une personne qui est inscrite au service en ligne Représenter un client de l’ARC. Pour vous enregistrer, visitez le http://www.cra-arc.gc.ca/representants.

Québec

Dates importantes

- 19 février 2024 – Ouverture du système ImpôtNet Québec.

- 19 février 2024 – Ouverture du système Info-remboursement.

- 17 janvier 2025 – Fermeture du système de transmission d’ImpôtNet Québec.

ImpôtNet Québec

- Les préparateurs doivent s'inscrire à l'espace sécurisé « Mon dossier pour les représentants professionnels », s’ils ne l’ont pas déjà fait dans le passé.

Veuillez noter que le renouvellement est automatique pour les personnes qui se sont inscrites à cet espace dans le passé. - Consultez la page « À qui s'adresse Mon dossier » pour connaître votre profil et les actions que vous pouvez effectuer en ligne au nom d'une entreprise ou d'un citoyen.

Modifications apportées dans la version 2.0

Formulaires mis à jour

Fédéral

ID, Identification et autres renseignements du client

Le champ Deuxième nom a été ajouté aux fins de la TED à la section Contribuable produisant pour la première fois. Ce champ est facultatif et doit être utilisé seulement lorsque le contribuable produit une déclaration T1 pour la première fois pour l’ARC. Ce champ est transmis à l’ARC, mais il n’apparaît nulle part sur la déclaration T1. Même si un deuxième nom est fourni au moment de transmettre une première déclaration, l’ARC ne demandera plus celui-ci lorsque le contribuable produira ses déclarations T1 lors des années subséquentes.

Compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP)

Des ajouts ont été effectués dans le logiciel pour refléter la mesure.

Annexe 15

La question Est-ce que le contribuable a ouvert un ou plusieurs CELIAPP en 2023 et n'a pas effectué de cotisations, de transferts ou de retraits? est maintenant requise.

Sommaire à l’intention du préparateur

Une section a été ajoutée afin de présenter les renseignements relatifs au compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP).

Lettres aux clients

Le formulaire T1279 a été ajouté comme formulaire à signer dans les lettres aux clients.

Paiement de l’incitatif à agir pour le climat

Les paiements de l’incitatif à agir pour le climat pour 2024 pour toutes les provinces concernées n'ont pas été annoncés au moment de la publication de cette version. Il convient de noter que selon le projet de loi C-59, le supplément rural passera de 10 % à 20 %. Toutefois, le projet de loi n'a pas encore été sanctionné. Nous surveillerons la situation afin d'inclure la mise à jour des taux pour 2024 lorsque le projet de loi C-59 sera sanctionné.

T4A, État du revenu de pension, retraite, rente ou autres sources

Les paiements forfaitaires d’un RPD ou d’un RPA à cotisations déterminées doivent être déclarés à la ligne 11500 si un contribuable est âgé de 65 ans ou plus au 31 décembre ou que le montant a été reçu à la suite du décès de l’époux ou du conjoint de fait. La case 0181 a été ajoutée au formulaire T4A afin de déclarer le montant concerné.

Pour les résidents du Québec, la case C9 a été ajoutée au relevé 2 pour déclarer le montant à la ligne 122 de la Déclaration de revenus TP1.

T777, État des dépenses d’emploi et T2200, Déclaration des conditions de travail

La méthode à taux fixe temporaire qui permettait aux employés admissibles, pour les années d’imposition 2020 à 2022, de déduire 2 $ par jour de travail à domicile a été abolie pour l’année d’imposition 2023.

En conséquence, les formulaires T777S, État des dépenses d'emploi liées au travail à domicile en raison de la COVID-19, et TP-59.S, Dépenses relatives au télétravail engagées en raison de la crise liée à la COVID-19, ont été retirés du logiciel.

Il sera toujours possible, à certaines conditions, pour les employés admissibles qui ont travaillé à partir de la maison en 2023 de demander une déduction pour les frais de bureau à domicile en remplissant le formulaire T777 à l’aide de la méthode détaillée.

Les contribuables souhaitant réclamer des dépenses liées au travail à domicile pour 2023 en utilisant la méthode détaillée devront obtenir le formulaire T2200.

De plus, le formulaire T2200S, Déclaration des conditions d'emploi liées au travail à domicile en raison de la COVID-19, a été supprimé. C’est le formulaire T2200 qui devra être rempli pour justifier des dépenses d’emploi, et ce, sans égard à la situation.

T1170, Gains en capital résultant du don de certaines immobilisations

Le calcul du gain en capital résultant du don de fonds de terre certifiée écosensible comprend dorénavant une section distincte dans le formulaire T1170. À la suite de ce changement, le gain assujetti au taux d’inclusion de 50 % d’un don de fonds de terre écosensible se reporte au point 4, Biens immeubles, biens amortissables et autres biens, plutôt qu’au point 5, Obligations, débentures, billets à ordre, crypto-actifs et autres biens semblables, de l’annexe 3.

Pour le Québec, le même changement a été apporté au formulaire Q1170, et la nouvelle section se reporte à la section Biens immeubles et biens amortissables de l’annexe G.

La date d'échéance de la section Obligations et débentures cotées en bourse, et autres biens a changé de format et le jour est dorénavant affiché. Si une saisie a été faite avec la version 1 du logiciel, la date affichera automatiquement le 15 du mois. Veuillez réviser les informations inscrites et apporter les corrections au besoin.

T1223, Déduction pour la résidence d’un membre du clergé

Des changements ont été apportés au formulaire T1223 afin de permettre la saisie de plus d’un choix aux questions 1 et 3 de la Partie B – Conditions d’emploi. Si vous avez effectué des saisies à ces questions dans la version 1 du logiciel, celles-ci seront perdues et devront être effectuées de nouveau.

T2043, Crédit d'impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs

Pour l’année d’imposition 2023, les résidents de la Nouvelle-Écosse (NS), de l’Île-du-Prince-Édouard (PE), de Terre-Neuve-et-Labrador (NL) et du Nouveau-Brunswick (NB) pourront réclamer le crédit d'impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs en remplissant le formulaire T2043.

Pour les provinces de la NS, de PE, de NL et du NB, le taux du crédit est de 0,140 % du montant des dépenses agricoles admissibles.

Pour les provinces de l’Ontario (ON), du Manitoba (MB), de la Saskatchewan (SK) et de l’Alberta (AB), qui sont déjà admissibles à ce crédit, le taux du crédit est majoré à 0,186 % du montant des dépenses agricoles admissibles.

DPA catégorie 10.1

Dans les formulaires DPA cat. 10.1 et AUTO, la section Produit de disposition d’une voiture de tourisme (BPCID dans une année d’imposition précédente seulement) a été ajoutée afin de calculer le produit de disposition lorsqu’il s’agit de la disposition d’une voiture de tourisme qui est un BPCID.

Les champs suivants ont ainsi été ajoutés :

-

Produit de disposition

-

Coût de la voiture

-

Coût en capital initial

-

Aide gouvernementale reçue ou remboursée

-

Produit de disposition applicable

Le logiciel effectuera la conversion du nouveau champ Coût en capital initial pour les fichiers 2022 convertis avec la version 2.0 et les versions subséquentes. Les fichiers 2022 déjà convertis avec la version 1.0 devront être révisés afin d’apporter les changements nécessaires; la conversion des fichiers 2022 peut être faite à nouveau avec la version 2.0.

Lorsque la date de la disposition se situe dans l’année d’imposition et que la réponse à la question Le bien a-t-il été un BPCID dans une année d’imposition précédente? est Oui, les champs dans la partie Produit de disposition d’une voiture de tourisme (BPCID dans une année précédente seulement) devront être remplis.

Le montant de disposition correspondra au montant calculé à la ligne Produit de disposition applicable quand ce dernier est supérieur à la FNACC disponible utilisée pour calculer la récupération d’une voiture de tourisme qui est un BPCID. Dans les autres cas, le produit de disposition sera égal à zéro.

Québec

Annexe B, Allègements fiscaux

Le Programme de revenu de base (PRB) est entré en vigueur le 1er janvier 2023. Ce programme est destiné aux personnes qui, pendant au moins 66 mois au cours des 72 derniers, ont présenté des contraintes sévères à l’emploi et ont été prestataires du Programme de solidarité sociale ou bénéficiaires de mesures gouvernementales similaires.

Les particuliers prestataires du PRB recevant un ajustement mensuel pour personne sans conjoint seront réputés n’habiter ordinairement avec aucune autre personne. Par conséquent, le prestataire pourrait recevoir le montant pour personne vivant seule si les conditions sont respectées.

L’ajustement mensuel pour personne sans conjoint est indiqué à la case Q1 du relevé 5.

Annexe P, Crédits d’impôt relatifs à la prime au travail

La prime au travail adaptée peut être demandée par un particulier si lui ou son conjoint ont reçu des prestations du Programme de revenu de base.

T4A, État du revenu de pension, retraite, rente ou autres sources

La case RY, Paiement unique pour les aînés plus âgés, a été supprimée de la colonne Québec.

Modifications apportées dans la version 1.0

Formulaires, annexes et grilles de calcul ajoutés au logiciel

Fédéral

Compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP)

Dans le budget de 2022, le gouvernement a proposé l'instauration du compte d'épargne libre d'impôt pour l'achat d'une première propriété (CELIAPP). Ce nouveau régime enregistré, disponible depuis le 1er avril 2023, permet aux futurs acheteurs d'une première habitation d'épargner, à raison d’un plafond annuel de cotisation de 8 000 $, un montant total de 40 000 $ de manière non imposable. À l'instar d'un régime enregistré d'épargne-retraite (REER), les cotisations sont déductibles et les retraits pour l'achat d'une première habitation, incluant les revenus de placement, sont non imposables, comme c'est le cas pour le compte d'épargne libre d'impôt (CELI).

Pour plus d’information sur le CELIAPP, consultez : https://www.canada.ca/fr/agence-revenu/services/impot/particuliers/sujets/compte-epargne-libre-impot-achat-premiere-propriete.html.

Pour les résidents du Québec, le gouvernement du Québec a annoncé l’harmonisation à la mesure dans le bulletin d’information 2022-4 daté du 9 juin 2022.

Cette nouvelle mesure est reflétée ainsi dans le logiciel :

Nouveau feuillet T4FHSA

Le nouveau feuillet T4FHSA est émis à un particulier ayant ouvert un CELIAPP lorsqu’une transaction ayant une incidence dans sa déclaration de revenus a été effectuée pendant l’année.

Pour les résidents du Québec, le nouveau feuillet Relevé 32 est émis.

Nouvelles lignes - Déclaration de revenus et de prestations

Bien qu’un retrait d’un CELIAPP ne soit pas inclus dans le revenu s’il s’agit d’un retrait admissible, d’un montant désigné ou d’un montant autrement inclus dans le revenu, le montant retiré d’un CELIAPP est imposable dans les autres cas. De plus, les cotisations versées dans l’année peuvent être déduites.

Par conséquent, la déclaration générale T1 présente trois nouvelles lignes :

-

Ligne 12905, Revenus d’un compte d’épargne libre d’impôt pour l’achat d’une première propriété (CELIAPP);

-

Ligne 12906, Revenus d’un CELIAPP – autres;

-

Ligne 20805, Déduction pour CELIAPP.

Pour les résidents du Québec, les ajouts suivants ont été effectués :

-

Ajout du code 19 à la ligne 154, Autres revenus;

-

Ajout de la ligne 215, Déduction pour CELIAPP à la Déclaration de revenus TP1;

-

Ajout du code 13 à la ligne 250, Autres déductions.

Nouveau formulaire maison 12905/12906

Le nouveau formulaire maison 12905/12906 présente le détail des revenus inclus aux lignes 12905 et 12906.

Nouvelle annexe 15

La nouvelle annexe 15 doit être remplie si :

-

un CELIAPP a été ouvert dans l’année;

-

des cotisations ont été versées au CELIAPP;

-

un transfert d’un régime enregistré d’épargne-retraite (REER) à un CELIAPP a été effectué;

-

une désignation des montants de CELIAPP a été réalisée;

-

un retrait admissible d’un CELIAPP a été effectué.

Cette annexe sert également à calculer la déduction au titre du CELIAPP disponible pour l’année et la cotisation inutilisée au titre du CELIAPP pouvant être reportée dans les années futures.

Ajout de deux sections maison

Deux sections maison ont été ajoutées au bas de l’annexe 15 afin de permettre un suivi du CELIAPP du contribuable :

-

Information sur le CELIAPP;

-

Calcul d'un excédent de CELIAPP.

Formulaire Report

Une section CELIAPP a été ajoutée afin de reporter les soldes disponibles à l’annexe 15.

Lettres aux clients

Les lettres aux clients ont été mises à jour pour intégrer l’information relative au CELIAPP.

Mode Planification

Afin que soient considérés dans les calculs le montant des cotisations reporté et les cotisations inutilisées au titre du CELIAPP pouvant être déduites au cours des années futures, des lignes maison ont été ajoutées à l’annexe 15.

Annexe 12, Crédit d’impôt pour la rénovation d’habitations multigénérationnelles (CIRHM)

Le crédit d’impôt pour la rénovation d'habitations multigénérationnelles (CIRHM) est un nouveau crédit d’impôt remboursable qui peut être demandé dans la déclaration de revenus 2023 en remplissant la nouvelle annexe 12.

Ce nouveau crédit d’impôt est destiné aux familles qui souhaitent créer une unité secondaire afin de permettre à un aîné ou à une personne handicapée de vivre tout près d'un parent.

Cette unité secondaire doit être destinée à un proche âgé de 65 ans ou plus ou à un proche âgé entre 18 et 64 ans qui est admissible au crédit d’impôt pour personnes handicapées. Il peut s'agir d'un grand-parent, d'un parent, d'un enfant, d'un petit-enfant, d'un frère ou d'une sœur, d'une tante ou d'un oncle, ou d'une nièce ou d'un neveu.

Le crédit d'impôt est de 15 % du montant le moins élevé entre les dépenses admissibles et 50 000 $, jusqu'à un crédit maximum de 7500 $ par rénovation admissible.

T4, État de la rémunération payée

La case 45, Prestations dentaires offertes par l’employeur, a été ajoutée au formulaire État de la rémunération payée afin d’indiquer la situation liée à l’assurance dentaire de l’employé.

Pour l’année 2023, il se peut que dans certaines situations, la case 45 soit vide.

La case 45 est affichée à titre informatif seulement; elle n’affecte aucun calcul de la déclaration.

Pour plus d’informations : https://www.canada.ca/fr/agence-revenu/services/impot/entreprises/sujets/retenues-paie/remplir-produire-declarations-renseignements/t4-information-employeurs/feuillet-t4.html.

IMR 2024, Estimation de l’impôt minimum de remplacement pour l’année d’imposition 2024

Cette nouvelle grille vise à estimer de façon sommaire l’assujettissement du particulier à l’impôt minimum de remplacement fédéral pour l’année d’imposition 2024. Les calculs sont effectués en mode Planification seulement, en fonction des mesures qui ont été introduites lors du dépôt du budget fédéral de 2023.

Remarques

-

Aucun montant n’est reporté dans la déclaration de revenus et aucun calcul provincial ou territorial de l’impôt minimum de remplacement n’est effectué.

-

Les calculs ne tiennent pas compte du montant du report de l’impôt minimum de remplacement qui pourrait être réclamé en 2024.

-

Le montant des gains en capital n’inclut pas les ajustements qui sont normalement effectués aux lignes 22 à 27 du formulaire T691.

-

Aucun ajustement n’est effectué concernant les pertes en capital d’autres années et les pertes au titre d’un placement d’entreprise puisque ces pertes sont appliquées à un taux de 50 % dans la déclaration. Le budget de 2023 prévoit que ce taux sera également de 50 % aux fins de l’IMR.

-

Les calculs ne tiennent pas compte du crédit d’impôt à l’investissement, de la récupération du crédit d’impôt à l’investissement et de la surtaxe fédérale sur le revenu d’entreprise gagné à l’extérieur du Canada.

Québec

TP-1029.61.MD, Dépenses incluses dans le loyer d’un logement situé dans une résidence privée pour aînés – Crédit d’impôt pour maintien à domicile des aînés

Ce nouveau formulaire contient la grille de calcul des dépenses incluses dans le loyer d’une résidence privée pour aînés qui se trouvait auparavant à la section 1 de l’annexe J.

Il permet de calculer le coût des services de maintien à domicile pour le particulier ayant habité une résidence privée pour aînés, et ce, de la même manière que les années précédentes. Néanmoins, un second tableau a été ajouté pour les cas de séparation involontaire (lorsque le contribuable et son conjoint habitent en résidence, mais séparément) afin de détailler les dépenses incluses dans le loyer du conjoint.

Les montants des lignes 22 et 23 du formulaire TP-1029.61.MD sont reportés aux mêmes numéros de lignes de l’annexe J.

Pour de plus amples renseignements, consultez la section sur l’annexe J ainsi que l’Aide du formulaire TP-1029.61.MD.

Colombie-Britannique

T1356, Crédit d'impôt de la Colombie-Britannique pour immeubles propres

Un nouveau crédit d'impôt temporaire, le crédit d’impôt de la Colombie-Britannique pour immeubles propres, a été introduit pour les particuliers ayant engagé des rénovations admissibles améliorant l’efficacité énergétique des immeubles commerciaux et résidentiels admissibles de quatre logements ou plus en Colombie-Britannique. Le crédit d’impôt correspond à 5 % des dépenses admissibles. Les rénovations doivent être terminées avant le 1er avril 2026 et être certifiées par le ministère des Finances de la Colombie-Britannique pour être acceptées. Les montants du crédit calculés sont, par la suite, reportés sur le formulaire BC479.

Saskatchewan

T1279, Crédit d'impôt de la Saskatchewan pour exploration minière

Ce crédit était précédemment calculé dans le formulaire SK428. L’ARC a ajouté le formulaire T1279 pour calculer le crédit ou le reporter aux années précédentes. Le taux du crédit est augmenté à 30 % pour l’année 2023 et les années subséquentes.

Formulaires mis à jour

Fédéral

Information sur le client (entrevue)

Le champ La déclaration TP1 du Québec est applicable a été ajouté dans la section Autres renseignements. Ce champ peut être utilisé lors de la création de filtres ou diagnostics personnalisés, au besoin.

Annexe 3, Gains (ou pertes) en capital

Dans son budget de 2022, le gouvernement fédéral a instauré une nouvelle règle concernant la revente précipitée de biens. Le nouveau paragraphe 12(12) de la Loi prévoit que les profits provenant de la revente précipitée d'un bien immobilier résidentiel ou locatif (définie au nouveau paragraphe 12(13)) détenu pendant moins de 365 jours consécutifs avant la revente soient assujettis à l'imposition complète. Ainsi, les profits réalisés lors de la revente précipitée de biens sont considérés comme un revenu d'entreprise entièrement imposable et ne sont pas admissibles au taux d’inclusion de gains en capital de 50 % ou à l’exemption pour résidence principale. De plus, le nouveau paragraphe 12(14) stipule que la perte d'entreprise d'un contribuable relativement à un bien à revente précipitée est réputée être nulle.

Deux lignes ont été ajoutées dans l’annexe 3 afin d’y indiquer si le contribuable a disposé d’un bien visé par cette nouvelle règle et si la disposition peut raisonnablement être considérée comme produite en raison ou en prévision d’un des événements de la vie pour lesquels la règle ne s’applique pas.

Pour plus d’information sur la revente précipitée de biens et les évènements de la vie qui sont exclus de la règle, voyez les informations sur l’annexe 3 ainsi que dans la rubrique d’aide de celle-ci.

T2125, Revente précipitée d'un bien immobilier résidentiel ou locatif

À compter de 2023, les profits ou les pertes résultant de la vente précipitée d'un bien immobilier résidentiel ou locatif détenu pendant moins de 365 jours consécutifs avant la revente sont désormais considérés comme un revenu d’entreprise et doivent être déclarés sur le formulaire T2125.

Une case à cocher a été ajoutée au formulaire T2125 pour indiquer qu’une revente précipitée y a été déclarée. Lorsque cette case est activée et que la revente précipitée génère une perte, cette perte sera réputée nulle (le montant à la ligne 9946 du formulaire T2125 sera égal à zéro).

Annexe 6, Allocation canadienne pour les travailleurs

À compter de juillet 2023, tous les contribuables qui ont demandé l’Allocation canadienne pour les travailleurs (ACT) à la ligne 45300 de leur déclaration de revenus 2022 (en produisant l’annexe 6) ont reçu l’Avance de l’allocation canadienne pour les travailleurs (AACT).

Les contribuables qui ont reçu l’AACT durant l’année 2023 recevront un feuillet RC210. Les montants de l’AACT saisis dans le feuillet RC210 seront reportés dans une nouvelle section (Étape 4) qui a été ajoutée à l’annexe 6.

Le montant de l’AACT qui a été reçu par le contribuable et qui sera reporté à la ligne 41500 de la déclaration T1 n’excèdera pas le montant de l’Allocation canadienne pour travailleur (ACT) calculée à l’annexe 6. Le calcul du montant de l’ACT qui sera reporté à la ligne 41500 de la déclaration T1 est effectué dans la nouvelle section de l’annexe 6.

De plus, dans le feuillet RC210, la case 11 a été ajoutée. Cette nouvelle case sert à indiquer séparément la portion du Supplément pour personnes handicapées qui est inclus dans les versements de l’AACT.

Comme l’ARC verse désormais automatiquement les montants de l’AACT à tous les contribuables admissibles, les montants des versements de l’AACT que le contribuable recevra seront calculés dans une section qui a été ajoutée au feuillet RC210. Un paragraphe a aussi été ajouté dans les lettres pour indiquer les montants des versements de l’AACT auxquels le contribuable a droit.

T4A, État du revenu de pension, retraite, rente ou autres sources

Ajout de la case 15, Prestations dentaires offertes par le payeur

Dans le budget de 2023, le gouvernement précise la mise en œuvre du Régime canadien de soins dentaires. Le régime couvrira les soins dentaires des Canadiens non assurés dont le revenu familial annuel est inférieur à 90 000 $, tandis que les personnes dont le revenu familial est inférieur à 70 000 $ n’auront pas à payer de quote-part.

De ce fait, la case 15, Prestations dentaires offertes par le payeur, a été ajoutée au feuillet T4A afin d’indiquer si le particulier a accès à une assurance de soins dentaires et, le cas échéant, si elle vise également le conjoint et les enfants à charge.

Modification à la case 201, Remboursement de soutien financier en réponse à la COVID-19

Avant 2023, le montant remboursé des prestations fédérales en lien avec la COVID-19 devait être reporté à la ligne 23210, alors que le montant remboursé des prestations provinciales et territoriales en lien avec la COVID-19 devait être reporté à la ligne 23200.

En 2023, la ligne 23210 étant supprimée, le montant remboursé des prestations fédérales en lien avec la COVID-19 sera également inclus à la ligne 23200.

Cette mesure est reflétée ainsi dans le logiciel :

-

La case 201 n’est plus copiée;

-

La case 201 se reporte complètement à la ligne 23200;

-

La ligne 23210 est supprimée.

Feuille de travail pour la déclaration

À la suite de l’interprétation technique 2018-0753471E5 publiée le 6 octobre 2023 par l’ARC, les calculs de la grille pour la ligne 45200 – Supplément remboursable pour frais médicaux ont été modifiés afin que le revenu familial net rajusté n’inclue plus le revenu d’un époux ou d’un conjoint de fait décédé dans l’année.

T657, Calcul de la déduction pour gains en capital

Si vous avez disposé de biens agricoles ou de pêche admissibles (BAPA) ou d'actions admissibles de petite entreprise (AAPE) vous pourriez avoir droit à l'exonération cumulative pour gains en capital (ECGC). Puisque vous devez inclure seulement la moitié de vos gains en capital dans le calcul de votre revenu, votre déduction cumulative pour gains en capital est donc la moitié de l'ECGC.

Le total des déductions pour gains en capital sur les gains découlant des dispositions d'immobilisations admissibles en 2023 a augmenté à 485 595 $ (la moitié de l'ECGC de 971 190 $ pour 2023).

Pour des dispositions de BAPA après le 20 avril 2015, l'ECGC est passée à 1 000 000 $. Les dispositions d'AAPE ne sont pas admissibles à cette déduction additionnelle :

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2022, le plafond est de 456 815 $ (la moitié d'une ECGC de 913 630 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2021, le plafond est de 446 109 $ (la moitié d'une ECGC de 892 218 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2020, le plafond est de 441 692 $ (la moitié d'une ECGC de 883 384 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2019, le plafond est de 433 456 $ (la moitié d'une ECGC de 866 912 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2018, le plafond est de 424 126 $ (la moitié d'une ECGC de 848 252 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2017, le plafond est de 417 858 $ (la moitié d'une ECGC de 835 716 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2016, le plafond est de 412 088 $ (la moitié d'une ECGC de 824 176 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2015, le plafond est de 406 800 $ (la moitié d'une ECGC de 813 600 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles en 2014, le plafond est de 400 000 $ (la moitié d'une ECGC de 800 000 $);

-

Sur les gains découlant des dispositions d'immobilisations admissibles après 2008 et avant 2014, le plafond est de 375 000 $ (la moitié d'une ECGC de 750 000 $).

TP-80, Revenus et dépenses d’entreprise ou de profession

La ligne 122, Travaux en cours au début de l’exercice, a été retirée de la section Revenus et dépenses du formulaire TP-80.

Jusqu’en 2022, toutes les dépenses liées aux frais de télécommunication, d’électricité, de chauffage et d’eau devaient être déclarées à la ligne 238 du formulaire.

À compter de 2023, la ligne 238 servira seulement pour déclarer les dépenses liées aux frais de télécommunication. Les dépenses d’électricité, de chauffage et d’eau seront dorénavant déclarées à la nouvelle ligne 239 du formulaire TP-80.

Voitures de tourisme – Augmentation des plafonds du coût en capital des voitures de tourisme aux fins de la déduction pour amortissement et du maximum mensuel déductible pour les frais de locations

À compter du 1er janvier 2023 :

-

le plafond de 59 000 $ applicable aux voitures de tourisme zéro émission (catégorie 54) augmente à 61 000 $ lorsqu’une telle voiture est acquise après 2022;

-

le plafond de 34 000 $ applicable aux voitures de tourisme (catégorie 10.1) augmente à 36 000 $ lorsqu’une telle voiture est acquise après 2022;

-

Le plafond passe de 900 $ à 950 $ par mois en ce qui a trait aux frais locatifs admissibles en déduction pour les baux conclus après 2022.

Les formulaires suivants ont été mis à jour pour refléter les nouveaux taux pour les acquisitions ou les locations de véhicules en vigueur à compter du 1er janvier 2023 :

-

Les formulaires Associé, AUTO et DPA 10.1 des formulaires T2125, TP-80, T2042, Q2042, T2121, Q2121, T776, TP-128, T1163, T1273 ainsi que les formulaires T777 AUTO et T777 DPA.

Québec

Annexe C, Crédit d’impôt pour frais de garde d’enfants

La ligne 20, Si vous inscrivez à cette partie des frais payés à un pensionnat ou à une colonie de vacances, cochez la case 20, a été supprimée de l’annexe C.

Annexe J, Crédit d’impôt pour maintien à domicile des aînés

La section 1 qui permet le calcul du coût des services de maintien à domicile pour le particulier ayant habité une résidence privée pour aînés se trouve dorénavant sur le nouveau formulaire Dépenses incluses dans le loyer pour d’un logement situé dans une résidence privée pour aînés – Crédit d’impôt pour maintien à domicile des aînés. Les champs 22 et 23 du formulaire TP-1029.61.MD seront reportés aux champs correspondants de l’annexe J.

Annexe L, Revenus d’entreprise

La ligne 30, Montant des commissions qui proviennent d’une entreprise et que vous avez reçues après avoir cessé son exploitation, a été ajoutée à l’annexe L.

Pour un travailleur autonome, le calcul du RQAP et du RRQ se base sur le revenu d'entreprise que le contribuable a gagné dans l'année; les revenus de commission non admissibles à la ligne 30 permettent donc d’éviter l’augmentation du revenu admissible aux cotisations au RQAP (section A de l’annexe R) et au RRQ (grille de calcul 445).

Lettres aux clients – Transmission du formulaire TP-726.20.2

Le formulaire TP-726.20.2 est requis et doit être transmis par la poste lorsqu’une exemption additionnelle de gains en capital à l’égard de certains biens relatifs aux ressources est demandée. Les lettres aux clients ont été mises à jour pour refléter cette obligation.

Relevé 1

Ajout d’une option à la case RM, Commissions d’un travail indépendant, du relevé 1

Les calculs du Régime québécois d’assurance parentale (RQAP) et du Régime de rentes du Québec (RRQ) pour un travailleur autonome se basent sur le revenu d'entreprise gagné par le contribuable dans l'année alors que l'entreprise était exploitée. Ainsi, les commissions reçues lorsque l'entreprise n'est plus exploitée activement ne devraient pas entrer dans le calcul de ces cotisations. La section A de l'annexe R, utilisée pour le calcul des cotisations au RQAP, et la grille 445, utilisée pour le calcul des cotisations au RRQ, se basent toutes deux sur le montant de la ligne 27 de l'annexe L. En inscrivant les revenus de commissions non admissibles à la ligne 30, on évite d'augmenter le revenu admissible aux cotisations.

Une option a été ajoutée à la case RM du relevé 1 pour permettre le report du montant à la ligne 30 de l’annexe L.

TP-1.D, Déclaration de revenus

Revenu Québec a ajouté les cases 10, 10.1 et 10.2 à la déclaration TP-1.D. Les cases 10 et 10.1 permettent au contribuable de s'inscrire aux notifications envoyées par texto ou par courriel, tandis que la case 10. 2 est un indicateur de consentement aux envois de communications par voie électronique seulement. Ces cases peuvent être activées dans la section Inscription aux communications par voie électronique de Revenu Québec ajoutée au formulaire ID, Identification et autres renseignements du client.

Prenez note que le consentement à recevoir les avis de cotisations et autres documents dans Mon dossier (case 10.2) et les notifications envoyées par texto ou par courriel ne sont pas liés. Il est possible d’en accepter un et de refuser l’autre. Pour annuler l’envoi de notifications, le contribuable doit appeler Revenu Québec directement.

Les lettres aux clients ont été mises à jour pour refléter ces ajouts. Le contenu affiché dans ces dernières se fera selon le choix effectué à la case 10, 10.1 ou 10.2.

Colombie-Britannique

BC479, Crédits de la Colombie-Britannique

Une nouvelle section est créée sur le formulaire BC479 afin d’y reporter les crédits d’impôts de la Colombie-Britannique pour immeubles propres calculés dans le nouveau formulaire T1356. Pour de plus amples renseignements, consultez la section sur le formulaire T1356.

Un nouveau crédit d’impôt remboursable, le crédit d’impôt de la Colombie-Britannique pour les locataires, a été introduit pour les particuliers admissibles qui louent et qui occupent un logement en Colombie-Britannique pendant au moins six mois dans une année civile. Le crédit est calculé en fonction du revenu : les ménages dont le revenu ajusté ne dépasse pas 60 000 $ recevront un montant de 400 $ et les ménages dont le revenu ajusté se situe entre 60 000 $ et 80 000 $ recevront un crédit progressivement réduit.

Prestation familiale de la Colombie-Britannique

Depuis le 1er juillet 2023, un supplément annuel additionnel pouvant atteindre 500 $ est offert aux familles monoparentales.

Manitoba

MB428, Impôt du Manitoba

Le montant personnel de base a été augmenté à 15 000 $.

Yukon

Annexe 14, Remboursement du prix du carbone par le Yukon

Le remboursement du prix du carbone par le Yukon comprend dorénavant le remboursement du prix du carbone aux entreprises minières du Yukon. Ce remboursement peut être réclamé par une entreprise qui utilise des biens miniers yukonnais admissibles. La partie 2 de l’annexe est désormais présentée sous forme de tableaux. Le premier tableau calcule le remboursement du prix du carbone aux entreprises minières du Yukon et le deuxième calcule le remboursement du prix du carbone aux entrepreneurs du Yukon.

Territoires du Nord-Ouest

Compensation du coût de la vie

En 2023, des changements ont été apportés à la compensation du coût de la vie (CCV) afin de réduire le fardeau de la taxe carbone pour les résidents vivant dans différentes régions. Ainsi, les résidents des zones où il y a une consommation plus élevée de mazout recevront des versements de CCV plus élevés. La CCV régionale se décline en deux parties :

-

La CCV de base, pour aider à compenser les incidences directes et indirectes de la taxe sur le carbone, à l’exclusion de la taxe sur le carbone pour le mazout de chauffage;

-

La CCV supplémentaire, établie en fonction des zones de consommation (Zone A, Zone B et Zone C), pour aider à compenser les incidences de la taxe sur le carbone sur les coûts du mazout de chauffage.

Dans le logiciel, les calculs considèrent le montant additionnel pour les résidents de la Zone A. Les résidents des Zones B et C recevront un montant additionnel plus élevé.

Nunavut

Crédit de carbone du Nunavut

Dans le budget de 2023, le gouvernement du Nunavut a annoncé l’instauration du nouveau crédit de carbone du Nunavut. Il s’agit d’un montant non imposable versé aux particuliers et aux familles pour aider à compenser les coûts de la taxe sur le carbone. Ce montant est ajouté aux versements trimestriels du crédit fédéral pour la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH).

Nouveau-Brunswick

NB428, Impôt et crédits du Nouveau-Brunswick

Le gouvernement du Nouveau-Brunswick a apporté des modifications à ses paliers d’imposition. Dorénavant, on compte quatre paliers d’imposition au lieu de cinq, divisés comme suit :

-

9,40 % sur la partie du revenu imposable de 47 715 $ ou moins;

-

14 % sur la partie du revenu imposable qui excède 47 715 $, mais qui n’excède pas 95 431 $;

-

16 % sur la partie du revenu imposable qui excède 95 431 $, mais qui n’excède pas 176 756 $;

-

19,50 % sur la partie du revenu imposable qui excède 176 756 $.

Prestation, Paiement de l’incitatif à agir pour le climat

À la suite de la demande du gouvernement du Nouveau-Brunswick, la redevance sur les combustibles du système fédéral de tarification de la pollution remplace la redevance sur les combustibles de la province depuis le 1er juillet 2023. Le Nouveau Brunswick continuera d'appliquer sa propre redevance sur les combustibles administrée par la province pour les émetteurs industriels.

Les résidents du Nouveau-Brunswick recevront deux paiements de l'incitatif à agir pour le climat en 2023-2024 : un paiement double en octobre 2023 pour retourner les produits prévus de juillet à septembre 2023 et d'octobre à décembre 2023 ainsi qu’un paiement unique en janvier 2024 pour retourner les produits prévus de janvier à mars 2024. En avril 2024, les résidents du Nouveau-Brunswick recevront le premier de quatre paiements trimestriels réguliers pour 2024 2025.

Terre-Neuve-et-Labrador

NL479, Crédits de Terre-Neuve-et-Labrador

Le taux du crédit d’impôt pour l’activité physique a été augmenté de 8,7 % à 17,4 %. Le montant maximal pouvant maintenant être réclamé par famille pour ce crédit est de 348 $.

Formulaires retirés

Fédéral

-

T1B, Demande de déduction du remboursement des prestations fédérales liées à la COVID-19 dans une année précédente

-

T2039, Crédit d’impôt pour l’amélioration de la qualité de l’air

-

T2203 Annexe ON(S11)MJ, Frais de scolarité et montant relatif aux études de l’Ontario

Québec

-

TP1 Ligne 462, Crédit d'impôt pour activités des aînés

Ontario

-

Annexe ON(S12), Crédit d’impôt de l’Ontario aux aînés pour la sécurité à domicile

-

ON63052, Crédit d’impôt de l’Ontario pour les vacances

Saskatchewan

-

Annexe SK(S12), Crédit d’impôt de la Saskatchewan pour la rénovation domiciliaire

Pour obtenir de l’aide

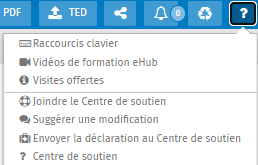

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

Pour accéder aux ressources d’aide, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Taxprep T1 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.