Notes de version - CCH iFirm Taxprep T2 2019 v.2.3 (2019.50.v27)

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que seul le navigateur Google Chrome est pris en charge pour l’utilisation de CCH iFirm Taxprep.

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T2

Avec CCH iFirm Tax T2, vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Tax T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Modifications apportées dans la version 2.3 (2019.50.v27)

Identification de la société et autres renseignements

L’adresse de courrier électronique et le numéro de télécopieur indiqués dans la section Attestation du formulaire Identification ne sont plus synchronisés avec les renseignements du module Contacts, ce qui permet de saisir les données séparément.

Modifications apportées dans la version 2.2 (2019.50.v26.02)

Les modifications apportées dans la version 2.2 corrigent les problèmes relevés dans la version 2.1 (2019.50.v26.01):

- CO-1029.8.33.TE – Les cases 33 et 34 de la partie 4 sont activées même si les employés ont eu 60 ou 65 ans après le 1er janvier de l’année civile

- Revenu Québec n’est pas en mesure de décoder les codes à barres imprimés avec la déclaration CO-17 ou la déclaration CO-17.SP, ce qui cause un retard dans le traitement de la déclaration.

Modifications apportées dans la version 2.1 (2019.50.v26.01)

Les modifications apportées dans la version 2.1 corrigent les problèmes relevés dans la version 2.0 (2019.50.v26):

- AT1 Schedule 21 – Lorsque l’annexe 21 de l’Alberta est applicable, la déclaration AT1 (Net File) est rejetée avec le code d’erreur 10030, et des données sont manquantes dans l’impression RDA de l’annexe 21 de l’Alberta

- Grille de calcul de la déduction pour amortissement – Montant erroné calculé à la ligne Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 1er juillet 2019

- Formulaires T2054 et CO-502 - Le calcul du nombre de mois est erroné dans la section 4

- La date limite de production du T1134 indiquée dans le diagnostic F93 ainsi que dans la lettre C et la lettre client des instructions est erronée lorsque l’année d’imposition chevauche le 1er janvier 2020

Aperçu - Version 2.0 (2019.50.v26)

CCH iFirm Tax T2 2019 v.2.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Nouveau! – Liaison des sociétés – Lier des sociétés associées ou liées pour partager des données

Pour plus de détails concernant cette fonctionnalité, veuillez consulter la rubrique d’aide Importer et lier des sociétés ou les Notes de version techniques.

Transmission électronique d’une déclaration de revenus modifiée du Québec

Il est maintenant possible de transmettre par voie électronique une déclaration de revenus modifiée du Québec. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

AT1 – Alberta Corporate Income Tax Return

Le formulaire a été modifié pour inclure le taux d’imposition de base qui sera ramené de 11 % à 10 % le 1er janvier 2020. Pour en savoir davantage, veuillez consulter la note relative à l’annexe AT1.

Nouveaux formulaires

Les formulaires suivants ont été ajoutés au logiciel :

- CO-400, Déduction relative aux ressources;

- CO-771.1.3.AJ, Plafond des affaires ajusté;

- CO-1029.8.33.TE, Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME; et

- CO-1029.8.33.TF, Entente concernant le crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME.

Amélioration de votre productivité

La validation des champs des adresses courriel a été ajustée

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2 ou lors de la conversion d’une déclaration, les adresses courriel invalides ne seront pas conservées.

Fédéral

Fédéral

Annexe 3 – Dividendes reçus, dividendes imposables versés et calcul de l’impôt de la partie IV

Dans la section 1, la ligne pour inscrire les dividendes déductibles selon l'alinéa 113(1)c LIR a été scindée en deux pour différencier les dividendes reçus d’une société étrangère affiliée selon que celle-ci est considérée comme rattachée ou non : la ligne maison Dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR (ce montant est inclus à la ligne 320 de la déclaration T2) a été renommée Autres dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR qui ne sont pas inclus à la ligne ci-dessus et la ligne maison Dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR reçu d’une société affiliée étrangère qui est considérée comme une société rattachée selon le paragraphe 186(4) LIR a été ajoutée sous la colonne 275 de la section 1.

Cela permet d’inclure le dividende provenant d’une société étrangère affiliée à la ligne 730, dans la section 2 de l’annexe 7 lorsqu’une telle société serait une société rattachée selon le paragraphe 186(4) LIR, si ce paragraphe s’appliquait. Le montant indiqué à la nouvelle ligne sera également inclus à la ligne 320 de l’annexe 200, à la ligne Dividendes imposables déductibles selon les articles 112 et 113 de la section 6 de l’annexe 21, à la ligne Dividendes imposables déductibles, selon l’annexe 3 de la colonne Étrangers de la section Dividendes imposables nets de l’annexe 7, à la ligne Dividendes déductibles du revenu imposable selon le paragraphe 746c) LI (ce montant est inclus à la ligne 256 de la déclaration CO-17) de la section 1 du formulaire CO-17S.3 et à la ligne maison Dividendes déductibles du revenu imposable selon l’alinéa 113(1)c) LIR de la section 2 de l’annexe 510.

Veuillez noter que les montants inscrits à ces deux lignes maison ne sont pas des renseignements requis par l’ARC, car l’alinéa 113(1)c) LIR ne s’applique pas à l’annexe 3. Par contre, ces montants permettent au logiciel de faire correctement les calculs de certains éléments concernant la déclaration. De plus, si ces lignes sont remplies, elles ne rendent pas l’annexe 3 applicable.

Veuillez vérifier si la totalité ou une partie du montant de la ligne Autres dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR qui ne sont pas inclus à la ligne ci-dessus provient d'une société étrangère affiliée qui serait une société rattachée selon le paragraphe 186(4) LIR, si ce paragraphe s'appliquait. Le cas échéant, inscrivez ce montant à la nouvelle ligne maison Dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR reçu d’une société affiliée étrangère qui est considérée comme une société rattachée selon le paragraphe 186(4) LIR et ajustez le montant de la ligne maison Autres dividendes déductibles du revenu imposable selon l'alinéa 113(1)c) LIR qui ne sont pas inclus à la ligne ci-dessus en conséquence.

Grille d’évaluation de scénarios

Afin d’améliorer le suivi des scénarios que vous créez pour vos clients, deux lignes ont été ajoutées à la section « Renseignements sur le fédéral (T2) », soit les lignes Dividendes versés – réguliers et Dividendes versés – déterminés.

Québec

Québec

Transmission de déclarations CO-17 modifiées

La déclaration de revenus des sociétés modifiée peut être transmise électroniquement. Le logiciel transmettra une déclaration CO-17 modifiée en entier reflétant les changements souhaités, et non le formulaire CO-17.R.

La marche à suivre pour la préparation d’une déclaration CO-17 modifiée est semblable au processus déjà en place pour la préparation automatique d’une demande de redressement. Nous vous recommandons d’utiliser une copie de la déclaration de revenus originale lorsque vous préparez une déclaration modifiée. Veuillez répondre Oui à la question S'agit-il d'une déclaration de revenus modifiée du Québec? dans le formulaire Identification, et apportez les modifications dans la déclaration du Québec.

Lorsque vous répondrez Oui à la question S’agit-il d’une déclaration de revenus modifiée du Québec? dans le formulaire Identification, une copie du formulaire CO-17.R sera créée et l’état TED CO-17 ne sera plus Accepté, de sorte que vous pourrez alors modifier la déclaration afin d’y apporter les changements souhaités.

Une fois la transmission acceptée par Revenu Québec, le numéro de confirmation et la date d’acceptation seront enregistrés dans le formulaire CO-17.R.

Dans le haut du formulaire CO-17.R, la question maison Désirez-vous transmettre par voie électronique la déclaration CO-17 modifiée au lieu de poster le formulaire CO-17.R? a été ajoutée. La réponse à cette question sera Oui lorsque vous répondez Oui à la fois à la question S’agit-il d’une déclaration de revenus modifiée du Québec? dans le formulaire Identification et à la question Voulez-vous transmettre électroniquement cette déclaration à Revenu Québec? dans le formulaire Grille de contrôle RDA, transmission électronique et code à barres à la section Québec (transmission par Internet).

Prendre note qu'une déclaration CO-17.SP ne peut être transmise électroniquement et que les exclusions TED qui s’appliquent à la transmission de déclarations CO-17 originales s’appliquent également à la transmission de déclarations modifiées.

Si vous souhaitez quand même que le formulaire CO-17.R affiche les modifications apportées à la déclaration

Si vous désirez produire un résumé des modifications à la déclaration, nous vous suggérons d’activer la case Activer cette case pour préparer un formulaire CO-17.R automatique dans le formulaire CO-17.R avant d’apporter les modifications à la déclaration. Les lignes dont les données ont été modifiées dans la déclaration depuis l'activation de cette case s’afficheront alors dans le formulaire CO-17.R, tout comme le changement prévu au remboursement ou au solde dû. Vous pourrez imprimer le formulaire CO-17.R à des fins de référence ou pour le remettre au client. Toutefois, le représentant autorisé n’a pas à signer le formulaire.

Pour obtenir plus de détails, veuillez consulter la section Question servant à indiquer s'il s'agit d'une demande de redressement visant une déclaration de revenus du Québec de la rubrique Identification de la société et autres renseignements.

Production d’une copie de l’annexe 200 et de l’annexe 7 avec la déclaration de revenus du Québec

Selon les exigences de Revenu Québec, une copie de l’annexe 200 doit être produite avec la déclaration de revenus du Québec lorsque la société attribue une partie du plafond des affaires à une autre SPCC selon le paragraphe 125(3.2) LIR. Auparavant, le diagnostic F106 vous avisait de produire une copie de l’annexe 200 dans cette situation. Désormais, lorsque la société a un établissement stable au Québec et qu’un montant est indiqué à la ligne K de la section « Déduction accordée aux petites entreprises » de l’annexe 200 :

- une copie de cette annexe est automatiquement jointe à la déclaration du Québec lorsque cette dernière est transmise électroniquement;

- une copie de cette annexe est imprimée pour la déclaration de revenus du Québec avec les modèles d’impression « Copie du client », « Copie destinée au gouvernement » et « Copie du cabinet ».

De plus, une copie de l’annexe 7 doit être produite avec la déclaration de revenus du Québec dans les situations suivantes :

- une autre SPCC attribue une partie du plafond des affaires à la société selon le paragraphe 125(3.2) LIR;

- la société attribue une partie du plafond des affaires de société de personnes déterminé à un associé désigné d’une société de personnes selon le paragraphe 125(8) LIR;

- un associé d’une société de personnes attribue une partie du plafond des affaires de société de personnes déterminé à la société selon le paragraphe 125(8) LIR.

Auparavant, les diagnostics F127, F128 et F129 vous avisaient de produire une copie de l’annexe 7 dans chacune de ces situations. Maintenant, lorsque la société a un établissement stable au Québec et qu’un montant est inscrit à l’une des lignes 335, 336 ou CC de l’annexe 7 :

- une copie de cette annexe est automatiquement jointe à la déclaration du Québec lorsque cette dernière est transmise électroniquement;

- une copie de cette annexe est imprimée pour la déclaration de revenus du Québec avec les modèles d’impression « Copie du client », « Copie destinée au gouvernement » et « Copie du cabinet ».

Remarque : Les codes d'accès utilisés pour les modèles d'impression sont QT2 et QA7).

Nouveaux formulaires

Québec

Québec

CO-400 – Déduction relative aux ressources

Ce formulaire du gouvernement du Québec remplace le formulaire maison Ressources, Montant relatif aux ressources du Québec et sert à calculer la déduction pour les ressources aux fins du calcul du revenu fiscal net du Québec. Les différentes parties servant à calculer les déductions disponibles ont été déplacées et ne suivent plus la numérotation des sections de l’annexe 12. Les questions maison Est-ce que la société est une société de mise en valeur qui exploite une entreprise pétrolière? et Est-ce que la société est une société de mise en valeur qui exploite une entreprise minière? à la partie 4, servent à déterminer lesquelles des trois colonnes de la partie 4.1 sont applicables à la situation de la société ainsi que le taux de base approprié de la déduction à la ligne 127.

CO-771.1.3.AJ – Plafond des affaires ajusté

Plusieurs copies peuvent être créées pour la partie 2, laquelle sert à comptabiliser le revenu de placement total ajusté (RPTA) de la société déclarante et de ses sociétés associées pour les années d'imposition terminées dans l'année civile précédente. Pour la société déclarante, la première copie de la partie 2.2 est automatiquement remplie avec les montants inscrits dans la partie Québec CO-771.1.3.AJ – Plafond des affaires ajusté de l’annexe 9 GRILLE de la société déclarante. En ce qui concerne les sociétés associées, une copie de la partie 2 est automatiquement créée et les renseignements aux lignes 06 à 09 dans la partie 2.1, ainsi que les montants des lignes 11, 12, 14 à 18, 21 et 23 sont calculés à partir des données pertinentes inscrites aux parties Québec CO-17- Déclaration de revenus de sociétés et Québec CO-771.1.3.AJ – Plafond des affaires ajusté de l’annexe 9 GRILLE.

Les copies automatiquement créées concernent seulement la dernière année d’imposition se terminant dans l’année civile précédente de la société. Lorsqu’une société (déclarante ou associée) compte plus d’une année d’imposition se terminant dans l’année civile précédente, il faut alors créer une copie de la partie 2 à l’aide du bouton Ajouter, sélectionner le nom de la société visée dans le menu déroulant de la ligne 08 et remplir manuellement les lignes pertinentes. Pour en savoir davantage, veuillez consulter la note relative à l’annexe 9 GRILLE.

Les parties 3 et 4 servent à calculer la réduction du plafond des affaires pour les années d’imposition qui débutent après 2018. Lorsqu’un montant est calculé à la ligne 28 et que le montant de capital versé à la ligne 56 du formulaire CO-771 est inférieur à 15 millions de dollars, le montant de la ligne 38 est reporté à la ligne 94a du formulaire CO-771.

CO-1029.8.33.TE – Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME

Ce formulaire multicopie s’adresse à toute société qui a un établissement au Québec et y exploite une entreprise, qui a un capital versé déterminé pour l’année d’imposition précédente, y compris celui des membres d’un groupe associé, inférieur à 15 millions de dollars et dont le nombre d’heures rémunérées de ses employés, calculé pour l’année d’imposition, excède 5 000 (sauf si elle est une société du secteur primaire ou du secteur manufacturier).

Le crédit d’impôt remboursable est calculé sur les cotisations de l’employeur payées par la société relativement à un employé. Le taux du crédit d’impôt remboursable varie en fonction, d’une part, de l’âge de l’employé et, d’autre part, de la masse salariale totale de la société. Ainsi, à l’égard d’un employé âgé d’au moins 60 ans et d’au plus 64 ans, le crédit d’impôt dont peut bénéficier une société admissible avec une masse salariale totale qui n’excède pas 1 million de dollars, sur les cotisations de l’employeur payées relativement à un tel employé, est calculé selon un taux de 50 % et peut atteindre 1 250 $ annuellement. À l’égard d’un employé âgé d’au moins 65 ans, le crédit d’impôt dont peut bénéficier une telle société sur les cotisations de l’employeur payées relativement à un tel employé est calculé selon un taux de 75 % et peut atteindre 1 875 $ annuellement.

Si la société demande le crédit d’impôt à la fois en tant que société admissible et en tant que membre d’une société de personnes admissible, vous devez remplir un exemplaire du formulaire pour chacune de ces demandes.

Une section maison « Identification » a été ajoutée à l’écran seulement. Les réponses aux questions Le capital versé déterminé pour l’année d’imposition précédente, y compris celui des membres d’un groupe associé, est-il inférieur à 15 millions de dollars? et Le nombre d’heures rémunérées de ses employés, calculé pour l’année d’imposition, excède-t-il 5000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier? seront définies lorsque les dépenses admissibles ou déterminées sont engagées par la société.

La réponse à la question Le capital versé déterminé pour l’année d’imposition précédente, y compris celui des membres d’un groupe associé, est-il inférieur à 15 millions de dollars? sera « Oui » lorsque le montant de la ligne Capital versé de l'année d'imposition précédente utilisé pour les calculs du formulaire CO-1029.8.33.TE de la société déclarante plus le total du montant inscrit aux lignes Capital versé de l'année d'imposition précédente (rajusté) des sociétés associées inscrit dans l’annexe 9 GRILLE est inférieur à 15 millions de dollars.

La question Le nombre d’heures rémunérées de ses employés, calculé pour l’année d’imposition, excède-t-il 5000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier? sera à « Oui » lorsque le nombre d’heures inscrit à la ligne 07a ou 07b du formulaire CO-771 est supérieur à 5000 ou si la proportion des activités du secteur primaire ou du secteur manufacturier indiqué à la ligne 187c du formulaire CO-771 est supérieur à 25 %.

Pour chaque employé admissible, vous devez remplir la partie 4 sur un exemplaire distinct. La case maison Activez cette case si vous voulez convertir les renseignements sur l'employé a été ajoutée au-dessus de la partie 4.1 du formulaire, à l’écran seulement, pour vous permettre de convertir ou non les données de la partie 4. Cette case est activée par défaut. Lors de la conversion d’une déclaration, si cette case est activée, les données inscrites aux champs 30 à 32 dans les renseignements sur l’employé admissible ainsi que la réponse à la question La société ou la société de personnes admissible est-elle associée à au moins une autre société admissible dans l'année civile visée et celles-ci ont-elles versé un traitement, un salaire ou une autre rémunération à cet employé? seront conservées.

Le tableau de la partie 5 sera rempli à partir de l’information inscrite dans la partie 4.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant est inscrit à la ligne 107 du formulaire QC L440P-Y, il sera conservé comme un montant substitué. Vous devrez alors remplir les sections du formulaire CO-1029.8.33.TE relatives à ce crédit et annuler la substitution à la ligne 107 du formulaire QC L440P-Y afin que les crédits calculés dans le formulaire CO-1029.8.33.TE soient mis à jour dans le formulaire QC L440P-Y.

CO-1029.8.33.TF – Entente concernant le crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME

Ce formulaire multicopie permet de répartir la dépense admissible ou déterminée lorsque la société est associée à au moins une autre société admissible et que celles-ci ont versé un traitement, un salaire ou une autre rémunération à un même employé. Une section maison « Identification » a été ajoutée dans le haut du formulaire afin d’identifier quel type d’entité a engagé les dépenses admissibles ou déterminées. Pour remplir la partie 3, vous devez avoir répondu « Oui » à la question maison La société ou la société de personnes admissible est-elle associée à au moins une autre société admissible dans l'année civile visée et celles-ci ont-elles versé un traitement, un salaire ou une autre rémunération à cet employé? qui se trouve à la partie 4 du formulaire CO-1029.8.33.TE. Une copie du formulaire CO-1029.8.33.TF PARTIE 3 est alors automatiquement créée sous l’entité qui a engagé la dépense. Si vous voulez supprimer une copie, vous devez accéder au formulaire CO-1029.8.33.TE et répondre « Non » à la question.

La colonne A de la partie 4 est remplie selon les numéros d’identification ou les noms inscrits dans la partie 4 remplie pour l’ensemble des employés.

Formulaires supprimés

Fédéral

Fédéral

RC366 – Demande de dépôt direct pour les entreprises

Depuis le 5 juillet 2019, ce formulaire n’est plus disponible sur le site Web de l’ARC. Il a donc été retiré de notre application. Pour savoir comment vous inscrire au dépôt direct ou modifier les renseignements, allez à Dépôt direct – Agence du revenu du Canada.

Québec

Québec

CO-1029.8.36.HE – Crédit d’impôt pour modernisation d’un établissement d’hébergement touristique

CO-1029.8.36.HF – Entente concernant le plafond annuel du crédit d’impôt pour modernisation d’un établissement d’hébergement touristique

CO-1029.8.36.MA – Crédit d’impôt relatif à la diversification des marchés d’une entreprise manufacturière québécoise

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Fédéral

Annexe 200 – T2 – Déclaration de revenus des sociétés*

Dans l’Avis de motion de voies et moyens visant à modifier la Loi de l’impôt sur le revenu du 17 juin 2019, le nouvel alinéa 110(1)e) LIR a été ajouté afin de permettre à une société de déduire, dans le calcul du revenu imposable, la valeur de l’avantage qu’un particulier est réputé avoir reçu par le paragraphe 7(1) LIR par rapport à un titre non admissible en vertu d’une convention d’achat d’actions d’employés. Veuillez lire l’Avis de motion de voies et moyens visant à modifier la Loi de l'impôt sur le revenu du 17 juin 2019 pour plus de détails.

À cette fin, la ligne maison a, Déduction de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés, a été ajoutée sous la ligne 350 de la section Revenu imposable.

Annexe 1 – Revenu net (perte nette) aux fins de l’impôt sur le revenu*

Le calcul du montant de la ligne 101 a été modifié afin d’inclure le montant de la ligne 7010 de l’annexe 9998.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, assurez-vous de vérifier si des ajustements sont nécessaires aux lignes 239 et/ou 347 découlant de la modification du calcul de la ligne 101.

Annexe 2 – Dons de bienfaisance et autres dons*

Annexe 4 – Continuité et application des pertes de la société

Dans l’Avis de motion de voies et moyens visant à modifier la Loi de l’impôt sur le revenu du 17 juin 2019, l’alinéa b) de l’élément E de la définition de perte autre qu’une perte en capital du paragraphe 111(8) LIR a été modifié pour tenir compte de la nouvelle déduction de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés qui est ajoutée à la section Revenu imposable de l’annexe 200. Par conséquent, la ligne 1d, Montant déductible de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés selon l'alinéa 110(1)e), a été ajoutée à la section 1.

Annexe 5 – Calcul supplémentaire de l’impôt – Sociétés*

Les lignes suivantes ont été ajoutées :

- ligne 562, Crédit d’impôt de la Nouvelle-Écosse pour placement en capital de risque pour l’innovation;

- ligne 563, Crédit d’impôt de la Nouvelle-Écosse pour capital de risque; et

- ligne 699, Remboursement du prix du carbone aux entrepreneurs du Yukon.

Annexe 8 GRILLE – Grille de calcul de la déduction pour amortissement (DPA)

À la suite du dépôt du projet de loi 42, le 7 novembre 2019, par le gouvernement du Québec, les modifications suivantes ont été apportées au calcul du montant de la ligne E dans la sous-partie Biens admissibles acquis après le 20 novembre 2018 et avant le 4 décembre 2018 de la partie Déduction additionnelle pour amortissement du Québec (DPA additionnelle) afin de se conformer à l’article 156.7.5 LI, comme proposé par l’article 37 du projet de loi 42 :

- les quatre lignes suivantes ont été retirées :

- Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 4 décembre 2018 qui ne sont pas des biens relatifs à l'incitatif à l'investissement accéléré;

- Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 4 décembre 2018 qui sont des biens relatifs à l'incitatif à l'investissement accéléré;

- Coût en capital des biens admissibles acquis après le 3 décembre 2018 mais avant le 1er juillet 2019, mis en service dans l'année d'imposition courante et qui ne sont pas des biens relatifs à l'incitatif à l'investissement accéléré; et

- Coût en capital des biens admissibles acquis après le 3 décembre 2018 mais avant le 1er juillet 2019, mis en service dans l'année d'imposition courante et qui sont des biens relatifs à l'incitatif à l'investissement accéléré;

- la ligne Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 1er juillet 2019 a été ajoutée pour remplacer les lignes retirées;

- le champ Montant ajouté à la FNACC de la catégorie attribuable aux biens admissibles a été renommé Moitié du coût en capital des biens admissibles mis en service dans l’année d’imposition courante et correspond à la moitié du montant inscrit à la nouvelle ligne Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 1er juillet 2019.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, le total des montants inscrits aux quatre lignes retirées sera inscrit à la ligne Coût en capital des biens admissibles mis en service dans l'année d'imposition courante avant le 1er juillet 2019.

Lors de la conversion d’une déclaration enregistré dans une version précédente de CCH iFirm Tax T2, le montant converti aux deux lignes Montant de la ligne E de la 1re année tiendra compte des ajustements de calcul effectués à la ligne E.

Transmission électronique d’une déclaration d’une société ayant acquis des biens pour les catégories 43.1 et 43.2 dans l’année d’imposition

À la suite d’une demande de l’ARC, il est dorénavant impossible de transmettre électroniquement une déclaration de revenus des sociétés (T2) si le diagnostic R0080200 ou R0080300 concernant des renseignements manquants relatifs aux catégories 43.1 et 43.2 s’affiche dans le volet des diagnostics.

Annexe 8 GRILLE ADD – Grille des acquisitions et dispositions

Des modifications ont été apportées à la section « Information relative aux véhicules zéro émission », qui s’affiche pour un bien de la catégorie d’amortissement 54. Le calcul du coût ainsi que le calcul du coût en capital d’une voiture de tourisme zéro émission ont été modifiés afin d’assurer la conformité avec le sous-alinéa 13(7)i)(i) et le paragraphe 13(7.1) LIR. Tout montant d’aide gouvernementale est maintenant déduit dans le calcul du champ « Coût en capital initial » après l’application de la limite du coût en capital de 55 000 $, alors que le montant du champ « Coût d’acquisition admissible » est uniquement composé du prix d’achat et des taxes de vente applicables. Afin de refléter ces changements, la disposition des champs de cette section a été revue et le champ « Coût en capital réputé selon le sous-alinéa 13(7)i)(i) (le moins élevé du coût d’acquisition et de la limite du coût en capital) » a été ajouté à la sous-section « Acquisition d’une voiture de tourisme zéro émission ».

De plus, les champs « Coût de la voiture » et « Aide gouvernementale reçue ou remboursée » ont été ajoutés à la sous-section « Disposition d’une voiture de tourisme zéro émission ». Ces deux champs sont utilisés pour calculer le montant du champ « Produit de disposition » de la section « Disposition » pour une voiture de tourisme zéro émission lorsque la société n’a pas de lien de dépendance avec l’acquéreur. Le champ « Aide gouvernementale reçue ou remboursée » sert à inscrire tout montant d’aide gouvernementale reçu ou remboursé relativement à la voiture, conformément aux changements annoncés à l’article 52 des Propositions législatives relatives à la Loi de l'impôt sur le revenu et à d'autres textes législatifs publiées le 30 juillet 2019.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2 ainsi que lors de la conversion d’une déclaration, les montants qui seront indiqués aux sections « Information relative aux véhicules zéro émission », « Acquisition » et « Disposition » tiendront compte de toutes les modifications aux calculs décrites ci-dessus.

Annexe 9 GRILLE – Grille de calcul pour sociétés liées et sociétés associées

La partie Québec CO-771.1.3.AJ – Plafond des affaires ajusté a été ajoutée afin de comptabiliser les données de la dernière année d’imposition se terminant dans l’année civile précédente. Ces données sont utilisées pour calculer le revenu de placement total ajusté aux fins du calcul de l’impôt du Québec. Lorsqu’un montant est inscrit à au moins l’une des lignes situées sous le titre Données relatives à la dernière année d’imposition se terminant dans l’année civile précédente et que le montant de revenu de placement total ajusté (RPTA) en résultant est supérieur à « 0 », une copie de la partie 2 du formulaire CO-771.1.3.AJ est automatiquement créée, et les montants se reportent aux lignes pertinentes pour la société déclarante et ses sociétés associées (autres que les sociétés pour lesquelles le code d’association « 5 » est sélectionné). Pour en savoir davantage, veuillez consulter la note relative au formulaire CO-771.1.3.AJ.

Pour une année débutant en 2019, ces lignes seront calculées à partir des montants 2A à 2L et de la ligne 741 de la section 2 de l’annexe 7, lorsque le montant à la ligne 744 dans cette même section est positif.

Lors de la conversion d’une déclaration dont l’année d’imposition débute dans l’année civile précédente, les montants des lignes 705 à 741 de la section 2 de l’annexe 7, seront reportés aux lignes correspondantes dans cette section de la copie de la société déclarante.

La ligne Revenu de placement total ajusté des années d’imposition se terminant dans l’année civile précédente a été déplacée de la partie Québec CO-771.1.3 – Entente entre sociétés associées relative au plafond des affaires vers la partie Québec CO-771.1.3.AJ – Plafond des affaires ajusté. Le montant de cette ligne correspond à la somme des montants de la ligne 24 des copies de la partie 2 du formulaire CO-771.1.3.AJ dont le nom de la société correspond au nom de la société qui est inscrit au haut de l’annexe 9 GRILLE.

À la suite du retrait du formulaire CO-1029.8.36.HF, la section Québec CO-1029.8.36.HF – Entente concernant le plafond annuel du crédit d’impôt pour modernisation d’un établissement d’hébergement touristique a été retirée, car ce crédit peut uniquement être demandé pour une année d’imposition qui se terminait avant 2017.

La section Québec CO-1029.8.33.TE - Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME a été ajoutée pour calculer le capital versé de l’année précédente de la société déclarante et inscrire le capital versé des sociétés associées afin de calculer le capital versé servant à la détermination de l’applicabilité du formulaire CO-1029.8.33.TE.

Annexe 12 – Déductions relatives aux ressources*

Des lignes maison ont été ajoutées aux sections 5 et 6 afin de calculer les frais d’aménagement au Canada accélérés et les frais à l'égard de biens canadiens relatifs au pétrole et au gaz accélérés admissibles à la déduction additionnelle. Ces lignes remplacent les lignes maison Frais d'aménagement au Canada accélérés, moins les réductions à ces frais et Frais à l'égard de biens canadiens relatifs au pétrole et au gaz accélérés, moins les réductions à ces frais, qui servaient à calculer cette déduction.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, les montants inscrits aux lignes maison Frais d'aménagement au Canada accélérés, moins les réductions à ces frais de la section 5 et Frais à l'égard de biens canadiens relatifs au pétrole et au gaz accélérés, moins les réductions à ces frais de la section 6 seront conservés comme valeurs substituées aux nouvelles lignes FACA ajusté (montant S6) et FBCPGA ajusté (montant X6), respectivement. Également, les valeurs inscrites aux champs représentant le taux et le montant de la déduction dans les sous-sections maison « Déduction relative aux frais d’aménagement au Canada accélérés » de la section 5 et « Déduction relative aux frais à l’égard de biens canadiens relatifs au pétrole et au gaz accélérés » de la section 6 ne seront pas conservées. Si ces champs contiennent des valeurs substituées, les montants calculés aux lignes 345 et 445 seront conservés comme valeurs substituées.

De plus, des lignes maison Aide gouvernementale remboursée dans l’année d’imposition ont été ajoutées pour détailler le calcul de la ligne autres ajouts (lignes 220, 310 et 415) des sections 4, 5 et 6, respectivement.

Finalement, des lignes maison ont été ajoutées afin de permettre de détailler le calcul de la déduction de l’année courante pour une société remplaçante aux lignes 295, 395 et 495. Veuillez noter que les nouvelles lignes Déduction de l’année courante selon l’alinéa 66.7(3)b), Déduction de l’année courante selon l’alinéa 66.7(4)b) et Déduction de l’année courante selon l’alinéa 66.7(5)b) doivent être remplies manuellement.

Annexe 17 – Déductions pour caisses de crédit*

Les lignes suivantes ont été retirées du formulaire :

- ligne 2J, Montant 2I selon le nombre de jours dans l’année d’imposition après 2016;

- ligne DD, Revenu admissible au taux d’imposition inférieur du Manitoba pour la période avant le 1er janvier 2019;

- ligne EE, Revenu admissible au taux d’imposition inférieur du Manitoba pour la période après le 31 décembre 2018;

- ligne FF, Total partiel.

De plus, à la section 4, des lignes ont été ajoutées pour la suppression progressive de la déduction additionnelle relative aux caisses de crédit. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, il est possible que certains montants inscrits par substitution aux lignes mentionnées ci-dessus ne soient pas conservés. Veuillez vérifier si des ajustements sont nécessaires.

Annexe 23 – Convention entre sociétés privées sous contrôle canadien associées pour l'attribution du plafond des affaires*

Annexe 27 – Calcul de la déduction pour bénéfices de fabrication et de transformation au Canada*

T661 – Demande pour les dépenses de recherche scientifique et développement expérimental (RS&DE)

Le montant maximal des gains annuels ouvrant droit à pension aux fins du Régime de pensions du Canada a été mis à jour pour l’année civile 2020 (et est maintenant de 58 700 $). Ce montant est utilisé pour l’établissement des salaires des employés déterminés lorsque la méthode de remplacement est choisie pour le calcul des dépenses de RS&DE.

Annexe 43 – Calcul de l’impôt des parties IV.1 et VI.1*

Annexe 49 – Convention entre sociétés privées sous contrôle canadien associées pour l'attribution de la limite de dépenses*

Annexe 50 – Renseignements sur les actionnaires*

Annexe 53 – Calcul du compte de revenu à taux général (CRTG)*

Annexe 71 – Somme à inclure dans le revenu des sociétés membres de sociétés de personnes à palier unique

Annexe 72 – Somme à inclure dans le revenu des sociétés membres de sociétés de personnes à paliers multiples

La question La société de personnes a-t-elle fait le choix de modifier sa fin d'exercice? et les champs permettant d’inscrire les dates de début et de fin de l’exercice de l’ancien exercice ont été retirés de la section 1. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, les valeurs inscrites à ces champs ne seront pas conservées.

Annexe 73 – Sommaire des sommes à inclure dans le revenu des sociétés membres de sociétés de personnes

La colonne du tableau de la section 1 pour la ligne 120 a été retirée. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, la valeur inscrite à cette ligne ne sera pas conservée.

T1044 – Déclaration de renseignements des organismes sans but lucratif (OSBL)*

T1134 – Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées

Le délai de production pour le formulaire T1134 a été raccourci. Vous devez produire le formulaire dans les délais suivants selon la fin de votre année d’imposition :

- 15 mois pour les années se terminant avant le 1er janvier 2020;

- 12 mois pour les années se terminant en 2020; et

- 10 mois pour les années se terminant après le 31 décembre 2020.

Les diagnostics de même que la date limite de production apparaissant dans la Grille des lettres aux clients utilisée dans le paragraphe portant sur le formulaire T1134 des Instructions pour la production des déclarations de revenus ont été modifiés conformément à ces changements.

Paiements – Grille de calcul pour les paiements incitatifs

Dans la section Crédits d’impôt dont le montant doit être ajouté au revenu – Québec, le champ Crédit d'impôt pour soutenir la presse d'information écrite a été ajouté.

De plus, les lignes relatives aux crédits suivants ont été retirées de cette même section :

- Crédit d'impôt pour la location ponctuelle d'installations spécialisées - Centre de développement des biotechnologies (CDB);

- Crédit d'impôt pour la création d'emplois en Gaspésie et dans certaines régions maritimes du Québec - Biotechnologie marine, mariculture et transformation des produits de la mer;

- Crédit d’impôt relatif aux frais d’émission d’actions – Régime d’épargne-actions (REA II).

Dans la section Crédits d’impôt dont le montant doit réduire le coût en capital d’un bien - Québec, les champs suivants ont été retirés :

- Crédit d'impôt pour modernisation d'un établissement d'hébergement touristique;

- Crédit d’impôt relatif à un bâtiment utilisé dans le cadre d’activités de fabrication ou de transformation – PME manufacturière.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant figurait à l’une des lignes des crédits retirés, il ne sera pas conservé.

Grille des lettres aux clients

À la suite du retrait du formulaire CO-1029.8.36.HF, la case à cocher CO-1029.8.36.HF a été retirée des sections CO-17 – Papier et CO-17 – Transmission par Internet, car ce crédit peut uniquement être demandé pour une année d’imposition qui se terminait avant 2017. De plus, le paragraphe concernant le formulaire CO-1029.8.36.HF a été retiré de la lettre Instructions relatives à la production des déclarations de revenus des sociétés.

La case à cocher CO-1029.8.33.TF a été ajoutée aux sections « CO-17 – Papier » et « CO-17 – Transmission par Internet ». Lorsque cette case est activée dans l’une de ces sections, le paragraphe concernant le formulaire CO-1029.8.33.TF est inclus dans la lettre Instructions relatives à la production des déclarations de revenus des sociétés. Veuillez noter que cette case à cocher est automatiquement activée dans la section concernée lorsque le formulaire CO-1029.8.33.TF est applicable.

Renseignements supplémentaires et de demande de redressement d’Agri-stabilité et d’Agri-investissement*

La colonne Code de la ligne a été ajoutée dans le tableau de la section 2.

Programmes Agri-stabilité et Agri-investissement*

Programmes Agri-stabilité et Agri-investissement – Provinces harmonisées* et Colombie-Britannique*

Programmes Agri-stabilité et Agri-investissement – Alberta*

Plusieurs changements ont été apportés à l’état A. Les principaux changements sont les suivants :

- La section « Nom et adresse » a été scindée en deux sections, soit « Renseignements sur le participant » et « Représentant autorisé - Seulement Agri-investissement ».

- Les modifications suivantes ont été apportées à la section « Renseignements sur le participant » :

- La ligne Téléphone (soir) a été retirée.

- Les lignes Télécopieur, Adresse courriel et Numéro d’identification de l’AFSC, ainsi que la case à cocher Seulement Agri-investissement ont été ajoutées.

- Les lignes Numéro d’identification du participant (AGRI/PCSRA), Numéro d’entreprise, Numéro de fiducie, Province où est située la ferme principale et Province de résidence principale au 31 décembre 2018 ont été déplacées de la section « Profil du participant » vers la section « Renseignements sur le participant ».

- À la section « Représentant autorisé - Seulement Agri-investissement », la ligne Adresse courriel a été ajoutée.

- La section « Profil du participant » a été supprimée, mais l’information de cette section a été déplacée vers les sections « Renseignements sur le participant » et « Identification ». Veuillez noter que les lignes Langue de correspondance, Nombre d’années de pratique de l’agriculture, 2018 a-t-elle été l’année la plus récente de pratique de l’agriculture? et Si la société a été dissoute, veuillez indiquer la date de dissolution ont été retirées.

- Les modifications suivantes ont été apportées à la section « Identification » :

- Les cases à cocher une société, une coopérative et un associé d’une société de personnes ont été déplacées de la section « Profil du participant » vers la section « Identification ». Cependant, la case à cocher un organisme communautaire a été retirée. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si la case à cocher un organisme communautaire avait été activée, la case à cocher Autre raison sociale sera activée, et « Communal organization » sera inscrit dans le champ de description.

- Les cases à cocher Propriétaire unique et Société de personnes ont été retirées.

- La question Avez-vous exploité une entreprise agricole à titre de et les cases à cocher membre d’une association d’engraisseurs, propriétaire (métayage) et locataire (métayage) ont été retirées.

- Dans la sous-section « Autres revenus agricoles », la ligne 9617, Revenu d’engraissement à façon, a été retirée.

- Dans la sous-section « Achats de produits et remboursements de paiements provenant de programmes », la ligne 575, Rajustements du point de vente, a été ajoutée.

- Dans la sous-section « Dépenses admissibles », les lignes 9830, Aliments préparés, et 9831, Engraissement à façon, ont été retirées. De plus, la ligne 9953, Primes d’assurance privée pour des produits admissibles, a été ajoutée.

- Dans la sous-section « Dépenses non admissibles », la ligne 9935, Indemnité sur immobilisation, a été retirée.

- Les modifications suivantes ont été apportées à la section « Renseignements sur les actionnaires » :

- Les lignes 865, Nombre de membres de la coopérative, et 854, Nombre d’actions ordinaires en circulation (avec et sans droit de vote), ont été retirées. De plus, les colonnes Numéro d’assurance sociale et 855, Nombre d’actions par actionnaire, ont été retirées.

- La colonne Numéro d’identification du participant (NIP) aux programmes Agri-stabilité et Agri investissement ou numéro d’identification de l’AFSC (s’il y a lieu) a été ajoutée.

- Les modifications suivantes ont été apportées à la section « Renseignements sur la société de personnes » :

- Les colonnes Votre nom, Numéro d’assurance sociale, Numéro d’entreprise (s’il s’agit d’une société par actions) et Numéro d’entreprise (si l’associé est une société par actions) ont été retirées.

- La colonne NIP ou numéro d’identification de l’AFSC a été ajoutée.

Programmes Agri-stabilité et Agri-investissement – Saskatchewan*

Québec

Québec

CO-17 – Déclaration de revenus des sociétés*

La ligne 19a, La société a-t-elle des revenus provenant d’activités commerciales effectuées sur Internet?, a été ajoutée à la section 2, et le libellé de la ligne 28a a été modifié afin d’inclure tout paiement qui a fait l’objet d’une retenue d’impôt.

La ligne 27 est maintenant un champ en saisie. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2 ou lors de la conversion d’une déclaration, la réponse inscrite par le logiciel ou par substitution sera conservée.

De plus, aux lignes 42a et 43b, seuls les 10 premiers chiffres des numéros d’identification doivent être saisis. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un numéro était inscrit à l’une de ces lignes, seuls les 10 premiers chiffres seront conservés.

Veuillez noter que les codes d’impôt spécial suivants peuvent désormais être sélectionnés aux lignes 425ai et 425bi :

- 95, PME favorisant le maintien en emploi des travailleurs d’expérience;

- 96, Pour soutenir la presse d’information écrite.

Les droits d’immatriculation qui sont indiqués à la ligne 441b seront indexés le 1er janvier 2020. Le montant pour les coopératives passera de 41 $ à 42 $, le montant pour les personnes morales sans but lucratif (associations personnifiées), les syndicats de copropriété et les sociétés de secours mutuel, de 35 $ à 36 $, et le montant pour les sociétés, les sociétés d'assurance mutuelles et les autres entités, de 90 $ à 92 $.

QC L440P-Y – Crédits additionnels du Québec

Les codes de crédit suivants ont été retirés du formulaire :

- 060, Crédit d'impôt pour la location ponctuelle d'installations spécialisées - CDB (CO-1029.8.36.AL);

- 073, Crédit d'impôt pour la création d'emplois en Gaspésie et dans certaines régions maritimes du Québec - Biotechnologie marine, mariculture et transformation des produits de la mer (CO-1029.8.36.RM, année civile 2013, 2014 ou 2015);

- 093, Crédit d'impôt relatif à la diversification des marchés d'une entreprise manufacturière québécoise (CO-1029.8.36.MA);

- 094, Crédit d’impôt pour modernisation d’un établissement d’hébergement touristique (CO-1029.8.36.HE);

- 098, Crédit d'impôt relatif à un bâtiment utilisé dans le cadre d'activités de fabrication ou de transformation - PME manufacturière (CO-1029.8.36.BT).

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant figurant à l’une de ces lignes de code, il ne sera pas conservé.

De plus, le 2 octobre 2019, le gouvernement du Québec a annoncé dans le bulletin d’information 2019-9 qu’il instaurerait un nouveau crédit d’impôt remboursable pour soutenir la presse d’information écrite. Par conséquent, le code de crédit suivant a été ajouté au formulaire :

- 108, Crédit d'impôt pour soutenir la presse d'information écrite.

CO-17.A.1 – Revenu net fiscal

Le code 06, Déduction additionnelle de 30 % pour l'amortissement de certains biens, a été ajouté à la liste de codes des lignes 129ai à 129ki. Ainsi, les lignes 129ei et 129e sont maintenant réservées au nouveau code 06, et la déduction additionnelle pour amortissement de 30 % n’est plus considérée dans le calcul du champ Total des déductions de la sous-section Déduisez de la section Liste supplémentaire. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un code est inscrit à la ligne 129ei et qu’un montant est inscrit à la ligne 129e, ces valeurs seront transférées vers la première ligne vide des lignes 129fi à 129ki et 129f à 129k. Les valeurs correspondantes de la colonne Année précédente seront transférées de la même façon.

Q1 L70A – Crédits d’impôt imposables et Q1 L140A – Crédits d’impôt non imposables

Les codes de crédit suivants ont été retirés des deux formulaires :

- 060, Crédit d'impôt pour la location ponctuelle d'installations spécialisées - CDB;

- 073, Crédit d'impôt pour la création d'emplois en Gaspésie et dans certaines régions maritimes du Québec - Biotechnologie marine et mariculture;

- 093, Crédit d'impôt relatif à la diversification des marchés d'une entreprise manufacturière québécoise;

- 094, Crédit d’impôt pour modernisation d’un établissement d’hébergement touristique;

- 096, Crédit d'impôt relatif aux frais d'émission d'actions – Régime d'épargne-actions (REA II);

- 098, Crédit d'impôt relatif à un bâtiment utilisé dans le cadre d'activités de fabrication ou de transformation - PME manufacturière.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant figurant à l’une de ces lignes de code, il ne sera pas conservé.

De plus, le 2 octobre 2019, le gouvernement du Québec a annoncé dans le bulletin d’information 2019-9 qu’il instaurerait un nouveau crédit d’impôt remboursable pour soutenir la presse d’information écrite. Par conséquent, le code de crédit suivant a été ajouté au formulaire :

- 108, Crédit d'impôt pour soutenir la presse d'information écrite.

CO-17.B.1 – Somme à inclure dans le revenu d’une société membre d’une société de personnes à palier unique

CO-17.B.2 – Somme à inclure dans le revenu d’une société membre d’une société de personnes à paliers multiples

À la suite de la mise à jour des annexes 71 et 72, les lignes 08, 09 et 10 sont devenues des champs en saisie. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, la valeur calculée à chacune de ces lignes sera conservée.

CO-130.A – Déduction pour amortissement*

Afin de tenir compte des acquisitions de biens relatifs à l’incitatif à l’investissement accéléré (BIIA) et de l’ajustement de leur fraction non amortie du coût en capital (FNACC), les colonnes suivantes ont été ajoutées :

- colonne C.1, Coût en capital des BIIA acquis dans l’année d’imposition (montant inclus dans celui de la colonne C);

- colonne F.1, Produit des aliénations pouvant réduire le coût en capital des BIIA acquis dans l’année d’imposition;

- colonne F.2, Coût net en capital relatif aux BIIA acquis dans l’année d’imposition; et

- colonne F.3, Rajustement de la PNACC selon les BIIA acquis dans l’année d’imposition.

Les colonnes ci-dessous ont été renommées afin de mieux représenter la nouvelle nomenclature du calcul de la DPA :

- colonne F, PNACC après les acquisitions et les aliénations;

- colonne G, Rajustement de la PNACC selon les biens autres que des BIIA acquis dans l’année d’imposition;

- colonne H, Montant de base pour le calcul de la déduction pour amortissement.

CO-737.SI – Déduction pour une société manufacturière innovante*

Pour chacun des éléments brevetés admissibles qui sont incorporés dans le bien admissible et pour lesquels la société demande la déduction, vous devez maintenant remplir une copie distincte du formulaire CO-737.SI PARTIE 5. Afin de remplir la partie 5 pour chaque élément breveté admissible, accédez au formulaire CO-737.SI PARTIE 5 à partir de la partie 5. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, pour chaque élément breveté qui était inscrit au tableau de la section 5, une copie distincte du formulaire CO-737.SI PARTIE 5 sera créée.

La colonne B, Numéro du brevet, a été ajoutée au tableau de la section 5.1. La section 5.2 a été ajoutée pour donner une brève description de la méthode d’évaluation que vous avez utilisée pour déterminer la plus-value que l’élément breveté admissible ajoute au bien admissible. De plus, le tableau de la nouvelle section 5.3 a été ajouté pour inscrire les dépenses de R-D admissibles qui ont été payées par la société et par les sociétés associées pour la période de cinq ans précédant l’année d’imposition visée et pour lesquelles ces sociétés ont bénéficié d’un crédit d’impôt relatif à la R-D. Lors de la conversion d’une déclaration, les données des colonnes F à C seront conservées aux colonnes E à B, et vous devez remplir la colonne F, s’il y a lieu.

CO-771 – Calcul de l’impôt sur le revenu d’une société*

Dans la partie 1, la ligne 06a a été ajoutée afin d’indiquer si la société ou une société à laquelle elle est associée dans l’année d’imposition a un revenu de placement total ajusté qui est calculé dans le formulaire CO-771.1.3.AJ.

Dans la partie 8.1, les lignes JA et JB, qui servaient à calculer la réduction du plafond des affaires, ont été retirées à la suite de l’ajout du formulaire CO-771.1.3.AJ. Ainsi, si le montant de capital versé à la ligne 56 est inférieur à 15 millions de dollars et que le formulaire CO-771.1.3.AJ est applicable, le montant de la ligne 94a sera calculé à partir des données inscrites dans ce formulaire. Dans les autres cas, le calcul de la ligne 94a demeure identique.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, les montants inscrits par substitution aux lignes JA, Revenu de placement total ajusté, JB et Réduction du plafond des affaires (le plus élevé des montants JA et JB), seront conservés, respectivement, aux lignes 34, 28, 33 et 38 du nouveau formulaire CO-771.1.3.AJ.

CO-771.2.1.2 – Revenus d'une société provenant d'une entreprise admissible qu'elle exploite au Canada*

CO-771.R.3 – Répartition des affaires faites au Québec et ailleurs

La section « Précisez où vous allez reporter le pourcentage de la case H » a été retirée.

De plus, quatre lignes pouvant être sélectionnées ont été ajoutées au formulaire :

- 06a - La société doit calculer sa proportion des affaires faites au Québec en utilisant comme base de calcul les traitements et les salaires qu’elle a versés et son revenu brut.

- 06b - La société doit calculer sa proportion des affaires faites au Québec en utilisant une autre base de calcul que les traitements et les salaires qu’elle a versés et son revenu brut.

- 07a - La société a un revenu brut dans l’année d’imposition, mais n’a pas versé de traitements ni de salaires à ses employés.

- 07b - La société n’a pas de revenu brut dans l’année d’imposition, mais a versé des traitements ou des salaires à ses employés.

CO-1029.8.33.13 – Crédit d’impôt relatif à la déclaration des pourboires*

Ce formulaire a été mis à jour afin d’intégrer les divers taux applicables pour 2020. Conformément aux exigences de Revenu Québec, le calcul des taux de FSS des lignes 22, 60b, 60e et 60h s’effectue avec deux décimales.

COZ-1179 – Déclaration concernant les opérations forestières*

MR-69 – Autorisation relative à la communication de renseignements ou procuration*

Conformément aux exigences de Revenu Québec, le code à barres 2D n’est plus généré si certaines validations minimales ne sont pas respectées. Des diagnostics ont été modifiés pour aviser le préparateur que le code à barres ne sera pas généré à l’impression du formulaire tant que les corrections ne sont pas apportées. Veuillez noter que l’absence d’un code à barres 2D peut engendrer des délais de traitement de la part de Revenu Québec.

RD-1029.8.9.03 – Crédit d’impôt relatif aux cotisations et aux droits versés à un consortium de recherche*

À la suite de la mise à jour de ce formulaire, voici les modifications qui ont été apportées :

- L’ancienne partie 2.1 devient la partie 2.

- La partie 3 a été ajoutée afin d’effectuer le suivi du solde des cotisations ou des droits cumulatifs versés au consortium de recherche. Notez que les dépenses engagées par le consortium, qu’elles soient liées ou non à des activités de R-D visées aux lignes 116b, 116c, 116g et 116h, doivent réduire les cotisations ou les droits versés au consortium selon la méthode du premier entré, premier sorti.

- Auparavant, si les cotisations ou les droits admissibles provenaient de plus d’une année d’imposition et que le pourcentage à la ligne 135 n’était pas le même pour toutes ces années, vous deviez effectuer les calculs visés aux lignes 139 à 141 pour chaque année et inscrire par substitution le total de ces montants à la ligne 141 de l’ancienne partie 2.5. Dorénavant, vous devez utiliser le tableau qui a été ajouté à la partie 4.1 afin d’effectuer le suivi des cotisations ou des droits admissibles relatifs aux années d’imposition passées (ligne 116c) selon le pourcentage de participation du contribuable pour ces années d’imposition passées.

- Les renseignements indiqués à la partie 4.2 reprennent l’information inscrite dans l’ancienne partie 2.5 concernant le contribuable qui est devenu membre du consortium au cours de l’exercice financier de ce dernier et dont l’exercice en question s’est terminé dans l’année d’imposition visée.

- L’ancienne partie 2.4 devient la partie 4.2.1.

- La partie 4.2.2 reprend le même calcul des cotisations ou des droits admissibles relatifs à l’année d’imposition visée. Par conséquent, les lignes 136 à 138 ont été conservées comme dans la version précédente. La description de la ligne 136 a été modifiée, car elle fait désormais référence à la ligne 116h de la partie 3.

- La partie 4.3 fait l’addition des cotisations ou des droits admissibles provenant des années d’imposition passées (ligne 138b) et de l’année visée (ligne 138a). De plus, les lignes 142 à 151 ont été conservées comme dans la version précédente.

- Les anciennes parties 3 à 7 deviennent les parties 5 à 9.

- Les anciennes parties 2.2, 2.3 et 2.6 ainsi que les lignes 139 à 141 de l’ancienne partie 2.5 ont été retirées du formulaire.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si des montants étaient inscrits aux lignes 139 et 140, ils seront conservés dans la première occurrence des colonnes B et C, respectivement, de la ligne 120 de la partie 4.1. De plus, si un montant était inscrit par substitution à la ligne 141, il sera conservé en substitution à la première occurrence de la colonne D de la ligne 120 de la partie 4.1. Si telle est votre situation, c’est que le pourcentage de la ligne 135 n’était pas le même pour toutes les années d’imposition passées. Vous devez alors inscrire l’information sur les années d’imposition dans le tableau de la partie 4.1 pour chacune des années d’imposition passées. Si un montant était inscrit à la ligne 153d, il sera conservé par substitution à la ligne 116k. Un diagnostic indiquera que vous devez remplir la partie 3 et retirer la substitution. Enfin, le montant de la ligne 136 sera reporté à la ligne 116h de la partie 3.

Lors de la conversion d’une déclaration, les renseignements de la ligne 112f de la partie 2 et de la ligne 135 de la partie 4.2.1 seront convertis dans les colonnes A et C d’une nouvelle occurrence de la ligne 120 de la partie 4.1. De plus, les renseignements concernant les autres années d’imposition passées qui se trouvent dans le tableau de la partie 4.1 seront également conservés si le montant de la ligne 116e était supérieur à 0.

CO-1029.8.36.FO – Crédit d’impôt pour formation d’un travailleur à l’emploi d’une PME

Selon les nouvelles exigences de Revenu Québec, vous pouvez maintenant inscrire les sous à la ligne 23 du formulaire.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant était inscrit par substitution à cette ligne, le montant sera conservé.

TP-1029.9 – Crédit d’impôt pour chauffeur ou propriétaire de taxi*

Le numéro de permis à inscrire à la ligne 20 de la section 2, à la colonne A de la section 3.1 ainsi qu’à la section 3.2, est maintenant d’une longueur de 12 caractères (sans trait d’union ni espace).

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un numéro de permis de plus de 12 caractères (excluant les traits d’union et espaces) était inscrit à l’un des champs ci-haut mentionnés, le numéro ne sera pas conservé.

De plus, afin que la section 3.2 puisse être remplie conformément aux exigences du formulaire de Revenu Québec, vous devez dorénavant remplir une copie distincte du formulaire TP-1029.9 PARTIE 3.2 pour chaque permis délivré à plusieurs contribuables si ces derniers ont choisi de désigner la société comme le titulaire unique pour demander le crédit d’impôt. Vous pouvez accéder au formulaire TP-1029.9. PARTIE 3.2 à la partie 3, à la sous-section 3.2, « Désignation du titulaire d’un permis de propriétaire de taxi » du formulaire TP-1029.9.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, une copie distincte du formulaire sera créée pour chaque entité ayant rempli la section 3.2. Les données de la section 3.2 relatives à la désignation du titulaire d’un permis de propriétaire de taxi seront transférées dans la première copie du formulaire TP-1029.9 PARTIE 3.2 reliée à l’entité applicable. Veuillez vérifier si des ajustements sont nécessaires.

Le montant de base de la ligne 53 indiquera le montant pour l’année d’imposition 2019 (584 $) lorsque l’année d’imposition se termine après le 30 décembre 2019. Le montant de base pour l’année d’imposition 2020 (594 $) s’applique à une année d’imposition qui se termine après le 30 décembre 2020.

Ontario

Ontario

Annexe 500 – Calcul de l’impôt de l’Ontario pour les sociétés*

Les lignes de l’annexe ont été renumérotées. De plus, le montant de la ligne 2C est calculé à partir du montant de la ligne 427 de la déclaration T2 seulement lorsque l’année d’imposition commence avant 2019. Les lignes 2D à 2H ont été ajoutées pour calculer la réduction du plafond des affaires en Ontario pour une année d’imposition qui commence après 2018. Les données des lignes 2D, 2E et 2G sont calculées à partir des lignes équivalentes de la déclaration T2. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si le montant de l'ancienne ligne 3 était inscrit par substitution et que l’année d’imposition commence après 2018, ce dernier sera conservé à la ligne 2H.

Conformément aux dispositions du projet de loi 138 déposé le 6 novembre 2019 par le gouvernement de l’Ontario, le taux de la déduction accordée aux petites entreprises passe de 8 % à 8,3 % le 1er janvier 2020. Lorsque l’année d’imposition de la société chevauche le 1er janvier 2020, ce taux est calculé au prorata du nombre de jours de l’année d’imposition postérieurs au 31 décembre 2019. Par conséquent, la ligne 2N.3 a été ajoutée à la section 2.

Annexe 504 – Crédit d'impôt pour ressources de l'Ontario*

Les anciennes sections 1, 2, 4 et 5 ont été retirées de l’annexe, car celles-ci sont désuètes. De plus, toutes les lignes qui servaient à calculer le crédit d’impôt pour ressources de l’année courante pour les années d’imposition qui commencent avant le 24 avril 2015 ainsi que l’ancienne ligne I ont été retirées de l’ancienne section 3, qui correspond maintenant à la section 1. Cette annexe doit donc maintenant être remplie uniquement pour demander un crédit d’impôt pour ressources inutilisé. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, les données qui étaient inscrites aux lignes supprimées ne seront pas conservées.

Colombie-Britannique

Colombie-Britannique

Annexe 421 – Crédit d'impôt de la Colombie-Britannique pour l'exploration minière*

Annexe 427 – Calcul de l'impôt de la Colombie-Britannique pour les sociétés*

Les anciennes lignes 4, 5 et F, qui servaient à calculer le montant admissible à la déduction pour les caisses de crédit en tenant compte du taux de réduction de la déduction de 80 % qui était applicable en 2016, ont été retirées de l’annexe, car elles sont désuètes. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, les montants qui étaient indiqués aux champs de ces lignes ne seront pas conservés.

Annexe 428 – Crédit d'impôt pour la formation de la Colombie-Britannique*

Alberta

Alberta

AT1 – Alberta Corporate Income Tax Return*

Le taux d’imposition de base sera ramené de 11 % à 10 % le 1er janvier 2020. Par conséquent, le taux utilisé aux fins du calcul du montant de la ligne 068 a été modifié. Lorsque l’année d’imposition de la société chevauchera le 1er janvier 2020, ce taux sera calculé au prorata du nombre de jours de l’année d’imposition postérieurs au 31 décembre 2019. De plus, le taux pour la déduction accordée aux petites entreprises de la province a aussi été modifié. Veuillez consulter la note relative au formulaire AT1 Schedule 1 ci-dessous pour obtenir plus de détails à ce sujet.

AT1 Schedule 1 – Alberta Small Business Deduction*

Le taux pour la déduction accordée aux petites entreprises sera ramené de 9 % à 8 % le 1er janvier 2020. Le tableau Calculation of the Alberta Small Business Deduction a été modifié pour refléter ce changement. Les lignes de ce tableau qui étaient utilisées pour les périodes après le 31 mars 2007 et avant le 1er avril 2008 ainsi qu’après le 31 mars 2008 et avant le 1er avril 2009 ont été retirées. De plus, dans la section « AREA B – Determination of the Value for Line 015 », la présentation du calcul de la réduction du plafond des affaires liée au revenu de placement passif a été revue. Par conséquent, la sous-section Passive Income Limit Reduction a été ajoutée.

AT1 Schedule 9 – Alberta Scientific Research & Experimental Development (SR&ED) Tax Credit et AT1 Schedule 9 – Listing of SR & ED Projects Claimed in Alberta

Dans son budget déposé le 24 octobre 2019, le gouvernement de l’Alberta a annoncé que le crédit pour RS&DE sera éliminé à partir de 2020 et que les dépenses engagées après le 31 décembre 2019 ne seront plus admissibles à ce crédit. Les montants saisis aux colonnes 105, 109 et 111 du formulaire A9 LISTING doivent concerner les dépenses engagées avant le 1er janvier 2020. Si aucune dépense admissible n’a été engagée avant le 1er janvier 2020, vous devez répondre Non, selon le cas, aux questions Les dépenses de RS&DE de la tierce personne ont-elles été engagées en partie ou en totalité en Alberta avant le 1er janvier 2020? du formulaire T1263, Paiements à des tiers pour la RS&DE et Les dépenses de RS&DE de ce projet ont-elles été engagées en partie ou en totalité en Alberta avant le 1er janvier 2020? du formulaire T661, Partie 2 - Données du projet. Des diagnostics ont été ajoutés pour faciliter la saisie de données à propos de cette mesure.

AT1 Schedule 12 – Alberta Income/Loss Reconciliation

À la suite de l’ajout de la déduction de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés dans la section Revenu imposable de l’annexe 200, la ligne Employer deduction for non-qualified securities under an employee stock options agreement a été ajoutée aux colonnes Federal et Alberta de la section AREA B – TAXABLE INCOME FOR ALBERTA.

AT1 Schedule 18 – Alberta Dispositions of Capital Property*

La numérotation, la description et la disposition des lignes ont été modifiées.

AT1 Schedule 21 – Alberta Calculation of Current Year Loss and Continuity of Losses

À la suite de l’ajout de la déduction de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés dans la section Revenu imposable de l’annexe 200, la ligne A, Amount of an employer for non-qualified securities under an employee stock options agreement deductible, a été ajoutée à la section CALCULATION OF CURRENT YEAR NON-CAPITAL LOSS.

AT100 – Preparing and Filing the Alberta Corporate Income Tax Return*

L’ancienne case à cocher 4, It is not claiming the Alberta Royalty Tax Credit nor has it received Royalty Tax Credit instalments for the taxation year, a été retirée. Ainsi, l’ordre des critères d’exemption des cases à cocher subséquentes est affecté.

L’ancien critère d’exemption de la case à cocher 9, It is not claiming the Alberta Scientific Research & Experimental Development (SR&ED) Tax Credit, a recapture of SR&ED, the Alberta Interactive Digital Media Tax Credit, an Alberta Capital Gains Refund nor any other credits (line 087 of the AT1 return), s’applique maintenant à la case à cocher 7 relativement au Alberta Scientific Research and Experimental Development Tax Credit et à la récupération de la RS&DE.

L’ancien critère d’exemption de la case à cocher 5, It has no amounts to report on Schedule 3, Alberta Other Tax Deductions and Credits, or on Schedule 5, Royalty Tax Deduction, s’applique maintenant à la case à cocher 9 relativement au Alberta Investor Tax Credit, au Capital Investment Tax Credit, au Interactive Digital Media Tax Credit et au Alberta Capital Gains Refund.

La case à cocher 8 est maintenant utilisée pour l’Alberta Qualifying Environmental Trust Tax Credit and any other credits (ligne 087 de la déclaration AT1).

En raison du changement de l’ordre des critères d’exemption, Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si les anciennes cases à cocher 5 ou 9 étaient activées par substitution, veuillez vérifier si des ajustements sont nécessaires.

Saskatchewan

Saskatchewan

Annexe 404 – Réduction de l’impôt de la Saskatchewan sur les bénéfices de fabrication et de transformation

Une validation a été ajoutée à la ligne B de la section 1 afin qu’aucun montant négatif ne puisse y être saisi. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si un montant négatif était inscrit à cette ligne, il ne sera pas conservé.

Annexe 411 – Calcul de l’impôt de la Saskatchewan pour les sociétés*

Manitoba

Manitoba

Annexe 381 – Crédit d'impôt du Manitoba à l'investissement dans la fabrication*

Les lignes maison 1a et 1b ont été remplacées par les lignes 109 et 112. Les lignes maison utilisées pour le calcul de la ligne 121 ont été remplacées par les lignes 121 et 123. De plus, les lignes maison utilisées pour le calcul de la ligne 148 ont été remplacées par les lignes 148 et 149.

Annexe 383 – Calcul de l’impôt du Manitoba pour les sociétés*

Le champ « Revenu imposable pour le Manitoba » (ligne 1A) est désormais utilisé pour la période précédant le 1er janvier 2019 et pour la période suivant le 31 décembre 2018. Par conséquent, le champ « Revenu imposable pour le Manitoba » (ancienne ligne A2) a été retiré de la section 1 pour la période suivant le 31 décembre 2018.

De plus, dans la section 1 pour la période précédant le 1er janvier 2019, la section pour les caisses de crédit a été conservée, car celle-ci est requise pour calculer le crédit supplémentaire pour caisses populaires lorsque l’année d’imposition se termine avant 2019. Donc, si l’année d’imposition se termine avant 2019, le montant de la ligne 1F sera calculé à partir du montant de la ligne 4; sinon, il sera calculé à partir de la ligne 1E.

Également, dans la section 1 pour la période suivant le 31 décembre 2018, la section relative à la déduction pour les caisses de crédit a été retirée, car celle-ci sera désormais incluse dans la section 4 de l’annexe 17.

Enfin, dans la section 3, la ligne 3D a été ajoutée afin de calculer l’impôt du Manitoba avant le crédit supplémentaire pour caisses populaires et les crédits. La ligne 3E a été ajoutée pour calculer le crédit supplémentaire pour caisses populaires pour une année d’imposition se terminant après 2018, et ce calcul provient de la ligne 652 de la section 4 de l’annexe 17.

Veuillez noter que la numérotation des lignes dans le formulaire a été modifiée.

Annexe 384 – Crédit d’impôt du Manitoba pour l’expérience de travail rémunéré*

Annexe 387 – Crédit d'impôt du Manitoba pour capital de risque de petites entreprises

Le champ Partie du crédit de la ligne 102 provenant des placements admissibles émis en faveur de la société pendant son année d’imposition mais après le 11 juin 2014 a été retiré de la section 1, car il est désuet. Ainsi, tous les calculs relatifs aux placements faits par la société après le 11 juin 2014 sont maintenant effectués en utilisant directement le montant inscrit à la ligne 102. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, le montant qui était inscrit au champ supprimé ne sera pas conservé.

Annexe 389 – Crédit d'impôt pour l'édition au Manitoba*

La durée d'application des critères d’admissibilité au crédit a été prolongée de 5 ans. Les modifications vont comme suit :

- la date de publication du livre doit être antérieure à 2025;

- les coûts en main-d'œuvre d'édition doivent être payés avant 2025;

- les coûts d'impression doivent être payés avant 2026.

Les diagnostics concernant ces sujets ont été modifiés en conséquence.

Nunavut

Nunavut

Annexe 481 – Calcul de l'impôt du Nunavut pour les sociétés*

Territoires du Nord-Ouest

Territoires du Nord-Ouest

Annexe 461 – Calcul de l'impôt des Territoires du Nord-Ouest pour les sociétés*

Yukon

Yukon

Annexe 443 – Calcul de l'impôt du Yukon pour les sociétés*

Nouveau-Brunswick

Nouveau-Brunswick

Annexe 366 – Calcul de l’impôt du Nouveau-Brunswick pour les sociétés*

Les lignes de l’annexe ont été renumérotées. De plus, le montant de la ligne 1D est calculé à partir du montant de la ligne 427 de la déclaration T2 seulement lorsque l’année d’imposition commence avant 2019. Les lignes 1E à 1I ont été ajoutées pour calculer la réduction du plafond des affaires au Nouveau-Brunswick pour une année d’imposition qui commence après 2018. Les données des lignes 1E, 1F et 1H sont calculées à partir des lignes équivalentes de la déclaration T2. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Tax T2, si le montant de l'ancienne ligne D était inscrit par substitution et que l’année d’imposition commence après 2018, ce dernier sera conservé à la ligne 1I.

Nouvelle-Écosse

Nouvelle-Écosse

Annexe 341 – Réduction de l'impôt des sociétés de la Nouvelle-Écosse pour les nouvelles petites entreprises*

Annexe 346 – Calcul de l’impôt de la Nouvelle-Écosse pour les sociétés*

Les lignes concernant la période qui précède le 1er janvier 2017 ont été retirées du formulaire, puisqu’une année d’imposition commençant avant le 1er janvier 2017 ne peut être inscrite dans cette version du logiciel. De plus, l'ancienne section 2, qui concerne le calcul du revenu provenant d’une entreprise exploitée activement lorsqu’il y a un revenu de société de personnes, a également été retirée, puisque le plafond des affaires de la Nouvelle-Écosse est le même que celui du gouvernement fédéral pour les années d’imposition commençant après 2016.

Île-du-Prince-Édouard

Île-du-Prince-Édouard

Annexe 322 – Calcul de l’impôt de l’Île-du-Prince-Édouard pour les sociétés*

Les lignes E1 et E2 ont été retirées de la section 1. De plus, le taux d’impôt inférieur de 3,5 % sera ramené à 3 % le 1er janvier 2020. Par conséquent, la ligne 2C a été ajoutée à la section 2.

Pour obtenir de l’aide

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

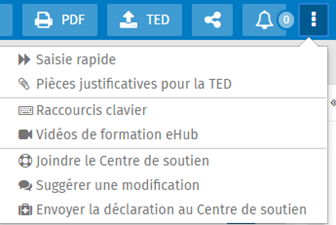

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Tax T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.

Pour nous joindre

Heures d’ouverture des services de soutien technique et de soutien fiscal

Du lundi au vendredi, de 8 h 30 à 20 h (HNE)

Téléphone (sans frais) : 1-800-268-4522

Courriel : csupport@wolterskluwer.com