Crédits d’impôt remboursables

Les crédits d’impôt remboursables peuvent être estimés et déduits dans le calcul des acomptes provisionnels. Le logiciel estime les crédits d’impôt provinciaux remboursables en utilisant les mêmes montants de crédits que pour l’année courante. Le fait de tenir compte de ces crédits d’impôt a pour effet de diminuer le montant des acomptes provisionnels qui devront être versés au cours de la prochaine année.

Important : Si vous savez qu’au cours de la prochaine année, la société n’aura pas droit à un ou plusieurs de ces crédits d’impôt remboursables ou que le montant d’un ou plusieurs de ces crédits sera moins élevé que pour l’année courante, vous devez revoir les montants de crédits d’impôt provinciaux remboursables qui sont utilisés dans le calcul des acomptes provisionnels en effectuant une substitution. Veuillez noter que si vous omettez de faire ces ajustements, et qu’ainsi, vous permettez une trop grande réduction des acomptes provisionnels par l’intermédiaire de ces crédits d’impôt remboursables, la société pourrait avoir à payer des intérêts et/ou des pénalités à l’ARC.

Si vous devez effectuer des changements pour une province ou un territoire autres que l’Alberta ou le Québec, veuillez effectuer les modifications nécessaires à la ligne Crédits d'impôt remboursables des provinces/territoires autres que l'Alberta, le Québec et l'Ontario et/ou à la ligne Crédits d'impôt remboursables de l'Ontario, située sous le titre « Crédits estimatifs de l'année en cours ».

Seuil et fréquence de versement

Un seuil distinct est examiné pour déterminer si la société est tenue de verser des acomptes provisionnels relativement à son impôt à payer selon les parties I, VI, VI.1 et XIII.1 et si la société est tenue de verser des acomptes provisionnels relativement à son impôt provincial ou territorial.

Si vous optez pour la méthode 2 et que vous voulez que les deux premiers paiements soient calculés sans tenir compte du seuil applicable, veuillez répondre par l’affirmative à la question qui apparaît au début de la section 2, « Méthode combinée de la 1re et de la 2e base des acomptes provisionnels ». À titre d’exemple, cette situation peut se présenter lorsque la déclaration n’est pas encore terminée, mais que vous êtes certain que si elle l’était, le seuil serait atteint et des acomptes seraient payables.

Il vous est aussi possible d’activer la case à cocher Activez cette case si vous voulez que les versements soient calculés sans tenir compte des seuils applicables de la section « Méthode de versement » pour que les versements soient calculés même si le seuil n’est pas atteint.

Le seuil des acomptes provisionnels d’impôt sur le revenu des sociétés est de 3 000 $.

Il est permis aux SPCC admissibles de payer leur impôt sur le revenu par le biais d’acomptes provisionnels trimestriels.

Une SPCC est admissible si elle remplit les conditions suivantes :

- à l’échéance de l’acompte, elle n’a aucun antécédent d’inobservation de la loi;

- une somme a été déduite en application de l’article 125 de la LIR dans le calcul de son impôt à payer en vertu de la loi pour l’année d’imposition courante ou pour l’année d’imposition précédente;

- au cours de l’année d’imposition courante ou de l’année d’imposition précédente, son revenu imposable, ainsi que celui de toute société qui lui est associée, n’excède pas 500 000 $ ;

- au cours de l’année d’imposition courante ou de l’année d’imposition précédente, son capital imposable utilisé au Canada, ainsi que celui de toute société qui lui est associée, n’excède pas 10 000 000 $.

Remarque : En ce qui concerne l’admissibilité aux acomptes trimestriels, une tradition d’observation parfaite signifie qu’au cours des 12 derniers mois, une société a versé, de la façon et au moment prescrits, tous les montants dus relativement à l’impôt sur le revenu, la TPS/TVH, les cotisations au RPC et les cotisations d’AE, et produit toutes les déclarations de revenus de la façon et au moment prescrits.

Une section intitulée « Calcul des acomptes provisionnels trimestriels » vous permet de calculer les acomptes trimestriels. Pour pouvoir verser des acomptes provisionnels trimestriels, la société devra répondre aux critères d’admissibilité qui sont énoncés sous forme de questions au début de cette section.

Veuillez toutefois noter que la société peut décider de continuer à verser ses acomptes mensuellement, et ce, malgré son admissibilité aux acomptes trimestriels. Pour refléter ce choix de la société, veuillez activer la case prévue à cet effet à la fin du questionnaire.

Si la société choisit de se prévaloir du paiement des impôts par le biais d'acomptes provisionnels trimestriels, veuillez continuellement vous assurer qu’elle répond aux exigences requises pour être considérée comme une petite société privée sous contrôle canadien au sens du paragraphe 157(1.2) de la LIR.

En effet, lorsque la société ne remplit plus les conditions pour se prévaloir des acomptes trimestriels à un moment donné d'une année d'imposition, un retour au paiement d’acomptes sur une base mensuelle à la fin du mois qui suit ce moment est prévu au paragraphe 157(1.5) de la LIR.

Appliquer le remboursement de l’année courante à l’encontre des acomptes provisionnels de l’année suivante

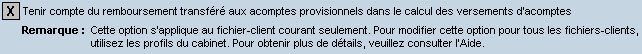

Si vous voulez appliquer le remboursement de l’année courante à l’encontre des acomptes provisionnels de l’année suivante, vous devez sélectionner le code 2 à la ligne 894 de la déclaration T2 et activer la case à cocher prévue à cet effet dans le formulaire Acomptes provisionnels du fédéral (code d’accès : VFED).

De cette manière, le logiciel tiendra compte du montant de remboursement provenant de la déclaration T2 dans la colonne Remboursement transféré aux acomptes provisionnels du formulaire Acomptes provisionnels du fédéral, pour ajuster le calcul des acomptes à payer au cours de la prochaine année. Veuillez noter que le logiciel attribue le montant de remboursement en fonction des versements qui sont inscrits dans la colonne Acomptes versés du formulaire Acomptes provisionnels du fédéral. Par conséquent, si la société a déjà effectué quelques versements d’acomptes provisionnels pour la prochaine année, elle doit inscrire les montants de ces versements dans la colonne Acomptes versés afin que le montant de remboursement soit appliqué sur le prochain versement d’acompte à effectuer.

Voici un exemple illustrant le fonctionnement de la colonne Remboursement transféré aux acomptes provisionnels :

La société a un remboursement de 9 250 $, et le code 2 a été sélectionné dans sa Déclaration de revenus des sociétés (T2). La société a déjà fait un paiement de 3 230 $ pour les mois de janvier, février et mars. Le remboursement sera appliqué pour couvrir les versements des mois d’avril et de mai en entier, ainsi qu’une partie du versement pour le mois de juin. La société devra donc verser un montant de 440 $ pour le mois de juin.

Remarque : L’ARC appliquera d’abord le remboursement à l’encontre de tout solde impayé du compte de la société, puis de tout montant dû dans tout compte connexe du numéro d’entreprise. Elle transférera ensuite l’excédent aux acomptes provisionnels de l’année suivante de la société. L’ARC effectuera le transfert du remboursement seulement si toutes les déclarations exigées pour le compte de la société ou pour tout compte connexe ont été produites.

Situations particulières

Des lignes sont prévues à la section 2 pour permettre le rajustement lors d’une fusion, d’une liquidation, d’un transfert ou d’un roulement. Veuillez vous référer à l’article 5301 du Règlement de l’impôt sur le revenu pour obtenir de plus amples renseignements à ce sujet.

Dissolution de la société

Veuillez noter que si vous avez indiqué, à la ligne 078 du formulaire Identification (code d’accès : ID), qu’il s’agit de la dernière déclaration de revenus de la société à la suite de sa dissolution, le logiciel ne calculera pas d’acomptes provisionnels à payer, puisqu’aucune année d’imposition ne suivra celle de la dissolution.

Références

Pour obtenir plus de détails, veuillez vous référer au Guide des acomptes provisionnels pour les sociétés.

Voir aussi