Seuil et fréquence de versement

Une société doit verser des acomptes provisionnels si le total de l'impôt et de la taxe sur le capital qu'elle a à payer (à l'exception de la taxe compensatoire des institutions financières), pour l'année d'imposition courante et pour l'année précédente, est supérieur à 3 000 $. Toutefois, la fréquence des acomptes est réduite pour les petites entreprises admissibles.

Une SPCC est admissible au versement d'acomptes provisionnels trimestriels au Québec si elle remplit les conditions suivantes :

- à l'échéance de l'acompte, elle n'a aucun antécédent d'inobservation de la loi (le respect de cette condition sera apprécié en fonction de la législation québécoise);

- la société devra avoir gagné un revenu provenant d'une entreprise exploitée activement soit dans l'année courante ou dans l'année précédente;

- au cours de l'année d'imposition courante ou de l'année d'imposition précédente, son revenu imposable, ainsi que celui de toute société qui lui est associée, n'excède pas 500 000 $ (le respect de cette condition sera apprécié en fonction de la législation québécoise);

- au cours de l'année d’imposition courante ou de l'année d'imposition précédente, son capital versé, ainsi que celui de toute société qui lui est associée, n'excède pas 10 000 000 $ (le respect de cette condition sera apprécié en fonction de la législation québécoise). Si la société a demandé la déduction pour une société manufacturière (code 08) à la ligne 393 ou 394 du formulaire CO-1136, Calcul du capital versé (code d'accès : 1136), le montant devant être pris en considération est le montant du capital versé auquel vous aurez additionné le montant de cette déduction.

Une section intitulée « Calcul des acomptes provisionnels trimestriels » vous permet de calculer les acomptes trimestriels. Pour pouvoir verser des acomptes provisionnels trimestriels, la société devra répondre aux critères d’admissibilité qui sont énoncés sous forme de questions au début de cette section.

Veuillez toutefois noter que la société peut décider de continuer à verser ses acomptes mensuellement, et ce, malgré son admissibilité aux acomptes trimestriels. Pour refléter ce choix de la société, veuillez activer la case prévue à cet effet à la fin du questionnaire.

Si vous optez pour la méthode 2 et que vous voulez que les deux premiers paiements soient calculés sans tenir compte du seuil applicable, veuillez répondre par l’affirmative à la question qui apparaît au début de la section 2, « Méthode combinée de la 1re et de la 2e base des acomptes provisionnels ». À titre d’exemple, cette situation peut se présenter lorsque la déclaration n’est pas encore terminée, mais que vous êtes certain que si elle l’était, le seuil serait atteint et des acomptes seraient payables.

Il vous est aussi possible d’activer la case à cocher Activez cette case si vous voulez que les versements soient calculés sans tenir compte des seuils applicables de la section « Méthode de versement » pour que les versements soient calculés même si le seuil n’est pas atteint.

Appliquer le remboursement de l’année courante à l’encontre des acomptes provisionnels de l’année suivante

Si vous voulez appliquer le remboursement de l’année courante à l’encontre des acomptes provisionnels de l’année suivante, vous devez inscrire le montant du remboursement à la ligne 491 de la Déclaration de revenus des sociétés (CO-17) et activer la case à cocher prévue à cet effet dans le formulaire Acomptes provisionnels du Québec (code d’accès : VQC).

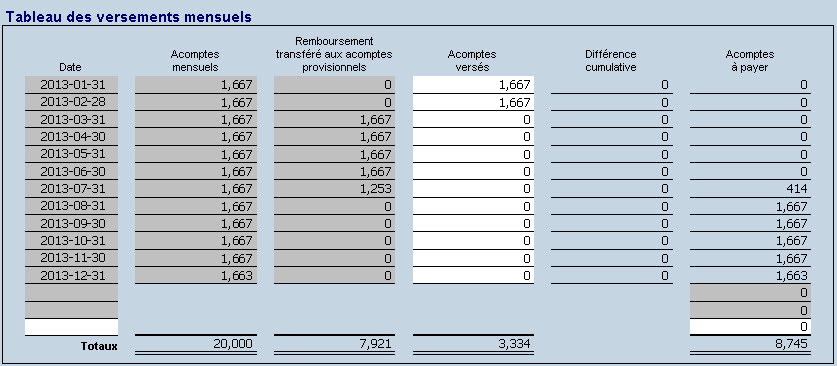

De cette manière, le logiciel tiendra compte du montant de remboursement provenant de la déclaration CO-17 dans la colonne Remboursement transféré aux acomptes provisionnels du formulaire Acomptes provisionnels du Québec, pour ajuster le calcul des acomptes à payer au cours de la prochaine année. Veuillez noter que le logiciel attribue le montant de remboursement en fonction des versements qui sont inscrits dans la colonne Acomptes versés du formulaire Acomptes provisionnels du Québec. Par conséquent, si la société a déjà effectué quelques versements d’acomptes provisionnels pour la prochaine année, elle doit inscrire les montants de ces versements dans la colonne Acomptes versés afin que le montant de remboursement soit appliqué sur le prochain versement d’acompte à effectuer.

Voici un exemple illustrant le fonctionnement de la colonne Remboursement transféré aux acomptes provisionnels :

La société a un remboursement de 7 921 $, et le montant du remboursement a été inscrit à la ligne 491 de la déclaration CO-17. La société a déjà fait un paiement de 1 667 $ pour les mois de janvier et février. Le remboursement sera appliqué pour couvrir les versements des mois de mars, avril, mai et juin en entier, ainsi qu’une partie du versement pour le mois de juillet. La société devra donc verser un montant de 414 $ pour le mois de juillet.

Remarque : Revenu Québec appliquera d’abord le remboursement à l’encontre de tout solde impayé du compte de la société, puis de tout montant dû dans tout compte connexe du numéro d’entreprise. L’excédent sera ensuite transféré aux acomptes provisionnels de l’année suivante de la société. Revenu Québec effectuera le transfert du remboursement seulement si toutes les déclarations exigées pour le compte de la société ou pour tout compte connexe ont été produites.

Situations particulières

Le premier acompte provisionnel de base d'une société correspond à l'impôt qu'elle a payé pour son année d'imposition précédente. Le deuxième acompte provisionnel de base correspond à l'impôt qu'elle a payé pour son avant-dernière année d'imposition. La société doit calculer ses premier et deuxième acomptes provisionnels de base sans tenir compte des déductions suivantes :

- la déduction relative à un projet majeur d'investissement;

- la déduction relative à un grand projet d'investissement;

- la déduction d'un montant relatif à un événement survenu dans une année d'imposition suivante. Il s'agit, par exemple, d'un report rétrospectif de pertes (une perte de 2010 reportée à l'année 2009) ou de la partie inutilisée du crédit pour impôt étranger relatif à une année d'imposition suivante.

Fusion, liquidation, transfert

Une société issue de la fusion de plusieurs sociétés doit calculer ses premier et deuxième acomptes provisionnels de base en additionnant les premier et deuxième acomptes provisionnels de base des sociétés qu'elle remplace.

Une société mère qui liquide une filiale qu'elle détient à 90 % ou plus doit ajouter les premier et deuxième acomptes provisionnels de base de cette filiale à ses premier et deuxième acomptes provisionnels de base pour l'année de la liquidation.

Pour l'année d'imposition qui suit celle de la liquidation, la société mère doit ajouter à son premier acompte provisionnel de base le montant obtenu à l'aide du calcul suivant :

|

Premier acompte provisionnel de base de la filiale |

X |

Mois complets avant la liquidation |

|

|

|

12 |

Lorsqu'une société reçoit la totalité ou presque des biens d'une autre société avec laquelle elle a un lien de dépendance, et que les articles 518 et 529 de la Loi sur les impôts du Québec s'appliquent à l'aliénation de l'un de ces biens, elle doit ajouter à ses premier et deuxième acomptes provisionnels de base les premier et deuxième acomptes provisionnels de base de l'autre société. Les règles relatives à la liquidation d'une filiale, énoncées ci-dessus, s'appliquent à une telle situation.

Des lignes sont prévues dans le calcul de la première et de la deuxième base des acomptes pour permettre le rajustement lors d'une fusion, d'une liquidation, d'un transfert ou d'un roulement. Veuillez vous référer à l'article 1027 de la Loi sur les impôts du Québec ou à l’article 1027R du Règlement sur les impôts pour obtenir de plus amples renseignements à ce sujet.

Dissolution de la société

Veuillez noter que si vous avez indiqué, à la ligne 078 du formulaire Identification (code d’accès : ID), qu’il s’agit de la dernière déclaration de revenus de la société à la suite de sa dissolution, le logiciel ne calculera pas d’acomptes provisionnels à payer, puisqu’aucune année d’imposition ne suivra celle de la dissolution.

Références

Pour obtenir de plus amples détails, veuillez vous référer au formulaire CO-1027.

Voir aussi