Annexe 9 - Grille de calcul pour sociétés liées et sociétés associées

![]() Comment

remplir l'annexe 9 GRILLE

Comment

remplir l'annexe 9 GRILLE

Vous pouvez accéder à la Grille de calcul pour sociétés liées et sociétés associées en double-cliquant ou en faisant un clic droit sur la ligne Accédez au formulaire 9 GRILLE de n’importe quelle annexe d’une société liée ou associée, ou encore en appuyant sur la touche F9 lorsque cette ligne est sélectionnée.

Information générale de la société déclarante, des sociétés liées et des sociétés associées

Québec CO-771.1.3 – Entente entre sociétés associées relative au plafond des affaires

Québec CO-1029.8.36.IN – Crédit d'impôt pour investissement

Québec CO-1137.E – Entente relative à la déduction de 1 million de dollars

Manitoba MCT1 – Corporation capital tax return

Manitoba – Credit unions and caisses populaires tax return

Saskatchewan SCT1 - Corporation capital tax return

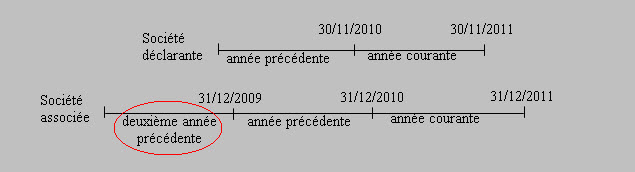

Année d'imposition de la société associée se terminant après l'année d'imposition de la société déclarante pour une même année civile

Lorsque l'année d'imposition de la société associée se termine après l'année d'imposition de la société déclarante pour une même année civile, le montant qui doit être considéré pour la société associée est le montant afférent à sa dernière année d'imposition se terminant au cours de l'année d'imposition de la société déclarante. Si l'année d'imposition de la société déclarante qui doit être considérée est l'année d'imposition précédente, l'année d'imposition à considérer pour la société associée sera la deuxième année d'imposition précédente.

En fonction de la fin d'année d'imposition de la société associée, le calcul tiendra automatiquement compte des montants indiqués pour l'année d'imposition courante, l'année d'imposition précédente ou, s'il y a lieu, la deuxième année d'imposition précédente.

|

Exemple : Dans la situation ci-dessous, l’année d’imposition de la société associée se termine après l’année d’imposition de la société déclarante pour une même année civile. Pour la société associée, le montant qui doit être pris en considération pour l’année d’imposition précédente est celui de la deuxième année d’imposition précédente.

|

Ce raisonnement est appliqué aux lignes suivantes de l'annexe 9 GRILLE, présentées selon leurs sections respectives :

- « Information générale – Sociétés liées et sociétés associées »

Capital imposable utilisé au Canada

- « Annexe 511 – Impôt minimum des sociétés de l'Ontario – Actif total et recettes totales des sociétés associées »

Actif total

Recettes totales

- « Québec CO-17 – Déclaration de revenus des sociétés »

Actif selon les états financiers de l'année d'imposition précédente

Capital versé de l'année

d'imposition précédente

- « Québec CO-1029.8.36.II – Crédit d'impôt pour investissement et innovation »

Revenu brut de la société pour l'année d'imposition précédente

Lors de la conversion de la déclaration, le montant de l'année d'imposition courante sera reporté à la ligne concernant l'année d'imposition précédente et, s'il y a lieu, celui de l'année d'imposition précédente sera reporté à la ligne se rapportant à la deuxième année précédente.

Section « Information générale »

La section « Information générale » regroupe les renseignements essentiels sur la société liée ou associée, tels que le nom, le numéro de compte, le code de lien et, pour la société associée, le code d’association ainsi que l’année d’imposition concernée.

Vous devez activer la case appropriée afin que certains calculs puissent être effectués correctement.

- La société est une coopérative ou une caisse de

crédit admissible à la déduction accordée aux petites entreprises (DAPE).

Cette case sert à indiquer si la société associée est une coopérative ou une caisse de crédit qui doit être considérée comme une SPCC aux fins de l'attribution du plafond des affaires pour la DAPE. Pour obtenir plus de détails, veuillez vous référer aux paragraphes 136(1) et 137(7) LIR.

De plus, lorsque la case est activée, le revenu de placement passif de la coopérative ou de la caisse de crédit n’est pas considéré dans le calcul de la réduction du plafond des affaires du groupe de sociétés associées. - La société est-elle une compagnie d’assurance réputée ne pas être une société privée selon l’article 141.1 LIR?

Cette question sert à indiquer si la société associée est une compagnie d’assurance visée par l’article 141.1 LIR. Lorsque la réponse à cette question est « oui », le revenu de placement passif de la société d’assurance n’est pas pris en considération dans le calcul de la réduction du plafond des affaires. - La société est-elle visée par les articles 21.20.7 à 21.20.9 LI (elle n’est pas associée à la société déclarante aux fins de la déclaration de revenus du Québec)?

Lorsque vous répondez « Oui » à cette question, la société n’est pas considérée comme associée à la société déclarante aux fins de la déclaration de revenus du Québec. Elle n’est donc pas prise en compte dans les calculs impliquant toutes les sociétés associées à la société déclarante, et les renseignements relatifs à cette société ne sont pas affichés dans les tableaux des formulaires du Québec qui montrent les sociétés associées. Toutefois, la société est toujours considérée comme associée à la société déclarante pour les calculs relatifs au fédéral et à toutes les autres provinces. - Si vous avez répondu « Oui » à la question précédente, la société est-elle liée à la société déclarante?

Lorsque vous répondez « Oui » à cette question, les renseignements relatifs à cette société sont affichés dans le formulaire CO-17S.9 (code d’accès : Q9), et le code indiqué à la colonne Code de lien de ce formulaire est « 4 » pour refléter le fait que cette société est liée mais non associée à la société déclarante aux fins de la déclaration de revenus du Québec.

L’option présentée ci-dessous vous permet d’afficher uniquement les sections pouvant s’appliquer à la société déclarante selon l’administration provinciale ou territoriale sélectionnée dans le formulaire Identification.

CO-156.EN, Entente concernant les plafonds régionaux relatifs à la déduction additionnelle pour les frais de transport d’une PME manufacturière

Afin de déterminer si la société a droit à la déduction additionnelle pour les frais de transport d’une PME manufacturière, vous devez activer la case à cocher La société est-elle une société manufacturière qui a un plafond régional applicable? pour indiquer que la société est une société manufacturière qui a un plafond régional, et ce, dans les copies 2 et suivantes de l’annexe 9 GRILLE.

Capital versé de l'année d'imposition précédente des sociétés associées

Le capital versé de l'année d'imposition précédente des sociétés associées calculé par le logiciel aux sections « Québec CO-771.1.3 – Entente entre sociétés associées relative au plafond des affaires », « Québec CO-1029.8.33.CS -Crédit d’impôt pour le maintien en emploi des personnes ayant des contraintes sévères à l’emploi » ,« Québec CO-1029.8.33.TE - Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience », « Québec CO-1029.8.36.IN – Crédit d'impôt pour investissement » et « Québec CO 1137.E – Entente relative à la déduction de 1 million de dollars » correspond au capital versé saisi à la section « Québec CO-17 – Déclaration de revenus des sociétés ». Étant donné que le capital versé de l'année d'imposition précédente des sociétés associées devant être pris en considération n'est pas nécessairement le même pour tous les formulaires, s’il y a lieu, veuillez ajuster par substitution le montant du capital versé aux sections appropriées selon les renseignements fournis dans le Guide d'aide au calcul du capital versé.

Manitoba MCT1 - Corporation capital tax return

Capital deduction allocation

Cette sous-section est utilisée pour inscrire la répartition de l’abattement de capital pour l’année civile entre les sociétés membres d’un groupe de sociétés associées.

L’abattement de capital s’applique aux années d’imposition qui se terminent avant le 1er mai 2017.

Les données inscrites dans cette sous-section se reportent dans la section « Capital Deduction Allocation » du formulaire MCT1, Corporation Capital Tax Return (code d’accès : MJ).

Exemption for small financial institutions

Afin de déterminer si la société a droit à l’exemption accordée aux petites institutions financières, vous devez inscrire le capital versé des sociétés associées dans le champ « Paid up capital » et activer la case à cocher Is the corporation a bank, trust or loan corporation? pour indiquer que la société associée est une institution financière, et ce, dans les copies 2 et suivantes de l’annexe 9 GRILLE. Veuillez noter que l’exemption accordée aux petites institutions financières s’applique lorsque la différence entre le total du capital versé de tous les membres d’un groupe de sociétés associées qui sont des banques, des fiducies ou des sociétés de prêts et la déduction de 10 000 000 $ est inférieure à 4 000 000 000 $.

Manitoba – Credit unions and caisses populaires tax return

La déclaration Credit Unions and Caisses Populaires Tax Return est utilisée pour inscrire la répartition de l’abattement de 400 000 $ entre les caisses populaires et les caisses de crédit associées pour une année d’imposition se terminant après le 31 décembre 2010.

Les données inscrites dans cette section se reportent à la section A de la déclaration Credit Unions and Caisses Populaires Tax Return (code d’accès : MB-CREDIT UNIONS).

Saskatchewan SCT1 - Corporation capital tax return

Gross assets and salaries of associated corporations

Cette sous-section est utilisée pour inscrire l’actif brut et les salaires des sociétés associées.

Si la société est une société de ressource, l’actif brut des sociétés associées et de la société déclarante est utilisé pour déterminer si la société déclarante devra payer la surtaxe pour ressource. Les salaires servent au calcul de l’exemption additionnelle pour le capital versé.

Taxable paid-up capital and salaries of associated corporations - Financial institutions

Cette sous-section est utilisée pour inscrire le capital versé imposable et les salaires des sociétés associées.

Le capital versé imposable des sociétés associées sert à déterminer si la société déclarante est une « petite institution financière ». Les salaires servent au calcul de l'exemption additionnelle pour le capital versé.

Les données inscrites dans les présentes sous-sections de la Grille de calcul pour sociétés liées et sociétés associées se reportent dans le formulaire SJ, Corporations Capital Tax Return (code d'accès : SJ).

Voir aussi