Notes de version - CCH iFirm Taxprep T2 2024 v.1.0 (2024.10.37)

Nouveau : Lancement de la plateforme de soutien de Wolters Kluwer

Dans le cadre de son engagement en matière de services, Wolters Kluwer a le plaisir d'annoncer le lancement de sa nouvelle plateforme de soutien.

Inscrivez-vous à notre plateforme de soutien pour soumettre, modifier et faire le suivi de toutes vos demandes de soutien en un seul endroit. Un système de clavardage automatisé et une fonctionnalité de clavardage en direct assurés par notre assistante virtuelle sont également disponibles, avec un accès à plus de 40 000 articles de notre base de connaissances. Veuillez noter qu’à compter du 1er décembre 2023, le Centre de soutien cessera d’offrir un service de soutien par courriel, et ce dernier sera remplacé par les demandes en ligne créées à partir de la nouvelle plateforme.

Si vous avez besoin d'aide lors du processus d'inscription, consultez l'article suivant pour obtenir toute l'information nécessaire : Comment faire pour s'inscrire à la nouvelle plateforme de soutien?

Inscrivez-vous dès maintenant à notre nouvelle plateforme de soutien pour tirer profit de tous les avantages offerts par celle-ci!

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que CCH iFirm Taxprep est seulement pris en charge par les navigateurs Web Google Chrome et Microsoft Edge (basé sur Chromium).

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T2

Avec CCH iFirm Taxprep T2 , vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Taxprep T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Années d’imposition traitées

CCH iFirm Taxprep T2 2024 v.1.0 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2022 et se termine le ou avant le 31 octobre 2024.

Aperçu - Version 1.0

CCH iFirm Taxprep T2 2024 v.1.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Annexe 56, Impôt de la partie II.2 sur les rachats de capitaux propres

L’annexe 56 servant à calculer l’impôt de la partie II.2 LIR qui s’applique à une société résidant au Canada (autre qu'une société de placement à capital variable) qui a racheté, acquis ou annulé des capitaux propres inscrits à la cote d'une bourse de valeurs désignée a été ajoutée. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Annexe 572, Crédit d’impôt pour l’investissement dans la fabrication en Ontario

L’annexe 572 permettant de calculer le crédit d’impôt remboursable de 10 % qui est disponible pour les sociétés admissibles qui investissent dans des biens admissibles prêts à être mis en service après le 22 mars 2023 a été ajoutée. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Annexe 200, T2 – Déclaration de revenus des sociétés

L’annexe 200 a été mise à jour et contient maintenant les changements relatifs aux sociétés privées sous contrôle canadien (SPCC) en substance. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Amélioration de votre productivité

Fédéral

Annexe 89, Demande de vérification du solde du compte de dividendes en capital; et

T2054, Choix concernant un dividende en capital selon le paragraphe 83(2)

Selon les exigences de l’ARC, l’annexe 89 doit être transmise électroniquement avec le solde du compte de dividendes en capital (CDC) calculé immédiatement avant la date où le dividende devient payable. Dans la situation où l’état de la transmission électronique de l’annexe 89 et du formulaire T2054 est à « Admissible » au même moment et que la réponse à la question Le formulaire est-il terminé et prêt à être transmis? de la section Instructions lorsque le formulaire est envoyé par voie électronique à l’ARC du formulaire T2054 est Oui, un diagnostic apparaîtra sur cette question. Il sera indiqué dans ce diagnostic de répondre Non d’abord à la question Le formulaire est-il terminé et prêt à être transmis? du formulaire T2054, puis de transmettre électroniquement l'annexe 89. Ensuite, il faudra répondre Oui à la question Le formulaire est-il terminé et prêt à être transmis? du formulaire T2054 et transmettre ce dernier. Veuillez noter que la procédure à suivre pour transmettre correctement l’annexe 89 et le formulaire T2054 se trouve dans la section Instructions lorsque le formulaire est envoyé par voie électronique à l’ARC du formulaire T2054.

Québec

Formulaires des crédits d’impôt remboursables du Québec

Revenu Québec désire recevoir les formulaires des crédits remboursables lorsque le crédit est calculé à 0 $ (par exemple, lorsque les dépenses admissibles sont complètement réduites par un montant d’aide, un bénéfice ou un avantage). Les crédits d’impôt remboursables totalisant 0 $ seront indiqués aux lignes 440p à 440y de la déclaration CO-17.

Nouveaux formulaires

Fédéral

Annexe 56, Impôt de la partie II.2 sur les rachats de capitaux propres

L’annexe 56 sert à calculer l’impôt de la partie II.2 LIR qui s’applique à une société résidant au Canada (autre qu'une société de placement à capital variable) qui a racheté, acquis ou annulé des capitaux propres inscrits à la cote d'une bourse de valeurs désignée. Les transactions doivent avoir été effectuées après le 31 décembre 2023. Cet impôt supplémentaire est calculé en multipliant par 2 % la valeur nette des rachats de capitaux propres de la société au cours de l'année.

Toutefois, si le montant C n’atteint pas le seuil minimum de 1 million de dollars (calculé au prorata du nombre de jours de l'année d'imposition si elle comprend moins de 365 jours), l’impôt de la partie II.2 sera à zéro.

Ontario

Annexe 572, Crédit d’impôt pour l’investissement dans la fabrication en Ontario

Un crédit d’impôt remboursable de 10 % est disponible pour les sociétés admissibles qui investissent dans des biens admissibles prêts à être mis en service après le 22 mars 2023, jusqu’à une limite de 20 000 000 $. Lorsque la société est associée à d’autres sociétés admissibles, la limite de dépenses de 20 000 000 $ s’applique au groupe et peut être répartie entre les membres.

Au-dessus de la section 1, la question maison Est-ce que la société déclarante est une société admissible telle que définie au paragraphe 97.2(3) de la Loi de 2007 sur les impôts (Ontario)? a été ajoutée à l’écran afin de déterminer si la société est une société admissible. La réponse à cette question sera calculée à Oui lorsque les conditions suivantes sont réunies :

-

La société est une société privée sous contrôle canadien (SPCC) durant toute son année d'imposition;

-

La société n’est pas exonérée de l'impôt sur le revenu des sociétés de l'Ontario pour son année d’imposition;

-

La société exploite une entreprise par l'entremise d'un établissement stable en Ontario durant son année d’imposition; et

-

L’année d’imposition de la société se termine après le 22 mars 2023.

Si la société est associée à d’autres sociétés admissibles, la section 1 – Convention entre les sociétés associées doit être dûment remplie. La réponse à la question de la ligne 050, Étiez-vous associé durant l'année d'imposition avec une ou plusieurs autres sociétés admissibles? est Oui quand la réponse à la question Est-ce que la société est une société admissible telle que définie au paragraphe 97.2(3) de la Loi de 2007 sur les impôts (Ontario)? est Oui pour les copies des sociétés associées ou liées de l'annexe 9 GRILLE dans la section de l'annexe 572. Pour en savoir davantage, veuillez consulter la note relative à l’annexe 9 GRILLE.

À la section 2 – Biens admissibles acquis pendant l'année d'imposition courante, vous devez inscrire les biens admissibles tels que définis au paragraphe 97.2(17) de la Loi de 2007 sur les impôts (Ontario). Le montant du crédit d’impôt de la ligne 106 est reporté à la ligne 474 de l’annexe 5.

Formulaires supprimés

Québec

-

TP-1029.9, Crédit d’impôt pour chauffeur ou propriétaire de taxi

Nouvelle-Écosse

-

NS-Capital Tax, Corporation Capital Tax Return

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Identification de la société et autres renseignements

La question La société doit-elle produire la déclaration annuelle des sociétés de l'Ontario selon la Loi sur les renseignements exigés des personnes morales de l'Ontario? a été retirée de la section Renseignements généraux.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la réponse à cette question n’est pas conservée.

De plus, la question La société a-t-elle satisfait, à un moment donné au cours de l'année d'imposition, à la définition de SPCC en substance selon le paragraphe 248(1) LIR? a été ajoutée à la section Renseignements supplémentaires et correspond à la nouvelle ligne 290 de la Déclaration de revenus des sociétés.

Enfin, à la suite du retrait du formulaire Corporation Capital Tax Return de la Nouvelle-Écosse, la ligne NS-Taxe sur le capital (pour une année d’imposition qui commence avant le 1er novembre 2021) a été supprimée de la section Acomptes provisionnels.

Annexe 200, T2 – Déclaration de revenus des sociétés*

Les lignes suivantes ont été ajoutées :

-

Dans la section Annexes et formulaires à joindre, la ligne 277, La société est-elle une société visée qui a racheté, acheté ou annulé des capitaux propres de la société au cours de l'année d'imposition?, permet d’indiquer que l’annexe 56, Impôt de la partie II.2 sur les rachats de capitaux propres est applicable.

-

Dans la section Renseignements supplémentaires, la ligne 290, La société a-t-elle satisfait à la définition de SPCC en substance selon le paragraphe 248(1) à un moment donné au cours de l'année d'imposition?, permet d’indiquer que la société remplit les conditions d’une SPCC en substance.

-

Dans la section Sommaire de l’impôt et des crédits, la ligne 705, Impôt de la partie II.2 à payer (annexe 56), équivaut au montant G de l’annexe 56 quand celle-ci est applicable.

Pour les années d’imposition se terminant après le 6 avril 2022, une société privée (à l’exception d’une SPCC) est une SPCC en substance quand, à un moment donné d’une année d’imposition :

-

soit elle est contrôlée, directement ou indirectement, de quelque manière que ce soit, par un ou plusieurs particuliers résidant au Canada;

-

soit, si chaque action du capital-actions d’une société étant la propriété d’un particulier résidant au Canada appartenait à un particulier donné, elle serait contrôlée par ce dernier.

De plus, une société serait considérée comme une SPCC en substance dans les situations où la société aurait été une SPCC si ce n’était du droit qu’a un non-résident ou une société publique d’en acquérir des actions.

Lorsque la ligne 290 indique Oui, les calculs des sections Réduction d’impôt générale pour les sociétés privées sous contrôle canadien et Fraction remboursable de l’impôt de la partie I ainsi que le calcul de la ligne 604, Impôt remboursable sur le revenu de placement des SPCC ou des SPCC en substance, sont activés.

Déclaration T2 – Code à barres

La ligne Impôt de la partie II.2 à payer (provenant de la ligne 705 de la déclaration T2) a été ajoutée à la section Attestation du formulaire.

Annexe 2, Dons de bienfaisance et autres dons*

Annexe 5, Calcul supplémentaire de l'impôt – Société

En raison de l’ajout de l’annexe 572, Crédit d’impôt pour l’investissement dans la fabrication en Ontario, la ligne 474 est calculée à partir du montant de la ligne 106 de l’annexe 572.Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, le montant inscrit à la ligne 474 sera conservé comme une valeur substituée.

Annexe 7, Revenu de placement total et revenu admissible à la déduction accordée aux petites entreprises

Dans la section maison 3A, Calcul du revenu de placement canadien et étranger et du revenu de placement total ajusté, les lignes de la colonne C, Revenu de placement total ajusté, ne se calculent plus lorsque la société est une coopérative, une caisse de crédit ou une compagnie d’assurance qui est réputée ne pas être une société privée qui est admissible à la DAPE, car ces trois entités sont exclues de la définition du revenu de placement total ajusté au paragraphe 125(7) LIR.

De plus, aux fins du calcul du revenu de placement total à la ligne 440 et du revenu de placement étranger à la ligne 445 de l’annexe 200, l’annexe 7 devient applicable lorsque la société indique Oui à la ligne 290 de l’annexe 200.

Annexe 8, Déduction pour amortissement (DPA)*

Le calcul de la colonne 13 a été modifié pour déduire directement le montant de la passation en charges immédiate (PCI) (colonne 12) du coût des acquisitions dans l’année (colonne 3). Auparavant, le résultat de la colonne 13 était obtenu en effectuant les opérations suivantes à partir du montant de la colonne 3 :

-

déduire le coût des acquisitions qui sont des biens relatifs à la passation en charges immédiate désignés (BPCID) (colonne 4);

-

ajouter le montant de la fraction non amortie du coût en capital (FNACC) des BPCID (colonne 11);

-

déduire le montant de la PCI (colonne 12).

Dans le même sens, il n’y a maintenant plus d’ajustement relatif au montant du produit de disposition des BPCID (colonne 9) dans le calcul des colonnes suivantes :

-

la colonne 16, qui sert à déterminer le produit de disposition disponible pour réduire la FNACC des biens relatifs à l’incitatif à l’investissement accéléré (BIIA) et des biens compris dans les catégories 54 à 56;

-

la colonne 19, utilisée pour établir le montant de rajustement de la FNACC pour les biens acquis durant l’année autres que les BIIA et les biens compris dans les catégories 54 à 56.

Les modifications de calcul ont été effectuées aux lignes correspondantes de l’annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA). Puisque les modifications dans cette annexe ont été appliquées aux colonnes Fédéral, Québec et Alberta, veuillez noter qu’elles auront également une incidence sur les résultats indiqués aux colonnes correspondantes des formulaires suivants :

-

CO-130.A, Déduction pour amortissement, lorsque la société a un établissement stable au Québec;

-

AT1 Schedule 13, Alberta Capital Cost Allowance (CCA), lorsque la société a un établissement stable en Alberta.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

Le champ Aide gouvernementale reçue ou en droit d’être reçue a été ajouté à la sous-section Acquisition pour les copies de l’annexe 8 GRILLE qui se rapportent à un bien de la catégorie 10.1. Conformément au paragraphe 13(7.1) LIR, le montant inscrit à ce champ sera déduit du coût d’acquisition calculé à la ligne 203 après l’application de la limite du coût d’acquisition pour les voitures de la catégorie 10.1.

Le plafond de la valeur amortissable aux fins de la déduction pour amortissement (DPA) augmente à 37 000 $ (avant taxes) pour les voitures de tourisme de la catégorie 10.1 acquises dans l’année d’imposition après le 31 décembre 2023.

De plus, comme annoncé par le ministère des Finances du Québec dans le Bulletin d’information 2023-6 publié le 7 novembre 2023, la déduction additionnelle de 30 % est abolie pour les biens acquis après le 31 décembre 2023. Les biens acquis avant le 1er janvier 2024 qui satisfont à tous les autres critères d’admissibilité pourront toutefois donner droit à la déduction additionnelle pour la période durant laquelle la société demandera la DPA à l’égard de ces biens. Si une société détenait uniquement des biens admissibles dans les catégories 14.1, 43.1, 43.2, 44, 50 ou 53 (sans avoir créé une catégorie distincte aux fins de la déclaration de revenus du Québec), puis qu’un bien de la même catégorie est acquis après le 31 décembre 2023, il sera nécessaire de créer une catégorie distincte qui comprend les biens admissibles présentement inclus dans la catégorie existante, conformément à l’article 130R194.2 du Règlement sur les impôts. Pour obtenir plus de détails sur les étapes à suivre pour créer une catégorie distincte dans cette situation, veuillez consulter la rubrique d’aide relative à l’annexe 8.

Finalement, à la suite de l’ajout des codes 3, Technologies propres, et 4, Captage, utilisation et stockage du carbone, dans la liste déroulante Code du crédit d’impôt à l’investissement de l’annexe 8 GRILLE ADD, lors de la conversion d’un fichier-client, le champ CII (année précédente) de la copie de la catégorie correspondante de l’annexe 8 GRILLE pour laquelle un des nouveaux codes de crédit est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement dans une copie de l’annexe 8 GRILLE ADD est égal au montant :

-

du CII pour les technologies propres inscrit à la ligne 155 de la section 24 de l’annexe 31 lorsque le code 3 est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD pour un bien de cette catégorie et qu’un CII est demandé par la société à la ligne 155 de la section 24 de l’annexe 31.

-

du CII pour le captage, l’utilisation et le stockage du carbone inscrit à la ligne 200 de la section 25 de l’annexe 31 lorsque le code 4 est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD pour un bien de cette catégorie et qu’un CII est demandé par la société à la ligne 200 de la section 25 de l’annexe 31.

Annexe 8 GRILLE ADD, Grille des acquisitions et dispositions

Comme annoncé par le ministère des Finances du Québec dans le Bulletin d’information 2023-6 publié le 7 novembre 2023, la déduction additionnelle de 30 % est abolie pour les biens acquis après le 31 décembre 2023. Ainsi, pour les biens des catégories 14.1, 43.1, 43.2, 44, 50 et 53, la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? de la section Québec seulement sera désormais calculée à Oui seulement si le bien a été acquis avant le 1er janvier 2024.

De plus, les codes suivants ont été ajoutés à la liste déroulante Code du crédit d’impôt à l’investissement à la suite de l’ajout des crédits d’impôt à l’investissement pour les technologies propres et pour le captage, l’utilisation et le stockage du carbone aux sections 24 et 25 de l’annexe 31 :

-

Code 3 – Technologies propres

-

Code 4 – Captage, utilisation et stockage du carbone

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Dans la section Annexe 65 – Crédit d’impôt pour l’amélioration de la qualité de l’air, le calcul du capital imposable utilisé au Canada pour l’année d’imposition précédente a été modifié. Le capital imposable est maintenant affiché dans cette section, quel que soit le code d’association qui lie la société à la société déclarante.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant est inscrit par substitution à cette ligne, il est conservé.

De plus, pour que la section 1 – Convention entre les sociétés associées de l’annexe 572 soit remplie et que la limite de dépenses de 20 000 000 $ soit attribuée, vous devez remplir la nouvelle section Annexe 572 – Crédit d’impôt pour l’investissement dans la fabrication en Ontario. Lorsque la réponse à la question Est-ce que la société est une société admissible telle que définie au paragraphe 97.2(3) de la Loi de 2007 sur les impôts (Ontario)? pour les copies des sociétés associées ou liées est Oui, une ligne est générée dans le tableau de l’annexe 572. Le cas échéant, veuillez remplir la ligne Limite de dépenses attribuée des copies des sociétés associées ou liées. La ligne Limite de dépenses attribuée pour la société déclarante sera ainsi calculée en fonction de ce qui a été inscrit pour les sociétés associées ou liées.

Annexe 24, Société nouvellement constituées, sociétés fusionnées ou sociétés mères qui liquident une filiale*

Annexe 31, Crédit d’impôt à l’investissement – sociétés*

Les sections suivantes ont été ajoutées :

-

Section 24 – CII pour les technologies propres

-

Section 25 – CII pour le captage, l’utilisation et le stockage du carbone

Présentement, le système de l’ARC ne prend pas en charge les nouvelles catégories 57 à 60, et les calculs de ces deux nouveaux crédits d’impôt à l’investissement (CII) n’ont pas encore été intégrés à l’annexe 31. Par conséquent, vous devez calculer manuellement le montant de chaque CII et l’inscrire dans les sections 24 et 25, si nécessaire.

Les anciennes sections 24 et 25 ont été renumérotées 26 et 27.

L'annexe 31 sera également applicable si un montant est inscrit aux lignes 155 et/ou 200 des sections 24 et 25.

Annexe 38, Impôt de la partie VI sur le capital des institutions financières*

Annexe 54, Calcul du compte de revenu à taux réduit (CRTR)

Afin de considérer les modifications à la définition du compte de revenu à taux réduit au paragraphe 89(1) LIR de l’article 20 du projet de loi C-59, Loi portant exécution de certaines dispositions de l’énoncé économique de l’automne déposé au Parlement le 21 novembre 2023 et de certaines dispositions du budget déposé au Parlement le 28 mars 2023, les modifications suivantes ont été apportées :

-

La question maison La société était-elle une SPCC en substance à un moment donné au cours de son année d’imposition précédente? a été ajoutée sous les instructions du formulaire.

Lors de la conversion d’un fichier-client dans lequel la ligne 290 de la déclaration T2 indique Oui, la réponse à cette question indique également Oui.

Dans les cas où la réponse à cette question est Oui, la ligne 140 est égale au revenu de placement total de l’année d'imposition précédente, et la ligne 150 se calcule.

-

Dans la section 3, afin de considérer les modifications au calcul de l’élément G au paragraphe 20(2) du projet de loi C-59, trois nouvelles lignes maison servent à indiquer le moins élevé de 80 % du revenu de placement total de l'année d'imposition précédente et de la portion des dividendes imposables versés dans l’année d’imposition précédente qui n’a pas réduit le CRTR à la ligne 540.

Ces modifications s’appliquent aux années d’imposition qui commencent après le 6 avril 2022.

Annexe 63, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs*

Pour l’année 2023, les provinces de Terre-Neuve-et-Labrador (NL), de l’Île-du-Prince-Édouard (PE), de la Nouvelle-Écosse (NS) et du Nouveau-Brunswick (NB) ont été ajoutées en tant que provinces déterminées. Le crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs peut être réclamé si la société agricole a engagé des dépenses agricoles admissibles dans une province déterminée. Le taux de paiement de 2023 pour ces provinces est de 0,140 %. Les sections 2 à 5 et les lignes correspondantes ont été ajoutées aux sections 10 et 11.

De plus, le taux de paiement de 2023 pour les provinces de l’Ontario (ON), de la Saskatchewan (SK), du Manitoba (MB) et de l’Alberta (AB) est de 0,186 %. Les anciennes sections 2 à 5 ont été renumérotées de 6 à 9.

À la section 10 (anciennement la section 6), les lignes relatives à l’année 2021 ont été retirées et celles de l’année 2023 ont été ajoutées.

Annexe 65, Crédit d'impôt pour l'amélioration de la qualité de l'air*

Aggregate Amount of Loans and Amount of Deposits

À la suite du retrait du formulaire Corporation Capital Tax Return de la Nouvelle-Écosse, la colonne Outside Nova Scotia a été supprimée des sections Amounts outstanding on loans made by a bank et Amounts on deposit with a bank.

Dépenses d’automobile, Frais d’intérêts et autres dépenses non déductibles

La limite mensuelle de déductibilité des frais d’intérêts augmente à 350 $ pour les contrats de financement qui commencent après le 31 décembre 2023.

Dépenses d’automobile, Frais de location et autres dépenses non déductibles

La limite du coût d’acquisition des véhicules automobiles augmente à 37 000 $, et la limite mensuelle de déductibilité des frais de location d’un véhicule automobile augmente à 1 050 $ pour les contrats de location qui commencent après le 31 décembre 2023.

Grille de contrôle RDA, transmission électronique et code à barres

À la suite de la publication du Bulletin d’information 2023-4 par le ministre des Finances du Québec, la réponse à la question Cette déclaration doit-elle obligatoirement être transmise à Revenu Québec par voie électronique? est dorénavant calculée à Oui quand une société résidente du Canada produit une déclaration CO-17 initiale pour une année d’imposition débutant après 2023 et qu’il ne s’agit pas d’une société d’assurance, d’une société qui produit sa déclaration en monnaie fonctionnelle, d’une société qui n’est pas exonérée de l’impôt en vertu du titre I du livre VIII de la partie I de la Loi sur les impôts ou d’une société qui n’a pas indiqué faire une demande relative au programme de divulgations volontaires de Revenu Québec pour cette déclaration.

Lettre au client, Grille des lettres aux clients

À la suite du retrait du formulaire Corporation Capital Tax Return de la Nouvelle-Écosse, la case à cocher NS et le champ Remboursement ont été supprimés de la section Capital tax. La section en lien avec le formulaire supprimé a également été retirée de la lettre client Instructions pour la production des déclarations de revenus.

De plus, à la suite du retrait du formulaire Crédit d’impôt pour chauffeur ou propriétaire de taxi, la case à cocher TP-1029.9 a été supprimée des sections CO-17 – Papier et CO-17 – Transmission par Internet. La section en lien avec le formulaire supprimé a été retirée de la lettre client Instructions pour la production des déclarations de revenus.

Paiements, Grille de calcul pour les paiements incitatifs

La ligne Crédit d’impôt de l’Ontario pour la formation en apprentissage a été retirée de la section Crédits d’impôt dont le montant doit être ajouté au revenu – Ontario.

Enfin, la ligne Crédit d'impôt de l'Alberta pour les investissements dans la transformation agroalimentaire a été ajoutée à la section Crédits d’impôt dont le montant doit être ajouté au revenu – Alberta.

RC4649, Déclaration pays par pays*

L’utilisation du yen japonais (JPY) comme monnaie fonctionnelle lors de la production du formulaire RC4649 est maintenant permise.

Scénarios, Grille d’évaluation de scénarios

À la suite du retrait du formulaire Corporation Capital Tax Return de la Nouvelle-Écosse, la ligne Versements et crédits remboursables a été supprimée de la section Nouvelle-Écosse.

Sommaire, Sommaire de la déclaration

À la suite du retrait du formulaire Corporation Capital Tax Return de la Nouvelle-Écosse, le champ Versements et crédits remboursables pour la Nouvelle-Écosse a été supprimé de la section Sommaire des renseignements du provincial – impôt à payer.

Également, à la suite de l’ajout du Agri-processing investment tax credit à l’annexe 3 AT1 – Alberta Other Tax Deductions and Credits, le champ Amount available for carry forward – Agri-processing investment tax credit – A3 a été ajouté à la section Sommaire des reports provinciaux.

T106, Feuillet*

T106 Sommaire, Déclaration de renseignements sur les opérations avec lien de dépendance effectuées avec des non-résidents*

L’utilisation du yen japonais (JPY) comme monnaie fonctionnelle lors de la production du formulaire T106 est maintenant permise.

T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées*

L’utilisation du yen japonais (JPY) comme monnaie fonctionnelle lors de la production du formulaire T1134 est maintenant permise.

T1135, Bilan de vérification du revenu étranger*

L’utilisation du yen japonais (JPY) comme monnaie fonctionnelle lors de la production du formulaire T1135 est maintenant permise.

Programmes Agri-stabilité et Agri-investissement – Alberta*

Programmes Agri-stabilité et Agri-investissement – Île-du-Prince-Édouard*

Le formulaire supplémentaire pour les nouveaux participants a été retiré, car le gouvernement ne l’utilise plus pour recueillir les données historiques. Lorsque l’option Île-du-Prince-Édouard est sélectionnée à la ligne Province où est située la ferme principale, la ligne Veuillez indiquer la situation de la société déclarante et les cases Nouveau participant et Participant de l’année précédente ne s’affichent plus. Afin d’afficher le formulaire pour le participant de l’année précédente, vous devez activer la case Voulez-vous afficher les formulaires supplémentaires? à Oui. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si la case Nouveau participant a été activée, aucune donnée ne sera conservée. Si la case Participant de l’année précédente a été activée, toutes les données seront conservées et la case Voulez-vous afficher les formulaires supplémentaires? sera à Oui.

Québec

CO-771, Calcul de l’impôt sur le revenu d’une société

La question maison Si l'année d'imposition de la société se termine après le 30 juin 2020 et avant le 1er juillet 2021, la société fait elle le choix d’utiliser le nombre d'heures rémunérées de son année d'imposition précédente ayant servi à déterminer si elle pouvait bénéficier de la DPE ou à établir son taux de la DPE? ainsi que la ligne maison d, liées au calcul du nombre d'heures rémunérées des employés de la société, ont été retirées. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une réponse avait été donnée à la question et/ou si un nombre d’heures était inscrit à la ligne d, les valeurs ne seront pas conservées.

De plus, les lignes 195 à 205 de la partie 11.2, Taux de la réduction additionnelle, ainsi que les champs de la partie 12.2, Année d’imposition comprenant les 25 et 26 mars 2021, ont été protégés. Ces lignes et ces champs concernent les jours de l’année d’imposition qui sont avant 2022. Il n’est plus possible d’inscrire de telles années d’imposition dans cette version de CCH iFirm Taxprep T2.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, aucune valeur concernant les champs protégés ne sera conservée.

CO-1029.8.35, Crédit d’impôt pour les productions cinématographiques québécoises

À la suite de l’annonce du budget 2024-2025 déposé le 12 mars 2024, le gouvernement du Québec a bonifié le crédit d’impôt remboursable pour les productions cinématographiques québécoises en augmentant le plafond des frais de production engagés et directement attribuables aux productions cinématographiques concernées. Afin de tenir compte de ce changement, la question maison Si vous avez activé la case 10h, la demande de décision préalable (ou la demande de certificat, si aucune demande de décision préalable n’a été présentée antérieurement pour cette production) a-t-elle été présentée à la SODEC après le 12 mars 2024? a été ajoutée à la partie 2. Elle sert à déterminer le taux applicable pour calculer la limite basée sur les frais de production cumulés à la partie 4.4.

CO-1029.8.36.DA, Crédit d'impôt pour le développement des affaires électroniques

Le calcul de la ligne 80, Impôt total pour l’année d’imposition visée, a été modifié pour tenir compte des déductions à l’égard du crédit d’impôt relatif aux salaires – CFI et aux déductions relatives au crédit d’impôt Capital synergie. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant est inscrit par substitution à cette ligne, il est conservé.

CO-1029.8.36.II, Crédit d'impôt pour investissement et innovation*

À la suite de la présentation de la mise à jour économique et financière du Québec et de la publication du Bulletin d’information 2023-6 par le ministère des Finances du Québec le 7 novembre 2023, les modifications suivantes ont été apportées au formulaire :

-

Le crédit d’impôt est prolongé de cinq ans, soit pour les frais déterminés engagés relativement à un bien déterminé acquis avant le 1er janvier 2030.

-

À la partie 4, la question maison L’exercice financier de la société de personnes admissible débute-t-il après le 31 décembre 2023? a été ajoutée et sert à calculer la partie du crédit d’impôt à inclure à la ligne maison Partie du crédit d'impôt relatif aux frais déterminés engagés après 2023 par les sociétés de personnes dont la société est membre dans leurs exercices financiers qui débutent après le 31 décembre 2023 de la nouvelle partie 7.

-

Les descriptions des lignes 51 à 54 dans la partie 5.1, Frais déterminés pour l’année après la prise en compte du solde du plafond cumulatif annuel, ont été modifiées pour tenir compte de la réduction de 48 à 36 mois de la période pour laquelle les frais déterminés engagés dans les années d’imposition précédentes (ou lors des exercices financiers précédents d’une société de personnes ou d’une co-entreprise) réduisent le plafond cumulatif de 100 millions de dollars lorsque l’année d’imposition de la société (ou l’exercice financier d’une société de personnes ou d’une co-entreprise) commence après le 31 décembre 2023.

-

Une colonne a été ajoutée à la partie 6 afin de calculer le crédit d’impôt relatif aux frais déterminés engagés après le 31 décembre 2023 selon les nouveaux taux du crédit d’impôt de 25 %, 20 % et 15 % applicables respectivement aux territoires à faible vitalité économique, à vitalité économique intermédiaire et à haute vitalité économique.

-

Le crédit d’impôt devenant entièrement remboursable pour une année d’imposition de la société (et pour un exercice financier d’une société de personnes dont la société est membre) qui débute après le 31 décembre 2023, la partie 7 (lignes 101 à 104) a été ajoutée afin de déterminer la partie du crédit d’impôt qui est entièrement remboursable et la partie qui ne l’est pas.

-

La ligne 103, Partie du crédit d’impôt qui est entièrement remboursable, a été scindée en deux lignes maison, Partie du crédit d'impôt relatif aux frais déterminés engagés après 2023 par la société dans une année d’imposition qui débute après le 31 décembre 2023 et Partie du crédit d'impôt relatif aux frais déterminés engagés après 2023 par les sociétés de personnes dont la société est membre dans leurs exercices financiers qui débutent après le 31 décembre 2023, afin de permettre de calculer (ou d’inscrire, dans certains cas) la partie du crédit d’impôt pertinente selon le type d’entité admissible.

-

La ligne 118 dans la partie 9.1, Partie remboursable du crédit d’impôt pouvant être déduite du solde d’impôt, et la ligne 130 dans la partie 9.2.2, Partie remboursable du crédit d’impôt qui dépasse le solde d’impôt, correspondent dorénavant au montant de la ligne 104, Partie du crédit d’impôt qui n’est pas entièrement remboursable.

-

Dans la partie 10, Crédit d’impôt remboursable pouvant être demandé pour l’année d’imposition, la ligne 137a a été ajoutée pour inclure le montant de la ligne 103.

-

Des modifications ont également été apportées aux notes du formulaire, notamment à la définition de frais déterminés ainsi qu’à la définition de territoire à faible vitalité économique en ce qui concerne les MRC d’Argenteuil et de la Matawinie.

De plus, les changements suivants ont été apportés à la liste de codes géographiques de la ligne 14a.1 :

-

Le code 30090 Courcelles et le code 29025 Saint-Évariste-de-Forsyth ont été remplacés par le code 29027 Courcelles-Saint-Évariste.

-

Le code 32040 Plessisville (ville) et le code 32045 Plessisville (paroisse) ont été remplacés par le code 32043 Plessisville.

-

Le nom de la municipalité préalablement associé au code 06035, Ristigouche-Partie-Sud-Est, a changé pour Ristigouche-Sud-Est.

CO-1029.8.36.IK, Entente concernant le plafond cumulatif lié au crédit d’impôt pour investissement et innovation*

À la suite de la publication du Bulletin d’information 2023-6 par le ministère des Finances du Québec, le plafond cumulatif de 100 millions est dorénavant calculé pour une période de quatre ans lorsque l’année d’imposition de la société admissible débute après le 31 décembre 2023 (au lieu d’une période de cinq ans pour les années d’imposition qui débutent avant le 1er janvier 2024). Par conséquent, le montant des frais déterminés et des frais admissibles calculé dans la colonne C du tableau de la partie 2 tient compte de cette nouvelle définition.

CO-1029.8.36.SP, Crédit d’impôt pour des services de production cinématographique

À la suite de l’annonce du budget 2024-2025 déposé le 12 mars 2024, le gouvernement du Québec a bonifié le taux du crédit d’impôt de base à 25 % et a instauré un plafond pour limiter à 65 % le coût des contrats de service liés aux effets spéciaux et à l’animation informatiques. Afin de tenir compte de ces changements, les modifications suivantes ont été apportées au formulaire :

-

La case maison AA La demande de certificat a été présentée à la SODEC après le 31 mai 2024, ou elle a été présentée à la SODEC après le 12 mars 2024 mais avant le 1er juin 2024 et la SODEC estime que les travaux relatifs à l'œuvre n'étaient pas suffisamment avancés le 12 mars 2024 a été ajoutée à l’écran à la partie 2. Elle sert à déterminer le taux du crédit d’impôt à la ligne 161 de la partie 10 ainsi que le facteur de multiplication aux lignes 45d et 77.

-

Lorsque la case AA est activée, la case 07b sera également activée.

-

Un diagnostic a été ajouté aux lignes 28 et 100 pour que l’utilisateur puisse vérifier les montants saisis à ces lignes et appliquer le plafond de 65 % au besoin.

COZ-1179, Déclaration concernant les opérations forestières*

À la suite d’une demande de la Direction générale de la législation de Revenu Québec, le formulaire a été modifié afin de mieux répondre aux exigences de l’article 1184 LI et de permettre le calcul de la déduction prévue à la ligne 423 du formulaire CO-17.

À la note 13, on mentionne que si la taxe sur les opérations forestières à payer avant la réduction relative à l’excédent (montant de la ligne 77) dépasse le montant des déductions établies selon la Loi sur les impôts et la Loi de l’impôt sur le revenu fédérale, l’excédent doit être utilisé pour réduire le montant de la taxe sur les opérations forestières à payer pour cette même année, à condition que cette réduction n’ait pas pour effet de diminuer le montant déduit pour l’année dans la déclaration de revenus fédérale. Si cette condition n’est pas respectée, cet excédent doit être demandé à titre de déduction de l’impôt provincial à payer pour l’année d’imposition visée ou une année d’imposition suivante.

Auparavant, la société devait déterminer l’excédent de la taxe sur les opérations forestières à payer seulement à l’aide de l’ancienne note 12 (qui correspond maintenant à la note 13). La partie 5.2 a été ajoutée pour déterminer ce montant.

À la partie 5.3, on calcule le montant de la taxe à payer pour l’année. Le calcul est le même que dans la version précédente du formulaire, mais le montant à la ligne 78 est calculé à partir de la nouvelle partie 5.2. Puisque la ligne 78 est dorénavant calculée, les cases 78a et 78b ont été retirées. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la valeur à la ligne 78 ne sera pas conservée, car elle sera calculée à partir de la partie 5.2.

À la partie 7, la ligne 88 a été retirée, car cette information est désormais présentée à la ligne 77a de la nouvelle partie 5.2.

La partie 8 a été ajoutée. Elle permet de calculer la déduction pour impôt sur les opérations forestières qui doit être reportée à la ligne 423 du formulaire CO-17 et de déterminer le montant qui ne peut être réclamé cette année, mais qui peut être reporté à une année subséquente. De plus, à la partie 8.3.2, on trouve un tableau avec les montants provenant des années passées qui ont été utilisés dans une année passée ou qui peuvent être utilisés dans l’année visée. Cela permet un meilleur suivi des montants à reporter.

Finalement, les informations relatives à une année d’imposition qui a débuté avant le 18 mars 2016 ont été retirées.

QC L440P-Y, Crédits additionnels du Québec

Le code de crédit suivant a été retiré du formulaire :

-

006, Crédit d’impôt pour propriétaire de taxi (TP-1029.9)

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était calculé ou inscrit en substitution à la ligne de ce code, il ne sera pas conservé.

QC Acomptes, Acomptes provisionnels du Québec

À la suite du décret 90-2023, la ligne Déduction relative à un projet majeur d’investissement a été retirée du calcul de l’impôt sur le revenu à payer rajusté et du calcul de la taxe sur le capital à payer rajustée.

Ontario

Annexe 500, Calcul de l’impôt de l’Ontario pour les sociétés*

Annexe 554, Crédit d'impôt de l'Ontario pour les effets spéciaux et l'animation informatiques*

Les anciennes sections 4, Dépenses de main-d’œuvre en Ontario avant le 24 avril 2015, et 5, Aide avant le 24 avril 2015, ont été retirées. De plus, les lignes 600, 610 et 612 ont été retirées de l'ancienne section 8, Calcul du crédit d’impôt. C'est dorénavant le total des montants indiqués à la ligne 611 sur toutes les copies de l'annexe qui est reporté à la ligne 456 de l’annexe 5, Calcul supplémentaire de l’impôt – Société.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, aucune valeur concernant les champs retirés ne sera conservée.

Annexe 556, Crédit d’impôt pour la production cinématographique et télévisuelle ontarienne*

Les champs en lien avec les dépenses de main-d’œuvre (DMA) engagées avant 2008 ont été retirés dans les sections 6, 7 et 9. Le calcul du crédit d’impôt pour une première production à la section 7 et le calcul du crédit d’impôt pour une production ontarienne admissible autre qu’une première production à la section 9 ont été ajustés en conséquence. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, aucune valeur concernant les champs retirés ne sera conservée.

Colombie-Britannique

Annexe 429, Crédit d’impôt de la Colombie-Britannique pour médias numériques interactifs*

Alberta

AT1, Alberta Corporate Income Tax Return*

L’utilisation du yen japonais (JPY) comme monnaie fonctionnelle lors de la production de la déclaration AT1 est maintenant permise. Ainsi, la boîte 5, Japan, a été ajoutée aux choix de la ligne 041.

Le montant du crédit d’impôt Agri-processing investment tax credit, qui est calculé dans l’annexe 3 AT1 – Alberta Other Tax Deductions and Credits, sera affiché à la ligne 076, Other deductions per AT1 Schedule 3 (AITC, CITC, and APITC). Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

AT1 Schedule 3, Alberta Other Tax Deductions and Credits*

Le crédit d’impôt non remboursable Agri-processing Investment Tax Credit (APITC) a été ajouté. Ce crédit d’impôt est géré par certificat et est applicable aux sociétés admissibles pour les dépenses qui sont effectuées à partir du 7 février 2023.

Lorsqu’un certificat pour l’APITC est accordé à une société admissible, le montant du crédit d’impôt peut être déduit de l'impôt sur le revenu des sociétés dû en Alberta jusqu'à ce que le montant du crédit soit épuisé, et ce, pendant une période maximale de 10 ans. Le montant maximum qui peut être réclamé au cours des trois premières années est limité comme suit :

-

le moindre de 20 % du montant de l'APITC au cours de l’année d'imposition courante ou [AT1, page 2, ligne 068 - (lignes 070 + 072) - (annexe 3 de l’Alberta, lignes 104 + 204 + 306 + 308 + 310)];

-

le moindre de 30 % du montant de l'APITC au cours de la première année d'imposition précédente ou [AT1, page 2, ligne 068 - (lignes 070 + 072) - (annexe 3 de l’Alberta, lignes 104 + 204 + 308 + 310)]; et

-

le moindre de 50 % du montant de l'APITC au cours de la deuxième année d'imposition précédente ou [AT1, page 2, ligne 068 - (lignes 070 + 072) - (annexe 3 de l’Alberta, lignes 104 + 204 + 310)].

Tout montant du crédit restant peut être reporté de la troisième à la dixième année d’imposition précédente, mais il est limité au résultat de [AT1, page 2, ligne 068 - (lignes 070 + 072) - (annexe 3 de l’Alberta, lignes 104 + 204)].

Pour obtenir plus de détails sur l’APITC, veuillez consulter le site Web (disponible en anglais seulement) https://www.alberta.ca/alberta-agri-processing-investment-tax-credit, l’article 25.04 de l’Alberta Corporate Tax Act et l’Agri-processing Investment Tax Credit Regulation.

Alberta Corporate Income Tax – Filing Exemption Checklist*

À la suite de l’ajout du crédit d’impôt Agri-processing investment tax credit (APITC) à l’annexe 3 AT1 - Alberta Other Tax Deductions and Credits, la ligne 8 a été ajustée en conséquence. Si un APITC est réclamé, la case de la ligne 8 sera activée à No. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Saskatchewan

Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés

Dans son projet de loi 157 déposé le 27 mars 2024, le gouvernement de la Saskatchewan a annoncé que le taux inférieur d’impôt de 1 % est prolongé jusqu’au 30 juin 2025. Par conséquent, les calculs du nombre de jours dans l’année d’imposition pour les lignes 3A et 3B ont été modifiés pour refléter ce changement.

Manitoba

Annexe 385, Crédit d’impôt du Manitoba pour la lutte contre l’émission d’odeurs*

Lors de la mise à jour de cette annexe, les anciennes sections 1, Dépenses admissibles engagées dans l’année courante, 3, Crédit d’impôt remboursable pour les sociétés agricoles, et 4, Demande de reporter le crédit sur une ou plusieurs années précédentes, ont été retirées. Par conséquent, les lignes 120, 150 et 161 de même que le montant g de la section 2 ont été retirés. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, aucune valeur concernant les champs retirés ne sera conservée.

Annexe 394, Crédit d’impôt du Manitoba pour la construction de logements locatifs*

L'ancienne section 1, Crédit d’impôt remboursable du Manitoba pour la construction de logements locatifs, a été retirée de l’annexe lors de sa récente mise à jour. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les valeurs de ces champs ne seront pas conservées.

Yukon

Annexe 444, Remboursement du prix du carbone aux entrepreneurs du Yukon*

Les données inscrites aux colonnes 1 à 5 et 7 du tableau de la section 1, FNACC d'une entreprise minière yukonnaise admissible pour les biens miniers yukonnais admissibles, font maintenant partie de la transmission électronique des données de la déclaration T2 comme lignes 100, 105, 108, 110, 115 et 120 respectivement. De plus, les données des lignes Êtes-vous un contribuable d'une entreprise minière yukonnaise admissible? (ligne 050) et Facteur d'ajustement minier prescrit (ligne 130) de la section 1, FNACC d'une entreprise minière yukonnaise admissible provenant des sociétés de personnes (ligne 150) de la section 2 et Facteur de remboursement aux entreprises minières (ligne 175) de la section 3 font également partie des données transmises électroniquement.

Aussi, la question maison Voulez-vous transférer les données des biens (autres que ceux des catégories 41 et 41.2) inscrits dans le tableau ci-dessous dans le tableau de la section 4? a été ajoutée dans la section 1 afin de vous permettre de transférer automatiquement ou non les biens inscrits dans le tableau de la section 1 au tableau de la section 4. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la réponse à cette question est Oui.

Enfin, le calcul des lignes 175 de la section 3 et 500 de la section 6 a été mis à jour afin de tenir compte du facteur de remboursement aux entreprises minières et du facteur de remboursement aux entrepreneurs pour une année d’imposition se terminant après le 31 mars 2024.

Territoires du Nord-Ouest

Annexe 461, Calcul de l'impôt des Territoires du Nord-Ouest pour les sociétés*

Île-du-Prince-Édouard

Annexe 322, Calcul de l'impôt de l'Île-du-Prince-Édouard pour les sociétés*

Terre-Neuve-et-Labrador

Annexe 307, Calcul de l'impôt de Terre-Neuve-et-Labrador pour les sociétés

Conformément aux dispositions du budget de Terre-Neuve-et-Labrador déposé le 21 mars 2024, les lignes maison 1 et 2 ont été ajoutées à la section 2 pour tenir compte de la réduction du taux inférieur d’imposition, lequel est passé de 3 % à 2,5 % le 1er janvier 2024.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2024 1.0 :

Pour obtenir de l’aide

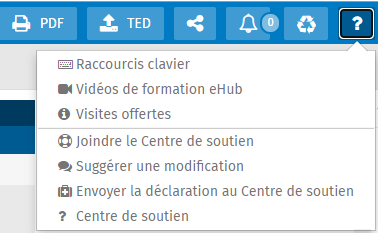

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Taxprep T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.