Notes de version - CCH iFirm Taxprep T2 2024 v.2.0 (2024.40.38)

Inscrivez-vous à la plateforme de soutien de Wolters Kluwer

Inscrivez-vous à notre plateforme de soutien pour soumettre, modifier et faire le suivi de toutes vos demandes de soutien en un seul endroit. Un système de clavardage automatisé et une fonctionnalité de clavardage en direct assurés par notre assistante virtuelle sont également disponibles, avec un accès à plus de 40 000 articles de notre base de connaissances. Veuillez noter que depuis le 1er décembre 2023, le Centre de soutien n'offre plus de service de soutien par courriel, ce dernier ayant été remplacé par notre nouveau système de demandes de soutien en ligne.

Si vous avez besoin d'aide lors du processus d'inscription, consultez l'article suivant pour obtenir toute l'information nécessaire : Comment faire pour s'inscrire à la nouvelle plateforme de soutien?

Pour plus de détails sur le système de demandes en ligne et les meilleures pratiques s’y rattachant, nous nous vous invitons à regarder les vidéos suivantes :

Inscrivez-vous dès maintenant à notre plateforme de soutien pour tirer profit de tous les avantages offerts par celle-ci!

Pour connaître l'horaire de nos services à la clientèle et obtenir plus de détails sur les façons de communiquer avec nous, veuillez consulter notre site Web d'entreprise.

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que CCH iFirm Taxprep est seulement pris en charge par les navigateurs Web Google Chrome et Microsoft Edge (basé sur Chromium).

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T2

Avec CCH iFirm Taxprep T2 , vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Taxprep T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Années d’imposition traitées

CCH iFirm Taxprep T2 2024 v.2.0 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2022 et se termine le ou avant le 31 mai 2025.

Aperçu - Version 2.0

CCH iFirm Taxprep T2 2024 v.2.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Modifications au taux d’inclusion des gains en capital

Les modifications au taux d'inclusion des gains en capital n'ont pas été implantées dans cette version de CCH iFirm Taxprep T2. Lorsque l’ARC nous a fait savoir qu’aucune de ses annexes ne serait modifiée à ce stade pour tenir compte de ces changements, nous n’étions pas en mesure d’apporter des ajustements à cette version avant sa sortie. Nous prévoyons publier une version au début de l’année 2025 qui mettra en œuvre les modifications même si aucune annexe officielle mise à jour par l'ARC n'est disponible.

Annexe 75, Crédit d’impôt à l’investissement dans les technologies propres

L’annexe 75 servant à calculer le crédit d’impôt à l’investissement dans les technologies propres pour les sociétés qui ont acquis un bien de technologie propre après le 27 mars 2023 a été ajoutée au logiciel. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Annexe 150, Revenu net (perte nette) aux fins de l’impôt sur le revenu des compagnies d’assurance; et

Annexe 151, Revenu de placements des biens d’assurance désignés pour les compagnies d’assurance

Ces annexes ont été ajoutées au logiciel pour calculer le revenu net (la perte nette) aux fins de l’impôt sur le revenu des compagnies d’assurance. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Amélioration de votre productivité

Fédéral

T661, Demande pour les dépenses de recherche scientifique et développement expérimental (RS&DE)

À la sous-section Impression seulement de la Partie 2 – Données du projet, le texte de la case à cocher a été corrigé comme suit : Définissez cette option à « Oui » si vous ne voulez pas imprimer la description du projet de la section B (lignes 242, 244 et 246).

Nouveaux formulaires

Fédéral

Annexe 75, Crédit d’impôt à l’investissement dans les technologies propres

L’annexe 75 sert à calculer le crédit d’impôt à l’investissement (CII) pour les technologies propres. Ce crédit d'impôt remboursable s’adresse à une société résidante au Canada (y compris une société canadienne imposable qui est membre d'une société de personnes) qui a acquis des biens admissibles après le 27 mars 2023 et avant le 1er janvier 2035.

Dans la section 1, Calcul du CII dans les technologies propres, vous devez saisir manuellement toutes les informations dans les colonnes 100 à 135, la colonne 155 et la ligne 160 pour calculer le CII dans les technologies propres pour chaque bien. Cependant, si le code 3, Technologies propres (Annexe 75), est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD, les valeurs des champs Catégorie, Description, Date d’acquisition et Coût en capital rajusté des sections Information relative au bien – DPA autre que les catégories 10.1, 13 et 14 et Acquisition de cette copie seront alors reportées dans les colonnes 100, 105, 115 et 125 d’une nouvelle rangée de la section 1 de l’annexe 75.

Le taux du CII pour les technologies propres régulier peut atteindre jusqu’à 30 % du coût en capital des biens admissibles qui sont acquis et qui deviennent disponibles après le 27 mars 2023 et avant le 1er janvier 2034.

Vous devez choisir de répondre aux exigences en matière de main-d'œuvre relatives au salaire et à l’égard d’apprentis pour bénéficier du taux du crédit régulier (pourcentage déterminé à la ligne 145 de la section 1) pour chacun des chantiers désignés à la colonne 155 de la section 1. Si vous répondez aux exigences en matière de main-d’œuvre, vous devez remplir la section 3, Attestation et choix de répondre aux exigences en matière de main-d’œuvre. Cependant, si vous choisissez de ne pas satisfaire aux exigences en matière de main-d'œuvre, le pourcentage déterminé à la ligne 145 de la section 1 sera réduit de 10 points de pourcentage (taux du crédit d’impôt réduit) pour les biens de technologie propre préparés ou installés après le 27 novembre 2023, et vous ne devrez pas remplir la section 4. Pour plus de détails sur les exigences en matière de main-d’œuvre, consultez l’article 127.46 LIR.

Veuillez noter que vous ne pouvez pas demander le CII pour les technologies propres si vous demandez le CII pour le captage, l’utilisation et le stockage du carbone à la ligne 200 de la section 24 de l’annexe 31 pour un bien en particulier.

À la section 2, Récupération du CII dans les technologies propres, vous devez inscrire le ou les montants de CII dans les technologies propres que vous avez déjà reçus et qui doivent être récupérés au cours d'une année d'imposition pour un bien de technologie propre que vous avez acquis au cours de l'année ou au cours de l’une des 10 dernières années civiles lorsque :

-

le bien de technologie propre est converti à une utilisation de technologie non propre;

-

le bien de technologie propre a été exporté du Canada; ou

-

le bien de technologie propre a fait l’objet d’une disposition.

De plus, cette annexe est applicable lorsque la société est résidente du Canada et qu’au moins une des conditions suivantes est remplie :

-

une valeur est calculée à la ligne 165 de la section 1;

-

une valeur est calculée à la ligne 245 de la section 2; ou

-

une valeur est calculée à la ligne 430 de la section 4.

Pour plus de détails sur le CII pour les technologies propres, veuillez consulter la rubrique d’aide ainsi que l’article 127.45 LIR.

Annexe 150, Revenu net (perte nette) aux fins de l’impôt sur le revenu des compagnies d’assurance

Les compagnies d’assurance et les sociétés de secours mutuels qui exploitent une entreprise d’assurance au Canada sont tenues de remplir l’annexe 150 afin de faire le rapprochement du revenu net selon les états réglementaires et du revenu net aux fins de l’impôt sur le revenu. Cette obligation découle de la norme IFRS 17 sur les contrats d’assurance qui est entrée en vigueur le 1er janvier 2023.

Lorsque l’annexe est applicable, le revenu net ou la perte nette après éléments extraordinaires calculé à la ligne 110 est inscrit au champ A2 de l’annexe 1. Le revenu net ou la perte nette déterminé selon les données d’IGRF n’est alors pas inscrit au champ A1, et ce, même si le transfert des données de l’IGRF est activé dans le formulaire Identification de la société et autres renseignements. Une mention à cet égard a été ajoutée à ce formulaire ainsi que sous la question 4 de la section B. Options – Déclaration du profil du cabinet.

Pour de plus amples renseignements, veuillez consulter la rubrique d’aide de cette annexe ainsi que l’article 138 de la Loi de l’impôt sur le revenu et la norme IFRS 17 sur les contrats d’assurance.

Annexe 151, Revenu de placements des biens d’assurance désignés pour les compagnies d’assurance

Toutes les sociétés résidentes et les sociétés de secours mutuels qui exploitent une entreprise d'assurance-vie au Canada et dans un pays autre que le Canada, et toutes les sociétés non-résidentes qui exploitent une entreprise d'assurance au Canada sont tenues de remplir l’annexe 151. Cette obligation découle de la norme IFRS 17 sur les contrats d’assurance qui est entrée en vigueur le 1er janvier 2023.

Au-dessus de la section 1 – Passif total de réserve et passif de réserve canadienne – Articles 2400(1) et 8600 du Règlement, la question maison La société a-t-elle fait le choix en vertu du sous-alinéa 2400(1)b)i) de la définition de « surplus attribué » du Règlement de l'impôt sur le revenu? a été ajoutée à l’écran seulement afin d’exécuter des calculs à la section 4 – Moyenne du fonds de placement canadien (FPC) – Articles 2400(1) et 2412 du Règlement - Assureur-vie non-résident et à la section 5 – Critères de désignation – Articles 2400(1), 2401(2) et 2401(4) du Règlement de cette annexe. Lors de la conversion d’un fichier, la réponse à cette question sera conservée.

À la section 6 – Critère du revenu minimum – Article 2411 du Règlement, vous devez activer la case Méthode 1 ou la case Méthode 2 afin de déterminer la méthode utilisée pour le calcul du total des revenus de placement minimums requis. Lors de la conversion d’un fichier, le choix de la méthode sera conservé. De plus, si le montant à la ligne 850 est positif, il sera transféré à la ligne 439 de la section 5 de l’annexe 150. Toutefois, si le montant est négatif, la valeur absolue du montant sera transférée à la colonne Montant excédentaire de l’année courante du tableau maison Sommaire et analyse du compte d’excédent cumulatif.

Québec

CO-737.18.17.CH, Déduction pour les revenus provenant d’un grand projet d’investissement – Méthode de calcul alternative*

Une société qui demande la déduction pour les revenus provenant d’un ou de plusieurs grands projets d’investissement qu’elle réalise directement et qui a fait le choix irrévocable d’utiliser la méthode de calcul alternative pour l’un d’entre eux doit remplir le nouveau formulaire multicopie CO-737.18.17.CH pour tous ses projets, y compris les projets réalisés par l’entremise d’une société de personnes dont elle est membre, que cette société de personnes ait effectué le choix ou non. Cependant, lorsque la société n’a pas effectué le choix et qu’elle est membre d’une société de personnes qui a effectué le choix, la société doit continuer à remplir et produire le formulaire CO-737.18.17.

La méthode de calcul alternative élimine l’obligation de tenir une comptabilité distincte et permet de bénéficier des aides fiscales pour l’ensemble des activités de la société (ou de la société de personnes) à compter de l’année d’imposition qui débute après la date à laquelle le choix est effectué. La partie maison Choix de la méthode de calcul alternative, qui apparaît seulement sur la première copie du formulaire, permet d’indiquer que la société a effectué le choix et d’inscrire la date à laquelle ce choix est effectué. De plus, la question S’agit-il de la première année d’imposition à laquelle le choix s’applique? se calcule à Oui et les dates aux champs Date de début et Date de fin pour la première année d’imposition indiquent les dates de l’année d’imposition courante lorsque la date inscrite dans le champ Date à laquelle le choix a été effectué est incluse dans la première année précédente du tableau Historique des années d’imposition de l’annexe 4A et que la date de début de l’année d’imposition courante est après la date du choix. Le logiciel présume alors que le choix s’applique à tous les grands projets d’investissement que la société (ou qu’une société de personnes dont elle est membre) réalise.

Ainsi, lorsque les questions maison La société a-t-elle fait le choix irrévocable d'utiliser la méthode de calcul alternative pour un ou plusieurs grands projets d’investissement? et S’agit-il de la première année d’imposition à laquelle le choix s’applique? indiquent toutes les deux Oui, vous pouvez cliquer sur le bouton Récupérer pour créer une copie du formulaire CO-737.18.17.CH (incluant les copies du formulaire CO-737.18.17.CH PROJET) pour chaque copie du formulaire CO-737.18.17 applicable et ainsi transférer les données et les montants pertinents des copies du formulaire CO-737.18.17 vers les copies correspondantes du formulaire CO-737.18.17.CH qui ont été créées.

Les données inscrites dans les champs de la partie maison Choix de la méthode de calcul alternative sont conservées lors de la conversion du fichier.

Vous devez remplir les parties 2, 3, 4.1.3, 4.2, 4.3, 5.1, 8 et 9, s’il y lieu, sur une copie distincte du formulaire CO-737.18.17 PROJET pour chacun des projets d'investissement réalisé par une société ou par une société de personnes dont la société est membre. Les parties 5.2, Montant maximum du congé d’impôt, 6, Limite relative à la déduction pour l’année d’imposition, et 7, Déduction pour les revenus provenant d’un grand projet d’investissement, doivent être remplies seulement sur la première copie du formulaire CO-737.18.17.CH.

Pour obtenir plus d’information sur le formulaire CO-737.18.17.CH, veuillez consulter la rubrique d’aide sur les formulaires CO-737.18.17 et CO-737.18.17.CH.

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Annexe 200, T2 – Déclaration de revenus des sociétés*

La ligne 278, La société est-elle assujettie aux règles de restriction des dépenses excessives d’intérêts et de financement (RDEIF) énoncées principalement aux articles 18.2 et 18.21 ou a-t-elle fait un choix selon celles-ci?, a été ajoutée à la section Annexes et formulaires à joindre.

De plus, la ligne 580, Somme totale à ajouter à l’impôt – Exigences en matière de main-d’œuvre, a été ajoutée à la section Impôt de la partie I. Le montant calculé à cette ligne correspond au total des sommes à ajouter à l’impôt pour satisfaire aux exigences en matière de main-d’œuvre relativement aux crédits d’impôt à l’investissement. Les lignes maison aa, ab, ac et ad ont été ajoutées à l’écran et représentent chacune l’un de ces crédits, soit le CII pour le captage, l’utilisation et le stockage du carbone, le CII dans les technologies propres, le CII pour l’hydrogène propre et le CII pour l’électricité propre. Le montant ab est relatif au CII dans les technologies propres et est égal au montant indiqué à la ligne 430 de l’annexe 75. Les lignes aa, ac et ad sont des champs en saisie.

Annexe 1, Revenu net (perte nette) aux fins de l'impôt sur le revenu*

La ligne 250 a été ajoutée pour indiquer le montant de l’asymétrie hybride selon le paragraphe 18.4(4) LIR ou le paragraphe 12.7(3) LIR à ajouter au revenu. De façon similaire, la ligne 350 a été ajoutée pour permettre la déduction de l’ajustement pour le montant de l’asymétrie hybride selon l’alinéa 20(1)yy) LIR.

De plus, en raison de l’ajout de l’annexe 150, Revenu net (perte nette) aux fins de l’impôt sur le revenu des compagnies d’assurance, les lignes A1 et A2 ont été ajoutées à cette annexe.

-

La ligne A1 est calculée à partir des valeurs saisies dans l’IGRF si la société a activé la case pour le transfert des données de l’IGRF et que l’annexe 150 n’est pas applicable. Autrement, la ligne est en saisie;

-

La ligne A2 correspond au montant de la ligne 110 de l’annexe 150.

Le montant A représente dorénavant la somme des montants A1 et A2.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, le montant de la ligne A est conservé et est inscrit à la ligne A1.

Annexe 5, Calcul supplémentaire de l'impôt – Sociétés*

La ligne 329, Crédit d’impôt du Manitoba pour incitatif à la construction de logements locatifs, a été ajoutée à la section 2, Manitoba – Impôt à payer, crédits et dégrèvements d’impôt.

Annexe 8, Déduction pour amortissement (DPA)*

Le calcul des colonnes suivantes a été revu afin d’inclure les éléments des colonnes 6 et 7 qui se rapportent aux biens relatifs à la passation en charges immédiate désignés (BPCID) :

-

la colonne 16, qui sert à déterminer le produit de disposition disponible pour réduire la FNACC des biens relatifs à l’incitatif à l’investissement accéléré (BIIA) et des biens compris dans les catégories 54 à 56;

-

la colonne 19, utilisée pour établir le montant de rajustement de la FNACC pour les biens acquis durant l’année autres que les BIIA et les biens compris dans les catégories 54 à 56.

De plus, le montant calculé à la colonne 11 est maintenant limité au montant calculé à la colonne 10.

Les modifications de calcul ont été effectuées aux lignes correspondantes de l’annexe 8 GRILLE. Puisque les modifications dans cette annexe ont été appliquées aux colonnes Fédéral, Québec et Alberta, veuillez noter qu’elles auront également une incidence sur les résultats indiqués aux colonnes correspondantes des formulaires suivants :

-

CO-130.A, lorsque la société a un établissement stable au Québec;

-

AT1 Schedule 13, lorsque la société a un établissement stable en Alberta.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

Puisque le système de l’ARC les prend désormais en charge, les catégories suivantes sont maintenant disponibles dans le logiciel :

-

Catégorie 57 (8 %) : Équipement d’un projet de CUSC – Captage, transport ou stockage de CO2;

-

Catégorie 58 (20 %) : Équipement d’un projet de CUSC – Utilisation de CO2 dans la production industrielle;

-

Catégorie 59 (100 %) : Biens intangibles acquis pour déterminer l'existence d'une formation géologique afin de stocker le carbone capté;

-

Catégorie 60 (30 %) : Biens intangibles acquis pour préparer un puits en vue de stocker le carbone capté.

Veuillez noter que puisque la catégorie 59 bénéficie déjà d’un taux de DPA de 100 %, le logiciel ne calcule pas automatiquement un montant à titre de passation en charges immédiate pour les biens de cette catégorie qui sont des biens relatifs à la passation en charges immédiate désignés acquis avant 2024.

De plus, à la suite de l’ajout des codes 5, Hydrogène propre, et 6, Fabrication de technologies propres, à la liste déroulante Code du crédit d’impôt à l’investissement de l’annexe 8 GRILLE ADD, lors de la conversion d’une déclaration, le montant inscrit au champ CII (année précédente) de la copie de la catégorie correspondante de l’annexe 8 GRILLE pour laquelle un des nouveaux codes de crédit est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement dans une copie de l’annexe 8 GRILLE ADD sera égal au montant :

-

du CII pour l’hydrogène propre inscrit à la ligne 140 de la section 24 de l’annexe 31 lorsque le code 5 est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD pour un bien de cette catégorie et qu’un CII est demandé par la société à la ligne 140 de la section 24 de l’annexe 31.

-

du CII pour la fabrication de technologies propres inscrit à la ligne 170 de la section 24 de l’annexe 31 lorsque le code 6 est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD pour un bien de cette catégorie et qu’un CII est demandé par la société à la ligne 170 de la section 24 de l’annexe 31.

Également, à la suite de l’ajout de l’annexe 75, lors de la conversion d’une déclaration, le montant inscrit au champ CII (année précédente) de la copie de la catégorie correspondante de l’annexe 8 GRILLE pour laquelle le code 3, Technologies propres (Annexe 75), est sélectionné dans la liste déroulante Code du crédit d’impôt à l’investissement d’une copie de l’annexe 8 GRILLE ADD sera égal au montant à la colonne 150 de la section 1 de l’annexe 75 de la catégorie correspondante à celle de l’annexe 8 GRILLE. Toutefois, si une catégorie est présente plus d’une fois à la section 1 de l’annexe 75, le montant inscrit au champ CII (année précédente) de la copie de la catégorie correspondante de l’annexe 8 GRILLE sera égal à la somme des montants à la colonne 150 de la section 1 de l’annexe 75 pour laquelle nous avons la catégorie correspondante.

Annexe 8 GRILLE ADD, Grille des acquisitions et dispositions

Les codes suivants ont été ajoutés à la liste déroulante Code du crédit d’impôt à l’investissement à la suite de l’ajout des crédits d’impôt à l’investissement pour l’hydrogène propre et pour la fabrication de technologies propres aux lignes 140 et 170 de la section 24 de l’annexe 31 :

-

Code 5 – Hydrogène propre

-

Code 6 – Fabrication de technologies propres

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Dans la section Alberta AT1 Annexe 29 – Subvention d’emploi pour l’innovation de l’Alberta, des modifications ont été faites à la suite de la mise à jour de l’annexe 29 de l’Alberta. La question Activez cette case si la société est associée à une ou plusieurs sociétés qui ont chacune demandé la subvention d’emploi pour l’innovation de l’Alberta pour leur année d’imposition se terminant dans la même année civile a été renommée Est-ce que la société déclarante est une « société admissible » au sens de l’alinéa 26.95(1)(g) de l’Alberta Corporate Tax Act?. Lorsque la réponse à cette question est Oui, la limite de dépenses est calculée et la ligne 268 doit être remplie. De plus, pour faire suite à l’ajout des colonnes 245, 267 et 268 au tableau Allocation of the Maximum Expenditure Limit de l’annexe 29 de l’Alberta, les lignes équivalentes ont été ajoutées à la section indiquée ci-dessus.

Annexe 31, Crédit d’impôt à l’investissement – Sociétés*

L'ancienne section 24, CII pour les technologies propres, a été renommée CII pour l’économie propre. La ligne 200 pour le CII pour le captage, l’utilisation et le stockage du carbone a été déplacée à la section 24; par conséquent, l'ancienne section 25, CII pour le captage, l’utilisation et le stockage du carbone, a été supprimée.

Les lignes suivantes ont été ajoutées à la section 24 :

-

Ligne 140, CII pour l’hydrogène propre

-

Ligne 170, CII pour la fabrication de technologies propres

Les calculs de ces deux nouveaux crédits d’impôt à l’investissement (CII) n’ont pas encore été intégrés à l’annexe 31. Par conséquent, vous devez calculer manuellement le montant de chaque CII et l’inscrire aux lignes 140 et 170 de la section 24, si nécessaire.

Également, à la suite de l’ajout de l’annexe 75, la ligne 155 de la section 24 est dorénavant calculée à partir de la ligne 165 de la section 1 de l’annexe 75.

Les anciennes sections 26 et 27 ont été renumérotées 25 et 26.

Enfin, l'annexe 31 est applicable lorsqu’un montant est inscrit aux lignes 140 et/ou 170 de la section 24.

Annexe 53, Calcul du compte de revenu à taux général (CRTG)

Le calcul de la ligne 100, CRTG à la fin de l’année d’imposition précédente, a été modifié. Lorsqu’il s’agit de la première année après une fusion et que la déclaration est préparée à partir de la déclaration convertie de l’une des sociétés remplacées, le montant à la ligne 100 sera de zéro.

Des diagnostics ont été ajoutés à la section Admissibilité aux diverses majorations pour demander à l’utilisateur de répondre à toutes les sous-questions si la société est issue d’une fusion ou si elle a liquidé une filiale dans l’année d’imposition précédente et de s’assurer de remplir les sections 3 et 4 lorsque nécessaire.

Annexe 54, Calcul du compte de revenu à taux réduit (CRTR)*

Le calcul de la ligne 100, CRTR à la fin de l’année d’imposition précédente, a été modifié. Lorsqu’il s’agit de la première année après une fusion et que la déclaration est préparée à partir de la déclaration convertie de l’une des sociétés remplacées, le montant à la ligne 100 sera de zéro.

Des diagnostics ont été ajoutés à la section Admissibilité aux diverses majorations pour demander à l’utilisateur de répondre à toutes les sous-questions si la société est issue d’une fusion ou si elle a liquidé une filiale dans l’année d’imposition précédente et de s’assurer de remplir les sections 5 et 6 lorsque nécessaire.

Annexe 56, Impôt de la partie II.2 sur les rachats de capitaux propres*

La ligne 205 n’accepte plus les valeurs négatives.Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant négatif est inscrit par substitution à cette ligne, il ne sera pas conservé.

Annexe 58, Crédit d’impôt pour la main-d’œuvre journalistique canadienne*

Conformément à la mise à jour économique présentée en novembre 2023, le plafond de salaires et traitements passe de 55 000 $ à 85 000 $ au 1er janvier 2023, et le taux du crédit passe de 25 % à 35 % pour les dépenses engagées après 2022 et avant 2027. Par conséquent, les changements suivants ont été effectués à la section 3 du formulaire :

-

Au-dessus du tableau, les montants A et B calculent la proportion de jours avant 2023 et après 2022 qui sont dans l’année d’imposition où l’organisation est une organisation journalistique admissible.

-

Le calcul de la colonne 5 a été modifié pour permettre le prorata en fonction du montant A.

-

L’ancienne colonne 8 devient la nouvelle colonne 11, et le calcul a été ajusté pour tenir compte de l’ajout de colonnes.

-

Les colonnes 8, 9 et 10 ont été ajoutées pour calculer la dépense de main-d’œuvre admissible en fonction du nombre de jours dans l’année d’imposition après 2022.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, un montant inscrit par substitution à la colonne 8 est conservé comme valeur en substitution à la colonne 11.

Annexe 63, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs*

Acomptes, Acomptes provisionnels du fédéral

La ligne Somme totale à ajouter à l’impôt – Exigences en matière de main-d’œuvre a été ajoutée à la section Calcul de la base des acomptes provisionnels. Pour la première base des acomptes, le montant de ce champ est égal au montant de la ligne 580 de l’annexe 200, alors qu’il est en saisie pour la méthode de l’impôt estimatif.

Lettre au client, Grille des lettres aux clients

En raison du changement de la date limite initiale pour produire le formulaire État A sans pénalité de retard pour les participants au programme Agri-stabilité des provinces et territoires du Manitoba, du Nouveau-Brunswick, de la Nouvelle-Écosse, de Terre-Neuve-et-Labrador, du Yukon et des Territoires du Nord-Ouest, la ligne Date limite de production Agri-stabilité pour MB, NB, NS, NL, YK et NT a été ajoutée à la section AGRI/HAGRI – Programmes Agri-stabilité et Agri-investissement. De plus, la première ligne a été renommée Date limite de production (général) et celle-ci affiche maintenant la date limite de production pour les participants au programme Agri-investissement ainsi que les participants au programme Agri-stabilité des autres provinces. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Paiements, Grille de calcul pour les paiements incitatifs

Les calculs de conversion des lignes Crédit d’impôt pour des titres multimédias et Crédit d’impôt pour une société spécialisée dans la production de titres multimédias de la section Crédits d’impôt dont le montant doit être ajouté au revenu – Québec ont été modifiés pour tenir compte des montants de déduction reportables relatifs à ces crédits d’impôt.

De plus, la ligne Crédit d’impôt du Manitoba pour incitatif à la construction de logements locatifs a été ajoutée à la section Crédits d’impôt dont le montant doit être ajouté au revenu – Manitoba.

Également, la ligne Crédit d'impôt relatif à l'intégration des technologies de l'information a été retirée de la section Crédits d’impôt dont le montant doit être ajouté au revenu – Québec.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant figurait à cette ligne de crédit retirée, il ne sera pas conservé.

Enfin, la ligne Crédit d'impôt de l'Alberta pour production cinématographique et télévisuelle a été ajoutée à la section Crédits d’impôt dont le montant doit être ajouté au revenu – Alberta.

Sommaire, Sommaire de la déclaration

À la suite de la mise à jour des formulaires CO-1029.8.36.TM et CO-1029.8.36.PM, les lignes Crédit d’impôt pour des titres multimédias – CO-1029.8.36.TM et Crédit d’impôt pour une société spécialisée dans la production de titres multimédias – CO-1029.8.3.6.PM ont été ajoutées à la section Sommaire des reports provinciaux afin de permettre le suivi des montants reportables des déductions relatives à ces crédits d’impôt.

T183 CORP, Déclaration de renseignements des sociétés pour la transmission électronique*

La ligne 705 de la déclaration T2 figure maintenant dans la section 2, Déclaration du formulaire. De plus, l’heure de la signature a été ajoutée à la section 3, Attestation et autorisation.

T661, Demande pour les dépenses de recherche scientifique et développement expérimental (RS&DE)

À la suite de la mise à jour de l’annexe 29 de l’Alberta, les calculs des lignes 429d et 513d ont été modifiés.

De plus, le montant maximal des gains annuels ouvrant droit à pension aux fins du Régime de pensions du Canada a été mis à jour pour l’année civile 2025 (et est maintenant de 71 300 $). Ce montant est utilisé pour l’établissement des salaires des employés déterminés dans la section 5 lorsque la méthode de remplacement est choisie pour le calcul des dépenses de RS&DE.

T2183, Déclaration de renseignements pour la production électronique des choix spéciaux*

Renseignements supplémentaires sur les programmes Agri-stabilité et Agri-investissement et demande de redressement*

Programmes Agri-stabilité et Agri-investissement – Provinces harmonisées* et Colombie-Britannique*

La ligne Numéro de téléphone portable a été retirée des sous-sections Identification du participant et Renseignements sur la personne-ressource.

À partir de l’année de programme 2024, la date limite initiale pour produire le formulaire État A sans pénalité de retard est le 30 juin 2025 pour les participants au programme Agri-stabilité des provinces et territoires du Manitoba, de la Nouvelle-Écosse, du Nouveau-Brunswick, de Terre-Neuve-et-Labrador, des Territoires du Nord-Ouest et du Yukon. La date du 30 septembre 2025 demeure inchangée pour les participants au programme Agri-stabilité de la Colombie-Britannique ainsi que pour les participants au programme Agri-investissement des provinces harmonisées et de la Colombie-Britannique.

Programmes Agri-stabilité et Agri-investissement*

Dans le formulaire du nouveau participant, la ligne Revenu agricole brut annuel a été retirée de la Section B : Activités agricoles et les lignes Produit agricole principal vendu en 2024, Nombre d’unités de production vendues en 2024 et Type d’unité y ont été ajoutées.

Programmes Agri-stabilité et Agri-investissement – Alberta*

Programmes Agri-stabilité et Agri-investissement – Saskatchewan*

Programmes Agri-stabilité et Agri-investissement – Île-du-Prince-Édouard

À la section Annexe 2c du formulaire supplémentaire, les colonnes Poids moyen relatives au stock à la fin de l’année d’imposition sont maintenant en saisie. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, seuls les montants en substitution seront conservés.

Québec

Utilisation du dièse dans certains formulaires

Les lignes et les champs énumérés qui se trouvent dans les formulaires suivants ne prennent plus en charge le dièse (#) :

-

CO-17 et CO-17.SP : ligne 200, Noms des administrateurs et administratrices de la société

-

CO-17 et CO-17.SP : ligne 200, Titre ou fonction

-

CO-17.CE : ligne 11, Sites Internet

-

CO-1029.8.33.6 : ligne 17b, Code d’organisme ou numéro de permis délivré par le ministère de l’Éducation ou de l’Enseignement supérieur

-

CO-1029.8.33.6 : ligne 17f, Programme d'enseignement – Numéro

-

CO-1029.8.33.13 : ligne 1e, Dossier (de la société ou de la société de personnes, selon le cas)

-

CO-1029.8.35 : ligne 09, Numéro de la décision ou du certificat

-

CO-1029.8.36.5 : ligne 05f, Numéro de l’attestation délivrée par le ministre

-

CO-1029.8.36.5 : ligne 07d, Numéro de l’attestation

-

CO-1029.8.36.7 : ligne 07a, Numéro de l’attestation

-

CO-1029.8.36.DF : ligne 05c, Numéro du certificat délivré par la SODEC

-

CO-1029.8.36.EL : ligne 05b, Numéro de la décision préalable favorable ou du certificat

-

CO-1029.8.36.FO : ligne 09a, Code d’organisme ou numéro de permis du MEES

-

CO-1029.8.36.FO : ligne 09e, Numéro de la formation

-

CO-1029.8.36.SM : lignes 06a et 06b, Numéro de la décision préalable favorable rendue ou du certificat délivré pour chaque période d’admissibilité

-

CO-1029.8.36.SP : ligne 05c, Numéro de la décision préalable favorable rendue

-

CO-1029.8.36.SP : ligne 05d, Numéro de l’attestation d’admissibilité délivrée (s’il y a lieu)

-

CO-1029.8.36.SP : ligne 05f, Numéro du certificat d’agrément délivré

-

CO-1029.8.36.PS : ligne 07a, Numéro de l’attestation

-

CO-1029.8.36.TM : ligne 07, Numéro de l’attestation d’admissibilité délivrée par Investissement Québec (numéro de dossier)

-

CO-1029.8.36.TM : ligne 09ld, Numéro de l’attestation

-

TP-1086.R.23.12 : section 2 Adresse de l’immeuble, Numéro

-

TP-1086.R.23.12 : section 2 Adresse de l’immeuble, Rue ou case postale

-

TP-1086.R.23.12 : section 3 Renseignements sur la personne ou l’entreprise ayant réalisé les travaux, Nom (nom de famille et prénom, s’il s’agit d’un particulier)

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un dièse a été saisi dans l’un de ces champs, la valeur ne sera pas conservée.

De plus, si un dièse se trouve dans les champs énumérés ci-dessous, un diagnostic s’affichera pour vous demander de faire les corrections nécessaires :

-

CO-17 : Préparateur – Nom

-

CO-17 : Préparateur – Adresse

Droit d’immatriculation

Les droits d’immatriculation qui sont indiqués à la ligne 441b des déclarations CO-17, Déclaration de revenus des sociétés et CO-17.SP, Déclaration de revenus et de renseignements des sociétés sans but lucratif seront indexés le 1er janvier 2025. Le montant pour les coopératives passera de 46 $ à 47 $, le montant pour les personnes morales sans but lucratif (associations personnifiées), les syndicats de copropriété et les sociétés de secours mutuel, de 39 $ à 40 $, et le montant pour les sociétés, les sociétés d'assurance mutuelles et les autres entités, de 101 $ à 104 $.

CO-17, Déclaration de revenu des sociétés*

La question à la ligne 19b a été modifiée. Vous devez joindre le formulaire TP-21.4.39, Déclaration relative aux cryptoactifs, lorsque la société a reçu, détenu ou aliéné (vendu, cédé, échangé, donné, etc.) un ou plusieurs cryptoactifs. Si la réponse à la question 19b est Oui et qu’il n'y a aucune pièce jointe à la déclaration CO-17, la déclaration ne sera pas admissible à la transmission électronique. Nous prévoyons implanter le nouveau formulaire dans la version 2025 v.1.0 du logiciel.

CO-17.A.1, Revenu net fiscal

À la suite de l’ajout de la ligne 250 à l’annexe 1, la ligne 80h sert dorénavant exclusivement à indiquer le montant de l’asymétrie hybride selon le paragraphe 18.4(4) LIR ou le paragraphe 12.7(3) LIR à ajouter au revenu. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une description ou une valeur était indiquée à la ligne 80h, elle sera conservée à la première des lignes qui ne contient aucune donnée parmi les lignes 80i à 80k. Si ces lignes contiennent toutes des données, les données indiquées à la ligne 80h s’additionneront à celles qui se trouvent à la ligne 80k. Veuillez vous assurer de l’exactitude des données conservées.

De plus, à la suite de l’ajout de la ligne 350 à l’annexe 1, la ligne 150g sert dorénavant exclusivement à indiquer l’ajustement pour le montant de l’asymétrie hybride selon l’alinéa 20(1)yy) LIR. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une description ou une valeur était indiquée à la ligne 150g, elle sera conservée à la première des lignes qui ne contient aucune donnée parmi les lignes 150h à 150k. Si ces lignes contiennent toutes des données, les données indiquées à la ligne 150g s’additionneront à celles qui se trouvent à la ligne 150k. Veuillez vous assurer de l’exactitude des données conservées.

CO-17.SP, Déclaration de revenus et de renseignements des sociétés sans but lucratif*

CO-156.TR, Déduction additionnelle pour les frais de transport d'une PME manufacturière*

CO-156.TZ, Déduction additionnelle pour les frais de transport d'une PME située dans la zone éloignée particulière*

CO-737.18.17, Déduction pour les revenus provenant d’un grand projet d’investissement*

CO-1029.8.33.13, Crédit d'impôt relatif à la déclaration des pourboires*

Pour tenir compte des nouvelles mesures en lien avec la deuxième cotisation supplémentaire au RRQ, vous devez remplir au besoin la nouvelle partie 2.3.2, Deuxième cotisation supplémentaire (année civile 2024 et années suivantes), pour les années civiles 2024 et suivantes qui sont visées à la ligne 07. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si l’année civile visée à la ligne 07 était 2024, veuillez vérifier si vous devez faire des ajustements aux parties 2.3.1 et 2.3.2.

De plus, la partie 2.10, Cotisation de l’employeur au FSS pour l’année civile 2018, a été retirée.

Finalement, les divers taux applicables pour 2025 ont été intégrés au formulaire.

CO-1029.8.33.CS, Crédit d’impôt pour le maintien en emploi des personnes ayant des contraintes sévères à l’emploi

Une case pour l’année 2025 a été ajoutée à la ligne 6.

CO-1029.8.33.TE, Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience*

Conformément au budget 2024-2025 déposé le 12 mars 2024, le crédit d’impôt est aboli pour les cotisations qui se rapportent en partie ou en totalité à des traitements, des salaires ou d’autres rémunérations qui sont attribuables à une date ultérieure au 12 mars 2024.

CO-1029.8.35, Crédit d’impôt pour les productions cinématographiques québécoises*

Les cases 10e, 10f et 10h ont été retirées de la partie 2, Renseignements sur le bien. La question AA a également été retirée, car elle était pertinente uniquement lorsque la case 10f était activée.

Les cases 10i, La demande de décision préalable ou de certificat a été présentée à la SODEC avant le 13 mars 2024, et 10j, La demande de décision préalable ou de certificat a été présentée à la SODEC après le 12 mars 2024, ont été ajoutées à la partie 2. Ces nouvelles cases remplacent la question maison BB qui avait été ajoutée à la version précédente du logiciel. Cette question a donc été retiréeLors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si la réponse à la question BB est Oui, la case 10j sera activée et si, à l’inverse, la réponse à cette question est Non, la case 10i sera alors activée.

Finalement, les lignes 93 et 94 ont été retirées de la partie 4.4, car la majoration temporaire de 2 % n’est plus applicable depuis le 1er janvier 2017.

CO-1029.8.36.DA, Crédit d’impôt pour le développement des affaires électroniques*

À la suite de l’annonce du budget 2024-2025 déposé le 12 mars 2024, le gouvernement du Québec a modifié le calcul du crédit d’impôt pour le développement des affaires électroniques.

Tout d’abord, la définition de salaire admissible a été modifiée. Ainsi, pour les années d’imposition qui débutent après 2024, le plafond de 83 333 $ applicable au salaire admissible est retiré et est remplacé par un seuil d’exclusion basé sur le montant personnel de base. Par conséquent, les anciennes sections 2.2.2 et 2.2.3 forment la nouvelle section 2.3 et cette nouvelle section s’applique uniquement aux années d’imposition débutant avant 2025. De plus, la nouvelle section 2.4 sert à calculer le nouveau seuil d’exclusion par employé admissible et s’applique aux années d’imposition débutant après 2024. Puisque le montant personnel de base pour l’année 2025 n’était pas connu au moment de la sortie de version, veuillez inscrire le montant, au besoin, dans la cellule prévue à cet effet en dessous de la ligne 35a.

Ensuite, le taux du crédit d’impôt remboursable et le taux de la déduction relative au crédit aux lignes 68 et 101 respectivement varient maintenant en fonction de l’année civile dans laquelle a débuté l’année d’imposition. Ces taux sont présentés aux notes 13 et 17 du formulaire.

CO-1029.8.36.II, Crédit d’impôt pour investissement et innovation

Les changements suivants ont été apportés à la liste de codes géographiques qui se trouve aux lignes 14a.1, 14.2 et 14.3 de la partie 2, Renseignements sur les biens déterminés :

-

Le code 11020 Saint-Guy et le code 13060 Lac-des-Aigles ont été remplacés par le code 13062 Lac-des-Aigles.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si les codes 11020 Saint-Guy ou 13060 Lac-des-Aigles étaient inscrits, ils seront remplacés par le code 13062 Lac-des-Aigles.

CO-1029.8.36.PM, Crédit d’impôt pour une société spécialisée dans la production de titres multimédias*

Plusieurs modifications ont été apportées au formulaire conformément aux dispositions du budget déposé par le gouvernement du Québec en mars 2024.

Tout d’abord, le calcul de la dépense de main-d’œuvre admissible a été modifié. Pour chaque employé admissible, il faut dorénavant calculer un seuil d’exclusion basé sur le montant personnel de base pour déterminer le salaire admissible. Le plafond annuel de 100 000 $ qui est actuellement applicable à la main-d’œuvre admissible a été retiré, de même que le choix concernant les employés auxquels ce plafond ne s’applique pas. Ainsi, les parties 2, Employées et employés auxquels la limite annuelle relative au salaire admissible ne s’applique pas, 3.3, Salaire admissible pour une année d’imposition qui débute avant le 1er janvier 2025, et 3.4, Réduction du salaire admissible lors d’un cumul de crédits d’impôt pour une année d’imposition qui débute avant le 1er janvier 2025, s’appliquent uniquement pour les années d’imposition débutant avant 2025. La nouvelle partie 3.5, Salaire admissible pour une année d’imposition qui débute après le 31 décembre 2024, s’applique, quant à elle, aux années postérieures à 2024. Puisque le montant personnel de base pour l’année 2025 n’était pas connu au moment de la sortie de version, veuillez inscrire le montant, au besoin, dans la cellule prévue à cet effet en dessous de la ligne 49a.

Ensuite, la mise à jour du formulaire tient compte de l’ajout d’une partie non remboursable du crédit d’impôt. Par conséquent, la partie 7, Déduction relative au crédit d’impôt pour une société spécialisée dans la production de titres multimédias (partie non remboursable du crédit d’impôt), a été ajoutée au formulaire. Les montants calculés aux lignes 96 et 108 seront indiqués à l’une des lignes 421b à 421f de la déclaration CO-17.

Finalement, la question maison CC a été ajoutée à la partie 1 du formulaire pour que l’utilisateur puisse préciser le type de bien. Le taux de la ligne 65, Taux du crédit d’impôt, est déterminé en fonction de la réponse à la question CC et de la date du début de l’année d’imposition. Par conséquent, les cases à cocher à cette ligne ont été retirées.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la case activée à la ligne 65 détermine la case à activer à la question CC. Si la case 37,50 % est activée, les faits certifiés par l’attestation d’admissibilité répondent à ceux de la case 1, tandis que si la case 30,00 % est activée, ce sont les faits de la case 2 qui sont certifiés par l’attestation. Enfin, si la case 26,25 % est activée, l’attestation ne certifie aucun des faits énumérés aux cases 1 et 2.

CO-1029.8.36.SP, Crédit d’impôt pour des services de production cinématographique*

Les cases 06a, 06b, 07a et 07b ont été retirées de la partie 2, Renseignements sur l’œuvre, et les lignes 15 à 32 ont été retirées de la partie 3, Coût de la main-d’œuvre.

Les cases 07c et 07d ont été ajoutées à la partie 2. Ces nouvelles cases remplacent la case AA qui avait été ajoutée à la version précédente du logiciel pour tenir compte des mesures annoncées dans le budget de mars 2024. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si la case AA était activée, la case 07d le sera également. Si, à l’inverse, elle n’était pas activée, mais que la case 07b l’était, la case 07c sera activée.

Les lignes 27a à 27h ont été ajoutées à la partie 3. Ces lignes appliquent la règle du 65 % relative aux contrats liés aux effets spéciaux et à l’animation informatique. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la valeur saisie à la ligne 29 sera conservée à la ligne 27f.

CO-1029.8.36.TM, Crédit d’impôt pour des titres multimédias*

Plusieurs modifications ont été apportées au formulaire conformément aux dispositions du budget déposé par le gouvernement du Québec en mars 2024.

Tout d’abord, le calcul de la dépense de main-d’œuvre admissible a été modifié. Pour chaque employé admissible, il faut dorénavant calculer un seuil d’exclusion basé sur le montant personnel de base pour déterminer le salaire admissible. Le plafond annuel de 100 000 $ qui est actuellement applicable à la main-d’œuvre admissible a été retiré, de même que le choix concernant les employés auxquels ce plafond ne s’applique pas. Ainsi, les parties 3, Employées et employés auxquels la limite annuelle relative au salaire admissible ne s’applique pas, 4.3, Salaire admissible pour une année d’imposition qui débute avant le 1er janvier 2025, et 4.4, Réduction du salaire admissible lors d’un cumul de crédits d’impôt pour une année d’imposition qui débute avant le 1er janvier 2025, s’appliquent uniquement pour les années d’imposition débutant avant 2025. La nouvelle partie 4.5, Salaire admissible pour une année d’imposition qui débute après le 31 décembre 2024, s’applique, quant à elle, aux années postérieures à 2024. Puisque le montant personnel de base pour l’année 2025 n’était pas connu au moment de la sortie de version, veuillez inscrire le montant, au besoin, dans la cellule prévue à cet effet en dessous de la ligne 49a.

Ensuite, la mise à jour du formulaire tient compte de l’ajout d’une partie non remboursable du crédit d’impôt. Par conséquent, la partie 8, Déduction relative au crédit d’impôt pour des titres multimédias (partie non remboursable du crédit d’impôt), a été ajoutée au formulaire. Les montants calculés aux lignes 96 et 108 seront indiqués à l’une des lignes 421b à 421f de la déclaration CO-17. À noter que la partie 8 est cumulative pour l’ensemble des biens visés par le formulaire.

Finalement, la question maison CC a été ajoutée à la partie 2 du formulaire pour que l’utilisateur puisse préciser le type de bien. Le taux de la ligne 65, Taux du crédit d’impôt, est déterminé en fonction de la réponse à la question CC et de la date du début de l’année d’imposition. Par conséquent, les cases à cocher à cette ligne ont été retirées.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la case activée à la ligne 65 définit le type de bien à la question CC. Si la case 37,50 % est activée, il s’agit d’un titre multimédia disponible en version française, tandis que si la case 30,00 % est activée, il s’agit d’un titre multimédia non disponible en version française. Enfin, si la case 26,25 % est activée, il s’agit d’un autre titre.

CO-1175.4, Société d’assurance vie*

La mise à jour de ce formulaire comprend la modification du calcul du capital imposable d’une société qui réside au Canada et du montant déterminé pour l’année relativement au capital des filiales d’assurance étrangères de la société pour une année d’imposition qui débute après le 31 décembre 2022 (voir les articles 1175.8 et 1175.10 LI). Ainsi, les parties 2.1 et 2.2 ont été renumérotées 2.1.1 et 2.2.1. Elles servent à calculer le capital imposable d’une société qui réside au Canada et le montant déterminé pour l’année relativement au capital des filiales d’assurance étrangères de la société pour une année d’imposition qui débute avant le 1er janvier 2023.

Les parties 2.1.2 et 2.2.2 ont été ajoutées au formulaire et servent à calculer le capital imposable d’une société qui réside au Canada et le montant déterminé pour l’année relativement au capital des filiales d’assurance étrangères de la société pour une année d’imposition qui débute après le 31 décembre 2022. Par conséquent, le montant faisant l’objet du calcul à la ligne 38 de la partie 2.3 est maintenant égal au capital de la société à la ligne 16 si l’année d’imposition débute avant le 1er janvier 2023 ou est égal au capital de la société à la ligne 19m si l’année d’imposition débute après le 31 décembre 2022.

De même, le montant faisant l’objet du calcul à la ligne 39 de la partie 2.3 est maintenant égal au montant déterminé pour l’année relativement au capital des filiales d’assurance étrangères de la société à la ligne 37 si l’année d’imposition débute avant le 1er janvier 2023 ou est égal au montant déterminé pour l’année relativement au capital des filiales d’assurance étrangères de la société à la ligne 37v si l’année d’imposition débute après le 31 décembre 2022.

Un diagnostic apparaîtra à la ligne 6 et/ou à la ligne 20 pour vous aviser de ne pas remplir les parties 2.1.1 et 2.2.1 si l’année d’imposition de la société débute après le 31 décembre 2022. Dans une telle situation, vous devez transférer les données inscrites aux lignes 11 et 14 de la partie 2.1.1 aux lignes 18 et 19k de la partie 2.1.2, puis supprimer les données concernées de la partie 2.1.1, selon le cas.

De plus, si la société détient une ou plusieurs filiales d’assurance étrangères, vous devez transférer les données inscrites aux lignes 20 à 25, 28 et 32 à 34 de la partie 2.2.1 aux lignes 37a à 37c, 37f, 37n et 37q à 37s de la partie 2.2.2. Supprimez les données concernées de la partie 2.2.1, selon le cas.

La ligne 31 a été supprimée de la partie 2.2.

Enfin, les lignes 93 et 94 ainsi que la note 13 ont été supprimées de la partie 6, car la déduction pour un projet majeur d’investissement ne s’applique plus depuis le 1er janvier 2021 (voir l’article 1175.4 LI, qui est abrogé).

Q1 L70A, Crédits d’impôt imposables; et

Q1 L140A, Crédits d’impôt non imposables

Le code de crédit 099, Crédit d’impôt relatif à l'intégration des technologies de l'information, a été retiré des deux formulaires.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant figurait à la ligne du code 099 de ces formulaires, il ne sera pas conservé.

QC L421B-421F, Déduction dans le calcul de l'impôt

Les codes suivants ont été ajoutés au formulaire :

-

315, Déduction relative au crédit d’impôt pour des titres multimédias – année courante

-

316, Déduction relative au crédit d’impôt pour des titres multimédias – année passée

-

317, Déduction relative au crédit d’impôt pour des titres multimédias – année future

-

318, Déduction relative au crédit d’impôt pour une société spécialisée dans la production de titres multimédias – année courante

-

319, Déduction relative au crédit d’impôt pour une société spécialisée dans la production de titres multimédias – année passée

-

320, Déduction relative au crédit d’impôt pour une société spécialisée dans la production de titres multimédias – année future

QC L440P-Y, Crédits additionnels du Québec

Le code de crédit 099, Crédit d’impôt relatif à l'intégration des technologies de l'information (CO-1029.8.36.TI), a été retiré du formulaire, car ce crédit peut être uniquement demandé pour une année d’imposition qui se termine avant 2021.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant figurait à la ligne du code 099, il ne sera pas conservé.

Ontario

Annexe 572, Crédit d'impôt pour l'investissement dans la fabrication en Ontario*

À la suite d’une discussion avec l’ARC, l’applicabilité de l’annexe 572 a été modifiée. Auparavant, l’annexe pouvait être applicable lorsqu’une attribution de la limite de dépenses était faite à la colonne 110 et que le montant à la ligne 106, Crédit d’impôt pour l’investissement dans la fabrication en Ontario, était égal à 0. L’ARC a confirmé que dans une telle situation, l’annexe 572 n’a pas à être produite. Pour que la production de l’annexe soit requise, la société admissible doit avoir un montant de calculé à la ligne 106.

Colombie-Britannique

Annexe 421, Crédit d'impôt de la Colombie-Britannique pour l'exploration minière*

Annexe 422 (T1196), Crédit d’impôt pour production cinématographique et télévisuelle de la Colombie-Britannique*

Les productions d’animation qui commencent les principaux travaux de prise de vue après le 31 mai 2024 ne sont pas admissibles au crédit d’impôt régional (calculé à la section 10) ni au crédit d’impôt régional pour lieu éloigné (calculé à la section 11). Ainsi, les lignes 10D et 11D ne sont plus calculées lorsque les travaux de prise de vue débutent après cette date.

De plus, les lignes 13A et 13B ont été retirées de la section 13. Le calcul du crédit d’impôt de la ligne 13B a été déplacé à la ligne 760. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, le montant inscrit en substitution à la ligne 13B est conservé comme valeur en substitution à la ligne 760.

Annexe 423 (T1197), Crédit d’impôt pour services de production de la Colombie-Britannique*

Les productions d’animation dont l’animation-clé commence après le 31 mai 2024 ne sont pas admissibles au crédit d’impôt régional pour services de production (calculé à la section 7), ni au crédit d’impôt pour services de production en un lieu éloigné (calculé à la section 8). Un diagnostic a été ajouté aux feuilles de travail 2 et 4 pour informer l’utilisateur que la date du début de l’animation-clé a lieu après le 31 mai 2024.

De plus, les lignes 6A et 6B ont été retirées de la section 6. Le calcul du crédit d’impôt de la ligne 6B a été déplacé à la ligne 800. De façon similaire, les lignes 9A et 9B ont été retirées de la section 9. Le calcul du crédit d’impôt de la ligne 9B a été déplacé à la ligne 805. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, le montant inscrit en substitution à la ligne 6B est conservé comme valeur en substitution à la ligne 800, et le montant inscrit en substitution à la ligne 9B est conservé comme valeur en substitution à la ligne 805.

Annexe 428, Crédit d'impôt de la Colombie-Britannique pour la formation*

Annexe 430, Crédit d'impôt de la Colombie-Britannique pour l'industrie de la construction*

Alberta

AT1, Alberta Corporate Income Tax Return*

L’exemption de transmission par voie électronique pour une société dont le revenu brut ne dépasse pas 1 million de dollars ne s’applique plus aux années d’imposition qui débutent après 2024.

À la ligne 030, Special Corporation Status, les options 6, Insurance Corporation, et 7, Non-resident Corporation, ont été ajoutées. L’option 6 est activée lorsque la réponse à la question Est-ce une compagnie d’assurance? du formulaire ID est Oui, tandis que l’option 7 est activée lorsque la réponse à la question de la ligne 080 du formulaire ID est Non.

Enfin, la ligne 115, Alberta Film and Television Tax Credit (FTTC), a été ajoutée au formulaire. Si un montant pour ce crédit avait été inscrit à la ligne 087, il doit être supprimé et inscrit à la ligne 115.

AT1 Schedule 12, Alberta Income/Loss Reconciliation*

Les lignes 010, 011, 012 et 013 liées aux immobilisations admissibles ont été retirées. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les valeurs saisies à ces lignes ne sont pas conservées.

AT1 Schedule 29, Alberta Innovation Employment Grant*

Le projet de loi 4, qui a reçu la sanction royale le 7 décembre 2023, introduit des changements quant à la façon dont la partie de 12 % du crédit d'impôt est calculée lorsque la société est associée à une ou plusieurs sociétés aux fins du innovation employment grant (IGE) (case 100 activée à Oui). Ainsi, la définition du montant de base (base amount), qui était déterminé en calculant la moyenne des dépenses admissibles pour les deux années d'imposition précédentes, ne s'applique plus et la définition de montant alloué (allowed amount) a été ajoutée.

Les changements sont reflétés dans l’annexe de la façon suivante :

-

La ligne 112 n'est plus utilisée que pour calculer la partie de 12 % du crédit d'impôt lorsque la société n'est pas associée à une ou plusieurs sociétés aux fins de la IEG (case 100 activée à Non).

-

La section Associated – Base Amount et les lignes 120 à 124 ont été retirées.

-

Les colonnes et lignes suivantes ont été ajoutées au tableau Allocation of the Maximum Expenditure Limit et à la section Alberta AT1 Schedule 29 – Alberta innovation employment grant de l’annexe 9 GRILLE :

235, Current Taxation Year End

245, Current year’s eligible expenditures. En ce qui a trait à la société déclarante, le montant à cette ligne est égal au montant de la ligne 031. Lors de la conversion d’une déclaration, les montants aux lignes 245 seront transférés aux lignes 250, Eligible expenditures for the first preceding year. Le montant à la ligne 275 correspond au total de la colonne 245.

267, Individual corporation maximum allowed amount Line 245 - [(line 250 + line 260) / 2]. Le montant à cette ligne peut être négatif, mais dans cette situation, ne remplissez pas la ligne 268. Le montant à la ligne 310 correspond au total de la colonne 267.

268, Allocated allowed amount to each corporation. Cette ligne doit être remplie manuellement et ne concerne que les sociétés admissibles. Le montant ne doit pas excéder le moindre entre le montant de la ligne 267, la limite de dépenses de la ligne 240 et le montant de l’alinéa 26.971(3)(a) de l’ACTA. Le montant à la ligne 320 correspond au total de la colonne 268. Le montant alloué à la société déclarante est reporté à la ligne 325, puis la ligne 125 calcule le moindre entre les montants aux lignes 108 et 325 et le multiplie par 12 %.

De plus, une société n’est plus obligée d’être une société admissible pour engager des dépenses admissibles. Par exemple, si la société déclarante qui demande la IEG est associée à une société en Saskatchewan qui mène des activités de recherche scientifique et de développement expérimental en Alberta au cours de l'année d'imposition, les dépenses engagées de la société associée doivent être inscrites dans le tableau Allocation of the Maximum Expenditure Limit et les lignes 220, 235, 245, 250, 260, 265 et 267 doivent être remplies. Dans un tel cas, laissez la ligne 268 de la société associée vide puisqu’elle n’est pas une société admissible.

Les modifications du projet de loi 4 sont en vigueur depuis le 1er janvier 2021. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, veuillez réviser les données entrées dans le tableau Allocation of the Maximum Expenditure Limit.

Pour plus d’informations sur le montant alloué, consultez l’article 26.971 de l’Alberta Corporate Tax Act et le Guide to Claiming the Alberta Innovation Employment Grant (en anglais seulement).

Saskatchewan

Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés

À la suite d’une discussion avec l’ARC, le calcul de la ligne 1B a été modifié pour les situations où la société a un revenu de société déterminé calculé à l’annexe 7 et que l’autre SPCC attribue une partie de son plafond des affaires à la société déclarante. Aux fins du calcul de la ligne 1B, le plafond des affaires attribué à la société doit être majoré en fonction du ratio du plafond des affaires de la Saskatchewan sur le plafond des affaires du fédéral.

Yukon

Annexe 444, Remboursement du prix du carbone aux entrepreneurs du Yukon*

Les calculs ont été mis à jour pour tenir compte des modifications législatives concernant une année d'imposition se terminant après 2023. De ce fait, un contribuable d’une entreprise minière yukonnaise admissible doit inscrire ses biens miniers yukonnais admissibles uniquement dans le tableau de la section 1 et ne doit plus les inscrire dans le tableau de la section 4. Par conséquent, la question maison Voulez-vous transférer les données des biens (autres que ceux des catégories 41 et 41.2) inscrits dans le tableau ci-dessous dans le tableau de la section 4? est dorénavant calculée à Oui seulement lorsque l’année d'imposition de la société se termine avant 2024.

De plus, dans la section 6, les anciennes lignes F et G ont été renommées lignes maison e1, FNACC yukonnaise admissible, et e2, Total de la FNACC d’une entreprise minière yukonnaise admissible, et l'ancienne ligne H a été renommée ligne F, Total de la FNACC yukonnaise admissible. La ligne I devient la ligne G. La ligne maison e2 se calcule dorénavant seulement lorsque l'année d'imposition de la société se termine avant 2024.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2024 2.0 :

Pour obtenir de l’aide

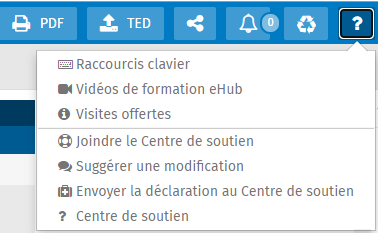

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Taxprep T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.