Le formulaire T106 est une déclaration distincte qui doit être soumise séparément.

Non-résidents multiples

Si la société fait affaire avec plus d’un non-résident vous pourriez avoir besoin de plusieurs T106.

Si vous souhaitez créer plus d’un formulaire T106, utilisez le bouton Nouveau. Vous pouvez aussi utiliser le bouton Supprimer pour effacer une copie d’un formulaire T106 – Feuillet déjà existant.

Remarque : Lorsqu’un formulaire T106 – Feuillet est de type « Non modifié », « Modifié » ou « Annulé », il n’est plus possible de supprimer ce feuillet.

Type de déclaration et type de feuillet (pour fin de transmission électronique)

Les quatre codes à utiliser sont les suivants :

- 1 Nouveau

- 2 Non modifié

- 3 Modifié

- 4 Annulé (seulement pour les feuillets)

- Lors de la transmission initiale d’un formulaire T106, le logiciel affiche Nouveau pour le sommaire et chaque feuillet individuel.

- Lorsque le formulaire T106 est modifié, le logiciel affiche Non modifié pour chaque sommaire ou feuillet qui n’a pas été modifié.

- Si le sommaire ou un des feuillets a été modifié, le logiciel affiche Modifié pour chaque sommaire ou feuillet ayant été modifié.

- Seul un formulaire T106 – Feuillet peut être annulé, et non pas un sommaire. Si un feuillet est annulé, la réponse à la question Est-ce que vous voulez annuler ce feuillet? doit être « Oui », et le logiciel affiche Annulé.

Transmission électronique

Le formulaire T106 comprend le formulaire T106 sommaire (code d’accès: 106S) ainsi que les formulaires T106 – Feuillets (code d’accès : 106) et est transmis séparément de la déclaration T2. Toutefois, la transmission électronique du formulaire T106 a été implantée dans le logiciel afin que vous puissiez transmettre la déclaration T2 et le formulaire T106 en même temps.

Vous pouvez néanmoins transmettre la déclaration T2 sans le formulaire T106, ou le formulaire T106 sans la déclaration T2.

Le logiciel définit l’état des cases à cocher Est-ce que tous diagnostics relatifs au formulaire T106 ont été corrigés dans l'onglet diagnostic TED T2?, Est-ce que tous les diagnostics contenant la mention « T106» et ayant trait à la transmission électronique ont été corrigés dans l'onglet diagnostic CCH? et Formulaire T106 applicable en fonction des renseignements concernant la société (par exemple, selon que le nom de la société, son numéro d’entreprise (NE) et son adresse sont conformes aux exigences de la TED) et des données inscrites dans le formulaire T106.

Si vous avez sélectionné le formulaire T106 aux fins de la transmission électronique et que l’une des cases à cocher nommées précédemment n’est pas activée, assurez-vous de vérifier les diagnostics afin d’apporter tout ajustement nécessaire.

Lorsque le formulaire T106 est sélectionné pour la transmission électronique, que les renseignements requis sont complets et que le total des montants à la case I des feuillets T106 dépasse 1 000 000 $ CAN, l’état TED du formulaire T106 sera « Admissible ».

L’information sur l’état de la transmission du formulaire T106 est également accessible par la commande Fichier/Propriétés (F11).

La date de transmission électronique s’affiche automatiquement si le formulaire a été sélectionné pour la transmission électronique.

Veuillez noter qu'il n'est pas possible avec le logiciel de transmettre par voie électronique le formulaire T106 à l'aide d'un CAW. Un numéro de la TED doit être utilisé.

Formulaire T106 modifié

Vous pouvez également transmettre un formulaire T106 modifié. Dans ce cas, vous devez indiquer qu’il s’agit d’un formulaire T106 modifié en activant la case à cocher appropriée dans le haut du formulaire.

Afin de pouvoir transmettre un formulaire T106 modifié pour lequel la valeur de l’état TED est « Accepté », vous devrez faire passer cette valeur à « Admissible » en utilisant la commande Fichier/Propriétés (F11).

T106 – Docs

Vous n’avez pas à produire une déclaration modifiée pour transmettre vos documents lorsque l’état de la transmission électronique du formulaire T106 est Accepté, car aucun délai n’est fixé pour soumettre des documents avec le service T106 – Docs.

Les instructions suivantes sont tirées du formulaire.

Objet

Le formulaire T106 Sommaire et les feuillets T106 qui l'accompagnent constituent une déclaration de renseignements annuelle servant à déclarer toute opération avec lien de dépendance effectuée entre un déclarant ou une société de personnes déclarante et un non-résident comme le prévoit l'article 233.1 de la Loi de l’impôt sur le revenu. Le T106 Sommaire et les feuillets T106 sont des formulaires prescrits.

Définitions

Aux fins de l’article 233.1 de la Loi de l’impôt sur le revenu :

Un « déclarant » désigne pour une année d'imposition, une personne (société, fiducie ou particulier) qui, au cours de l'année :

- réside au Canada;

- ne réside pas au Canada mais y exploite une entreprise (sauf celle qu'elle exploite à titre d'associé d'une société de personnes).

Une « société de personnes déclarante » signifie pour un exercice :

- une société de personnes dont un des associés réside au Canada au cours de l'exercice;

- une société de personnes qui exploite une entreprise au Canada au cours de l'exercice.

Une « opération à déclarer » signifie

- dans le cas d'un déclarant pour une année d'imposition qui ne réside au Canada à aucun moment de l'année ou d'une société de personnes déclarante pour un exercice dont aucun des associés ne réside au Canada au cours de l'exercice, une opération ou série d'opérations se rapportant de quelque manière que ce soit à une entreprise que le déclarant ou la société de personnes exploite au Canada au cours de l'année ou de l'exercice ou au cours d'une année d'imposition ou d'un exercice précédent;

- dans les autres cas, une opération ou série d'opérations se rapportant de quelque manière que ce soit à une entreprise exploitée par un déclarant (sauf celle qu'il exploite à titre d'associé d'une société de personnes) ou par une société de personnes déclarante au cours d'une année d'imposition ou d'un exercice.

Nous expliquons ce que sont les personnes non liées entre elles et les personnes liées dans le bulletin d'interprétation IT-419, Définition de l’expression « sans lien de dépendance ». Vous pouvez également vous reporter aux articles 251 et 252 de laLoi de l’impôt sur le revenu.

Qui doit produire la déclaration T106

Un déclarant est tenu de produire une déclaration T106 pour l'année d'imposition à l'égard de toute opération à déclarer à laquelle il a lui-même, au cours de l'année, pris part avec la personne non résidente qui a avec lui un lien de dépendance (ou avec une société de personnes non résidente dont cette personne non résidente est un associé). Cette obligation de produire la T106 ne vaut que si le montant total de l'ensemble des opérations à déclarer à l'égard des personnes ou des sociétés de personnes non résidentes dépasse 1 000 000 CAN $ (c.-à-d. si le total des montants à la case I est supérieur à 1 000 000 CAN $).

Une société de personnes déclarante est tenue de produire une déclaration T106 pour l'exercice à l'égard de toute opération à déclarer à laquelle elle a, au cours de l'exercice, pris part avec la personne non résidente qui a avec elle un lien de dépendance (ou avec une société de personnes non résidente dont cette personne non résidente est un associé). Cette obligation de produire la T106 ne vaut que si le montant total de l'ensemble des opérations à déclarer à l'égard des personnes ou des sociétés de personnes non résidentes dépasse 1 000 000 CAN $ (c.-à-d. si le total des montants à la case I est supérieur à 1 000 000 CAN $). La déclaration T106 doit être produite uniquement pour la société de personnes et non pas pour chacun des associés.

Lorsque le total des opérations effectuées avec un non-résident donné que déclare une personne ou une société de personnes dans l’année d’imposition est inférieur à 25 000 $, il n’est pas nécessaire de déclarer ces opérations à la Partie III du feuillet T106. Veuillez consulter l'avis sur la page Web de l'ARC, Formulaire T106, Déclaration de renseignements sur les opérations avec lien de dépendance effectuées avec des non-résidents - Politique de minimis pour obtenir des renseignements supplémentaires.

Succursales

Ni la succursale canadienne d'une entreprise étrangère ni la succursale étrangère d'une entreprise canadienne ne sont tenues de produire une déclaration T106 à l'égard des opérations à déclarer effectuées directement. Pour l'application de la Loi de l’impôt sur le revenu, l’entreprise et ses succursales sont considérées comme étant la même personne. Par contre, les opérations effectuées avec lien de dépendance entre une succursale et une personne (ou société de personnes) liée doivent être déclarées dans la déclaration T106 du déclarant ou de la société de personnes déclarante.

Date de production

La déclaration T106 doit être produite au plus tard aux dates suivantes :

Pour une société, 6 mois suivant la fin de son année d'imposition.

Pour une société de personnes, la date limite est la même que celle pour produire la déclaration concernant les sociétés de personnes en vertu de l'article 229 du Règlement de l’impôt sur le revenu. S’il n’y a pas de déclaration de société de personnes à produire, la date limite pour la société de personnes déclarante est la date où elle serait tenue de produire une déclaration de société de personnes si l'article 229 s'appliquait à elle.

Pour une fiducie, 90 jours suivant la fin de son année d'imposition.

Pour un particulier, le 30 avril suivant la fin de chaque année civile. Pour un particulier qui, lui-même ou son conjoint, déclare un revenu tiré d'un travail indépendant, la date limite est reportée, au même titre que sa déclaration d'impôt sur le revenu T1, au 15 juin suivant la fin de l'année civile.

Dans le cas d'années d'imposition/périodes fiscales réduites, la déclaration T106 est requise à la même date de production que le sont les déclarations d'impôts sur le revenu T1, T2 et T3 ou la déclaration de renseignements T5013.

Dans le cas d'années d'impositions/périodes fiscales qui ensemble n'excèdent pas 12 mois, une seule déclaration T106 est suffisante si les renseignements relatifs aux années d'imposition/périodes fiscales sont documentés dans une lettre devant être jointe à la déclaration T106.

Quelle information produire

Chaque déclarant ou société de personnes déclarante doit produire un formulaire T106 Sommaire ainsi qu'un feuillet T106 pour chaque non-résident. Les renseignements déclarés dans la T106 sont produits à l'égard de la société, la société de personnes, la fiducie ou du particulier et non pas à l'égard d'une subdivision, d'un centre de coûts ou d'un associé spécifique.

À quel endroit produire

La déclaration T106 doit être envoyée au Centre fiscal de Winnipeg, Vérification des données et évaluation des programmes, Validation et vérification, Déclaration des avoirs étrangers, 66 rue Stapon, Winnipeg MB R3C 3M2. La déclaration T106 et la déclaration d'impôt sur le revenu doivent être produites séparément. Ne pas joindre la déclaration T106 à votre déclaration d'impôt sur le revenu.

Pénalités

Production tardive – Lorsqu'une T106 est produite après les délais prévus, vous êtes passibles d'une pénalité pour production tardive, ou pénalités multiples lorsqu'il y a plus d'un feuillet T106, en vertu du paragraphe 162(7) de la Loi de l’impôt sur le revenu. La pénalité est égale au plus élevé des montants suivants : 100 $ ou 25 $ par jour de retard (jusqu’à concurrence de 100 jours).

Omission de produire – Un déclarant ou société de personnes déclarante qui, sciemment ou dans des circonstances équivalant à faute lourde, omet de produire ou ne se conforme pas à une mise en demeure de l’Agence du revenu du Canada (ARC) de produire une déclaration T106, est passible d'une pénalité en vertu du paragraphe 162(10) de la Loi de l’impôt sur le revenu.

La pénalité minimale est de 500 $ par mois, jusqu'à concurrence de 12 000 $ pour chaque infraction. Lorsque ARC procède à une mise en demeure se rapportant à une déclaration T106, la pénalité minimale est de 1 000 $ par mois, jusqu'à concurrence de 24 000 $ pour chaque infraction.

Méthodes de détermination des prix de transfert (MDPT)

Indiquez la principale méthode de fixation des prix de transfert en inscrivant celui des codes ci-dessous qui convient.

|

1 |

Méthode du prix comparable sur le marché libre |

|

2 |

Méthode du prix de revient majoré |

|

3 |

Méthode du prix de revente |

|

4 |

Méthode du partage des bénéfices |

|

5 |

Méthode transactionnelle de la marge nette |

|

6 |

Arrangement admissible de participation au coût |

|

7 |

Autre |

La circulaire d'information 87-2, Prix de transfert international contient de plus amples renseignements. Vous pouvez obtenir cette circulaire de n'importe lequel de nos bureaux des services fiscaux ou du site canada.ca/impot sur l'Internet.

Feuillet T106 - Instructions

Si un choix a été exercé selon l'alinéa 261(3)(b) de la Loi de l'impôt sur le revenu de déclarer les montants en monnaie fonctionnelle, inscrire tous ces montants en monnaie fonctionnelle, autrement inscrire les montants arrondis en dollar canadien.

Partie II – Renseignements sur le non-résident

Q.1 et Q.2. – Inscrivez le nom et l'adresse du non-résident. Pour obtenir la liste des codes de pays, consultez la publication de l'ARC, T4061 – NR4 – Retenue d'impôt des non-résidents, versements et déclaration, Annexe A – Codes pays.

Q.3 – Décrire le genre de relation qui existe entre le déclarant ou la société de personnes déclarante et le non-résident. L'Agence du revenu du Canada (ARC) a besoin des états financiers pertinents (en français ou en anglais) du non résident si celui-ci est sous le contrôle du déclarant ou de la société de personnes déclarante et est résident d'un pays non signataire d'une convention. Le Canada a conclu des conventions fiscales avec plus de 60 pays, notamment les États-Unis, le Royaume-Uni, la France, le Japon et l'Australie. Pour obtenir des renseignements sur les pays avec lesquels le Canada a une convention fiscale, consultez le bureau des services fiscaux le plus proche ou encore le site https://www.canada.ca sur l'internet.

Q.4 – Indiquez les activités commerciales principales associées aux opérations décrites à la Partie III en inscrivant les codes pertinents du Système de classification des industries de l'Amérique du Nord (SCIAN). Vous pouvez inscrire plus d'un code. L'expression « activités commerciales principales » désigne tout secteur d'activité commerciale qui représente plus de 10 % des recettes brutes du déclarant ou de la société de personnes déclarante ou du non-résident.

Astuce : Afin de faciliter la sélection du code approprié, vous pouvez afficher une boîte de recherche en cliquant sur les points de suspension du champ de saisie ou en utilisant le raccourci-clavier Alt+flèche vers le bas.

Pour trouver les codes, visitez https://www23.statcan.gc.ca/imdb/p3VD_f.pl?Function=getVD&TVD=1369825. Vous pouvez inscrire plus d'un code.

Q.5 – Indiquez les principaux pays associés aux opérations décrites à la Partie III en inscrivant le code de pays approprié. Vous pouvez inscrire plus d'un code. Pour obtenir la liste des codes de pays, voir les renseignements fournis à Q.1 et Q.2.

Q.6 – Cochez oui ou non à cette question. De façon générale, le paragraphe 247(4) de la Loi de l'impôt sur le revenu traite de l'obligation de mettre à la disposition du Ministère une documentation ponctuelle concernant les prix de transfert. Vous trouverez d'autres renseignements sur les exigences de documentation ponctuelle dans la circulaire d'information 87-2, Prix de transfert international. La circulaire est disponible à nos bureaux des services fiscaux et sur l'Internet à l'adresse canada.ca/impot.

Partie III – Opérations entre le déclarant ou la société de personnes déclarante et le non-résident

Inscrire (arrondi au dollar canadien/unité de la monnaie fonctionnelle) la contrepartie monétaire reçue ou engagée lors de transactions décrites à la Partie III. Dans la Partie III, inscrivez uniquement les montants se rapportant au non-résident décrit dans la Partie II. Déclarez les montants bruts dans les deux colonnes.

Les rubriques « Vendus à un non-résident » et « Revenus provenant d'un non-résident » désignent les ventes et revenus bruts relatifs aux opérations (ventes ou autres) avec lien de dépendance effectuées avec des non-résidents. Sont par exemple visés les montants relatifs aux exportations de produits canadiens et aux services fournis au non-résident.

Les rubriques « Achetés d'un non-résident » et « Dépenses effectuées auprès d'un non-résident » désignent les dépenses et achats effectués dans le cadre d'opérations avec lien de dépendance avec des non-résidents. Sont par exemple visés les montants relatifs aux importations de produits canadiens et aux services fournis au non-résident.

Pour les secteurs bancaires, la ligne « Articles de commerce et matières brutes » doit être utilisée pour faire rapport d'opérations, d'obligations, d'obligations non garanties, de prêts et d'hypothèques. Les revenus et les dépenses en intérêts normaux sur les prêts et les avances entre non-résidents apparentés doivent être déclarés dans la section Éléments financiers.

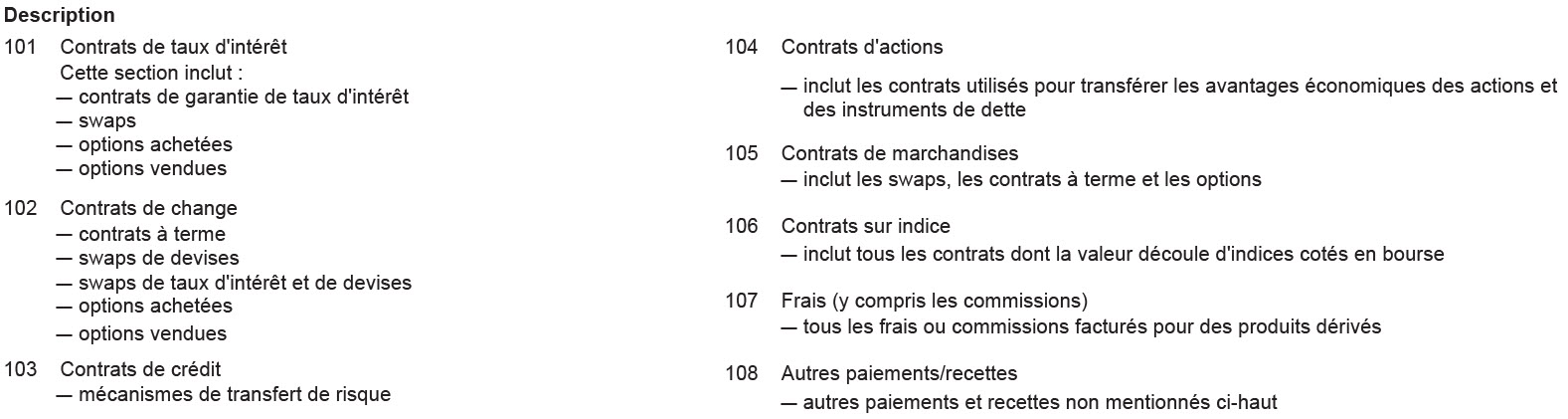

Partie V – Produits dérivés

La colonne « montant conceptuel » s'applique aux opérations de swap. Les termes utilisés dans cette section sont décris ci-dessous :

|

Description |

|||

|---|---|---|---|

|

101 |

Contrats de taux d'intérêt |

104 |

Contrats d'actions |

|

|

Cette section inclut : |

|

- inclut les contrats utilisés pour transférer les avantages économiques des actions et des instruments de dette |

|

|

-contrats de garantie de taux d'intérêt |

|

|

|

|

- swaps |

105 |

Contrats de marchandises |

|

|

- options achetées |

|

- inclut les swaps, les contrats à terme et les options |

|

|

- options vendues |

|

|

|

|

|

106 |

Contrats sur indice |

|

102 |

Contrats de change |

|

- inclut tous les contrats dont la valeur tient son origine des indices cotés en bourse |

|

|

- contrats à terme |

|

|

|

|

- swaps de devises |

107 |

Frais |

|

|

- swaps de taux d'intérêt et de devises |

|

- tous les frais ou commissions facturés pour des produits dérivés |

|

|

- options achetées |

|

|

|

|

- options vendues |

108 |

Autres paiements / reçus |

|

|

|

|

- autres paiements et reçus non mentionnés ci-haut |

|

103 |

Contrats de crédit |

|

|

|

|

- contrats de transfert des risques |

|

|

Besoin de renseignements supplémentaires?

Pour obtenir des renseignements d'ordre général, communiquez avec le Service de demandes de renseignements des entreprises de votre bureau des services fiscaux (BSF). Pour en savoir plus long sur la façon de remplir des éléments précis de la déclaration, adressez-vous à la Division de la vérification internationale de votre BSF. L'adresse et le numéro de téléphone du BSF figurent sous « ARC » dans la section de votre annuaire téléphonique réservée au Gouvernement du Canada, ainsi qu'au site canada.ca/impot sur l'Internet.

T106 sommaire

Instructions

Si un choix a été exercé selon l'alinéa 261(3)(b) de la Loi de l'impôt sur le revenu de déclarer les montants en monnaie fonctionnelle, inscrire tous ces montants en monnaie fonctionnelle, autrement inscrire les montants arrondis en dollar canadien. Les codes des monnaies fonctionnelles sont les suivants :

AUD – Australie, dollar

USD – États-Unis, dollar

GBP – Royaume-Uni, livre

EUR – Euro

Déclarations modifiées

S’il s’agit d’une déclaration modifiée, cochez (√) la case fournie dans le haut de la feuille sommaire.

Vous devez remplir de nouveau toute la trousse T106, y compris les modifications (c.-à-d., inclure tous les renseignements non modifiés ainsi que tous les renseignements modifiés) et produire de nouveau toute la trousse T106 modifiée. Si la déclaration T106 initiale avait été produite en format papier, alors la T106 modifiée doit être produite en format papier. Si la T106 initiale avait été produite par voie électronique, alors la T106 modifié peut également être produite par voie électronique ou en format papier.

Section 1 – Renseignements sur le déclarant ou la société de personnes déclarante

Particulier, cochez (√) le code :

- si les associés ultimes sont des particuliers ou des fiducies;

- si les associés ultimes sont des sociétés;

- si les associés ultimes représentent une combinaison des cas 1 et 2 ci-dessus.

Est un associé ultime tout bénéficiaire ultime (société, fiducie ou particulier) à qui un revenu de la société de personnes est attribué après avoir transité par les différents paliers d'une société de personnes multiple.

Particulier, cochez (√) le code :

- si le particulier ou son conjoint est travailleur indépendant;

- si le particulier ou son conjoint n'est pas un travailleur indépendant.

Section 2 – Renseignements sommaires

Q.1. Indiquez l'année d'imposition/période fiscale visée.

Q.2. Indiquez s'il s'agit de la première production d'une déclaration T106. Si la réponse est « non », inscrire la dernière année d'imposition/fin de période fiscale pour laquelle la T106 a été produite.

Q.5. Inscrivez le revenu brut du déclarant ou de la société de personnes déclarante. Ne pas inscrire le revenu net ou le revenu imposable. Lors de la déclaration des opérations avec lien de dépendance entre une personne apparentée et une succursale, inscrire le revenu brut imputable à la succursale.

Q.6. Indiquez les activités commerciales principales du déclarant ou de la société de personnes déclarante en inscrivant, le(s) code(s) pertinents du Système de classification des industries de l'Amérique du Nord (SCIAN). La liste des codes du SCIAN se trouve sur le site de Statistiques Canada à l'adresse https://www23.statcan.gc.ca/imdb/p3VD_f.pl?Function=getVD&TVD=1369825 sur l'Internet. L'expression « activités commerciales principales » désigne tout secteur d'activité commerciale qui représente plus de 10 % des recettes brutes du déclarant ou de la société de personnes déclarante ou du non-résident.

Attestation

Un cadre, représentant ou autre personne autorisée doit signer le formulaire rempli. L'attestation au bas du formulaire Sommaire vaut à la fois pour le T106 Sommaire et les feuillets T106 correspondants.

Objet

Le formulaire T106 – Sommaire et les formulaires T106 – Feuillets qui l'accompagnent constituent une déclaration de renseignements annuelle servant à déclarer toute opération avec lien de dépendance effectuée entre un déclarant ou une société de personnes déclarante et un non-résident comme le prévoit l'article 233.1 de la Loi de l'impôt sur le revenu (la Loi). Le formulaire T106 – Sommaire et les formulaires T106 – Feuillets sont des formulaires prescrits.

Il est entendu que lorsqu’un déclarant ou une société de personnes déclarante et une personne ou une société de personnes non-résidente avec un lien de dépendance participent à une opération ou à une série d’opérations et que, par conséquent, tout montant visé aux Parties III, IV, V ou VI est convenu avec une entité sans lien de dépendance comme étant payé ou reçu d’elle, ces montants doivent être déclarés.

Définitions

Aux fins de l'article 233.1 de la Loi :

Un « déclarant » désigne, pour une année d'imposition, une personne (société, fiducie ou particulier) qui, au cours de l'année :

- réside au Canada;

- ne réside pas au Canada, mais y exploite une entreprise (sauf celle qu'elle exploite à titre d'associé d'une société de personnes).

Une « société de personnes déclarante » signifie pour un exercice :

- une société de personnes dont un des associés réside au Canada au cours de l'exercice; ou

- une société de personnes qui exploite une entreprise au Canada au cours de l'exercice.

Une « opération à déclarer » signifie

- dans le cas d'un

- déclarant pour une année d'imposition qui ne réside au Canada à aucun moment de l'année, ou

- d'une société de personnes déclarante, pour un exercice dont aucun des associés ne réside au Canada au cours de l'exercice,

une opération ou série d'opérations se rapportant de quelque manière que ce soit à une entreprise que le déclarant ou la société de personnes déclarante exploite au Canada au cours de l'année ou de l'exercice ou au cours d'une année d'imposition ou d'un exercice précédent;

- dans les autres cas, une opération ou série d'opérations se rapportant de quelque manière que ce soit à une entreprise exploitée par un déclarant (sauf celle qu'il exploite à titre d'associé d'une société de personnes) ou par une société de personnes déclarante au cours d'une année d'imposition ou d'un exercice.

Pour de plus amples détails quant aux expressions sans lien de dépendance et avec lien de dépendance, veuillez vous référer à la publication, Folio de l’impôt sur le revenu S1-F5-C1, Personnes liées et personnes sans lien de dépendance entre elles. Vous pouvez également vous rapporter aux articles 251 et 252 de la Loi.

Qui doit produire la déclaration de renseignements T106

Un déclarant est tenu de produire une déclaration de renseignements T106 pour une année d'imposition à l'égard de toute opération à déclarer à laquelle il a lui-même, au cours de l'année, pris part avec une personne non-résidente avec laquelle il a un lien de dépendance (ou avec une société de personnes dont cette personne non-résidente est un associé). Cette obligation de produire la déclaration de renseignements T106 ne vaut que si le montant total de l'ensemble des opérations à déclarer à l'égard des personnes ou des sociétés de personnes non-résidentes dépasse 1 000 000 $ CAN (c.-à-d. si le total des montants à la case I est supérieur à 1 000 000 $ CAN).

Une société de personnes déclarante est tenue de produire une déclaration de renseignements T106 pour un exercice à l'égard de toute opération à déclarer à laquelle elle a, au cours de l'exercice, pris part avec une personne non-résidente avec laquelle elle a un lien de dépendance (ou avec une société de personnes dont une telle personne non-résidente est un associé). La société de personnes déclarante est tenue de produire une déclaration de renseignements T106 si le montant total de l'ensemble des opérations à déclarer relativement à des non-résidents dépasse 1 000 000 $ CAN (c.-à-d. si le total des montants à la case I est supérieur à 1 000 000 $ CAN). La déclaration de renseignements T106 doit être produite uniquement pour la société de personnes et non pas pour chacun des associés.

Lorsque le montant des opérations d'un déclarant ou d'une société de personnes déclarante avec un non-résident donné au cours de l'année d'imposition ou de l'exercice est inférieur à 100 000 $ CAN, il n'est pas nécessaire de déclarer ces opérations à la Partie III du formulaire T106 – Feuillet. Veuillez lire l'avis au canada.ca/arc-polique-de-minimus-t106 pour obtenir des renseignements supplémentaires. Le seuil révisé de 100 000 $ CAN, pour les opérations à déclarer à la Partie III, ne s'applique qu'aux années d'imposition ou aux exercices commençant à partir de 2022.

Succursales

Une succursale canadienne d'une société étrangère ou une succursale étrangère d'une société canadienne n'est pas tenue de produire une déclaration de renseignements T106 à l'égard d'opérations théoriques. Pour l'application de la Loi, la société et ses succursales sont considérées comme étant la même personne. Par contre, les opérations effectuées entre une succursale et une personne ou une société de personnes avec lien de dépendance doivent être déclarées dans la déclaration de renseignements T106 du déclarant ou de la société de personnes déclarante.

Date de production

La déclaration de renseignements T106 doit être produite au plus tard aux dates suivantes :

Pour une société, 6 mois suivant la fin de son année d'imposition.

Pour une société de personnes, la date limite est la même que celle pour produire la déclaration de renseignements concernant les sociétés de personnes en vertu de l'article 229 du Règlement de l'impôt sur le revenu. S'il n'y a pas de déclaration de renseignements concernant les sociétés de personnes à produire, la date limite pour la société de personnes déclarante est la date où elle serait tenue de produire une déclaration de renseignements concernant les sociétés de personnes si l'article 229 du Règlement de l'impôt sur le revenu s'appliquait à elle.

Pour une fiducie, 90 jours suivant la fin de son année d'imposition.

Pour un particulier, le 30 avril suivant la fin de chaque année civile. Pour un particulier qui, lui-même ou son conjoint, déclare un revenu tiré d'un travail indépendant, la date limite est reportée, au même titre que pour leur déclaration de revenus T1, au 15 juin suivant la fin de l'année civile.

Dans le cas d'années d'imposition ou d'exercices réduits, la déclaration de renseignements T106 est requise à la même date de production que le sont les déclarations de revenus T1, T2 et T3 ou la déclaration de renseignements T5013. Dans le cas d'années d'imposition ou d'exercices réduits dont l'ensemble n'excèdent pas 12 mois, une seule déclaration de renseignements T106 est suffisante si les renseignements relatifs aux années d'imposition ou aux exercices sont documentés dans une lettre devant être jointe à la déclaration de renseignements T106.

Quelle information produire

Chaque déclarant ou société de personnes déclarante doit produire un formulaire T106 – Sommaire ainsi qu'un formulaire T106 – Feuillet distinct pour chaque non-résident. Les renseignements déclarés dans la déclaration de renseignements T106 sont produits à l'égard de la société, de la société de personnes, de la fiducie ou du particulier et non par subdivision, centre de coûts ou associé spécifique.

À quel endroit produire

Les sociétés de personnes peuvent produire en ligne les déclarations de renseignements T106 au moyen de la transmission électronique des déclarations (TED) et IMPÔTNET pour 2017 et les exercices suivants. Les sociétés peuvent produire en ligne les déclarations de renseignements T106 au moyen de la TED pour l'année d'imposition 2015 et suivantes. Les sociétés et les sociétés de personnes peuvent joindre des documents justificatifs tels que des états financiers liés aux déclarations de biens étrangers produites au moyen de la TED, par le biais d'un logiciel de préparation des déclarations de revenus avec le service Soumettre des documents électroniques. Les particuliers et les fiducies doivent produire le formulaire T106 en format papier. La déclaration de renseignements T106 et la déclaration de revenus doivent être produites séparément. Ne pas joindre la déclaration de renseignements T106 à votre déclaration de revenus. Pour obtenir les renseignements les plus récents à propos de qui peut produire la déclaration de renseignements T106 en ligne, consultez la section « Quoi de neuf » de la page consacrée à la déclaration de renseignements T106 à canada.ca/fr/agence-revenu/services/formulaires-publications/formulaires/t106. Les déclarations de renseignements T106 peuvent aussi être envoyées au Centre fiscal de Winnipeg, Vérification des données et évaluation des programmes, Validation et vérification, Déclaration des avoirs étrangers, 66 rue Stapon, Winnipeg MB R3C 3M2.

Pénalités

Production tardive – Lorsqu'une déclaration de renseignements T106 est produite après les délais prévus, une pénalité pour production tardive, ou des pénalités multiples lorsqu'il y a plus d'un formulaire T106 – Feuillet, pourront être imposées en vertu du paragraphe 162(7) de la Loi. La pénalité est égale au plus élevé des montants suivants : 100 $ CAN ou 25 $ CAN par jour de retard (jusqu'à concurrence de 100 jours).

Omission de produire – Un déclarant ou une société de personnes déclarante qui, sciemment ou dans des circonstances équivalant à faute lourde, omet de produire ou de se conformer à une mise en demeure de l'ARC concernant une déclaration de renseignements T106, est passible d'une pénalité en vertu du paragraphe 162(10) de la Loi. La pénalité minimale est de 500 $ CAN, jusqu'à concurrence de 12 000 $ CAN pour chaque infraction. Lorsque l'ARC procède à une mise en demeure se rapportant à une déclaration de renseignements T106, la pénalité minimale est de 1 000 $ CAN par mois jusqu'à concurrence de 24 000 $ CAN pour chaque infraction.

Faux énoncés ou omission – Une pénalité pour un faux énoncé ou omission dans une déclaration peut être imposée conformément au paragraphe 163(2.4) de la Loi lorsque les renseignements fournis dans le formulaire T106 – Sommaire ou le formulaire T106 – Feuillet sont incomplets ou inexacts. La pénalité s'élève à 24 000 $ CAN.

Méthodes de prix de transfert (MPT)

Indiquez la MPT principalement utilisée en saisissant le code approprié.

|

1 |

Méthode du prix comparable sur le marché libre |

|

2 |

Méthode du coût majoré |

|

3 |

Méthode du prix de revente |

|

4 |

Méthode transactionnelle du partage des bénéfices |

|

5 |

Méthode transactionnelle de la marge nette |

|

6 |

Arrangement admissible de participation au coût |

|

7 |

Autre |

Vous trouverez de plus amples renseignements sur les MPT au canada.ca/arc-prix-de-transfert.

Avis de confidentialité

Les renseignements personnels sont recueillis en vertu du pouvoir conféré par la Loi de l'impôt sur le revenu et utilisés à des fins d'application et d'exécution de la Loi, y compris les évaluations, les vérifications, les mesures d'exécution, les recouvrements et les appels. Les renseignements recueillis peuvent être communiqués à une autre institution gouvernementale fédérale, provinciale, territoriale ou étrangère dans la mesure où le droit l'autorise. Des renseignements incomplets ou inexacts pourraient entraîner un paiement d'intérêts ou de pénalités, ou d'autres mesures.

Le numéro d'assurance sociale est recueilli aux fins de l'impôt conformément à l'article 237 de la Loi de l'impôt sur le revenu et est utilisé à des fins de vérification de l'identité.

Selon la Loi sur la protection des renseignements personnels, les particuliers ont le droit à la protection, à l'accès et à la correction de leurs renseignements personnels ou de déposer une plainte auprès du Commissaire à la protection de la vie privée du Canada concernant le traitement de leurs renseignements personnels. Consultez le fichier de renseignements personnels ARC PPU 035 en allant à canada.ca/arc-renseignements-sur-les-programmes. Vous trouverez davantage de renseignements sur les demandes d'accès aux renseignements à la page suivante : canada.ca/AIPRP.

Formulaire T106 – Feuillet – Instructions

Si un choix a été exercé selon l'alinéa 261(3)b) de la Loi de l'impôt sur le revenu (la Loi) de déclarer les montants en monnaie fonctionnelle, veuillez inscrire les montants en monnaie fonctionnelle. Autrement, veuillez inscrire tous les montants en dollars canadiens. Les montants doivent être arrondis au dollar canadien ou à l'unité monétaire fonctionnelle le plus près, s'il y a lieu. Seules certaines sociétés peuvent faire le choix de déclarer les valeurs monétaires dans une monnaie fonctionnelle. Voir la publication de l'ARC, Folio de l'impôt sur le revenu S5-F4-C1, Monnaie de déclaration, à l'adresse suivante : canada.ca/arc-monnaie-de-declaration.

Partie II – Renseignements sur le non-résident

Q.1., Q.2. et Q.3. – Inscrivez le nom, le NIF et l'adresse du non-résident. Pour obtenir une liste des codes de pays, visitez canada.ca/arc-codes-pays.

Q.4. – Décrivez le genre de relation qui existe entre le déclarant ou la société de personnes déclarante et le non-résident. L'ARC a besoin des états financiers pertinents (en français ou en anglais) du non-résident si celui-ci est sous le contrôle du déclarant ou de la société de personnes déclarante et est résident d'un pays non signataire d'une convention. Le Canada a conclu des conventions fiscales avec plus de 90 pays, notamment les États-Unis, le Royaume-Uni, la France, le Japon et l'Australie. Pour obtenir des renseignements sur les pays avec lesquels le Canada a une convention fiscale, consultez canada.ca/fr/ministere-finances/programmes/politique-impot/conventions-fiscales.

Q.5. – Indiquez les activités commerciales principales associées aux opérations déclarées à la Partie III en saisissant les codes du SCIAN appropriés. La liste des codes du SCIAN se trouve sur le site de Statistique Canada à l'adresse https://www23.statcan.gc.ca/imdb/p3VD_f.pl?Function=getVD&TVD=1369825. Vous pouvez indiquer plus d'un code.

Q.6. – Indiquez les principaux pays visés par les opérations déclarées à la Partie III en inscrivant le code de pays approprié. Vous pouvez inscrire plus d'un code. Pour obtenir la liste des codes de pays, veuillez vous référer aux renseignements fournis à Q.1., Q.2. et Q3.

Q.7. – Cochez oui ou non à cette question. De façon générale, le paragraphe 247(4) de la Loi traite de l'obligation d'établir ou d'obtenir, ainsi que de mettre à la disposition du Ministre la documentation ponctuelle concernant les prix de transfert. Vous trouverez de plus amples renseignements sur la documentation ponctuelle à canada.ca/arc-prix-de-transfert, en allant à la section « Exigences en matière de documentation » et en cliquant sur le lien « documentation ponctuelle ».

Partie III – Opérations entre le déclarant ou la société de personnes déclarante et le non-résident

Inscrivez le montant (arrondi au dollar canadien ou à l'unité de la monnaie fonctionnelle le plus près, s'il y a lieu) lors de transactions décrites à la Partie III. Dans la Partie lll, inscrivez uniquement les montants se rapportant au non-résident décrit dans la Partie ll. Déclarez les montants bruts dans les deux colonnes.

Les rubriques « Vendus à un non-résident » et « Revenus provenant d'un non-résident » désignent les ventes et revenus bruts relatifs aux opérations (ventes ou autres) avec lien de dépendance effectuées avec des non-résidents. Sont par exemple visés les montants relatifs aux exportations de produits canadiens et aux services fournis au non-résident.

Les rubriques « Achetés d'un non-résident » et « Dépenses effectuées auprès d'un non-résident » désignent les dépenses et achats effectués dans le cadre d'opérations avec lien de dépendance avec des non-résidents. Par exemple, cela comprend les opérations liées aux importations de produits étrangers et aux services fournis par un non-résident.

Pour le secteur bancaire, la ligne « Articles de commerce et matières brutes » doit être utilisée pour faire rapport d'opérations, d'obligations, d'obligations non garanties, de prêts et d'hypothèques. Les revenus et les dépenses en intérêts sur les prêts et les avances effectués avec des non-résidents ayant un lien de dépendance doivent être déclarés dans la section des Éléments financiers.

Partie IV – Endettement, placements et montants similaires

Le paragraphe 15(2) de la Loi peut s’appliquer à un actionnaire non-résident d’une société résidant au Canada (société résidente), auquel cas la dette est traitée comme un dividende réputé, assujettie à la retenue d’impôt des non-résidents. Lorsqu’une société résidente est contrôlée par une société non-résidente, le paragraphe 212.3(2) de la Loi prévoit des règles semblables (les règles sur les opérations de transfert de sociétés étrangères affiliées) afin que certains montants dus par une société étrangère affiliée à la société résidente soient considérés comme un dividende versé à l’actionnaire non-résident.

Le choix de traiter les dettes comme un PODD est une option à laquelle l’actionnaire non-résident et la société résidente peuvent recourir afin d’éviter que ces dettes soient traitées comme un dividende réputé et d’échapper à la responsabilité relative à la retenue d’impôt qui en découlerait autrement. Vous pouvez trouver plus d’information sur les PODD sur la page canada.ca/fr/agence-revenu/services/impot/entreprises/sujets/societes/paiements-societes/comprendre-interets.html#Ins. Indiquez si un choix relatif à un PODD a été effectué et, dans l’affirmative, veuillez fournir le montant d’intérêts réputés compris dans le revenu imposable pour l’année d’imposition ou l’exercice.

Partie V – Produits dérivés

La colonne « Montant conceptuel » s'applique aux opérations de swap. Les termes utilisés dans cette section sont décrits ci-dessous :

Besoin de renseignements supplémentaires?

Si vous avez besoin de plus de renseignements, allez à canada.ca/impots ou appelez au 1-800-959-7775 pour les demandes de renseignements. Pour obtenir de plus amples renseignements sur la façon de remplir le formulaire, communiquez avec votre bureau des services fiscaux (BSF). Vous trouverez les coordonnées des BSF à canada.ca/arccoordonnees-des-bsf.

Formulaire T106 – Sommaire – Instructions

Si un choix a été exercé selon l'alinéa 261(3)b) de la Loi de l'impôt sur le revenu de déclarer les montants en monnaie fonctionnelle, veuillez inscrire tous les montants en monnaie fonctionnelle. Autrement, veuillez inscrire les montants en dollars canadiens. Les montants doivent être arrondis au dollar canadien ou à l'unité monétaire fonctionnelle le plus près, s'il y a lieu. Seules certaines sociétés peuvent faire le choix de déclarer les valeurs monétaires dans une monnaie fonctionnelle. Voir la publication de l'Agence du revenu du Canada (ARC), Folio de l'impôt sur le revenu S5-F4-C1, Monnaie de déclaration, à l'adresse suivante : canada.ca/arc-monnaie-de-declaration. Les codes des monnaies fonctionnelles acceptées au moment de la publication sont les suivants :

AUD – pour le dollar australien

USD – pour le dollar américain

GBP – pour la livre britannique

EUR – pour l'euro

JPY – pour le yen japonais

Déclarations modifiées

S’il s'agit d'une déclaration modifiée, veuillez cocher la case à cet effet dans le haut du formulaire T106 – Sommaire.

Vous devez remplir de nouveau toute la trousse de déclaration de renseignements T106, y compris les modifications (c.-à-d. inclure tous les renseignements non modifiés ainsi que tous les renseignements modifiés), et produire de nouveau toute la trousse de déclaration de renseignements T106 modifiée. Si la déclaration de renseignements T106 initiale avait été produite en format papier, alors la déclaration de renseignements T106 modifiée doit être produite en format papier. Si la déclaration de renseignements T106 initiale avait été produite par voie électronique, alors la déclaration de renseignements T106 modifiée peut également être produite par voie électronique ou en format papier.

Section 1 – Identification du déclarant ou la société de personnes déclarante

Pour une société de personnes, cochez le code :

1 - si les associés ultimes sont des particuliers ou des fiducies;

2 - si les associés ultimes sont des sociétés;

3 - si les associés ultimes représentent une combinaison des cas 1 et 2 ci-dessus.

Est un associé ultime tout bénéficiaire ultime (société, fiducie ou particulier) à qui un revenu de la société de personnes est attribué après avoir transité par les différents paliers d'une société de personnes multiple.

Pour un particulier, cochez le code :

1 - si le particulier ou son conjoint est un travailleur indépendant;

2 - si ni le particulier ni son conjoint n'est un travailleur indépendant.

Section 2 – Renseignements sommaires

Q.1. Indiquez l'année d'imposition/exercice visé.

Q.2. Indiquez s'il s'agit de la première production d'une déclaration de renseignements T106. Si la réponse est « non », inscrivez la dernière fin d'année d'imposition ou fin d'exercice pour laquelle (lequel) une déclaration de renseignements T106 a été produite.

Q.5. Inscrivez le revenu brut du déclarant ou de la société de personnes déclarante. Ne pas inscrire le revenu net ou le revenu imposable. Lors de la déclaration des opérations entre une personne avec un lien de dépendance et une succursale, inscrivez le revenu brut attribuable à la succursale.

Q.6. Indiquez les activités commerciales principales du déclarant ou de la société de personnes déclarante en saisissant le(s) code(s) pertinents du SCIAN.

La liste des codes du SCIAN se trouve sur le site de Statistique Canada à l'adresse https://www23.statcan.gc.ca/imdb/p3VD_f.pl?Function=getVD&TVD=1369825.

L'expression « activités commerciales principales » désigne tout secteur d'activités commerciales qui représente plus de 10 % des recettes brutes déclarant, de la société de personnes déclarante ou du non-résident.

Attestation

Un agent autorisé, une personne ou un représentant doit signer la section remplie. Cette attestation est valide à la fois pour le formulaire T106 – Sommaire et les formulaires T106 - Feuillets.

Tri des noms des non-résidents

Le formulaire T106L est une liste de toutes les copies du formulaire

multicopie T106. Lorsque vous cliquerez sur le bouton ![]() ,

les noms des non-résidents avec qui la société a fait affaire seront présentés

en ordre alphabétique à l'écran et à l'impression. Les noms débutant par

des caractères numériques seront présentés au début de la liste, selon

un ordre croissant. Lors de l'ajout de nouvelles copies du formulaire T106 – Feuillet, vous devrez répéter l'opération afin que tous les noms soient

triés.

,

les noms des non-résidents avec qui la société a fait affaire seront présentés

en ordre alphabétique à l'écran et à l'impression. Les noms débutant par

des caractères numériques seront présentés au début de la liste, selon

un ordre croissant. Lors de l'ajout de nouvelles copies du formulaire T106 – Feuillet, vous devrez répéter l'opération afin que tous les noms soient

triés.

Le tri sera conservé lors de la conversion du fichier-client.

Remarque : Dès qu’une transmission électronique du formulaire T106 est acceptée, le bouton Trier n’est plus accessible.

Voir aussi

Guide T2 – Déclaration de revenus des sociétés

Demandes de renseignements relatives à l'impôt international et aux non-résidents

Codes SCIAN 2022 – Ajouts et retraits de codes