Notes de version CCH iFirm Taxprep T3 2024 v.4.0 (2024.10.37.01)

Nouveau : Lancement de la plateforme de soutien de Wolters Kluwer

Dans le cadre de son engagement en matière de services, Wolters Kluwer a le plaisir d'annoncer le lancement de sa nouvelle plateforme de soutien.

Inscrivez-vous à notre plateforme de soutien pour soumettre, modifier et faire le suivi de toutes vos demandes de soutien en un seul endroit. Un système de clavardage automatisé et une fonctionnalité de clavardage en direct assurés par notre assistante virtuelle sont également disponibles, avec un accès à plus de 40 000 articles de notre base de connaissances. Veuillez noter que depuis le 1er décembre 2023, le Centre de soutien n'offre plus de service de soutien par courriel, ce dernier ayant été remplacé par notre nouveau système de demandes de soutien en ligne.

Si vous avez besoin d'aide lors du processus d'inscription, consultez l'article suivant pour obtenir toute l'information nécessaire : Comment faire pour s'inscrire à la nouvelle plateforme de soutien?

Inscrivez-vous dès maintenant à notre nouvelle plateforme de soutien pour tirer profit de tous les avantages offerts par celle-ci!

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que CCH iFirm Taxprep est seulement pris en charge par les navigateurs Web Google Chrome et Microsoft Edge (basé sur Chromium).

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T3

Avec CCH iFirm Taxprep T3 vous avez accès à l’éventail le plus complet de formulaires d’impôt des fiducies ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des fiducies. CCH iFirm Taxprep T3 vous permet notamment d’importer des données concernant les bénéficiaires en format CSV afin d’accélérer l’entrée de données et de réduire les erreurs liées à l’entrée de données.

Aperçu

C’est avec plaisir que nous vous présentons CCH iFirm Taxprep T3 2024 4.0. Cette version couvre les années d’imposition se terminant entre le 1er janvier 2023 et le 31 décembre 2024 inclusivement.

Les paramètres fiscaux applicables à l’année d’imposition 2024 sont ceux qui étaient connus au 31 mai 2024. Les changements qui pourraient être annoncés subséquemment seront intégrés dans les prochaines mises à jour du logiciel. Vous pouvez prendre connaissance des paramètres fiscaux applicables en consultant la Table des valeurs utilisées dans la déclaration comprise dans le logiciel.

Transmission électronique

Exigences gouvernementales

Le seuil de dépôt électronique obligatoire des déclarations de renseignements fiscaux pour une année civile a été abaissé de 50 à 5 pour les déclarations de renseignements déposées après le 31 décembre 2023. Pour en savoir plus sur les plus récents renseignements sur la pénalité imposée pour ne pas avoir produit de déclarations de renseignements par Internet, allez à canada.ca/production-electronique-obligatoire.

Dates importantes pour la transmission par Internet

L’ARC accepte les transmissions électroniques de feuillets T3 et NR4 depuis le 8 janvier 2024.

Les relevés 16 peuvent également être transmis à Revenu Québec depuis novembre 2023.

L’ARC offre le service de transmission électronique des déclarations T3 par l’entremise de la TED T3 depuis le 2 mars 2022. L’ARC a interrompu le service de transmission à des fins de mise à jour le 19 janvier 2024 et accepte la transmission électronique des déclarations T3 pour les années d’imposition 2023 et 2024 depuis le 19 février 2024. Pour obtenir plus de renseignements à ce sujet, veuillez consulter l’article Fédéral – TED T3.

Conversion des fichiers

CCH iFirm Taxprep T3 2024 vous permet de convertir les fichiers-clients enregistrés avec Taxprep des Fiducies (portant l’extension .322 ou .323), avec Cantax FormMaster (portant l’extension .T22 ou .T23) et avec la version 2023.1 d’Intuit ProFile (portant l’extension .22R).

L’année d’imposition après conversion ne peut se terminer après le 31 décembre 2024. Au besoin, elle sera raccourcie de manière à être comprise dans la période couverte par cette version du logiciel.

Contenu de la version 4.0

RC312, Déclaration de renseignements sur les opérations à déclarer et les opérations à signaler

À la suite de la mise à jour du formulaire, des changements majeurs ont eu lieu dans celui-ci. Par exemple, l’identification de la personne tenue de produire la déclaration doit être dorénavant indiquée dans la partie 1. De plus, une question maison a été ajoutée avant la Partie 1 pour que le préparateur puisse préciser si la fiducie est la personne tenue de divulguer une opération, la personne qui obtient l’avantage fiscal ou les deux. Aussi, il est maintenant possible d'utiliser la déclaration pour divulguer une opération à signaler (partie 3) ou une opération à déclarer (partie 4).

Le calcul d’une pénalité pour production tardive est dorénavant effectué dans la partie 5, si applicable. Veuillez prendre note que la date limite de production est maintenant 90 jours après le jour où la personne conclut l'opération ou le jour où la personne a l'obligation contractuelle de conclure l'opération, selon la première éventualité.

Si vous avez rempli cette déclaration en utilisant une version précédente du logiciel, il est fortement conseillé de revoir la déclaration avant de la produire.

T3 Annexe 15, Renseignements sur la propriété effective d’une fiducie

Les modifications suivantes ont été apportées :

-

Une option a été ajoutée à la section Type de fiducie du formulaire ID pour indiquer si la fiducie est régie par un arrangement de services funéraires ou pour l’entretien d’un cimetière. Cette option ne doit être activée que si le type de fiducie choisi est 300, autre fiducie.

-

Une option a été ajoutée à la section Identification du ou des fiduciaires du formulaire ID pour indiquer si les renseignements des fiduciaires saisis dans ce formulaire doivent être transférés à l’annexe 15 ou non. Vous pouvez maintenant sélectionner Non si vous ne souhaitez pas transférer ces informations.

T3AO, Pièce de versement – Montant dû

Remarque : Veuillez prendre note que la pièce de versement T3AO est présentement disponible dans CCH iFirm Taxprep T3, mais elle ne peut être produite pour le moment. La production sera possible dans une version future de CCH iFirm Taxprep T3.

La nouvelle pièce de versement T3AO permet à une fiducie d’effectuer un paiement à l’ARC au moyen de divers modes de paiement. Elle peut être utilisée pour effectuer un paiement en personne auprès d’une institution financière canadienne ou, moyennant des frais, à un comptoir de Postes Canada. Le code QR imprimé sur la pièce de versement contient toutes les informations requises pour effectuer un paiement en argent comptant ou par carte de débit dans un comptoir de Postes Canada. Si le paiement est envoyé par la poste, la pièce de versement devrait être jointe à un chèque ou un mandat-poste à l'ordre du Receveur général et envoyée à l’adresse suivante : Agence du revenu du Canada, C.P. 3800, succursale A, Sudbury (Ontario) P3A 0C3.

T776, État des loyers de biens immeubles;

T2042, État des résultats des activités d’une entreprise agricole; et

T2125, État des résultats des activités d’une entreprise ou d’une profession libérale

Les facteurs d’ajustement et les pourcentages utilisés pour calculer les rajustements à la FNACC pour les biens admissibles à l’incitatif à l’investissement accéléré (BIIA) et les véhicules zéro émission (VZE) diminuent pour les biens acquis et mis en service après 2023 et avant 2028. Diverses modifications ont été apportées aux formulaires maison DPA catégorie 10.1, DPA catégorie 13 et DPA autre que les catégories 10.1 et 13 de ces trois états afin d’identifier la période durant laquelle les biens sont mis en service. Le bon facteur peut ensuite être utilisé pour calculer le rajustement de la FNACC pour les BIIA et les VZE.

Pour la catégorie 10.1, le facteur d’ajustement de la FNACC est déterminé selon la date d’acquisition inscrite.

Pour la catégorie 13, les lignes Mis en service avant 2024 et Mis en service après 2023 et avant 2028 ont été ajoutées à la sous-section Acquisitions. Ces lignes sont calculées selon les dates de début et de fin de l’année d’imposition. Lorsque celle-ci chevauche deux périodes, un diagnostic vous rappellera de saisir le montant d’acquisition pour une des périodes. Le montant des acquisitions pour l’autre période correspondra à la différence entre le total des acquisitions de BIIA et le montant saisi pour la première période.

Pour les catégories autres que 10.1 et 13, les lignes Mis en service avant 2024, Mis en service en 2024 ou 2025 et Mis en service en 2026 ou 2027 ont été ajoutées à la sous-section Acquisitions. Ces lignes sont calculées selon la date d’acquisition inscrite pour chaque bien consigné dans le formulaire maison Grille des acquisitions et dispositions. Des modifications ont également été apportées à la sous-section Catégories 14, 14.1, 44 et 50 seulement pour les biens admissibles aux règles particulières de l’amortissement accéléré du Québec. La ligne Si « Oui », veuillez inscrire le coût en capital de ces biens a été renommée Mis en service avant 2024, et les lignes Mis en service en 2024 ou 2025 et Mis en service en 2026 ou 2027 ont été ajoutées.

Plusieurs diagnostics généraux ont été ajoutés afin de vous aider à bien remplir ces formulaires. Si vous avez rempli un de ces états avec une version précédente du logiciel, il est fortement recommandé de revoir la section A, Calcul de la déduction pour amortissement (DPA) ainsi que les diagnostics avant de produire les déclarations T3 et TP-646.

T1229, État de frais de ressources et de déductions pour épuisement

La ligne Frais de ressources à l'étranger demandés a été ajoutée à la partie III, Frais d'exploration et aménagement.

T2043, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs

Le 22 novembre 2022, Environnement et Changement climatique Canada a annoncé que le Programme de la redevance sur les combustibles allait s’étendre à la Nouvelle-Écosse, à Terre-Neuve-et-Labrador, à l'Île-du-Prince-Édouard et au Nouveau-Brunswick à compter du 1er juillet 2023. Par conséquent, les formulaires T2043 et T2043 WS ont été mis à jour pour y inclure de nouvelles cases dans chaque section afin d’inscrire des dépenses agricoles admissibles attribuées à ces provinces désignées.

En outre, une section a été ajoutée au formulaire T2043 afin de calculer les taux de paiement provinciaux que la fiducie qui demande le crédit d'impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs doit utiliser. Ces taux peuvent différer lorsque l’année d’imposition commence en 2022 ou se termine en 2024.

La nouvelle section indique le nombre de jours de l'année d'imposition inclus dans les années civiles pertinentes. De ce fait, la partie de l'année d’imposition incluse dans les années civiles est calculée et utilisée pour obtenir des taux de paiement précis sur les formulaires T2043 et T2043 WS.

TPF-1026.0.1.P, Bordereau de paiement

Remarque : Veuillez prendre note que le bordereau de paiement TPF-1026.0.1.P est présentement disponible dans CCH iFirm Taxprep T3, mais il ne peut être produit pour le moment. La production sera possible dans une version future de CCH iFirm Taxprep T3.

Le nouveau bordereau de paiement permet de payer le solde d’impôt d’une fiducie au moyen des services en ligne offerts par son institution financière. La fiducie devrait privilégier l’utilisation du bordereau avec le code de paiement si l’institution le permet. Sinon, elle peut utiliser les autres options offertes par celle-ci. Le bordereau de paiement peut également être imprimé et utilisé pour payer le solde par la poste. Veuillez noter que, pour 2023, le bordereau TPF-1026.0.1.P est facultatif, mais recommandé afin de permettre à la fiducie d’effectuer un paiement de façon électronique et sans délai. Pour l’année d’imposition 2024, le bordereau de paiement sera officiellement implanté dans les procédures de Revenu Québec.

Version 4.0 – Calculs corrigés

Le problème suivant a été corrigé dans cette version :

Fédéral

Contenu de la version 3.0

MR-14.A, Avis de distribution de biens dans le cas d’une succession

À la suite d’une mise à jour du formulaire, la ligne 97 a été ajoutée pour déclarer les revenus provenant d’un CELIAPP gagnés après le décès.

T3 Annexe 15, Renseignements sur la propriété effective d’une fiducie

Les améliorations suivantes ont été apportées à l’annexe 15 :

-

Lorsque le bénéficiaire est un non-résident, le numéro d’identification canadien aux fins de l’impôt du bénéficiaire sera transféré dans les entrées correspondantes de l’annexe 15. Le numéro d’identification étranger aux fins de l’impôt ne sera transféré que si aucun numéro d’identification canadien aux fins de l’impôt n’est saisi sur le formulaire Renseignements sur le bénéficiaire.

-

Un diagnostic a été ajouté pour rappeler que la réponse à la question suivante est requise afin de rendre l’annexe 15 applicable : Est-ce que la fiducie est une fiducie régie par un arrangement de services funéraires ou pour l’entretien d’un cimetière?

TP-646, Déclaration de revenus des fiducies

Les améliorations suivantes ont été apportées à la déclaration TP-646 :

-

Une case a été ajoutée à la section 5, Renseignements additionnels sur la fiducie, afin d’indiquer si les renseignements de l’annexe 15 doivent être transférés ou non. Si la fiducie est exemptée de l’exigence de fournir des renseignements additionnels, vous pouvez activer cette case pour empêcher le transfert des renseignements de l’annexe 15.

-

Les lignes 2a, Nom de famille du fiduciaire ou du liquidateur de la succession, s’il s’agit d’un particulier, 2b, Prénom, et 2c, Nom du fiduciaire ou du liquidateur de la succession, s’il ne s’agit pas d’un particulier, sont maintenant calculées en fonction du fait que le fiduciaire est un particulier ou non.

-

Un diagnostic a été ajouté pour rappeler de substituer le numéro d’identification lorsqu’il est transféré de l’annexe 15. Une substitution est requise pour saisir le numéro d’identification de toute entité autre que les bénéficiaires. Le bon numéro d’identification du Québec se reportera pour les bénéficiaires qui ont été saisis dans le formulaire BENEF.

T3PEMJ, Impôt de l’Île-du-Prince-Édouard (administrations multiples)

Plusieurs modifications ont été apportées à ce formulaire pour une année d’imposition se terminant en 2024. Pour plus d’information à ce sujet, veuillez vous référer à la note de version du formulaire T3PE, Impôt de l’Île-du-Prince-Édouard, dans la section Contenu de la version 2.0.

Contenu de la version 2.0

T3PE, Impôt de l’Île-du-Prince-Édouard

Dans son budget déposé le 25 mai 2023, le gouvernement de l’Île-du-Prince-Édouard a annoncé l’ajout de deux nouveaux paliers d’imposition et le retrait de la surtaxe pour les années d’imposition 2024 et suivantes. Par conséquent, les paliers d’imposition des successions assujetties à l’imposition à taux progressifs (SITP) et des fiducies admissibles pour personne handicapée (FAPH) seront les suivants :

|

Paliers d’imposition |

Taux |

|

Ne dépasse pas 32 656 $ |

9,65 % |

|

Dépasse 32 656 $ mais pas 64 313 $ |

13,63 % |

|

Dépasse 64 313 $ mais pas 105 000 $ |

16,65 % |

|

Dépasse 105 000 $ mais pas 140 000 $ |

18 % |

|

Dépasse 140 000 $ |

18,75 % |

Quant au taux d’imposition des fiducies autres que les SITP et FAPH, celui-ci passe de 16,7 % à 18,75 %. De plus, le taux de crédit pour les dons de 200 $ et moins a été ajusté à 9,65 % et celui pour les dons de plus de 200 $ a été ajusté à 18,75 %.

Version 2.0 – Calculs corrigés

Le problème suivant a été corrigé dans cette version :

Fédéral

Contenu de la version 1.0

Exigences gouvernementales

Depuis le 1er janvier 2024, les paiements ou les versements faits à l'ordre du receveur général du Canada doivent être effectués en ligne si le montant dépasse 10 000 $. Les payeurs pourraient devoir payer une pénalité, à moins qu'ils ne puissent raisonnablement pas verser ou payer le montant en ligne. Pour en savoir plus, allez à canada.ca/paiements. Revenu Québec a mis en place des exigences gouvernementales identiques.

Formulaires supprimés

-

TP-646.G, Renseignements additionnels – Fiducie résidant au Québec et détenant un immeuble déterminé

Modifications et ajouts

Identification de la fiducie et autres renseignements

La sous-section Informations supplémentaires pour la conversion a été ajoutée dans la section Année d’imposition du formulaire Identification. Cette nouvelle section permet d’inscrire la prochaine fin d’année d’imposition si cette dernière est écourtée. Par conséquent, c’est cette fin d’année qui sera utilisée lors de la conversion du fichier. Avant de convertir votre fichier, il faudra tout de même s’assurer d’utiliser une version de CCH iFirm Taxprep T3 qui prend en charge cette fin d’année.

Profils du cabinet – Onglet TED

L’onglet TED a été ajouté dans le profil du cabinet et peut être consulté à tout moment. La sous-section Renseignements de la TED qui se trouvait dans l’onglet Profil a été transférée dans le nouvel onglet TED afin de faciliter la navigation et la saisie de données dans le profil du cabinet. Les cases pour la transmission électronique des déclarations T3D, T3GR, T3P, T3RI et T1061 ont également été ajoutées.

TED, Transmission électronique

De nouvelles restrictions ont été ajoutées et excluent certaines fiducies du service de transmission électronique des déclarations. Les fiducies qui ont déclaré faillite durant l’année ainsi que les fiducies qui ont rempli le formulaire T2223, Choix, par une fiducie, en vertu du paragraphe 159(6.1) de la loi de l’impôt sur le revenu, de différer le paiement de l’impôt sur le revenu, sont maintenant non admissibles à la TED. Des diagnostics ont été ajoutés pour guider le préparateur.

Cependant, il est maintenant possible pour une fiducie qui produit une déclaration de revenus en vertu de l’article 216 de la Loi de l’impôt sur le revenu de transmettre sa déclaration électroniquement par l’entremise du service de la TED. Une question obligatoire a été ajoutée à la section Questions utilisées pour la TED seulement du formulaire Identification de la fiducie et autres renseignements qui permet de déterminer le type de choix effectué par la fiducie.

T3, Déclaration de renseignements et de revenus des fiducies

Les questions 13 et 14, en lien avec la nouvelle annexe 15, ont été ajoutées à la section Répondez aux questions nécessaires suivantes. La ligne 68, Remboursement du prix du carbone aux minières du Yukon, a également été ajoutée.

T3 Annexe 15, Renseignements sur la propriété effective d’une fiducie

Dans le budget 2018, le gouvernement a annoncé de nouvelles exigences en matière de déclaration pour les fiducies. Le 15 décembre 2022, le projet de loi C-32, qui inclut la législation en soutien à cette mesure, a reçu l’assermentation royale. Par conséquent, l’annexe 15 a été ajoutée pour satisfaire aux nouvelles exigences en matière de déclaration.

Les modifications suivantes ont été faites au formulaire Renseignements sur le bénéficiaire pour aider à remplir l’annexe 15 :

-

Des champs ont été ajoutés pour la classification du bénéficiaire.

-

Un champ a été ajouté pour exclure le bénéficiaire de la divulgation sur l’annexe 15 si l’information du bénéficiaire est assujettie au privilège des communications entre client et avocat.

-

Un champ a été ajouté pour indiquer si un autre type d’entité déclarable est applicable au bénéficiaire et transférer l’information du bénéficiaire dans la section appropriée de l’annexe 15.

-

Un champ a été ajouté pour indiquer si le bénéficiaire a cessé d’être une entité déclarable au cours de l’année. Le bénéficiaire sera supprimé lors de la conversion à l’année suivante.

-

Un champ a été ajouté pour indiquer si l’information du bénéficiaire a été transmise à l’ARC dans une année précédente.

Vous pouvez vous référer à la FAQ FT32023-003 pour plus d’information sur l’annexe 15 et la manière de la produire.

T3APP, Demande de numéro de compte de fiducie

Plusieurs modifications ont été apportées à ce formulaire, entre autres :

-

La ligne Votre langue de correspondance a été retirée.

-

La Partie 3, Adresse, a été retirée. Vous devez maintenant indiquer l’adresse dans la Partie 2, Coordonnées du fiduciaire primaire, sous l’option 1 si le fiduciaire est un particulier et sous l’option 2 s’il est un non-particulier.

-

La ligne L'adresse postale est la même que celle de la partie 2 s’affiche maintenant à l’écran seulement, à la Partie 3, Adresse postale.

-

Dans la Partie 4, Informations additionnelles sur la fiducie, vous devez répondre à la nouvelle question Sélectionnez le genre de fiducie dans le menu déroulant et indiquer la Date d'établissement de la fiducie. Cette dernière est mise à jour avec la réponse à la question maison Date d’établissement de la fiducie de la section Type de fiducie du formulaire ID. Il est maintenant possible, en activant la case prévue à cet effet, d’indiquer que vous inscrivez une fiducie non-résidente seulement dans le but de produire certaines déclarations spéciales ou certains choix.

Si vous aviez rempli ce formulaire avec une version précédente du logiciel, il est conseillé d’en réviser le contenu avant de le produire.

T3-DD, Demande de dépôt direct T3

La liste des numéros des institutions bancaires a été mise à jour et plusieurs modifications y ont été apportées. Si un code retiré a été saisi à la case 351 du formulaire, ce code sera supprimé. En toutes circonstances, il est conseillé de valider les informations bancaires avant de produire ce formulaire.

T3F, Déclaration de renseignements concernant les placements prescrits à titre de placements admissibles

En raison de travaux de réfection du bâtiment s'étalant sur plusieurs années, l'adresse postale de la Direction des régimes enregistrés a été temporairement modifiée. Veuillez utiliser l'adresse suivante pour produire la déclaration T3F et pour toute correspondance jusqu'à nouvel ordre :

Direction des régimes enregistrés

Agence du revenu du Canada

2215, croissant Gladwin

Ottawa ON K1B 4K9

T3D, Déclaration de revenus T3D pour les régimes de participation différée aux bénéfices (RPDB) ou les régimes dont l’agrément a été retiré;

T3GR, Déclaration de renseignements et d’impôt sur le revenu pour un groupe de fiducies régies par un REER, un FERR, un REEE ou un REEI;

T3P, Déclaration de revenus pour les régimes de pension des employés;

T3RI, Déclaration d’impôt sur le revenu de placements enregistrés; et

T1061, Déclaration de renseignements pour un groupe de fiducies canadiennes au profit d’athlètes amateurs

Plusieurs modifications ont été apportées à ces formulaires, entre autres :

-

Vous devez maintenant indiquer si le fiduciaire est un particulier (option 1) ou un non-particulier (option 2) et fournir uniquement les renseignements correspondants dans la section Renseignements sur le fiduciaire.

-

La question maison Le nom du fiduciaire a-t-il changé depuis la dernière fois que l'ARC a été avisée? a été ajoutée, à l’écran seulement, à la section Renseignements sur le fiduciaire, car la réponse à cette question est obligatoire uniquement pour la transmission électronique.

-

La question La fiducie a-t-elle également produit une Déclaration de renseignements et de revenus des fiducies T3 connexe? a été ajoutée à la section Renseignements sur la fiducie, à l'exception de la déclaration T1061. Si la réponse à cette question est Oui, vous devrez alors indiquer le numéro de compte en fiducie correspondant.

-

La ligne 102, Code de remboursement, a été ajoutée.

- Pour la déclaration T3RI seulement, les colonnes c) à g) ont été ajoutées au tableau de la section A de l’annexe 2.

- Pour la déclaration T1061 seulement, des questions concernent la propriété effective ont été ajoutées et permettent de déterminer si vous avez l’obligation de remplir une Annexe 15, Renseignements sur la propriété effective d’une fiducie.

Si vous aviez rempli l’un de ces formulaires avec une version précédente du logiciel, il est conseillé d’en réviser le contenu avant de les produire.

T3MB, Impôt du Manitoba

La ligne 14, Impôt de récupération du Manitoba, a été retirée du formulaire.

T3QDT-WS, Feuille de calcul pour l’impôt de récupération

La ligne 32, Montant majoré des dividendes attribuables au revenu imposable distribué ultérieurement à un bénéficiaire optant, a été ajoutée à la Partie 2, Calcul pour l’impôt de récupération provincial ou territorial. Par conséquent, les lignes subséquentes ont été renumérotées. De plus, la ligne 40, Impôt provincial ou territorial déjà payé attribuable au revenu imposable distribué plus tard, ne sera plus calculée si la province est l’Alberta.

T2000, Calcul de l’impôt pour les accords en vue d’acquérir des actions

Il est maintenant possible de transmettre électroniquement la déclaration T2000 en même temps que les déclarations T3D, T3GR et T3P. Notez que si la déclaration est applicable, elle sera envoyée par voie électronique automatiquement.

T2125, État des résultats des activités d'une entreprise ou d'une profession libérale

Les lignes maison Électricité, chauffage et eau ainsi que Téléphone et services publics ont été ajoutées pour ventiler le montant de la ligne 9220, Services publics.

Si vous aviez rempli ce formulaire avec une version précédente du logiciel et qu’un montant était inscrit à la ligne 9220, ce montant sera transféré à la ligne maison Téléphone et services publics.

TP-80, Revenus et dépenses d’entreprise ou de profession

Plusieurs modifications ont été apportées à ce formulaire, entre autres :

-

La ligne 122, Travaux en cours au début de l’exercice, a été retirée. Le montant inscrit à la ligne 3N, Travaux en cours en début d’année, du formulaire T2125 sera ajouté à la ligne 110, Ventes, commissions ou honoraires professionnels, du formulaire TP-80.

-

La ligne 239, Électricité, chauffage et eau, a été ajoutée.

TP-646, Déclaration de revenus des fiducies

Plusieurs modifications ont été apportées à ce formulaire, entre autres :

-

La ligne 2b.1, Date de naissance du fiduciaire ou du liquidateur, s’il s’agit d’un particulier, a été ajoutée.

-

Les lignes 13b, La date à laquelle la fiducie a commencé à résider au Canada, et 13c, La date à laquelle la fiducie a cessé de résider au Canada, ont été ajoutées.

-

Un tableau a été ajouté sous la question 32 pour fournir de l’information dans le cas d’une fiducie personnelle qui détient des actions dans une ou des sociétés privées.

-

La partie 5 (précédemment la partie 6), Renseignements additionnels sur la fiducie, est maintenant requise pour toutes les fiducies ayant une fin d’année après le 30 décembre 2023, sauf où des exemptions s’appliquent. Veuillez vous référer à la section 4.5 du guide pour plus d’information. Par conséquent, l’information requise dans la partie 5 sera calculée selon l’information saisie dans l’annexe 15 de la déclaration fédérale.

-

Les renseignements sur la personne qui a rempli la déclaration ont été déplacés à la partie 6 du formulaire. La province a été modifiée à une liste déroulante et ne sera plus calculée selon le formulaire T3 RET, Déclaration de renseignements et de revenus des fiducies, mais plutôt à partir du profil du cabinet.

TP-1086.R.23.12, Frais engagés pour réaliser des travaux sur un immeuble

À la suite de la mise à jour du formulaire, la section 1, Renseignements sur le payeur, a été modifiée. De plus, la case Province a été ajoutée à la section 2, Adresse de l’immeuble

Pour obtenir de l’aide

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

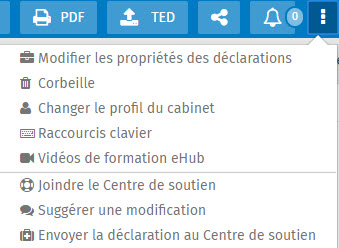

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :