Pour produire des feuillets T5013 et des relevés 15, vous devez utiliser l'écran de saisie combiné T5013/RL-15, Revenus d’une société de personnes.

Dans la section de l’écran de saisie prévue à cet effet, identifiez l’associé pour qui vous remplissez le feuillet. Indiquez également la part (%) détenue par l’associé dans la société de personnes en utilisant l’un des modes de répartition possibles à la section « Mode de répartition aux associés » du formulaire T5013 Feuille de travail B. Vous pouvez également inscrire la part (%) de l’associé manuellement en procédant par substitution. La part (%) de l’associé sera appliquée aux montants inscrits dans le formulaire T5013 Feuille de travail B pour donner les résultats apparaissant aux cases du feuillet T5013 et du relevé 15.

Calculer le quote-part (%) de l’associé selon le mode répartition choisi dans la feuille de travail B :

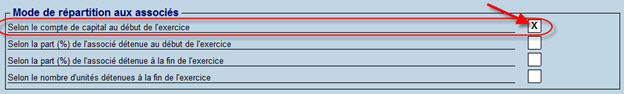

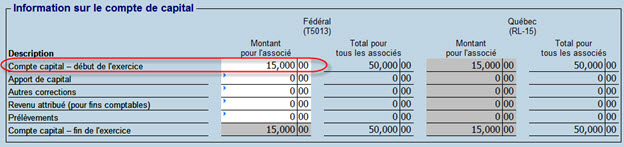

1- Selon le compte de capital du début de l’exercice :

Si ce mode de répartition est choisi dans la section « Mode de répartition aux associés » du formulaire T5013 Feuille de travail B, un montant doit être inscrit à la ligne Compte capital – début de l’exercice de la section « Information sur le compte de capital » du formulaire T5013 Écran de saisie pour chaque associé afin que la quote-part (%) soit calculée correctement pour tous les associés.

T5013 Feuille de travail B

T5013 Écran de saisie

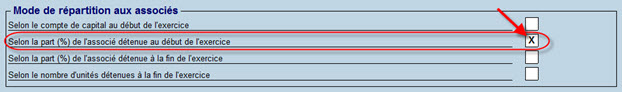

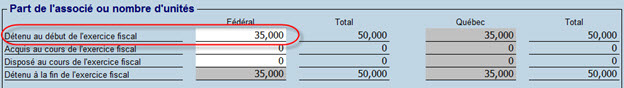

2- Selon la part (%) de l’associé détenue au début de l’exercice :

Si ce mode de répartition est choisi dans la section « Mode de répartition aux associés » du formulaire T5013 Feuille de travail B, une valeur doit être inscrite à la ligne « Détenu au début de l’exercice fiscal » de la section « Part de l’associé ou nombre d’unités » du formulaire T5013 Écran de saisie pour chaque associé afin que la quote-part (%) soit calculée correctement pour tous les associés.

T5013 Feuille de travail B

T5013 Écran de saisie

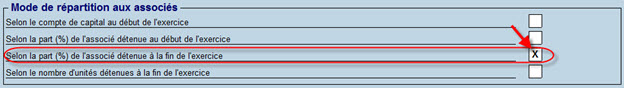

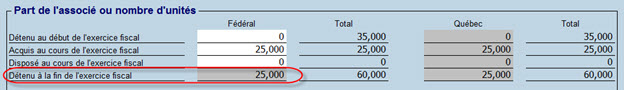

3- Selon la part (%) de l’associé détenue à la fin de l’exercice :

Si ce mode de répartition est choisi dans la section « Mode de répartition aux associés » du formulaire T5013 Feuille de travail B, une valeur doit être indiquée à la ligne Détenu à la fin de l’exercice fiscal de la section « Part de l’associé ou nombre d’unités » du formulaire T5013 Écran de saisie pour chaque associé afin que la quote-part (%) soit calculée correctement pour tous les associés.

T5013 Feuille de travail B

T5013 Écran de saisie

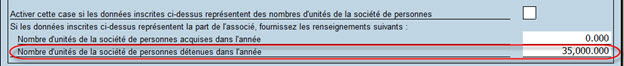

4- Selon le nombre d’unités détenues à la fin de l’exercice :

Si ce mode de répartition est choisi dans la section « Mode de répartition aux associés » du formulaire T5013 Feuille de travail B, une valeur doit être inscrite à la ligne Nombre d’unités de la société de personnes détenues dans l’année de la section « Part de l’associé ou nombre d’unités » du formulaire T5013 Écran de saisie pour chaque associé afin que la quote-part (%) soit calculée correctement pour tous les associés.

T5013 Feuille de travail B

T5013 Écran de saisie

Cases des revenus d’entreprise selon les codes d’associé

|

Revenu de location |

Revenu d'entreprise |

Revenu de profession |

||||

|

Brut |

Net |

Brut |

Net |

Brut |

Net |

|

|

Code « 0 » – Commanditaire |

117 |

107 |

118 |

104 |

121 |

120 |

|

Code « 3 » – Commanditaire (participation exonérée) |

117 |

107 |

118 |

104 |

121 |

120 |

|

Code « 5 » – Associé d’une SPRL (protection complète) |

117 |

107 |

118 |

104 |

121 |

120 |

|

Code « 1 » – Associé déterminé (associé passif) |

117 |

110 |

118 |

116 |

121 |

120 |

|

Autres associés (codes 2 et 4) |

117 |

110 |

118 |

116 |

121 |

120 |

|

Revenu de commission |

Revenu agricole |

Revenu de pêche |

||||

|

Brut |

Net |

Brut |

Net |

Brut |

Net |

|

|

Code « 0 » – Commanditaire |

123 |

122 |

125 |

101 |

127 |

103 |

|

Code « 3 » – Commanditaire (participation exonérée) |

123 |

122 |

125 |

101 |

127 |

103 |

|

Code « 5 » – Associé d’une SPRL (protection complète) |

123 |

122 |

125 |

101 |

127 |

103 |

|

Code « 1 » – Associé déterminé (associé passif) |

123 |

122 |

125 |

124 |

127 |

126 |

|

Autres associés (codes 2 et 4) |

123 |

122 |

125 |

124 |

127 |

126 |

Calculs selon les types d'associés

|

Fraction à risques |

Gain en capital présumé |

Admissibilité au CII |

|

|

Code « 0 » – Commanditaire |

105 + 106 |

Oui |

Non admissible |

|

Code « 3 » – Commanditaire (participation exonérée) |

S. O. |

S. O. |

Non admissible |

|

Code « 5 » – Associé d’une SPRL (protection complète) |

105 + 106 |

Oui |

Non admissible |

|

Code « 1 » – Associé déterminé (associé passif) |

S. O. |

Oui |

Non admissible |

|

Autres associés (codes 2 et 4) |

S. O. |

S. O. |

Admissible |

Remarque : Dans le relevé 15 du Québec, l’équivalent du code d’associé « 5 » est le code « 0 » (commanditaire).

Calcul du gain présumé selon le paragraphe 40(3.1) :

- Si la société de personnes est une société en commandite et que l’associé est un commanditaire (code « 0 ») ou un associé déterminé (associé passif) (code « 1 »), le montant du gain présumé selon le paragraphe 40(3.1) à la fin de l’exercice est égal à la valeur absolue du PBR de l’associé à la fin de l’exercice lorsque ce montant est négatif.

- Si la société de personnes est une société de personnes à responsabilité limitée (SPRL) qui confère une « protection complète » aux associés (au sens des paragraphes 40(3.14) et 96(2.4)) et que l’associé est un associé d’une SPRL (protection complète) (code « 5 »), le montant du gain présumé selon le paragraphe 40(3.1) à la fin de l’exercice est égal à la valeur absolue de la somme suivante lorsque cette dernière est négative : le PBR à la fin de l’exercice de l’associé plus la part de l’associé du revenu net (perte nette) de l’exercice (case 220, T5013 Annexe 50).

|

Remarque : Le montant du gain présumé selon le paragraphe 40(3.1) indiqué dans les notes figurant au bas du feuillet T5013 de l’associé doit être utilisé pour déclarer les revenus de ce dernier dans l’annexe servant au calcul du gain en capital. Cette annexe dépend du type de déclaration produit :

|

Retrait de l’associé (incluant la dissolution de la société de personnes)

Cette section permet de fournir les renseignements requis pour calculer correctement le PBR de l’associé retiré, ainsi que les gains ou pertes, le cas échéant, qui découlent du retrait de l’associé, que ce soit en raison de la vente ou du rachat de la totalité de ses parts, d’un départ à la retraite, d’une dissolution de la société de personnes, ou pour tout autre motif.

Pour remplir cette section, veuillez procéder de la façon suivante :

- Activez la case indiquant que l’associé s’est retiré de la société de personnes. La valeur de cette case sera convertie l’année prochaine.

- Inscrivez la date de retrait de l’associé.

- Sélectionnez l’une des valeurs suivantes pour indiquer le type de participation de l’associé au moment de son retrait :

- Retrait – Présomption de participation continue (active) (par. 96(1.01) LIR) : L'associé se fait racheter ses parts en totalité ou dispose de celles-ci en faveur d'un ou plusieurs associés de la société de personnes. Ce type de retrait est également utilisé pour les liquidations de société de personnes (sauf dans le cas de l’exception prévue au paragraphe 83(6)), car les associés sont alors réputés disposer de la totalité de leurs parts à la date de dissolution.

- Retrait – Participation résiduelle (par. 98.1(1) LIR) : L’associé cesse d'être associé, mais conserve des droits sur les biens de la société de personnes, puisqu'il se fait racheter ses parts graduellement sur plusieurs années (alinéa 98.1(1)a) LIR).

- Retrait – Participation au revenu (par. 96(1.1) LIR) : L’associé cesse d'être associé (à la suite de la vente de la totalité de ses parts, ou de leur rachat par la société de personnes ou d’autres associés), l'activité principale de la société de personnes est l'exploitation d'une entreprise au Canada et tous les autres associés conviennent d'attribuer une partie des revenus à l'ex-associé.

- Afin de calculer si un gain ou une perte en capital résulte du retrait de l'associé, activez la case indiquant que l’associé retiré a reçu le dernier paiement au cours de l’exercice lorsque le type Retrait – Participation résiduelle (par. 98.1(1) LIR) est sélectionné.

Détail du calcul :

- Si le type Retrait – Participation continue (active) (par. 96(1.01) LIR) est sélectionné :

- le logiciel calculera le PBR à la fin de l’exercice après les ajustements prévus au paragraphe 96(1.01) LIR;

- le logiciel calculera le montant du gain (tel que défini au paragraphe 40(3.1) LIR) ou de la perte (choix en vertu du paragraphe 40(3.12) LIR) découlant de la vente ou du rachat de la participation, le cas échéant;

- le montant du gain ou de la perte en vertu du paragraphe 40(3.1) ou 40(3.12) LIR sera affiché dans le bas du feuillet T5013, par voie de note.

- Si le type Retrait – Participation résiduelle (par. 98.1(1) LIR) est sélectionné :

- tous les montants reçus par l’associé après son retrait doivent être présentés comme un remboursement de capital;

- si le PBR d'une participation résiduelle devient négatif à la fin de l’exercice, le logiciel calculera un gain en capital égal au solde négatif en vertu de l'alinéa 98.1(1)c) LIR;

- si le PBR d'une participation résiduelle est positif après la réception du dernier paiement, le logiciel calculera une perte en capital égale au solde du PBR en vertu de l'alinéa 98.1(1)c) LIR;

- le montant du gain ou de la perte en vertu de l'alinéa 98.1(1)c) sera affiché dans le bas du feuillet T5013, par voie de note.

- Si le type Retrait – Participation au revenu (par. 96(1.1) LIR) est sélectionné :

- le logiciel calculera le gain ou la perte selon le paragraphe 40(3.1) LIR découlant de la disposition des parts de l’associé dans la société de personnes la première année du retrait de l’associé;

- seuls les revenus et pertes de la société de personnes seront alloués à l’associé;

- si l’associé retraité décide de disposer de ce droit au revenu de la société de personnes, le logiciel vous demandera alors de saisir le montant reçu en contrepartie;

- le produit de la disposition du « droit au revenu » (défini au paragraphe 96(1.2) LIR) par l'associé retiré n'est pas un bien en capital et le montant de revenu reçu est imposable à 100 % (selon le paragraphe 96(1.4) LIR).

Voir aussi

T4068, Guide pour la déclaration de renseignements des sociétés de personnes