Notes de version - CCH iFirm Taxprep T2 2021 v.1.1 (2021.20.31)

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que seul le navigateur Google Chrome est pris en charge pour l’utilisation de CCH iFirm Taxprep.

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T2

Avec CCH iFirm Taxprep T2 , vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Taxprep T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Années d’imposition traitées

CCH iFirm Taxprep T2 2021 v.1.1 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2019 et se termine le ou avant le 31 octobre 2021.

Aperçu - Version 1.1

CCH iFirm Taxprep T2 2021 v.1.1 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Modifications aux calculs de la déduction pour amortissement

Les changements liés à la passation en charges immédiate annoncés dans le budget fédéral déposé le 19 avril 2021 ont été intégrés dans cette version. La passation en charges immédiate est disponible pour les sociétés sous contrôle canadien qui ont acquis des biens admissibles après le 18 avril 2021 et qui sont prêts à être mis en service avant le 1er janvier 2024. Le montant de passation en charges immédiate est limité à 1,5 million de dollars par année d’imposition. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Annexe 8, Déduction pour amortissement (DPA)

Dans son budget 2021-2022 déposé le 19 avril 2021, le gouvernement fédéral a annoncé une mesure de passation en charges immédiate temporaire pour les biens amortissables admissibles (autres que les biens des catégories 1 à 6, 14.1, 17, 47, 49 et 51) acquis après le 18 avril 2021 et mis en service avant le 1er janvier 2024 par une société privée sous contrôle canadien (SPCC) jusqu’à un plafond de 1,5 million de dollars par année d’imposition. Le plafond doit être réparti entre les SPCC membres d’un groupe de sociétés associées. Le plafond attribué à une SPCC est également calculé au prorata du nombre de jours pour les années d’imposition plus courtes que 365 jours. Veuillez noter qu’aucun report du plafond inutilisé n’est autorisé. La règle de la demi-année est suspendue pour les biens admissibles à cette mesure.

Afin de tenir compte de cette mesure, les éléments suivants ont été ajoutés, à l’écran seulement :

- La colonne Montant déduit au titre de passation en charges immédiate à la fin du tableau Déduction pour amortissement.

- La question maison La société est-elle admissible à la mesure de passation à charges immédiate pour l'année d'imposition courante? La réponse à cette question doit être Oui pour que le logiciel effectue les calculs relatifs à la mesure de passation en charges immédiate.

- Le Tableau 2 – Répartition du plafond relatif à la passation en charges immédiate entre société privées sous contrôle canadien (SPCC) associées. Ce tableau permet de répartir le plafond entre les SPCC admissibles d’un groupe de sociétés associées.

- La ligne Montant admissible à la passation en charges immédiate pour l'année d'imposition qui calcule le plafond attribué en proportion du nombre de jours dans une année d’imposition de moins de 365 jours.

- Des tableaux de scénarios d’attribution pour l’annexe 8 fédérale, le formulaire CO-130.A du Québec et pour l’annexe AT1 Schedule 13 de l’Alberta.

Pour obtenir plus d’information sur la mesure de passation en charges immédiate, veuillez consulter la rubrique d’aide pour l’annexe 8 et le budget fédéral 2021-2022.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

Afin de tenir compte de la mesure de passation en charges immédiate, les champs suivants ont été ajoutés :

- La ligne Coût des acquisitions admissibles à la passation en charges immédiate inclus dans le montant de la ligne 203 permet d’indiquer le coût en capital des biens admissibles à la mesure. Pour la catégorie 14, lorsque la réponse à la question maison L'un des biens acquis dans l'année d'imposition est-il admissible à la mesure de passation en charges immédiate? est Oui, la ligne est égale à la ligne 203.

- La ligne Montant déduit au titre de passation en charges immédiate permet d’indiquer le montant du plafond relatif à la passation en charges immédiate, comme déterminé dans l’annexe 8, qui est appliqué à chaque catégorie. Le montant inscrit est déduit, en premier dans le calcul de la ligne 224, Rajustement à la FNACC pour les autres biens acquis dans l'année et ensuite de la ligne Coût d'acquisition net de BIIA et de VZE acquis dans l'année afin de calculer correctement la DPA régulière sur le coût en capital des acquisitions qui excède le plafond.

- Dans le cas d’une catégorie 10.1, la question maison Le bien est-il admissible à la mesure de passation en charges immédiate? permet de calculer la ligne Montant déduit au titre de passation en charges immédiate selon le montant inscrit à la ligne 203.

Annexe 8 GRILLE ADD, Grille des acquisitions et dispositions

Les questions Le bien est-il un BIIA? ainsi que, pour le Québec seulement, Le bien est-il un bien admissible aux règles particulières de l'amortissement accéléré du Québec? et Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? ont été déplacées dans la section Information relative au bien – DPA autre que les catégories 10.1, 13 et 14. La section Biens admissibles à un amortissement accéléré a été retirée.

De plus, dans la section Information relative au bien – DPA autre que les catégories 10.1, 13 et 14, la question Le bien est-il admissible à la mesure de passation en charges immédiate? a été ajoutée et permet de calculer le montant de la ligne Coût des acquisitions admissibles à la passation en charges immédiate inclus dans le montant de la ligne 203 dans la copie correspondante de l’annexe 8 GRILLE.

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Afin de remplir le tableau 2 dans l’annexe 8, la section Annexe 8 – Déduction pour amortissement (DPA) a été ajoutée et contient les champs suivants :

- La question La société est-elle une SPCC qui bénéficie de la mesure de passation en charges immédiate? Lorsque la réponse à cette question est Oui, une ligne est créée dans le tableau 2 de l’annexe 8.

- La ligne Plafond relatif à la passation en charges immédiate indique le montant maximal du plafond de la société.

- La ligne Plafond attribué indique le montant du plafond qui est dévolu à la société. Ce montant peut être saisi dans l’annexe 9 GRILLE ou dans la colonne Plafond attribué – Fédéral Annexe 8 du tableau 2 de l’annexe 8.

De plus, les sections Québec CO-130.A – déduction pour amortissement et Alberta AT1 Schedule 13 – Capital cost allowance (CCA) ont également été ajoutées. Le montant inscrit au champ Plafond attribué équivaut au montant du champ correspondant dans la section Annexe 8 – Déduction pour amortissement (DPA).

Québec

CO-17S.4, Continuité des pertes autres qu’en capital – Québec

À la suite du projet de loi 90 déposé le 4 mai 2021 et sanctionné le 4 juin 2021 par le gouvernement du Québec, le calcul du montant de la perte subie pendant l’année en cours de la section Pertes autres que les pertes en capital prend dorénavant en considération le montant de la déduction pour ristournes (code 10) du formulaire QC L265/266 ainsi que le montant inscrit à la ligne Inclusion selon l'article 726.29 LI (voir Table ronde APFF octobre 2009, Q.26, « Déduction pour ristournes et perte autre qu'une perte en capital ») de la déclaration CO-17.

CO-130.A, Déduction pour amortissement

La colonne Montant déduit au titre de la passation en charges immédiate a été ajoutée, à l’écran seulement, à la fin du tableau Déduction pour amortissement. Pour en savoir plus sur la mesure de passation en charges immédiate, consulter la rubrique sur l’annexe 8.

Alberta

AT1 Schedule 13, Alberta Capital cost allowance (CCA)

La colonne Immediate expensing amount deducted a été ajoutée à la droite de la colonne UCC at the end of the year. Pour obtenir plus d’information sur la mesure de passation en charges immédiate, consulter la rubrique sur l’annexe 8.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2021 1.1 :

Fédéral/Québec

Aperçu - Version 1.0

CCH iFirm Taxprep T2 2021 v.1.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Nouvelle annexe 570

L’annexe 570, Crédit d’impôt de l’Ontario à l’investissement régional a été ajoutée dans cette version du logiciel et permet de demander le crédit d’impôt de l’Ontario à l’investissement régional. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Nouvelles annexes de l’Alberta

Deux annexes permettant de calculer l’Alberta Innovation Employment Grant ont été ajoutées dans cette version du logiciel, soit les annexes AT1 Schedule 29, Alberta Innovation Employment Grant, et AT1 Schedule 29, Listing of Innovation Employment Grant Projects Claimed in Alberta. Pour en savoir davantage, veuillez consulter les notes relatives à ces sujets.

Mise à jour de l’annexe 3

La colonne I.1, Remboursement au titre de dividendes de la société payante rattachée à partir de son impôt en main remboursable au titre de dividendes déterminés (IMRTDD), et la colonne L, Impôt de la partie IV sur les dividendes imposables reçus de sociétés rattachées avant déductions, ont été ajoutées à la section 1 de l’annexe 3. La colonne I.1 sert au calcul de la colonne L et cette dernière permet à l’ARC de correctement identifier le montant de la ligne 2E dans son système de cotisation. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Version 1.1 2021

Dans son budget déposé le 19 avril 2021, le gouvernement fédéral a annoncé des changements à la déduction pour amortissement. Ces changements s’appliquent à des biens acquis après le 18 avril 2021 et demandent d’importantes modifications au logiciel. Ces modifications seront intégrées dans une version 1.1 qui sera disponible à la mi-juillet 2021.

Amélioration de votre productivité

Profils du cabinet

Onglet FORMULAIRES D’AUTORISATION

À la suite de la mise à jour du formulaire Alberta Consent Form les modifications suivantes ont été apportées à la section AAUT- Alberta consent form de l’onglet FORMULAIRES D’AUTORISATION :

- les cases à cocher Individu et Firme ont été ajoutées sous la ligne Autoriser un représentant;

- la case à cocher Autorisez l’accès par téléphone, courriel, télécopieur ou courrier a été retirée;

- la case à cocher Autorisez l’accès en ligne (TRACS). Cet accès inclut aussi l’autorisation par téléphone, courriel, télécopieur et courrier a été renommée pour Autorisez l’accès en ligne (TRACS) à un individu;

- les lignes à tous les programmes, à l’impôt des sociétés, Autre et si Autre (veuillez spécifier) ont été retirées.

Alberta

AT1, Alberta Corporate Income Tax Return

Lorsqu’une adresse de case postale était inscrite dans la section Adresse du siège social ou Adresse postale (si elle diffère de l'adresse du siège social) du formulaire Identification, le champ 012 de la déclaration AT1 demeurait vide et l’adresse de la case postale était inscrite dans le champ 013. Le diagnostic R102 était alors activé et empêchait la transmission électronique de la déclaration AT1 ou l’impression des annexes RDA de l’Alberta. Cette situation a été corrigée afin que l’adresse de la case postale soit dorénavant inscrite dans le champ 012.

Nouveaux formulaires

Ontario

Annexe 570, Crédit d’impôt de l’Ontario à l’investissement régional

Le crédit d’impôt à l’investissement régional est un crédit d’impôt remboursable de 10 % pour les sociétés sur les dépenses admissibles supérieures à 50 000 $ (jusqu’à un maximum de 500 000 $) qui sont engagées dans une région désignée dans l’année d’imposition (ou qui ont été engagées l’année d’imposition précédente si celle-ci était une année d’imposition écourtée et que le crédit d’impôt a été demandé). De plus, le budget 2021 et le projet de loi 269, déposés le 24 mars 2021 par le gouvernement de l’Ontario, ajoutent un crédit d’impôt remboursable supplémentaire de 10 % sur les dépenses spéciales, lesquelles sont des dépenses admissibles engagées pour la mise en service d’un bien après le 23 mars 2021 et avant le 1er janvier 2023.

La question maison La société est-elle une société admissible au crédit d'impôt de l'Ontario à l'investissement régional? a été ajoutée et est répondue à Oui lorsqu’une société est une société privée sous contrôle canadien tout au long de l’année d’imposition, qu’elle a un établissement stable en Ontario et qu’elle n’est pas exonérée d’impôt.

Pour donner droit au crédit d’impôt, les investissements doivent servir à acheter, à construire ou à rénover un bien admissible dans une région désignée. Les biens admissibles sont des bâtiments commerciaux ou industriels (ou d’autres structures) faisant partie des catégories d’amortissement 1 ou 6 et qui sont devenus prêts à être mis en service après le 24 mars 2020 dans l’année d’imposition durant laquelle le crédit d’impôt est demandé.

Des parties et des lignes maison ont été ajoutées aux sections 1 et 2 du formulaire afin de calculer les dépenses spéciales ainsi qu’à la section 3 afin de calculer le crédit d’impôt pour les dépenses spéciales.

L’annexe 570 est un formulaire multicopie. La première copie est dédiée à la société déclarante, et les sections 1 et 3 doivent être remplies seulement sur cette copie. Dans le cas où une société remplacée (c’est-à-dire une partie d’une fusion ou une filiale liquidée) a engagé des dépenses admissibles au cours d’une année d’imposition écourtée dans les 364 jours précédant l’année d’imposition courante de la société déclarante, vous devrez remplir la section 2 sur une copie distincte de l’annexe 570 pour cette société remplacée et additionner les montants des lignes 220 de chaque copie.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant est inscrit à la ligne 472 de l’annexe 5, il sera conservé comme un montant saisi par substitution. Vous devrez alors remplir l’annexe 570 et supprimer le montant saisi par substitution à la ligne 472 de l’annexe 5 afin que le crédit d’impôt calculé dans l’annexe 570 soit mis à jour dans l’annexe 5.

Lors de la conversion d’un fichier-client dans lequel la société a une année d’imposition écourtée et que le crédit d’impôt à l’investissement régional est demandé, les renseignements inscrits dans le tableau de la section 1 seront conservés dans le tableau de la section 2 et les dates de début et de fin de l’année d’imposition seront conservées respectivement aux lignes 230 et 240.

Alberta

AT1 Schedule 29, Alberta Innovation Employment Grant

L’Alberta Innovation Employment Grant (IEG) est un crédit remboursable de 8 % sur le moindre des dépenses admissibles de recherche scientifique et développement expérimental (RS&DE) engagées dans l’année d’imposition en Alberta après le 31 décembre 2020 et du montant de la limite maximale de dépenses pour l’année d’imposition. La société peut également être admissible à un montant de crédit additionnel de 12 % si le résultat du moins élevé des montants mentionnés ci-dessus excède le montant de base. Le montant de la IEG peut ensuite être diminué linéairement lorsque le capital imposable utilisé au Canada de la dernière année d’imposition est supérieur à 10 millions de dollars et il devient nul lorsque ce capital imposable est supérieur ou égal à 50 millions dollars. Pour plus de détails sur l’établissement de la limite de dépenses, du montant de base et du capital imposable, veuillez consulter la rubrique d’aide AT1 Schedule 29, Alberta Innovation Employment Grant.

Sous la ligne 290, un tableau maison s’affichant à l’écran seulement a été ajouté afin de faire des scénarios et de démontrer l’incidence de l’attribution de la limite de dépenses sur le montant de la IEG et sur l’impôt payable en Alberta pour la société déclarante ainsi que pour les sociétés associées aux fins des calculs de la IEG.

Avant de remplir cette annexe, vous devez remplir l’annexe AT1 Schedule 29, Listing of Innovation Employment Grant Projects Claimed in Alberta. Pour en savoir davantage, veuillez consulter la note relative à ce sujet . De plus, la limite de dépenses attribuée, le capital imposable utilisé au Canada de la dernière année d’imposition ainsi que les dépenses admissibles de la société admissible engagées dans les deux dernières années d’imposition doivent être inscrits à la section Alberta AT1 Schedule 29 – Alberta Innovation Employment Grant de l’annexe 9 GRILLE.

AT1 Schedule 29, Listing of Innovation Employment Grant Projects Claimed in Alberta

Pour demander l’Alberta Innovation Employment Grant, vous devez d’abord remplir ce formulaire. Vous devez donner le détail projet par projet des dépenses de recherche scientifique et développement expérimental (RS&DE) engagées dans l’année d’imposition en Alberta après 31 décembre 2020 et, lorsque l’année d’imposition chevauche le 1er janvier 2021, les dépenses RS&DE engagées avant le 1er janvier 2021. Les lignes du tableau pour les colonnes 101 à 113 sont générées à partir des données des annexes T661 Partie 2 et T1263 ou à partir des montants de contributions à des organisations agricoles pour la RS&DE inscrits à la section 8 de l’annexe 31, s’il y a lieu.

Formulaires supprimés

Ontario

- Annexe 546, Déclaration annuelle des sociétés de l'Ontario selon la Loi sur les renseignements exigés des personnes morales

-

Annexe 547, Déclaration annuelle des sociétés de l'Ontario selon la Loi sur les renseignements exigés des personnes morales

-

Annexe 548, Déclaration annuelle des sociétés par actions étrangères selon la Loi sur les renseignements exigés des personnes morales

Alberta

- AT1 Schedule 8, Alberta Political Contributions Tax Credit

Manitoba

- Annexe 391, Crédit d'impôt du Manitoba du programme Quartiers vivants

- Annexe 392, Crédits d'impôt du Manitoba à l'investissement dans le traitement de l'information

- Annexe 393, Crédit d'impôt du Manitoba pour la gestion des nutriants

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Identification de la société et autres renseignements

Dans la section Société exonérée, la case Exonérée selon l’alinéa 149(1(t) (pour les années d’imposition qui commencent avant 2019), soit la 3e case relative à la ligne 085, a été retirée.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, cette donnée ne sera pas conservée.

De plus, dans la section Renseignements généraux, la question La société doit-elle produire la déclaration annuelle des sociétés de l'Ontario selon la Loi sur les renseignements exigés des personnes morales de l'Ontario? a été ajoutée.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, la réponse à cette question sera Oui lorsque l’annexe 546 ou l’annexe 548 était applicable.

Annexe 200, T2, Déclaration de revenus des sociétés*

Les cases, lignes et sections énumérées ci-dessous, qui concernent des données relatives aux années d’imposition commençant avant 2019, ont été retirées :

- dans la section Identification, la case Exonérée selon l’alinéa 149(1(t) (pour les années d’imposition qui commencent avant 2019), soit la 3e case relative à la ligne 085;

- dans la section Revenu imposable, la ligne 370, Revenu exonéré selon l'alinéa 149(1)t) (pour les années d'imposition qui commencent avant 2019), et le montant Z, Revenu imposable pour les sociétés ayant un revenu exonéré selon l'alinéa 149(1)t) (ligne 360 moins ligne 370);

- dans la section Déduction accordée aux petites entreprises (DAPE), les lignes 425, Plafond des affaires réduit pour les années d'imposition qui commencent avant 2019(montant C moins montant E) (si négatif, inscrivez « 0 »), et 427, Plafond des affaires réduit après attribution pour les années d'imposition qui commencent avant 2019(ligne 425 moins montant J), ainsi que les champs des lignes 1 et 2 qui servaient au calcul de la DAPE pour les années d’imposition qui commencent avant 2019;

- tous les champs et les lignes des sections Impôt en main remboursable au titre de dividendes (pour les années d’imposition qui commencent avant 2019) et Remboursement au titre de dividendes (pour les années d’imposition qui commencent avant 2019).

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les données inscrites dans ces cases, lignes et sections ne seront pas conservées.

Annexe 1, Revenu net (perte nette) aux fins de l’impôt sur le revenu

La quatrième ligne de la colonne 605 se nomme dorénavant Montants imposables - programmes liés à la COVID-19. Vous pourrez donc inscrire à la ligne correspondante dans la colonne 295 les montants reçus ou à recevoir provenant de ces programmes pour l’année d’imposition.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les données inscrites aux lignes après la troisième ligne du tableau de la section Ajouts divers seront conservées et décalées d’une ligne vers le bas dans le tableau.

Annexe 2, Dons de bienfaisance et autres dons*

Annexe 3, Dividendes reçus, dividendes imposables versés et calcul de l’impôt de la partie IV*

À la suite de la mise à jour de l’annexe, les colonnes suivantes ont été ajoutées dans la section 1 afin de calculer correctement le montant à la ligne 2E de la section 2 :

- colonne maison I.1, Remboursement au titre de dividendes de la société payante rattachée à partir de son impôt en main remboursable au titre de dividendes déterminés (IMRTDD) (durant l'année d'imposition indiquée à la colonne D); et

- colonne L (ligne 280), Impôt de la partie IV sur les dividendes imposables reçus de sociétés rattachées avant déductions.

Par conséquent, dans la section 1, la remarque 2 a été modifiée et la remarque 5 a été ajoutée afin d’expliquer ce qui doit être indiqué dans les deux nouvelles colonnes. De plus, la remarque associée à la ligne 2E de la section 2 a été retirée.

Vous devrez alors remplir les nouvelles colonnes I.1 et L à la section 1. Si un montant a été inscrit par substitution à la ligne 2E, veuillez annuler la modification par substitution qui a été effectuée à cette ligne.

Annexe 4, Continuité et application des pertes de la société*

Le montant de la ligne 2D situé à la section 2 ne sera plus calculé. À l’ouverture d’un fichier-client traité avec une version précédente de CCH iFirm Taxprep T2, si un montant avait été calculé ou inscrit par substitution à la ligne 2D, il sera conservé à cette ligne. Lors de la conversion du fichier-client, le montant qui était inscrit à la colonne Solde à la fin de l’année du tableau Pertes autres que les pertes en capital de l’annexe 4A pour la 10e année précédente sera mis à jour à la ligne 2D.

Annexe 5, Calcul supplémentaire de l’impôt – Sociétés*

Les lignes suivantes ont été retirées de l’annexe :

- ligne 525, Crédit d’impôt de l’Île-du-Prince-Édouard pour contributions politiques (pour contributions faites avant le 12 juin 2018);

- ligne 892, Contributions;

- ligne 324, Crédit d'impôt du Manitoba à l'investissement dans le traitement de l'information – annexe 392;

- ligne 325, Crédit d'impôt du Manitoba pour la gestion des nutriants – annexe 393;

- ligne 610, Crédit d'impôt du Manitoba du programme Quartiers vivants – annexe 391;

- ligne 653, Crédit d'impôt de la Colombie-Britannique pour contributions politiques (pour contributions faites avant le 30 Novembre 2017); et

- ligne 896, Contributions.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les données inscrites à ces lignes ne seront pas conservées.

Annexe 8, Déduction pour amortissement (DPA)*

La colonne Pour les années d'imposition qui se terminent avant le 21 novembre 2018 : 1/2 acquisitions nettes pour la ligne 211 a été supprimée.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

La ligne 211, 1/2 acquisitions nettes, et le texte l’accompagnant, soit Pour les années d'imposition qui se terminent avant le 21 novembre 2018:, ont été supprimés des sections DPA autres que les catégories 10.1, 13 et 14 et DPA catégorie 10.1.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les données inscrites à ces lignes ne seront pas conservées.

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Dans la section Québec CO-17 – Déclaration de revenus des sociétés de la copie des sociétés associées, une ligne a été ajoutée afin d’indiquer le montant de l’actif selon les états financiers de la deuxième année d’imposition précédente. Le calcul pour le montant de l’actif a été ajusté selon la date de fin d’année d’imposition de la société associée par rapport à la date de fin d’année de la société déclarante. Ce calcul sert à déterminer le taux du crédit relatif aux dépenses de design et aux salaires de recherche scientifique et de développement expérimental engagées après le 9 mai 1996, ainsi que le taux de remboursement du crédit d’impôt pour investissement et innovation, indiqué à la ligne Toutes les sociétés associées (s’il y a lieu) sous la ligne 18 de la déclaration CO-17.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si la date de début et la date de fin de l’année d’imposition de la société associée sont respectivement postérieures à la date de début et à la date de fin de l’année d’imposition de la société déclarante, le montant de la ligne Actif selon les états financiers de l'année d'imposition précédente sera conservé comme un montant modifié par substitution. Vous devrez inscrire le montant de l’Actif selon les états financiers de la deuxième année d'imposition précédente ainsi que le montant de l’Actif selon les états financiers de l'année d'imposition précédente et annuler la substitution.

Lors de la conversion d’un fichier-client, le montant inscrit à la ligne Actif selon les états financiers de l’année d’imposition précédente sera converti à la ligne Actif selon les états financiers de la deuxième année d’imposition précédente.

Annexe 16, Déduction pour ristournes*

Annexe 17, Déductions pour caisses de crédit*

Les lignes concernant les jours de l’année d’imposition qui sont avant 2019 ont été retirées des sections 2, 3 et 4. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, aucune valeur concernant les lignes retirées ne sera conservée.

Annexe 21, Crédits fédéraux et provinciaux ou territoriaux pour impôt étranger et crédit fédéral pour impôt sur les opérations forestières

Dans l’Avis de motion de voies et moyens visant à modifier la Loi de l’impôt sur le revenu du 29 avril 2021, la subdivision 126(1)b)(ii)(A)(III) LIR et la subdivision 126(2.1)a)(ii)(A)(III) LIR ont été modifiées pour tenir compte de la nouvelle déduction de l'employeur sur les titres non admissibles en vertu d'une convention d'achat d'actions d'employés. Par conséquent, la ligne 6D.1, Déduction pour l'employeur relativement aux titres non admissibles – Alinéa 110(1)e), a été ajoutée à la section 6.

Annexe 25, Investissement dans des sociétés étrangères affiliées*

Annexe 54, Calcul du compte de revenu à taux réduit (CRTR)*

La ligne 120, qui servait à indiquer le revenu pour la déduction pour caisses de crédit, a été retirée de la première copie de l’annexe, puisqu’il n’est plus possible d’avoir un montant à cette ligne pour une année d’imposition qui commence après 2018. La ligne est toujours présente dans les copies d’historique de l’annexe.

Annexe 88, Activités des entreprises sur Internet*

Annexe 89, Demande de vérification du solde du compte de dividendes en capital*

Annexe 100, Renseignements du bilan*;

Annexe 2008 & 2009, Immobilisations et amortissement cumulé;

Annexe 2178 & 2179, Actif incorporel et amortissement cumulé;

Annexe 2589, Actif à long terme;

Annexe 101, Renseignements du bilan d'ouverture*;

Annexe 2009-1, Amortissement cumulé des immobilisations;

Annexe 2179-1, Amortissement cumulé de l'actif incorporel; et

Annexe 2589-1, Actif à long terme

Conformément aux exigences de l'ARC, un diagnostic de type « Modification obligatoire » du groupe IGRF a été ajouté aux lignes d'amortissement cumulé des formulaires ci-dessus afin d’aviser que seules des valeurs positives doivent être saisies à ces lignes.

Annexe 141, Liste de contrôle des notes*

Lettre au client, Grille des lettres aux clients

Dans les sous-sections Formulaire(s) à conserver des sections AT1 - Papier et AT1 – NET FILE, les cases A29 LISTING ont été ajoutées, car le guide Guide to Claiming the Alberta Innovation Employment Grant mentionne que le formulaire AT1 Schedule 29 LISTING n’a pas à être produit, mais qu’il doit être fournis sur demande au Tax and Revenue Administration.

Paiements, Grille de calcul pour les paiements incitatifs

La ligne Subvention salariale d'urgence du Canada (SSUC) et subvention d'urgence pour le loyer au Canada (SULC) a été renommée Subvention salariale d'urgence du Canada (SSUC), subvention d'urgence pour le loyer au Canada (SULC) et autres montants imposables provenant de programmes liés à la COVID-19. Lorsqu’un montant sera inscrit à cette ligne, il sera transféré à la section Ajouts divers de l’annexe 1 et comptabilisé à la ligne de la colonne 295 qui est associée à la ligne 4, Montants imposables - programmes liés à la COVID-19 de la colonne 605.

La ligne Crédit d'impôt de l'Ontario pour l'enregistrement sonore a également a été retirée de la sous-section Ontario, qui est située dans la section Crédits d’impôt dont le montant doit être ajouté au revenu.

Également, à la suite de l’ajout de l’annexe AT1 Schedule 29, Alberta Innovation Employment Grant, la ligne Partie de la subvention d’emploi pour l’innovation de l’Alberta qui concerne le montant de remplacement visé par règlement (MRVR) et la partie du crédit d'impôt à l'investissement de l'Alberta qui concerne les contributions versées à des organisations agricoles pour la RS&DE a été ajoutée à la sous-section Alberta de la section Crédits d’impôt dont le montant doit être ajouté au revenu.

De plus, à la suite de la suppression de l’annexe 391, la ligne Crédit d'impôt du Manitoba du programme Quartiers vivants a été retirée de la sous-section Manitoba, qui est située dans la section Crédits d’impôt dont le montant doit être ajouté au revenu.

Programmes Agri-stabilité et Agri-investissement – Ontario

Les trois formulaires supplémentaires suivants ont été ajoutés :

- Formulaire du nouveau participant;

- Historique de l’exploitation agricole;

- Formulaire de déclaration de fin d’exercice et de demande de paiement.

Pour avoir accès à ces formulaires, vous devez répondre « Oui » à la question « Voulez-vous afficher les formulaires supplémentaires? » qui est située dans le haut du formulaire Agri/Hagri. Ensuite, à la ligne « Veuillez indiquer la situation de la société déclarante », activez la case appropriée. Le formulaire sélectionné s’affichera à la suite de l’état A.

Programmes Agri-stabilité et Agri-investissement – Alberta*

À la suite de la mise à jour du formulaire Supplémentaire d’Agri-stabilité, la section Représentants autorisés (s'il y a lieu) a été retirée. De plus, le champ concernant le point b) de la section Renseignements additionnels a également été retiré. Finalement, la ligne ID AFSC POUR L’ASSURANCE RÉCOLTE a été ajoutée dans le haut de la section Feuille de travail de l'inventaire des cultures.

Programmes Agri-stabilité et Agri-investissement – Île-du-Prince-Édouard*

Dans le formulaire État A, Déclaration d’activités agricoles pour les sociétés, les changements suivants ont été effectués :

- Dans la section Participant, le champ Télécopieur a été retiré et le champ Mobile a été déplacé à côté du champ Téléphone.

- Dans la section Personne-ressource, les champs Prénom et Nom de famille ont été retirés et remplacés par le champ Nom. De plus, le champ Télécopieur a été retiré et le champ Adresse courriel a été ajouté à côté du champ Téléphone.

- Dans la section Personnes-ressources additionnelles, il est maintenant possible d’entrer l’information d’une seule personne-ressource. Par conséquent, les champs pour indiquer les renseignements de la deuxième personne-ressource ont été retirés.

- Dans la section Revenus, les codes 426, 420 et 486 ont été retirés à la suite de leur retrait du guide AgriStability Supplemental Forms Participants.

Sommaire de la déclaration des sociétés

À la section Sommaire – capital imposable, la sous-section Alberta et la colonne Capital imposable servant au calcul de la subvention d’emploi pour l’innovation de l’Alberta (Annexe A29) ont été ajoutées. Le total de cette colonne est utilisé dans les calculs de la ligne 126 de l’annexe AT1 Schedule 29, Alberta Innovation Employment Grant.

De plus, à la suite de la suppression de l’annexe 391, la ligne Programme Quartiers vivants – Annexe 391 a été retirée de la sous-section Manitoba, qui est située dans la section Sommaire des reports provinciaux.

T661 Partie 2, Données du projet

À la section A, la sous-section Alberta Innovation Employment Grant a été ajoutée à l’écran seulement pour indiquer à quel moment les dépenses admissibles de RS&DE de ce projet ont été engagées en partie ou en totalité en Alberta. Afin de créer une ligne pour un projet dans le formulaire AT1 Schedule 29, Listing of Innovation Employment Grant Projects Claimed in Alberta, vous devez activer soit la case Après le 31 décembre 2020 ou la case Après le 31 décembre 2020 et avant le 1er janvier 2021. Si l’une de ces cases a été activée, le titre (ligne 200) et le code (ligne 206) du projet seront reportés dans le formulaire AT1 Schedule 29 Listing que vous devrez alors remplir. Si la case Après le 31 décembre 2020 et avant le 1er janvier 2021 est activée, deux lignes seront créées dans le formulaire et devront être remplies.

T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées*

Si vous avez produit une déclaration T1134 sur papier pour une année d’imposition qui débute après le 31 décembre 2020 et que vous devez apporter une modification, quelle qu’elle soit, aux renseignements contenus dans le sommaire ou les suppléments de la déclaration T1134, la déclaration doit être produite de nouveau et vous devez indiquer la nature de la modification pour le sommaire et pour chacun des suppléments. À cette fin, une liste déroulante a été ajoutée, à l’écran seulement, au début du sommaire et de chaque supplément pour vous permettre d’indiquer respectivement le type de déclaration et le type de supplément. Veuillez noter que ces listes sont visibles seulement lorsque vous produisez une déclaration modifiée sur papier. Lorsque vous imprimerez la déclaration T1134, le type de modification, s’il y a lieu, sera imprimé dans le haut du sommaire et de chaque supplément modifié, conformément aux instructions du formulaire T1134.

De plus, pour une année d’imposition qui débute après le 31 décembre 2020, à la section 3.A du formulaire T1134 sommaire, les nouveautés suivantes doivent être prises en compte :

- vous ne pouvez plus inscrire « NA » ni « SO » à la colonne Numéro d’assurance sociale du tableau i);

- vous ne pouvez plus inscrire « NR » ni « PE » à la colonne Numéro d'entreprise (NE) du tableau ii); et

- vous ne pouvez plus inscrire « NR » ni « PE » à la colonne Numéro de compte de la société de personnes du tableau iv).

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les caractères qui ne sont plus permis aux colonnes mentionnées ci-dessus ne seront pas conservés.

T1263, Paiements à des tiers pour la recherche scientifique et le développement expérimental (RS&DE)

À la section 1, la sous-section Alberta Innovation Employment Grant a été ajoutée à l’écran seulement pour indiquer à quel moment les dépenses admissibles de RS&DE de ce projet ont été engagées en partie ou en totalité en Alberta. Afin de créer une ligne pour un projet dans le formulaire AT1 Schedule 29, Listing of Innovation Employment Grant Projects Claimed in Alberta, vous devez activer soit la case Après le 31 décembre 2020 ou la case Après le 31 décembre 2020 et avant le 1er janvier 2021. Si l’une de ces cases a été activée, le nom de la tierce personne (ligne 701) sera reporté dans le formulaire AT1 Schedule 29 Listing que vous devez remplir. Si la case Après le 31 décembre 2020 et avant le 1er janvier 2021 est activée, deux lignes seront créées dans le formulaire et devront être remplies.

T2054, Choix concernant un dividende en capital selon le paragraphe 83(2)*

À la suite de la mise à jour du formulaire, toutes les lignes ont été renumérotées.

Québec

Acomptes provisionnels du Québec

Dans la partie Calcul de la base des acomptes provisionnels, la ligne Rajustement à l'impôt et à la taxe sur le capital pour fusion, liquidation ou transfert a été scindée en deux lignes distinctes, soit Rajustement à l'impôt sur le revenu pour fusion, liquidation ou transfert et Rajustement à la taxe sur le capital pour fusion, liquidation ou transfert. De plus, le montant de la ligne Base des acomptes provisionnels se calcule dorénavant lorsque la société a indiqué être exonérée d’impôt à la ligne 31 de la déclaration CO-17, mais qu’un montant apparaît à la ligne Taxe sur le capital à payer rajustée ou à la ligne Autres taxes compensatoires à payer.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant est inscrit à la ligne Rajustement à l'impôt et à la taxe sur le capital pour fusion, liquidation ou transfert, il sera conservé à la ligne Rajustement à la taxe sur le capital pour fusion, liquidation ou transfert lorsque la société a indiqué être exonérée d’impôt à la ligne 31 de la déclaration CO-17. Dans les autres cas, le montant sera conservé à la ligne Rajustement à l'impôt sur le revenu pour fusion, liquidation ou transfert. Si le montant inscrit à la ligne Rajustement à l'impôt et à la taxe sur le capital pour fusion, liquidation ou transfert concerne à la fois l’impôt sur le revenu et la taxe sur le capital, il doit être réparti entre les deux lignes.

Lors de la conversion du fichier-client, le total des montants inscrits aux lignes Rajustement à l'impôt sur le revenu pour fusion, liquidation ou transfert, Rajustement à la taxe sur le capital pour fusion, liquidation ou transfert et Rajustement à la taxe compensatoire pour fusion, liquidation ou transfert est converti aux deux lignes Rajustement pour fusion, liquidation ou transfert dans la partie 2.

CO-400, Déduction relative aux ressources*

Les lignes 74a, Si l’année d’imposition se termine après le 30 juillet 2019 et qu’elle compte moins de 51 semaines, inscrivez le pourcentage de la ligne 08. Sinon, inscrivez 100 %. et 74b, Montant de la ligne 74 multiplié par le pourcentage de la ligne 74a, de la partie 3.1.1 ainsi que lignes 138a, Si l’année d’imposition se termine après le 30 juillet 2019 et qu’elle compte moins de 51 semaines, inscrivez le pourcentage de la ligne 08. Sinon, inscrivez 100 %., et 138b, Montant de la ligne 138 multiplié par le pourcentage de la ligne 138a, des colonnes B et C de la partie 4.1.3 ont été ajoutées afin de calculer le montant pour frais accélérés demandé en proportion du nombre jours dans une année d’imposition qui compte moins de 51 semaines et qui se termine après le 30 juillet 2019.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si le montant aux lignes 74, 138 de la colonne B ou 138 de la colonne C est inscrit par substitution, il sera conservé aux nouvelles lignes 74b, 138b de la colonne B et 138b de la colonne C, respectivement.

CO-771, Calcul de l’impôt sur le revenu d’une société*

À la section 2, les lignes maison Montant exonéré d'impôt en vertu du paragraphe 998(k) et Autres montants inclus à la ligne 10 qui ne sont pas assujettis à l'impôt de la partie I de la Loi sur les impôts ont été retirées. De plus, la ligne 11 contient désormais un champ en saisie.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les données inscrites aux lignes retirées ne seront pas conservées. Cependant, si un montant avait été calculé ou avait été saisi par substitution à la ligne 11, ce dernier sera conservé.

Dans son budget de 2021-2022 déposé le 25 mars 2021, le gouvernement du Québec a annoncé une augmentation du taux de la déduction pour petite entreprise (DPE). Le taux de la DPE de 7,5 % sera augmenté de façon que le taux maximal dont puisse bénéficier une société pour la période qui commence après le 25 mars 2021 soit de 8,3 %. Afin de tenir compte de cette nouvelle mesure, la section maison Taux de la DPE pour une année d'imposition comprenant les 25 et 26 mars 2021 a été ajoutée sous la section 12, mais à l’écran seulement.

De plus, le ministère des Finances du Québec a annoncé l’ajout d’un choix au regard du nombre d’heures rémunérées. Par conséquent, lorsque l’année d’imposition se termine après le 30 juin 2020 mais avant le 1er juillet 2021, une nouvelle question s’affichera sous la ligne 07b afin d’indiquer si vous faites le choix d’utiliser les heures de l’année précédente. Si vous répondez Oui à la question, le nombre d’heures devra être inscrit à la ligne Nombre d'heures rémunérées de l'année précédente. Ce nombre d’heures sera utilisé dans le calcul de la section 9.2.

Lors de la conversion du fichier, si un nombre d’heures était inscrit à la ligne 98j, ce nombre sera mis à jour à la ligne Nombre d'heures rémunérées de l'année précédente. Sinon, le plus élevé des nombres inscrits aux lignes 07a et 07b sera mis à jour à cette ligne.

Veuillez prendre note que vous pouvez prendre en considération ce choix au regard du nombre d’heures rémunérées en répondant à la question maison Le nombre d'heures rémunérées des employés de la société de personnes au cours de l'exercice financier se terminant dans l'année d'imposition de la société est-il supérieur à 5 000? qui se trouve dans le formulaire CO-771.2.1.2.

CO-1029.8.33.6, Crédit d’impôt pour stage en milieu de travail

À la suite du budget du Québec déposé le 25 mars 2021, la case Le stage a débuté après le 25 mars 2021, et avant le 1er mai 2022 a été ajoutée au-dessus de la section 2. L’état de cette case est déterminé en fonction de la date inscrite à la ligne 18c.

Lorsque le stage débute après le 25 mars 2021 mais avant le 1er mai 2022, et que la société (ou une société de personnes) n’est pas admissible à une bonification des taux du crédit d’impôt, le taux du crédit d’impôt est de 30 %.

Cependant, lorsque le stagiaire admissible est une personne handicapée, une personne immigrante, une personne autochtone ou lorsque le stage est réalisé dans une région admissible, le taux du crédit d’impôt est de 40 %.

CO-1029.8.33.CS, Crédit d’impôt relatif à des personnes ayant des contraintes sévères à l’emploi – PME et

CO-1029.8.33.TE, Crédit d’impôt favorisant le maintien en emploi des travailleurs d’expérience – PME

Les deux questions de la section Identification s’affichant à l’écran seulement devront dorénavant être répondues par la société déclarante uniquement. Lorsque la société est membre d’une société de personnes admissible qui a engagé les dépenses admissibles ou lorsque celle-ci est membre d’une société de personnes dite interposée qui est membre de la société de personnes admissible qui a engagé les dépenses admissibles, elle devra répondre aux questions suivantes :

- Le capital versé déterminé pour l'année d'imposition précédente de la société, y compris celui des membres d'un groupe associé, est-il inférieur à 15 millions de dollars? ; et

- Le nombre d'heures rémunérées des employés de la société, calculé pour l'année d'imposition, excède-t-il 5000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier?

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, les réponses aux questions suivantes seront reportées aux nouvelles questions pour les sociétés de personnes :

- Le capital versé déterminé pour l'année d'imposition précédente, y compris celui des membres d'un groupe associé, est-il inférieur à 15 millions de dollars?; et

- Le nombre d'heures rémunérées de ses employés, calculé pour l'année d'imposition, excède-t-il 5000 ou la société est-elle une société du secteur primaire ou du secteur manufacturier?

CO-1029.8.36.II, Crédit d'impôt pour investissement et innovation

À la suite du budget 2021 du Québec, déposé le 25 mars 2021, dans lequel est annoncé la bonification temporaire des taux du crédit d’impôt l’égard des biens déterminés acquis et mis en service après le 25 mars 2021 et avant le 1er janvier 2023, les modifications maison suivantes ont été apportées au formulaire :

- dans la partie Identification, la question maison Pour quelle période les frais déterminés engagés se qualifient-ils? a été ajoutée;

- pour chaque zone d’activité économique à la partie 6, des lignes maison ont été ajoutées afin de calculer séparément le crédit d’impôt provenant des frais déterminés donnant droit au taux bonifié du crédit d’impôt provenant des frais admissibles donnant droit au taux régulier.

Lorsque, dans l’année d’imposition et pour une zone d’activité économique, des frais déterminés ont été engagés et se rapportent à des biens déterminés acquis avant le 26 mars 2021 ainsi qu’à d’autres acquis et mis en service après le 25 mars 2021, vous devez remplir une copie du formulaire pour chaque période en sélectionnant la période appropriée répondant à la question maison et en inscrivant les biens et les frais déterminés relatifs à cette période.

Le total des montants inscrits aux lignes 88, 91 et 94, pour les zones de vitalité économique, est égal au total des montants inscrits aux lignes servant à calculer le crédit d’impôt au taux régulier et le crédit d’impôt au taux bonifié.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si le formulaire CO-1029.8.36.II est applicable et que la date de fin d’année d’imposition de la société est avant le 26 mars 2021, la période « après le 10 mars 2020 et avant le 26 mars 2021 » sera automatiquement sélectionnée à la question maison Pour quelle période les frais déterminés engagés se qualifient-ils?, et ce, pour toutes les copies du formulaire.

CO-1159.2, Calcul de la taxe compensatoire des institutions financières*

RD-1029.8.9.03, Crédit d’impôt relatif aux cotisations et aux droits versés à un consortium de recherche*

La ligne 186a, Partie du montant de la ligne 181 qui se rapporte à des travaux de R-D effectués avant le 11 mars 2020, a été ajoutée au formulaire et doit être remplie lorsque les conditions pour remplir la section 6 s’appliquent.

Ontario

Annexe 500, Calcul de l’impôt de l’Ontario pour les sociétés*

À la section 2, la ligne Si votre année d’imposition commence avant 2019, ligne 427 de la déclaration T2 qui concernait le plafond des affaires pour les années d’imposition commençant avant 2019 (ancienne ligne 2B.1) a été retirée. Lors de l'ouverture d'une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à cette ligne, il ne sera pas conservé.

Colombie-Britannique

Annexe 422 (T1196), Crédit d'impôt pour production cinématographique et télévisuelle de la Colombie-Britannique*

Annexe 423 (T1197), Crédit d'impôt pour services de production de la Colombie-Britannique*

Annexe 427, Calcul de l’impôt de la Colombie-Britannique pour les sociétés*

Annexe 428, Crédit d'impôt de la Colombie-Britannique pour la formation*

Alberta

Alberta Consent Form*

À la suite d’une mise à jour, les modifications suivantes ont été apportées au formulaire :

- Le formulaire sert maintenant à autoriser un tiers représentant à obtenir l’information sur le déclarant et/ou à annuler cette autorisation uniquement pour le compte de l’impôt sur le revenu des sociétés. Pour tout autre programme ou compte, utilisez le formulaire Alberta Consent Form (AT4931).

- Le formulaire a maintenant sept sections au lieu de cinq.

- À la section 1, la question maison Do you want to authorize online access (TRACS) to an individual? a été ajoutée à l’écran seulement pour générer l’information à la nouvelle section 4. L’information relative à cette question se met à jour à partir du profil du cabinet si la case Update the information on the form based on the preparer profile used in the Identification form a été activée dans la section General Information. Sinon, la réponse à cette question devra être saisie directement sur le formulaire. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si la case (b) Authorize online access (TRACS). This access also includes authorization for telephone, e-mail, fax and mail de l’ancienne section 2 était activée, la réponse à la nouvelle question maison sera Yes.

- À la section 2 la ligne Alberta Business Identification Number a été retirée.

- À la section 3, les cases (a) Authorize access by telephone, e-mail, fax and mail et (b) Authorize online access (TRACS). This access also includes authorization for telephone, e-mail, fax and mail ont été retirées. Les lignes Name of Individual et Name of Firm ont été remplacées par une seule ligne. De plus, les cases Name of Individual et Name of Firm ont été ajoutées. Ces renseignements peuvent être mis à jour à partir du profil du cabinet si la case Update the information on the form based on the preparer profile used in the Identification form a été activée ou à partir du formulaire Demande d’autorisation d’un représentant si la case Update of the information in the form according to the information entered in Form Authorization or in Form Cancellation, as applicable a été activée. La section 3 doit toujours être remplie dans le cas d’une autorisation.

- La section 4 a été ajoutée et sert à autoriser l’accès en ligne (TRACS) à un particulier. Cette section se remplit à partir des données de la section 3 lorsque la case Authorize a third party representative to receive taxpayer information est activée à la section 1, que la réponse à la question maison de la section 1 est Yes et que la case Individual de la section 3 est activée.

- Puisque le formulaire est uniquement pour le compte de l’impôt sur le revenu des sociétés, à la section 5, les cases pour les programmes ont été retirées. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une copie du formulaire était remplie uniquement pour une autorisation seulement et si, à l’ancienne sous-section Program, une case autre que All programs ou Corporate Income Tax était activée, la copie du formulaire ne sera pas conservée.

- À la section 7, la ligne Fax Number a été ajoutée et se remplit avec l’information provenant de la section Attestation du formulaire Identification.

AB Instalment, Alberta Tax Instalments

À la suite du retrait de l’annexe 8 de l’Alberta, Political Contributions Tax Credit, la ligne Political contributions tax credit a été retirée de la section Instalment base calculation.

AT1, Alberta Corporate Income Tax Return*

À la suite de la mise à jour du formulaire, les lignes suivantes ont été retirées :

- 071, Alberta Manufacturing and Processing Profits Deduction Schedule 11, line 023;

- 074, Alberta Political Contributions Tax Credit Schedule 8, line 030;

- You have requested that your Notice of Assessment be faxed to you instead of mailed;

- 093, If you would like your Notice of Assessment provided to you by fax rather than by mail, please specify your complete fax number.

La ligne 129, Innovation Employment Grant Schedule 29, line 134, a été ajoutée. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

AT1 Schedule 4, Alberta Foreign Investment Income Tax Credit *

AT1 Schedule 12, Alberta Income/Loss Reconciliation

Conformément à une exigence de la Tax and Revenue Administration de l’Alberta, à la ligne 035, le montant qui provient de la ligne 411 de l’annexe 1 sera désormais indiqué en tant que valeur positive et le montant qui provient de la ligne 231 de l’annexe 1 sera désormais indiqué en tant que valeur négative.

AT100, Preparing and Filing the Alberta Corporate Income Tax Return

À la suite de l’ajout de l’annexe 29 de l’Alberta, Alberta Innovation Employment Grant, la description de la case à cocher associée à la ligne 7 a été changée pour It is not claiming the Alberta Scientific Research and Experimental Development (SR & ED) Tax Credit or an Alberta Innovation Employment Grant nor is it reporting a recapture of SR & ED.

Saskatchewan

Annexe 402, Crédit d'impôt à l'investissement de la Saskatchewan pour la fabrication et la transformation*

Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés*

Dans la section 1, la ligne calculant la réduction progressive de la déduction accordée aux caisses de crédit concernant la période qui précède le 1er janvier 2019 (anciennement la ligne 1H.1) a été retirée du formulaire, puisqu’une année d’imposition commençant avant le 1er janvier 2019 ne peut être inscrite dans cette version du logiciel. De plus, dans la section 3, une ligne a été ajoutée pour tenir compte de l’augmentation du taux inférieur d’impôt sur le revenu, qui passera de 0 % à 1 % pour le nombre de jours dans l’année d’imposition qui sont après le 30 juin 2022 et avant le 1er juillet 2023.

Manitoba

Annexe 380, Crédit d'impôt du Manitoba pour la recherche et le développement*

Annexe 383, Calcul de l’impôt du Manitoba pour les sociétés *

La sous-section Période avant le 1er janvier 2019 a été retirée du formulaire, puisqu’une année d’imposition commençant avant le 1er janvier 2019 ne peut être inscrite dans cette version du logiciel. De plus, la section 2, Revenu provenant d’une entreprise exploitée activement lorsqu’il y a un revenu de société de personnes, a également été retirée, puisque le plafond des affaires de la Nouvelle-Écosse est le même que celui du gouvernement fédéral pour les années d’imposition commençant après 2018.

Annexe 388, Crédit d'impôt du Manitoba pour la production de films et de vidéos*

La ligne 876, prime pour les sociétés de production du Manitoba, a été ajoutée dans la section 10 afin de permettre le calcul de la prime du crédit d’impôt pour les coûts de production pour ls sociétés de production du Manitoba. Par conséquent, le crédit d’impôt pour les coûts de production est maintenant indiqué à la nouvelle ligne 10C de la section 10. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit par substitution à la ligne 875, il sera conservé comme un montant inscrit en substitution à la ligne 10C.

Annexe 394, Crédit d'impôt du Manitoba pour la construction de logements locatifs*

Territoires du Nord-Ouest

Annexe 461, Calcul de l’impôt des Territoires du Nord-Ouest pour les sociétés*

Yukon

Annexe 443, Calcul de l’impôt du Yukon pour les sociétés*

Nunavut

Annexe 481, Calcul de l’impôt du Nunavut pour les sociétés*

Nouveau-Brunswick

Annexe 366, Calcul de l’impôt du Nouveau-Brunswick pour les sociétés*

À la section 1, la ligne Si votre année d’imposition commence avant 2019, ligne 427 de la déclaration T2 qui concernait le plafond des affaires pour les années d’imposition commençant avant 2019 (ancienne ligne 1D) a été retirée. De plus, dans la section 2, les lignes qui concernaient le calcul d’impôt au taux inférieur pour le nombre de jours dans l’année d’imposition avant le 1er avril 2017 (ancienne ligne 2A.1) ainsi que pour le nombre de jours dans l’année d’imposition après le 31 mars 2017 et avant le 1er avril 2018 (ancienne ligne 2A) ont été retirées de cette annexe.

Lors de l'ouverture d'une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à l’une de ces lignes, il ne sera pas conservé.

Nouvelle-Écosse

Annexe 346, Calcul de l’impôt de la Nouvelle-Écosse pour les sociétés*

Annexe 347, Numéros de certificat supplémentaires pour le crédit d'impôt de la Nouvelle-Écosse pour médias numériques*

Île-du-Prince-Édouard

Annexe 322, Calcul de l’impôt de l’Île-du-Prince-Édouard pour les sociétés*

Dans la section 2, la ligne 2A.1 concernant le taux d’imposition inférieur pour la période avant le 1er janvier 2019 a été retirée. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à cette ligne, il ne sera pas conservé.

Terre-Neuve-et-Labrador

Annexe 307, Calcul de l’impôt de Terre-Neuve-et-Labrador pour les sociétés*

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2021 1.0 :

Fédéral

Québec

Manitoba

-

Annexe 387 – Pour une année d’imposition se terminant après le 31 décembre 2020, le crédit gagné dans l'année d'imposition courante (ligne 120) et le crédit demandé dans l'année courante (ligne 2C) sont erronés

Pour obtenir de l’aide

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

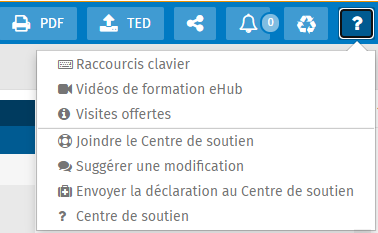

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Tax T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.

Pour nous joindre

Heures d’ouverture des services de soutien technique et de soutien fiscal

Du lundi au vendredi, de 8 h 30 à 20 h (HNE)

Téléphone (sans frais) : 1-800-268-4522

Courriel : csupport@wolterskluwer.com