Notes de version - CCH iFirm Taxprep T2 2022 v.1.2 (2022.20.33.03)

Essayez notre Base de connaissances!

Consultez notre Base de connaissances pour trouver rapidement l’information dont vous avez besoin!

Notre Base de connaissances contient une foule d’articles répondant aux questions techniques et fiscales les plus couramment posées aux agents du Centre de soutien. Il suffit d’entrer quelques mots-clés, et les articles apparaissent en ordre de pertinence pour vous offrir des renseignements judicieux qui répondront de façon précise à vos questions.

À propos de CCH iFirm Taxprep

Nous sommes heureux de vous présenter CCH iFirm Taxprep, le premier logiciel d’impôt pour professionnels au Canada à être basé sur l’infonuagique.

CCH iFirm Taxprep est exécuté dans votre navigateur Web. Il n’y a donc aucune installation à effectuer sur votre ordinateur, et toutes les mises à jour seront appliquées automatiquement au cours de la saison d’impôt.

Veuillez noter que seul le navigateur Google Chrome est pris en charge pour l’utilisation de CCH iFirm Taxprep.

CCH iFirm Taxprep est bilingue et vous offre :

- les calculs fiscaux les plus fiables de l’industrie, importés des logiciels Taxprep;

- des diagnostics complets, ainsi qu’une piste de vérification pour les diagnostics vérifiés par les utilisateurs;

- la possibilité de parcourir les champs où des données ont été saisies dans l’année;

- la possibilité d’ajouter des marques de révision et des commentaires;

- une interface conviviale;

- et plusieurs autres fonctionnalités.

Si vous aimeriez en apprendre davantage sur les nouveautés autres que fiscales qui sont incluses dans cette nouvelle version de CCH iFirm Taxprep, veuillez consulter les Notes de version techniques.

À propos de CCH iFirm Taxprep T2

Avec CCH iFirm Taxprep T2 , vous avez accès à l’éventail le plus complet de formulaires d’impôt des sociétés, ainsi qu’à des outils qui vous aideront à respecter les exigences complexes liées à la préparation des déclarations de revenus des sociétés. CCH iFirm Taxprep T2 offre notamment :

- la possibilité de joindre des pièces justificatives aux déclarations transmises par voie électronique;

- le transfert des données de l’IGRF.

Années d’imposition traitées

CCH iFirm Taxprep T2 2022 v.1.2 est destiné au traitement des déclarations de revenus des sociétés dont l’année d’imposition débute le ou après le 1er janvier 2020 et se termine le ou avant le 31 octobre 2022.

Aperçu - Version 1.2

CCH iFirm Taxprep T2 2022 v.1.2 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Mise à jour de l’annexe 8

Nous avons ajouté à cette version la dernière mise à jour officielle de l’annexe 8 dans laquelle l’ARC intègre les changements concernant la passation en charges immédiate. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Nouveau formulaire TP-130.EN

Le formulaire TP-130.EN, Entente relative au plafond de passation en charges immédiate, a été ajouté à cette version. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Nouveaux formulaires

Québec

TP-130.EN, Entente relative au plafond de passation en charges immédiate

Ce formulaire sert à répartir le plafond de passation en charges immédiate de 1,5 million de dollars entre les personnes ou les sociétés de personnes admissibles associées. Le plafond attribué à la société déclarante servira à établir la déduction pour amortissement à l’égard des biens relatifs à la passation en charges immédiate.

Les informations concernant les sociétés associées dans les parties 2 et 3 se remplissent en fonction des données inscrites aux lignes correspondantes dans l’annexe 9 GRILLE, tandis que les informations concernant les personnes ou les sociétés de personnes associées dans les parties 2 et 3 se remplissent en fonction des données inscrites aux lignes correspondantes dans la section 1 de l’annexe 8. Les informations des colonnes B et C de la partie 2 ainsi que celles des colonnes C et D de la partie 3 concernant les personnes ou les sociétés de personnes associées doivent être complétées manuellement, car celles-ci se trouvent dans des champs en saisie. Lors de la conversion d’un fichier-client, les données des champs en saisie seront conservées.

Le formulaire devient applicable lorsque les parties 2 et 3 sont complétées correctement, que la société a un établissement stable au Québec et que la société est admissible à la passation en charges immédiate pour la déclaration de revenus fédérale.

De plus, dans les instructions en haut du formulaire, Revenu Québec demande de joindre la convention fédérale relative au plafond de passation en charges immédiate à la Déclaration de revenus des sociétés. Donc, pour les sociétés qui ont un établissement stable au Québec, l’annexe 8 sera aussi imprimée dans la déclaration de revenus des sociétés du Québec.

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Annexe 8, Déduction pour amortissement (DPA)*

La section 1, Convention entre les personnes ou sociétés de personnes admissibles (PSPA), a été ajoutée pour permettre d’indiquer le pourcentage du plafond de passation en charges immédiate qui est attribué à chaque société, particulier et société de personnes d’un groupe associé. Les boutons Ajouter et Supprimer au-dessus du tableau servent à gérer les lignes pour les particuliers et les sociétés de personnes associées. Pour ajouter une société admissible associée, vous devez utiliser l’annexe 9 GRILLE. La nouvelle question à la ligne 105, Êtes-vous associé durant l'année d'imposition avec une ou plusieurs PSPA avec lesquelles vous avez conclu une convention selon le paragraphe 1104(3.3) du Règlement? indique Oui lorsqu’au moins une ligne dans le tableau autre que celle de la société déclarante contient des données.

Le tableau de la DPA fait maintenant partie de la section 2 et les lignes et colonnes suivantes ont été ajoutées pour le calcul de la passation en charges immédiate :

- Ligne 232, Coût des acquisitions inclus dans la colonne 3 qui sont des biens relatifs à la passation en charges immédiate désignés (BPCID)

- Ligne 234, Produit de disposition des BPCID

- Ligne 236, FNACC des BPCID

- Ligne 238, Passation en charges immédiate

- Colonne 13, Coût des acquisitions pour le reste de la catégorie

- Colonne 15, FNACC restante

De plus, la ligne 225, auparavant nommée Coût des acquisitions inclus dans la colonne 3 qui sont des biens relatifs à l'incitatif à l'investissement accéléré (BIIA) ou des véhicules zéro émission (VZE) a été renommée Coût des acquisitions inclus dans la colonne 13 qui sont des biens relatifs à l’incitatif à l’investissement accéléré (BIIA) ou des biens compris dans les catégories 54 à 56. Toutes les autres colonnes existantes ont été renumérotées en conséquence.

Les nouvelles lignes 105 à 125 dans la section 1 ainsi que les lignes 232 à 238 dans la section 2 font dorénavant partie de la transmission électronique des données et des codes à barres T2.

Veuillez noter que dans le cas où la société est associée à d’autres personnes ou sociétés de personnes pour l’attribution du plafond de passation en charges immédiate et qu’elle a produit sa déclaration T2 avant que la version de l’annexe 8 incluant la passation en charges immédiate ne soit publiée, celle-ci devra soumettre une copie de l’annexe 8 avec la section 1, Convention entre les personnes ou sociétés de personnes admissibles (PSPA), dûment remplie.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

Le calcul de la ligne DPA maximale admissible a été modifié dans les situations suivantes afin de respecter le Règlement de l’impôt sur le revenu (RIR) maintenant en vigueur :

- Catégorie 14 : le coût en capital non déprécié des biens qui est pris en considération dans le calcul de la DPA est désormais réduit du montant de passation en charges immédiate relatif à ces biens, conformément au paragraphe 1100(0.2) et à l’alinéa 1100(1)c) RIR.

- Années d’imposition écourtées : le montant de passation en charges immédiate est inclus dans le montant de la DPA admissible avant que ce dernier montant soit calculé au prorata pour une année de moins de 12 mois, conformément au paragraphe 1100(3) RIR.

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

La section Québec CO-130.AD – Déduction pour amortissement à l’égard des biens relatifs à la passation en charges immédiate a été renommée Québec TP-130.EN – Entente relative au plafond de passation en charges immédiate. Plusieurs champs ont été ajoutés afin de remplir le formulaire TP-130.EN, Entente relative au plafond de passation en charges immédiate. Les champs Plafond relatif à la passation en charges immédiate et Pourcentage du plafond attribué pour l’année civile visée sont calculés à partir des informations de la section Annexe 8 - Déduction pour amortissement (DPA), tandis que les champs Fonction ou titre du représentant autorisé et Date de la signature du représentant autorisé de la copie de la société déclarante sont calculés à partir des informations du formulaire Identification, Identification de la société et autres renseignements. En ce qui concerne les copies des sociétés associées, ces deux champs sont calculés à partir des informations de la section Québec CO-17 – Déclaration de revenus des sociétés. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Annexe 63, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs*

La ligne 1A a été renumérotée 080 et ne fait plus référence à la ligne 9898 de l’annexe 125. De plus, cette ligne est maintenant une ligne en saisie. Vous devez y indiquer le total des dépenses agricoles qui correspond aux montants déduits dans le calcul du revenu net agricole aux fins de l’impôt sur le revenu. Puisque la ligne 080 est en saisie, le logiciel va afficher un diagnostic pour compléter cette ligne si la société a un établissement stable dans une province désignée (Ontario, Manitoba, Saskatchewan et Alberta), que son année d’imposition se termine après le 31 décembre 2020 et qu’il y a des dépenses agricoles qui sont inscrites dans les IGRF. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, seule une donnée en substitution qui était inscrite à la ligne 1A sera conservée à la ligne 080.

T183 CORP, Déclaration de renseignements des sociétés pour la transmission électronique

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une heure inscrite à la ligne 932, Heure de la signature électronique (HHMMSS), comprend un caractère autre qu’un chiffre, cette heure ne sera pas conservée.

Québec

CO-17.SP, Déclaration de revenus et de renseignements des sociétés sans but lucratif

Il est maintenant possible de transmettre électroniquement une déclaration modifiée. Pour obtenir plus de détails sur les façons de produire une déclaration modifiée, consultez la section Question servant à indiquer s’il s’agit d’une demande de redressement visant une déclaration de revenus du Québec de la rubrique Identification de la société et autres renseignements.

CO-130.AD, Déduction pour amortissement à l’égard de biens relatifs à la passation en charges immédiate*

Le formulaire est maintenant un formulaire officiel de Revenu Québec.

CO-156.TR, Déduction additionnelle pour les frais de transport d’une PME manufacturière

Dans le Bulletin d'information 2022-4 publié le 9 juin 2022, le gouvernement du Québec a annoncé qu’il apportait une modification corrélative à la déduction additionnelle pour les frais de transport des petites et moyennes entreprises éloignées afin de tenir compte de l’harmonisation avec la mesure fiscale fédérale concernant l’élargissement de la fourchette à l’intérieur de laquelle le plafond des affaires est réduit selon le capital imposable utilisé au Canada annoncée dans le budget fédéral du 7 avril 2022.

Pour cette raison, nous avons apporté des modifications à la section 5 Déduction additionnelle pour les frais de transport d’une PME manufacturière, à l’écran seulement, afin de tenir compte de cette nouvelle mesure. Lorsque l'année d'imposition commence après le 6 avril 2022, le montant de la ligne 73 sera de 40 000 000 au lieu du 5 000 000, et les lignes 71 à 78 seront calculées si le capital versé est supérieur à 10 millions de dollars mais inférieur à 50 millions de dollars.

CO-156.TZ, Déduction additionnelle pour les frais de transport d’une PME située dans la zone éloignée particulière

Dans le Bulletin d'information 2022-4 publié le 9 juin 2022, le gouvernement du Québec a annoncé qu’il apportait une modification corrélative à la déduction additionnelle pour les frais de transport des petites et moyennes entreprises éloignées afin de tenir compte de l’harmonisation avec la mesure fiscale fédérale concernant l’élargissement de la fourchette à l’intérieur de laquelle le plafond des affaires est réduit selon le capital imposable utilisé au Canada annoncée dans le budget fédéral du 7 avril 2022.

Pour cette raison, nous avons apporté des modifications à la section 2 Déduction additionnelle pour les frais de transport d’une PME située dans la zone éloignée particulière, à l’écran seulement, afin de tenir compte de cette nouvelle mesure. Lorsque l'année d'imposition commence après le 6 avril 2022, le montant de la ligne 16 sera de 40 000 000 au lieu du 5 000 000, et les lignes 13 à 20 seront calculées si le capital versé est supérieur à 10 millions de dollars mais inférieur à 50 millions de dollars.

CO-771, Calcul de l’impôt sur le revenu d’une société

Dans le Bulletin d'information 2022-4 publié le 9 juin 2022, le gouvernement du Québec a annoncé qu’il s'harmonisait avec la mesure fiscale concernant l’élargissement de la fourchette à l’intérieur de laquelle le plafond des affaires est réduit selon le capital imposable utilisé au Canada annoncée dans le budget fédéral du 7 avril 2022.

Pour cette raison, nous avons apporté des modifications à la sous-section 8.1 Plafond des affaires servant à établir la DPE, à l'écran seulement, afin de tenir compte de cette nouvelle mesure. Lorsque l'année d'imposition commence après le 6 avril 2022, le montant de la ligne 84b sera de 40 millions $ au lieu de 5 millions $, et les lignes 84 à 95 seront calculées si le capital versé est supérieur à 10 millions $ mais inférieur à 50 millions $.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2022 1.2 :

Fédéral

- Annexe 8 GRILLE et AUTO LOCATION – Les plafonds de déduction des frais d’automobile pour les acquisitions et les locations effectuées après 2021 sont erronés

- Annexe 8 – Le montant admissible à la passation en charges immédiate est erroné pour une année d’imposition ayant un nombre de jours compris entre 357 et 364

- Annexe 63 – La description de la ligne 1A ainsi que le montant calculé à cette ligne sont erronés

- Annexe 8 GRILLE – Le coût des acquisitions des BRPCID des colonnes Québec et Alberta est erroné si l’annexe 8 GRILLE ADD inclut des biens acquis antérieurement et que les acquisitions de l’année sont inscrites dans 8 GRILLE

- Annexe 8 – Le montant admissible à la passation en charges immédiate pour le Québec et l’Alberta est erroné pour une année d’imposition écourtée quand le montant attribué à la société est de 1 500 000 $

- Annexe 8 GRILLE – Le montant calculé à la ligne « Coût des acquisitions qui sont des BIIA et des VZE (autres que les BRPCID) » peut être erroné si l’annexe 8 GRILLE ADD comprend des biens qui sont à la fois des BIIA et BRPCID

Aperçu - Version 1.0

CCH iFirm Taxprep T2 2022 v.1.0 intègre plusieurs changements fiscaux et techniques. Voici une brève présentation des principaux sujets traités dans le présent document.

Calculs relatifs à la mesure de passation en charges immédiate

Les autorités gouvernementales nous ont indiqué qu’elles acceptent les déclarations où la mesure concernant la passation en charges immédiate est appliquée. Nous avons donc intégré les calculs relatifs à ceci. Cependant, l’ARC et le gouvernement de l’Alberta nous ont informés que les demandes d’ajustement pour qu’une déclaration tienne compte de la passation en charges immédiate ne seraient traitées qu’après que le projet de loi confirmant cette mesure reçoive la sanction royale. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Plafonds relatifs à l’usage d’une automobile

Les calculs concernant les nouveaux plafonds régissant la déductibilité des frais automobile applicables aux années d'imposition 2022 ont été intégrés, mais seulement pour les déclarations du Québec. Les plafonds régissant la déductibilité des frais automobile applicables aux années 2022 seront mis en application par l’ARC et par le gouvernement de l’Alberta uniquement lorsqu’un projet de loi confirmant ces plafonds sera déposé. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Mise à jour du formulaire T106 Sommaire et du formulaire T106 – Feuillet

Les nouvelles versions du formulaire T106 Sommaire et du formulaire T106 – Feuillet ont été ajoutées à CCH iFirm Taxprep T2. Ces versions doivent être remplies lorsque l’année d’imposition de la société commence après 2021. Pour en savoir davantage, veuillez consulter la note relative à ce sujet.

Nouveaux formulaires

Fédéral

Annexe 59, Déclaration de renseignements pour les titres non admissibles

Utilisez cette annexe si la société déclarante est un employeur pour déclarer, comme l'exige le paragraphe 110(1.9), qu'un titre devant être émis ou vendu en vertu d'une convention d'achat de titres d'employés entre votre employé et une personne admissible est un titre non admissible. Vous devez produire cette annexe au plus tard à la date d'échéance de production pour l'année d'imposition de la personne admissible donnée (qui peut être une personne autre que l'employeur) qui comprend le jour où la convention est conclue.

Au-dessus de la section Déclaration des titres non admissibles, la question maison qui est à l’écran seulement, Devez-vous produire la déclaration de renseignements pour les titres non admissibles selon le paragraphe 110(1.9) LIR?, a été ajoutée, et lorsque vous répondez Oui à celle-ci, l’annexe sera applicable; elle sera transmise avec la déclaration T2 et la case 274 de l’annexe 200 sera activée. Pour les sociétés qui ont un établissement stable au Québec, l’annexe 59 sera aussi imprimée dans la déclaration de revenus des sociétés du Québec. Si vous devez produire cette annexe avant la date d’échéance de production de la société déclarante, veuillez répondre Non et imprimez le formulaire en utilisant les touches de raccourci Ctrl+Majuscule + p. Pour les sociétés qui ont un établissement au Québec, vous devez imprimer une copie pour l’Agence du revenu du Canada et une copie pour Revenu Québec. Lorsque vous répondez Non, cette annexe ne sera pas transmise avec la déclaration T2, mais la case 274 de l’annexe 200 sera quand même activée.

La question maison, Voulez-vous convertir les données de la colonne 1?, a également été ajoutée. Lorsque vous répondez Oui à celle-ci, les noms des employés seront conservés dans la déclaration de l’année d’imposition suivante.

Annexe 63, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs

Pour demander ce crédit d’impôt remboursable pour une année d’imposition qui se termine en 2021 ou en 2022, vous devez utiliser cette annexe si la société exploite une entreprise agricole dans l’une des provinces désignées suivantes : Ontario, Manitoba, Saskatchewan ou Alberta. Pour bénéficier de ce crédit d’impôt, le total des dépenses agricoles moins le rajustement obligatoire de l’inventaire, le rajustement facultatif de l’inventaire et les transactions avec lien de dépendance doit être égal ou supérieur à 25 000 $ à la section 1. Vous devez vous assurer que les montants calculés aux lignes 1B, Rajustement obligatoire de l’inventaire, et 1C, Rajustement facultatif de l’inventaire, sont uniquement en lien avec l’article 28 de la Loi de l’impôt sur le revenu. Veuillez substituer ces lignes s’il y a lieu.

Si la société a un établissement stable dans plus d’une juridiction, le total des dépenses agricoles admissibles à la ligne 100 sera attribué à chaque province désignée en fonction de la proportion pertinente selon laquelle le revenu imposable est attribué en vertu de la partie IV du Règlement de l’impôt sur le revenu, aux sections 2 à 5. Ensuite, à la section 6, les dépenses agricoles admissibles attribuées à la (aux) provinces désignées seront multipliées par le taux de paiement pour l’année civile. Le taux de paiement pour l’année civile 2021 est de 0,147 % et celui de l’année civile 2022 est de 0,173 %. Si l’année d’imposition chevauche les années civiles 2021 et 2022, un calcul sera fait pour l’année 2021 et un autre pour l’année 2022 en fonction du nombre de jours dans l’année d’imposition dans chaque année civile. Par la suite, le montant de la ligne 395, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs, sera ainsi reporté à la ligne 495, Total du crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs, de la section 7. Si un montant est inscrit à la ligne 495, l’annexe sera applicable et ce montant sera reporté à la ligne 795, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs, de l’annexe 200. De plus, lorsque l’annexe 63 est applicable, la case 273 de l’annexe 200 sera activée.

Lorsque la société est membre d’une société de personnes, veuillez inscrire le montant de la case 237 de chaque feuillet T5013 aux lignes 400 à 430, selon la province.

RC4649, Déclaration pays par pays

Ce formulaire doit être rempli lorsqu'un groupe d'entreprises multinationales dont l'entité mère ultime réside au Canada aux fins de l’impôt a gagné un revenu consolidé total supérieur ou égal à 750 millions d'euros au cours de l'exercice précédent.

Ces entreprises disposeront de douze mois après la dernière journée de leur année d’imposition pour produire ce formulaire.

La question maison Devez-vous produire la déclaration pays par pays selon le paragraphe 233.8(3) LIR? a été ajoutée dans le haut du formulaire. Si la réponse à cette question est Oui, le formulaire deviendra applicable.

Afin de remplir les tableaux 1 et 2 de la partie II, vous devez remplir une copie distincte du formulaire RC4649 Partie 2 pour chaque administration fiscale, et y indiquer toutes les entités constitutives de l’administration. Vous pouvez accéder au formulaire RC4649 Partie 2 à partir de la partie II du formulaire RC4649.

Afin de remplir le tableau 3 de la partie III, vous devez remplir une copie distincte du formulaire RC4649 Partie 3 pour chaque information ou explication qui est jugée nécessaire ou qui facilite la compréhension des renseignements requis à la partie II. Pour chaque information additionnelle, vous pouvez indiquer le ou les codes de pays ainsi que le ou les codes de référence relatifs au tableau 1, s’il y a lieu. Vous pouvez accéder au formulaire RC4649 Partie 3 à partir de la partie III du formulaire RC4649.

Afin d’éviter que le formulaire RC4649 ne soit envoyé par la poste à l’ARC après avoir été transmis par voie électronique, le logiciel imprime une note indiquant qu’il s’agit d’un duplicata sur le formulaire RC4649 lorsque celui-ci est imprimé après avoir été transmis avec succès par voie électronique.

Transmission d’un formulaire RC4649

Lorsque le formulaire RC4649 doit être produit pour un client et que vous voulez le transmettre par voie électronique, veuillez répondre Oui à la question Voulez-vous choisir ce formulaire pour la transmission électronique? dans la section Transmission électronique du formulaire RC4649 de ce client.

Pour transmettre le formulaire RC4649, servez-vous de la commande utilisée pour transmettre les déclarations, c’est-à-dire la commande Transmettre des déclarations du menu TED. Puisque vous pouvez transmettre les formulaires RC4649 et les déclarations en même temps, assurez-vous de sélectionner les déclarations et les formulaires que vous voulez transmettre avant de procéder à la transmission. Veuillez noter qu'il est possible de transmettre le formulaire RC4649 par voie électronique à l'aide d'un code d’accès Web (CAW).

Québec

Déduction pour amortissement à l’égard des biens relatifs à la passation en charges immédiate

Après des discussions sur le traitement de la passation en charges immédiate avec Revenu Québec, ce formulaire maison a été ajouté afin de vous permettre d’inscrire les biens relatifs à la passation en charges immédiate (Partie 2) et de calculer le montant déduit au titre de passation en charges immédiate (Partie 3) pour l’année d’imposition.

Lorsque, pour une catégorie d’amortissement inscrite dans l’annexe 8 GRILLE, le bien est inscrit dans l’annexe 8 GRILLE ADD et que la réponse à la question Le bien est-il un bien relatif à la passation en charges immédiate désigné (BRPCID)? est Oui, une ligne avec l’information pertinente sera calculée automatiquement dans le tableau de la Partie 2. Autrement, lorsqu’un montant est inscrit directement à la ligne Coût des acquisitions des biens relatifs à la passation en charges immédiate désignés (BRPCID) inclus dans le montant de la ligne 203, une ligne sera créée avec le numéro de la catégorie dans la colonne D et le coût en capital dans la colonne E, et vous devrez compléter la ligne et/ou créer d’autres lignes en utilisant le bouton Ajouter si ce montant correspond au coût en capital de plusieurs biens.

Le tableau de la partie 3 se remplit en fonction des données inscrites aux lignes correspondantes dans l’annexe 8 GRILLE quand il y a un montant à la ligne Coût des acquisitions des biens relatifs à la passation en charges immédiate désignés (BRPCID) inclus dans le montant de la ligne 203 de la colonne Québec.

Le formulaire devient applicable quand il y a un montant dans la colonne E, Coût en capital, du tableau de la partie 2. Conformément à nos discussions avec Revenu Québec, il est imprimé lorsqu’il est applicable.

Nouvelle-Écosse

Annexe 351, Numéros de certificat supplémentaires pour le crédit d’impôt de la Nouvelle-Écosse à l’investissement

Ce formulaire sert à inscrire les numéros de certificat supplémentaires aux fins du crédit d’impôt de la Nouvelle-Écosse à l’investissement.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un numéro de certificat était inscrit à la ligne 841 de l’annexe 5, ce numéro sera conservé à la première ligne de la colonne 100 de l’annexe 351 et le montant du crédit d’impôt inscrit à la ligne 568 de l’annexe 5 sera conservé à la première ligne de la colonne 200 de l’annexe 351. Si aucun numéro de certificat n’était indiqué à la ligne 841 de l’annexe 5, le montant du crédit d’impôt inscrit à la ligne 568 de l’annexe 5 sera conservé comme un montant substitué. Vous devrez alors remplir l’annexe 351 et annuler la substitution à la ligne 568 de l’annexe 5 afin que le crédit calculé à l’annexe 351 soit transféré dans l’annexe 5.

Formulaires supprimés

Nouveau-Brunswick

- Annexe 365, Numéros de certificat supplémentaire pour le crédit d’impôt du Nouveau-Brunswick pour production cinématographique

Nouvelle-Écosse

- Annexe 345, Numéros de certificat supplémentaire pour le crédit d’impôt de la Nouvelle-Écosse pour production cinématographique

Formulaires mis à jour

* Veuillez noter que les formulaires dont le titre est suivi d’un astérisque (*) ont été mis à jour selon la plus récente version soumise par l’autorité fiscale concernée.

Fédéral

Remarque :

Le Conseil des normes d’audit et de certification (CNAC) a publié la nouvelle Norme canadienne de services connexes (NCSC) 4200, Missions de compilation. Selon la NCSC 4200, l’utilisation de dénis de responsabilité sur toute annexe de la déclaration pourrait ne plus être adéquate, et un avis au lecteur n’est plus considéré comme une forme de communication appropriée. Des diagnostics ont été ajoutés afin de vous informer de cette situation lorsque vous choisissez d’utiliser les dénis de responsabilité ou le modèle de lettre Avis au lecteur. Ces deux éléments seront retirés de la prochaine version du logiciel, dont la sortie est prévue à la fin de novembre 2022.

Mise à jour de la liste des codes SCIAN pour 2022

Veuillez noter que la liste des codes SCIAN a subi certains changements pour l’année 2022. Cette liste est utilisée dans le formulaire Identification, Identification de la société et autres renseignements, dans l’écran de saisie du formulaire T106 – Feuillet, dans le formulaire T106 Sommaire, Déclaration de renseignements sur les opérations avec les liens de dépendance effectuées avec des non-résidents et dans le formulaire T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées.

Pour obtenir le détail de ces changements, veuillez consulter les rubriques d’aide relatives aux formulaires concernés. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2 ou lors de la conversion d’un fichier-client, les codes qui avaient été saisis, mais qui ont depuis été retirés de la liste seront remplacés par un code équivalent, ou ne seront pas conservés.

Identification de la société et autres renseignements

La section Demande de dépôt direct a été retirée, car il ne sera plus possible de faire cette demande lors de la production de la déclaration T2 à partir du 16 mai 2022. Pour en savoir plus sur comment vous inscrire au dépôt direct, allez à canada.ca/arc-depot-direct.

Annexe 200, T2 - Déclaration de revenus des sociétés*

Les lignes 273 à 275 ont été ajoutées dans la section Annexes et formulaires à joindre afin d’indiquer que les annexes 63, 59 et 65 respectivement sont produites avec la déclaration. De plus, dans la section Sommaire de l’impôt et des crédits, les lignes 795, Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs, et 799, Crédit d’impôt pour l’amélioration de la qualité de l’air, ont été également ajoutées. Veuillez toutefois noter qu’au moment de la sortie du logiciel, l’ARC n’avait pas publié l’annexe 65 qui est utilisée pour le calcul de ce crédit d’impôt.

Finalement, la section Demande de dépôt direct et les lignes 910, 914 et 918 ont été retirées, car il ne sera plus possible de faire cette demande lors de la production de la déclaration T2 après le 16 mai 2022. Pour en savoir plus sur comment vous inscrire au dépôt direct, allez à canada.ca/arc-depot-direct.

Annexe 4, Continuité et application des pertes de la société*

Annexe 5, Calcul supplémentaire de l’impôt – Sociétés*

Les lignes suivantes ont été retirées de l’annexe :

- ligne 565, Crédit d’impôt de la Nouvelle-Écosse pour production cinématographique;

- ligne 836, Numéro de certificat (annexe 345);

- ligne 595, Crédit d’impôt du Nouveau-Brunswick pour production cinématographique; et

- ligne 850, Numéro de certificat (annexe 365).

Le champ maison Crédit d’impôt de la Colombie-Britannique pour contributions politiques – nomination de sénateurs a été aussi retiré, car ce crédit d’impôt a été annoncé dans le projet de loi 17 de la Colombie-Britannique en 2013 qui n’a pas reçu la sanction royale.

De plus, le montant à la ligne 568 est maintenant calculé en fonction du montant de la ligne 300 de la nouvelle annexe 351. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à la ligne 568 et qu’aucun numéro de certificat n’était indiqué à la ligne 841, le montant de la ligne 568 sera conservé comme un montant substitué. Vous devrez alors remplir l’annexe 351 et annuler la substitution à la ligne 568 de l’annexe 5 afin que le crédit calculé à l’annexe 351 soit transféré dans l’annexe 5.

Annexe 6, Résumé des dispositions des immobilisations*

Annexe 7, Revenu de placement total et revenu admissible à la déduction accordée aux petites entreprises*

Annexe 8, Déduction pour amortissement (DPA)

À la suite de l’annonce des autorités gouvernementales fédérales et provinciales concernant l’acceptation des déclarations prenant en compte la mesure de la passation en charges immédiate, les éléments maison suivants ont été ajoutés à l’écran seulement :

- La colonne Passation en charges immédiate à la fin du tableau Déduction pour amortissement.

- La question maison La société est-elle admissible à la mesure de passation en charges immédiate pour l'année d'imposition courante?. La réponse à cette question doit être Oui pour que le logiciel effectue les calculs relatifs à la mesure de passation en charges immédiate.

- Le tableau Répartition du plafond de passation en charges immédiate entre personnes et sociétés de personnes admissibles associées. Ce tableau permet de répartir le plafond entre les sociétés, les particuliers et les sociétés de personnes admissibles faisant partie d’un groupe associé. Les boutons Ajouter et Supprimer au-dessus du tableau servent à gérer les lignes pour les particuliers et les sociétés de personnes associées. Pour ajouter une société admissible associée, veuillez utiliser l’annexe 9 GRILLE.

- La ligne Montant admissible à la passation en charges immédiate pour l'année d'imposition, qui calcule le plafond attribué en proportion du nombre de jours dans une année d’imposition de moins de 365 jours.

- Des tableaux de scénarios d’attribution pour l’annexe 8 fédérale, le formulaire CO-130.A du Québec et l’annexe AT1 Schedule 13 de l’Alberta.

Veuillez noter que l’ARC mettra à jour l’annexe 8 dans les prochains mois afin d’inclure les calculs de la passation en charges immédiate. En attendant, le montant réclamé a été ajouté à la ligne 217.

Veuillez également noter que l’ARC nous a informés que les demandes d’ajustement pour qu’une déclaration tienne compte de la passation en charges immédiate seront traitées lorsque le projet de loi C-19 recevra la sanction royale.

Annexe 8 GRILLE, Grille de calcul de la déduction pour amortissement (DPA)

À la suite de l’annonce des autorités gouvernementales fédérales et provinciales concernant l’acceptation des déclarations prenant en compte la mesure de la passation en charges immédiate, les calculs pour cette mesure ont été intégrés et les lignes suivantes ont été ajoutées :

- Rajustements concernant les BRPCID inclus à la ligne 205

- Coût des acquisitions des biens relatifs à la passation en charges immédiate désignés (BRPCID) inclus dans le montant de la ligne 203

- Produit de disposition des BRPCID inclus à la ligne 207

- FNACC des BRPCID

- Passation en charges immédiate

- Coût des acquisitions des biens autres que les BRPCID

- Coût des acquisitions qui sont des BIIA et des VZE (autres que les BRPCID)

- FNACC restante

De plus, les questions Le bien est-il un bien relatif à la passation en charges immédiate désigné (BRPCID)?, Le bien a-t-il été un BRPCID dans une année d’imposition précédente? et la ligne Produit de disposition (biens relatifs à la passation en charges immédiate (BRPCI) seulement) ont été ajoutées à la section DPA catégorie 10.1.

La question L’un des biens acquis dans l’année d’imposition est-il un bien relatif à la passation en charges immédiate désigné (BRPCID)? a été ajoutée à la catégorie 14.

Le bien doit être désigné comme BRPCID au plus tard le jour du douzième mois après la date d’échéance de production de la société pour l’année d’imposition à laquelle la désignation se rapporte. Le montant inscrit à la ligne Passation en charges immédiate a été ajouté à la ligne DPA maximale admissible et à la ligne 217, DPA demandée.

Finalement, le ministère des Finances du Canada a annoncé le 23 décembre 2021 que le plafond de la valeur admissible pour les véhicules de tourisme passe de 30 000 $ à 34 000 $ (avant taxes) et le plafond pour les voitures de tourisme zéro émission passe de 55 000 $ à 59 000 $ pour les véhicules acquis après le 31 décembre 2021. Cependant, l’ARC nous a informés que ces plafonds mis à jour seront mis en application uniquement lorsqu’un projet de loi confirmant la majoration sera déposé. Au moment de publier le logiciel, ce projet de loi n’était toujours pas déposé.

Pour sa part, Revenu Québec nous a confirmé que les deux plafonds augmentent officiellement à 34 000 $ et 59 000 $ respectivement pour les véhicules acquis après le 31 décembre 2021. Le montant de 34 000 $ est donc utilisé pour effectuer les calculs de la colonne Québec de la catégorie 10.1 lorsque la date d’acquisition inscrite est après le 31 décembre 2021.

Annexe 8 GRILLE ADD, Grille des acquisitions et dispositions

La question Le bien est-il un bien relatif à la passation en charges immédiate désigné (BRPCID)? a été ajoutée. Lorsque la réponse à cette question est Oui, le montant du coût en capital rajusté sera ajouté à la ligne Coût des acquisitions des biens relatifs à la passation en charges immédiate désignés (BRPCID) inclus dans le montant de la ligne 203 dans l’annexe 8 GRILLE.

Pour le calcul du coût en capital initial des voitures de tourisme zéro émission d’une catégorie 54 dans la section Information relative aux véhicules zéro émission, des lignes spécifiques pour le Québec et l’Alberta ont été ajoutées. Le montant de 59 000 $ sera utilisé pour effectuer les calculs de la ligne Coût en capital initial pour le Québec lorsque la date d’acquisition inscrite est après le 31 décembre 2021. Ce montant sera ensuite pris en considération dans le calcul de la ligne Coût en capital rajusté avant les dispositions partielles – Québec dans la section Acquisition.

Annexe 9 GRILLE, Grille de calcul pour sociétés liées et sociétés associées

Afin de remplir le tableau maison Répartition du plafond de la passation en charges immédiate entre personnes et sociétés de personnes admissibles associées pour les sociétés associées dans l’annexe 8, la section Annexe 8 – Déduction pour amortissement (DPA) a été ajoutée et contient les champs suivants :

- La question La société est-elle une SPCC qui bénéficie de la mesure de passation en charges immédiate?. Lorsque la réponse à cette question est Oui, une ligne est créée dans le tableau maison de l’annexe 8.

- La ligne Plafond relatif à la passation en charges immédiate indique le montant maximal du plafond de la société.

- La ligne Plafond attribué indique le montant du plafond qui est dévolu à la société. Ce montant peut être saisi dans l’annexe 9 GRILLE ou dans la colonne Plafond attribué – Fédéral Annexe 8 du tableau maison de l’annexe 8.

De plus, les sections Québec CO-130.AD – Déduction pour amortissement à l’égard des biens relatifs à la passation en charges immédiate et Alberta AT1 Schedule 13 – Capital cost allowance (CCA) ont été ajoutées. Le montant inscrit au champ Plafond attribué (Limit allocated pour AT1 Schedule 13) équivaut au montant du champ correspondant dans la section Annexe 8 – Déduction pour amortissement (DPA).

Annexe 17, Déductions pour caisses de crédit*

La section 2 Saskatchewan a été retirée, car cette section s’appliquait aux années d’imposition ayant des jours avant l’année 2020. Il n’est plus possible d’inscrire de telles années d’imposition dans cette version de CCH iFirm Taxprep T2.

La ligne Nombre de jours dans l’année d’imposition en 2019 a été retirée de la section 3 Manitoba. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à cette ligne, il ne sera pas conservé.

Annexe 31, Crédit d’impôt à l’investissement – sociétés *

Annexe 42, Calcul du crédit d’impôt de la partie l inutilisé*

Annexe 58, Crédit d’impôt pour la main-d’oeuvre journalistique canadienne*

Annexe 89, Demande de vérification du solde du compte de dividendes en capital*

Annexe 91, Renseignements concernant les demandes d’exonération selon une convention fiscale*

Annexe 97, Renseignements supplémentaires sur les sociétés non-résidentes au Canada*

Annexe 141, Liste de contrôle des notes*

À la Section 1, la ligne 111 Est-ce que des états financiers ont été préparés? a été ajoutée.

À la Section 2, l’option Autre a été ajoutée à la ligne 198.

De plus, la Section 5 – Renseignements sur la personne qui a préparé la déclaration de renseignements a été ajoutée. La ligne 110 a été déplacée dans cette nouvelle section.

Dépenses d’automobile – Frais de location et autres dépenses non déductibles

Le ministère des Finances du Canada a annoncé le 23 décembre 2021 que la limite concernant le coût d’acquisition des véhicules automobiles passera de 30 000 $ à 34 000 $ et que la limite mensuelle de déductibilité des frais de location d’un véhicule automobile passera de 800 $ à 900 $ pour les contrats de location signés après le 31 décembre 2021. Cependant, l’Agence du revenu du Canada nous a informés que ces deux nouvelles limites seront considérées uniquement lorsqu’un projet de loi confirmant la majoration sera déposé. Au moment de publier le logiciel, ce projet de loi n’était toujours pas déposé.

Aux fins de l’impôt sur le revenu du Québec, Revenu Québec nous a confirmés que ces deux limites augmentent officiellement à 34 000 $ et 900 $ respectivement pour les contrats de location qui débutent après le 31 décembre 2021. Afin de calculer correctement le montant des frais non admissibles relatifs à la location d’une automobile qui doit être reporté à la ligne 37 du formulaire CO-17.A.1, Revenu net fiscal, des lignes spécifiques pour le Québec ont été ajoutées pour calculer les frais de location déductibles et non déductibles avec les limites augmentées lorsque la date de début du contrat de location inscrite est après le 31 décembre 2021.

Grille de contrôle RDA, transmission électronique et code à barres

À la suite des modifications proposées au paragraphe 205.1(2) du Règlement de l’impôt sur le revenu, la réponse à la question Cette déclaration doit-elle obligatoirement être transmise à l’ARC par voie électronique en application du paragraphe 150.1(2.1) de la LIR? sera dorénavant calculée à Oui quand une société canadienne produit une déclaration T2 initiale pour une année d’imposition débutant après 2021 et qu’il ne s’agit pas d’une société d’assurance, d’une société qui produit sa déclaration en monnaie fonctionnelle, d’une société qui n’est pas exonérée de l’impôt en application de l’article 149 de la Loi ou d’une société qui n’a pas indiqué faire une demande relative au programme des divulgations volontaires de l’ARC pour cette déclaration.

Veuillez également noter que, débutant avec l’année civile 2022, une personne (ou une société de personnes) est un spécialiste de déclarations pour une année civile si, au cours de l’année, elle établit, moyennant contrepartie, plus de cinq déclarations de revenus (au lieu de dix précédemment) de sociétés, plus de cinq déclarations de revenus (au lieu de dix précédemment) de particuliers ou plus de cinq déclarations de revenus de successions ou de fiducies. Cependant, pour l’année civile 2022, l’ARC n’appliquera pas les pénalités si le spécialiste en déclarations excède la limite de cinq déclarations sans dépasser l’ancienne limite de dix déclarations et sans tenir compte du nombre de déclarations de revenus de successions ou de fiducies qui sont produites autrement qu’électroniquement.

Lettre client, Instructions pour la production des déclarations de revenus

Le nouveau paragraphe proposé 160.5(2) LIR exige que le paiement d’impôt sur le revenu ou le versement d’acomptes supérieur à 10 000 $ soit effectué par voie électronique, soit par l’entremise d’une institution financière, du service en ligne Mon paiement de l’ARC, d’un accord de débit préautorisé établi au moyen du service Mon dossier d’entreprise de l’ARC ou par virement bancaire.

Les paragraphes de la section Paiement pour une déclaration T2 ont été modifiés en conséquence.

Paiements, Grille de calcul pour les paiements incitatifs

Les lignes suivantes ont été ajoutées à la section Crédits d’impôt dont le montant doit être ajouté au revenu :

- Crédit d’impôt pour la remise des produits issus de la redevance sur les combustibles aux agriculteurs

- Crédit d’impôt pour l’amélioration de la qualité de l’air

De plus, dans la section Crédits d’impôt dont le montant doit être ajouté au revenu – Nouvelle-Écosse, le champ suivant a été retiré :

- Crédit d’impôt de la Nouvelle-Écosse pour production cinématographique

T106, Feuillet*

T106 Sommaire, Déclaration de renseignements sur les opérations avec les liens de dépendance effectuées avec des non-résidents*

Une nouvelle version du formulaire T106 pour les années d’imposition qui commencent après 2021 a été intégrée au logiciel. Cette nouvelle version s’affiche seulement lorsque l’année d’imposition visée par la déclaration commence après 2021. Pour les années d’imposition qui commencent avant 2022, l’ancienne version de ce formulaire doit être utilisée.

Dans la version du formulaire qui s’applique pour les années qui commencent après 2021, des champs ont été ajoutés au formulaire T106 – Feuillet :

- Le champ Numéro d’identification fiscal (NIF) a été ajouté au début de la partie II;

- Dans la partie IV, une ligne a été ajoutée pour indiquer les informations relatives aux placements du non-résident dans le déclarant;

- À la fin de la partie IV, de nouveaux champs vous permettent d’indiquer si un choix relatif à un prêt ou une dette déterminé (PODD) a été effectué et le montant d’intérêts réputé en lien avec ce choix, le cas échéant.

De plus, pour les années d’imposition qui commencent après 2021, lorsque le montant des opérations d’un déclarant avec un non-résident au cours de l’année d’imposition est inférieur à 100 000 $, il n’est plus nécessaire de déclarer ces opérations à la partie III du formulaire T106 – Feuillet. Pour les années d’imposition qui commencent avant 2022, le seuil demeure à 25 000 $.

Finalement, il n’est plus possible d’inscrire une valeur négative dans tous les champs des parties IV, V et VI du formulaire T106 – Feuillet. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si une valeur négative était inscrite à l’une de ces parties, elle ne sera pas conservée. Les soldes de clôture calculés dans les parties IV et VI seront également revus pour ne pas tenir compte des valeurs négatives, ce qui affectera les montants convertis à titre de soldes d’ouverture.

T106L, Liste des non-résidents

À la suite de la mise à jour du formulaire T106, une colonne a été ajoutée au tableau afin d’indiquer le solde de clôture des placements du non-résident dans le déclarant. Il est à noter que cette nouvelle colonne s’applique seulement pour les années d’imposition qui commencent après 2021.

T217, Choix ou révocation d’un choix d’utiliser la méthode d’évaluation à la valeur de marché*

T1134, Déclaration de renseignements sur les sociétés étrangères affiliées contrôlées et non contrôlées*

Information sur la TED

Trois sections maison ont été ajoutées au formulaire (qui peut être imprimé seulement dans le modèle d’impression Copie TED ou dans un modèle d’impression personnalisé), soit les sections T106 – Docs, T1134 – Docs et T1135 – Docs. Vous y trouverez les renseignements clés concernant la transmission électronique des pièces justificatives à l’appui des déclarations T106, T1134 et T1135, ainsi que l'information requise pour corriger les pièces justificatives aux fins de la transmission électronique en cas de rejet. Pour obtenir plus de détails, veuillez consulter la note relative à la transmission de pièces justificatives dans la section du 30 mai 2022 des Notes de version techniques de CCH iFirm Taxprep.

Programmes Agri-stabilité et Agri-investissement – Ontario*

Programmes Agri-stabilité et Agri-investissement – Île-du-Prince-Édouard*

Dans le formulaire État A, Déclaration d’activités agricoles pour les sociétés, les changements suivants ont été effectués :

- Dans la section Participant, le champ # de NAS a été retiré.

- Dans la section Renseignements sur l'assurance-production ou l'assurance-récolte, les champs Quel nom est indiqué sur votre accord d’assurance-récolte et d’assurance-production? et Si vous vous êtes préalablement inscrit sous un autre nom ou sous un autre numéro d’assurance-récolte et d’assurance-production, veuillez inscrire le nom ou le numéro d’assurance-récolte et d’assurance-production ont été ajoutés.

- Dans la section Renseignements sur les actionnaires, le champ Numéro d'assurance sociale a été retiré.

- Dans la section Renseignements sur la société de personnes, le champ Numéro d'assurance sociale a été retiré.

Québec

Remarque :

Dans la version 2021 2.0, tel que spécifié dans le guide IN-417.A, le gouvernement du Québec nous avait demandé d’ajouter un diagnostic afin de vous rappeler de joindre les états financiers complets aux déclarations de revenus de toutes les sociétés. Revenu Québec a pris la décision de retirer la mention demandant de joindre les états financiers et les notes afférentes aux états financiers du guide IN-417.A. À la suite de la mise à jour de ce guide et à la demande de Revenu Québec, nous avons retiré ce diagnostic du logiciel.

CO-17.R, Demande de redressement d’une déclaration de revenus ou d’une déclaration de revenus et de renseignements

Revenu Québec recommande de joindre le formulaire CO-17.R aux déclarations modifiées. À cet effet, la case Imprimer ce formulaire a été ajoutée dans le formulaire afin de déterminer si vous désirez joindre ce formulaire avec la déclaration modifiée. Un diagnostic a été ajouté au cas où plus d’un formulaire serait sélectionné pour l’impression d’une déclaration qui est en cours.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un formulaire CO-17.R est rempli, la case Imprimer ce formulaire sera activée.

CO-737.18.CI, Déduction relative à la commercialisation d’innovations au Québec*

À la suite de la mise à jour du formulaire, les lignes 57a et 57b de la partie 3.1.4 ont été retirées.

CO-1029.8.36.II, Crédit d’impôt pour investissement et innovation

Les changements suivants ont été apportés à la liste des codes géographiques de la ligne 14a.1 :

- Le nom de la municipalité associé au code 78047, qui était Saint-Faustin-Lac-Carré, est maintenant Mont-Blanc.

- Le code 82010 associé à la municipalité Notre-Dame-de-la-Salette est maintenant le code 80087.

- Le nom de la municipalité associé au code 14045, qui était Saint-Germain, est maintenant Saint-Germain-de-Kamouraska.

- Le code 4020 associé à la municipalité Mont-Alexandre est maintenant le code 02902.

- Tous les codes qui avaient quatre chiffres ont maintenant cinq chiffres, car le chiffre 0 a été ajouté au début de ces codes.

FM-220.3, Demande de remboursement de taxes foncières pour les producteurs forestiers*

Pour une année d’imposition qui se termine après le 31 décembre 2021, le remboursement de taxes foncières pour les producteurs forestiers sera accordé même si les dépenses d’aménagement forestier admissibles sont inférieures au montant des taxes foncières d’une unité, et le remboursement des taxes foncières ne sera plus calculé une unité à la fois. Le remboursement sera désormais égal au montant le moins élevé entre les dépenses de mise en valeur admissibles pour l’année et le total du montant des taxes foncières payées pour l’ensemble des unités d’évaluation foncière d’un propriétaire. À cet effet, la partie 3.1 doit être utilisée pour une année d’imposition se terminant avant le 1er janvier 2022 et la partie 3.2 doit être utilisée pour une année d’imposition se terminant après le 31 décembre 2021.

De plus, pour une année d’imposition qui se termine après le 31 décembre 2021, les dépenses de mise en valeur admissibles engagées dans une année d’imposition ne peuvent pas être reportées si le montant de ces dépenses est inférieur à celui des taxes foncières payées pour la même période. Le tableau Sommaire et analyse pour les dépenses des travaux de mise en valeur reportées a été ajusté en conséquence.

Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, pour une année d’imposition qui se termine après le 31 décembre 2021 :

- Si la ou les lignes Taxes foncières payées étaient substituées, l’addition de ces lignes sera conservée par substitution à la ligne 44;

- Finalement, si la ligne 40 était substituée, la donnée sera conservée par substitution à la ligne 46.

Ontario

Annexe 502, Crédit d’impôt de l’Ontario pour la fabrication et la transformation*

Les champs 1A et 1C deviennent les lignes 030 et 040 qui font maintenant partie des lignes dans la transmission électronique des données ou dans les codes à barres soumis à l’ARC.

Annexe 564, Crédit d’impôt de l’Ontario pour les maisons d’édition*

Annexe 568, Crédit d’impôt de l’Ontario pour les entreprises parrainant les instituts de recherche*

Alberta

AT1, Alberta Corporate Income Tax Return*

La ligne 064, Deduct: Royalty Tax Deduction (Schedule 5, line 021), a été retirée.

AT1 Schedule 12, Alberta Income/Loss Reconciliation*

La ligne 092, Income exempt under ITA paragraph 149(1)(t), a été retirée.

Saskatchewan

Annexe 411, Calcul de l’impôt de la Saskatchewan pour les sociétés*

La sous-section concernant la déduction additionnelle pour les caisses de crédit a été retirée. Cette sous-section s’appliquait aux années d’imposition ayant des jours avant l’année 2020. Il n’est plus possible d’inscrire de telles années d’imposition dans cette version de CCH iFirm Taxprep T2.

Manitoba

Annexe 384, Crédit d’impôt du Manitoba pour l’expérience de travail rémunéré*

Annexe 387, Crédit d’impôt du Manitoba pour capital de risque de petites entreprises*

Annexe 389, Crédit d’impôt pour l’édition au Manitoba*

Yukon

Annexe 444, Remboursement du prix du carbone aux entrepreneurs du Yukon*

Le calcul de la ligne 500 de la section 3 ainsi que la remarque 6 ont été mis à jour pour une année d’imposition se terminant après le 31 mars 2022 afin de tenir compte du nouveau facteur de remboursement aux entrepreneurs de 39,62 $ pour chaque 1000 $ de la fraction non amortie du coût en capital (FNACC) yukonnaise admissible.

De plus, la catégorie 56 a été ajoutée à l’alinéa 5c) du Règlement général portant sur le remboursement du prix du carbone et elle s’applique aux années d’imposition se terminant après 2021. Lorsque cette catégorie est sélectionnée à la ligne 200, le taux d’inclusion réglementaire à la ligne 205 est de 500 %.

Nunavut

Annexe 481, Calcul de l’impôt du Nunavut pour les sociétés*

Les lignes concernant le nombre de jours dans l’année d’imposition avant le 1er juillet 2019 ont été retirées de l’annexe. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à l’une de ces lignes, il ne sera pas conservé.

Terre-Neuve-et-Labrador

Annexe 305, Impôt sur le capital des institutions financières de Terre-Neuve-et-Labrador*

Île-du-Prince-Édouard

Annexe 321, Crédit d’impôt à l’investissement de l’Île-du-Prince-Édouard*

Annexe 322, Calcul de l’impôt de l’Île-du-Prince-Édouard pour les sociétés*

La ligne 2 concernant le nombre de jours dans l’année d’imposition avant le 1er janvier 2020 a été retirée de l’annexe. Lors de l’ouverture d’une déclaration traitée avec une version précédente de CCH iFirm Taxprep T2, si un montant était inscrit à cette ligne, il ne sera pas conservé.

Calculs corrigés

Les problèmes suivants ont été corrigés dans la version 2022 1.0 :

Québec

- CO-737.18.CI – Les montants inscrits aux lignes 48, 51a et 56 ainsi que le pourcentage de la ligne 57b peuvent être erronés dans certaines situations

- FM-220.3 – Pour une année d’imposition se terminant après le 31 décembre 2021, le montant de la ligne 40 est erroné quand le montant de la ligne 25 est inférieur au total des montants des lignes 64

Pour obtenir de l’aide

Cette version inclut les ressources d’aide suivantes :

- une liste des raccourcis-clavier disponibles;

- des vidéos de formation eHub.

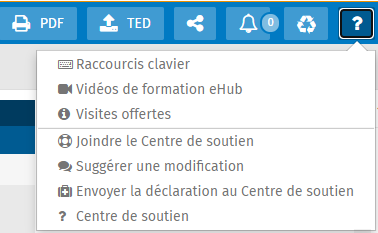

Pour accéder aux ressources d’aide ou pour soumettre une suggestion ou une idée relativement à ce produit, cliquez sur l’icône suivante dans le coin supérieur droit de l’écran :

Veuillez noter que l’Info-bulletin CCH iFirm Tax T2 vous informe dès qu’un formulaire révisé ou ajouté devient disponible dans une mise à jour de l’application.

Pour nous joindre

Heures d’ouverture des services de soutien technique et de soutien fiscal

Du lundi au vendredi, de 8 h 30 à 20 h (HNE)

Téléphone (sans frais) : 1-800-268-4522

Courriel : csupport@wolterskluwer.com