L'annexe 8 est un sommaire de Biens relatifs à l’incitatif à l’investissement les copies du formulaire multicopie, Grille de calcul de la déduction pour amortissement (DPA) (code d'accès : 8 GRILLE). Ces deux formulaires sont donc totalement interreliés. Vous pouvez accéder à l'information de la grille à tout moment en double-cliquant sur un champ dans l'annexe 8.

Particularités de la grille de calcul de la déduction pour amortissement

La grille de calcul de la déduction pour amortissement est traitée de façon entièrement dynamique, de sorte que l'affichage de la grille sera modifié selon la catégorie sélectionnée.

Une fois la catégorie sélectionnée, seuls les champs pertinents apparaîtront aux fins du calcul.

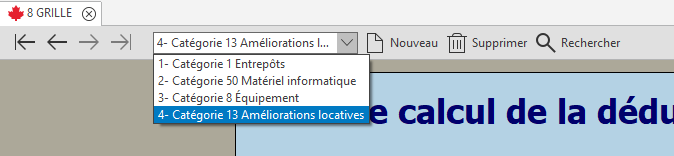

Dans la grille de calcul, un menu déroulant (vide au départ) affichera par la suite de l’information pertinente pour chacune des catégories créées.

Ainsi, pour chaque catégorie créée, vous trouverez l’information suivante :

- le numéro de l'occurrence (selon l'ordre de création);

- le numéro de la catégorie saisi à la ligne 200;

Remarque : Afin de faciliter l’importation des données d’un fichier-client et d’être en mesure d’assurer un meilleur suivi d’une catégorie d’amortissement qui peut avoir différents taux d’amortissement à la suite d’une déduction additionnelle d’amortissement, nous avons ajouté une lettre à la suite du numéro de la catégorie prescrite afin de les distinguer. Il s'agit des catégories 1a à 10 % (4 % + 6 %) et 1b à 6 % (4 % + 2 %). Veuillez noter qu’à l’impression papier de toutes les annexes concernées qui requièrent un numéro de catégorie d’amortissement, la catégorie maison sera affichée avec la lettre, alors qu’à l’impression des annexes en format T2 – Code à barres et lors de la transmission électronique de la déclaration fédérale et des annexes RDA pour les besoins de l’Alberta, le numéro de la catégorie prescrite correspondante sera toujours utilisé.

- la description donnée à cette catégorie dans le champ réservé à cette fin;

- la mention « Québec », dans le cas où il s’agit d’une catégorie distincte qui est utilisée uniquement pour la déclaration de revenus du Québec et qui concerne des biens visés donnant droit à la DPA additionnelle de 30 %.

Voici un exemple de ce à quoi pourrait ressembler le menu déroulant dans la grille de calcul de la déduction pour amortissement :

Les catégories sont énumérées sous le menu déroulant de la ligne 200. Et selon la catégorie sélectionnée, l’un des quatre écrans de saisie de données suivants s’affiche pour calculer la DPA :

- DPA catégorie 10.1;

- DPA catégorie 13;

- DPA catégorie 14;

- DPA autre que les catégories 10.1, 13 et 14.

Plusieurs catégories sont disponibles sous le menu déroulant de la ligne 200. Toutes ces catégories se divisent en cinq groupes selon l'affichage qui sera automatiquement disponible lors de la sélection d'une catégorie.

De cette façon, la catégorie 10.1 englobe les voitures de tourisme; la catégorie 13 comprend les tenures à bail; la catégorie 14 comprend les brevets, les concessions ou un permis à durée limitée; et les catégories 24, 27, 29 et 34 traitent des biens utilisés généralement pour la fabrication et la transformation. Toutes les autres catégories forment un groupe général qui ne modifiera pas l'affichage de la grille de calcul initial.

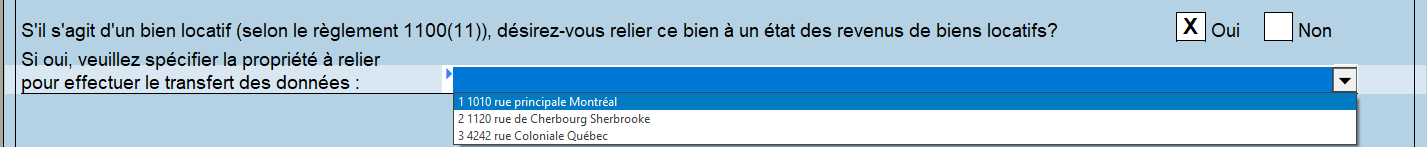

Possibilité de relier une catégorie de DPA à un état des revenus de biens locatifs (selon le règlement 1100(11))

Étapes pour relier une catégorie de DPA à un état des revenus de biens locatifs

Vous devez remplir une copie de l’État des revenus de bien locatifs pour chaque bien locatif que la société possède, à titre de propriétaire unique ou en copropriété.

Indiquez par la suite que vous voulez relier ce bien à un état des revenus de biens locatifs en répondant à la question prévue à cet effet et en choisissant, dans le menu déroulant, l’adresse de la propriété à relier pour le transfert des renseignements :

Ainsi, toute l’information relative au calcul de la catégorie sera transférée à la section « Calcul de la déduction pour amortissement (DPA) » de l’état des revenus de biens locatifs qui aura été sélectionné et le logiciel pourra recalculer la déduction pour amortissement selon les limites permises pour l’ensemble des biens locatifs détenus (selon le règlement 1100(11)).

Le montant de la DPA ainsi calculé sera reporté et utilisé dans l’annexe 8, Déduction pour amortissement (code d’accès : 8), ainsi que dans la déclaration T2 - code à barres.

Le montant de la DPA fédérale est automatiquement reporté aux colonnes de la DPA du Québec et de l'Alberta dans le tableau de la DPA. Vous devez remplacer, par substitution, les renseignements de la DPA provinciale s'ils diffèrent de ceux du fédéral.

CO-771, Calcul de l’impôt sur le revenu d’une société (code d’accès : 771)

Lorsque, dans la Grille de calcul de la déduction pour amortissement (DPA) (code d’accès : 8 GRILLE), le montant de DPA demandé à l’égard de biens locatifs aux fins du Québec diffère du montant réclamé aux fins du fédéral, un diagnostic vous invite à revoir en conséquence le montant du revenu (ou de la perte) provenant de biens calculé aux fins du Québec à la ligne 22, s’il y a lieu.

Conversion des données

Le bien locatif restera relié à un état des revenus de biens locatifs tant et aussi longtemps que vous n’aurez pas répondu Oui à la question Est-ce votre dernière année d’exploitation? du formulaire État des revenus de biens locatifs (code d’accès : LOCATIF) correspondant.

Tri des catégories d'amortissement

Deux fonctionnalités de tri sont incluses dans cette annexe. Lorsque vous cliquerez sur le premier bouton ![]() , les catégories d'amortissement seront présentées en ordre croissant selon le numéro de la catégorie, à l’écran et à l’impression. Si l’on retrouve plus d’une fois un même numéro de catégorie, un deuxième tri sera automatiquement effectué : les éléments appartenant à une même catégorie seront classés par ordre alphabétique selon les renseignements de la colonne Description. Lors de l'ajout de catégories, vous n'aurez qu'à répéter l'opération afin que celles-ci soient triées. De plus, lorsque vous cliquerez sur le second bouton

, les catégories d'amortissement seront présentées en ordre croissant selon le numéro de la catégorie, à l’écran et à l’impression. Si l’on retrouve plus d’une fois un même numéro de catégorie, un deuxième tri sera automatiquement effectué : les éléments appartenant à une même catégorie seront classés par ordre alphabétique selon les renseignements de la colonne Description. Lors de l'ajout de catégories, vous n'aurez qu'à répéter l'opération afin que celles-ci soient triées. De plus, lorsque vous cliquerez sur le second bouton ![]() , les catégories d'amortissement seront présentées en ordre croissant selon le taux de la déduction pour amortissement (DPA), à l’écran et à l’impression. Si l’on retrouve plus d’une fois le même taux de la DPA, un deuxième tri sera automatiquement effectué : les éléments appartenant à un même taux de la DPA seront classés par ordre croissant selon la colonne Numéro de catégorie. Finalement, si l'on retrouve plus d'une fois le même numéro de catégorie, un troisième tri sera automatiquement effectué : les éléments ayant le même numéro de catégorie seront classés par ordre alphabétique selon les renseignements de la colonne Description. Lors de l'ajout de catégories, vous n'aurez qu'à répéter l'opération afin que celles-ci soient triées.

, les catégories d'amortissement seront présentées en ordre croissant selon le taux de la déduction pour amortissement (DPA), à l’écran et à l’impression. Si l’on retrouve plus d’une fois le même taux de la DPA, un deuxième tri sera automatiquement effectué : les éléments appartenant à un même taux de la DPA seront classés par ordre croissant selon la colonne Numéro de catégorie. Finalement, si l'on retrouve plus d'une fois le même numéro de catégorie, un troisième tri sera automatiquement effectué : les éléments ayant le même numéro de catégorie seront classés par ordre alphabétique selon les renseignements de la colonne Description. Lors de l'ajout de catégories, vous n'aurez qu'à répéter l'opération afin que celles-ci soient triées.

Veuillez noter que les boutons ![]() seront aussi inclus dans les formulaires CO-130.A, Déduction pour amortissement (code d'accès : Q8) et Alberta Schedule 13, Capital Cost Allowance (code d'accès : A13). Le tri demandé à partir de l'un des trois formulaires sera automatiquement appliqué aux deux autres formulaires.

seront aussi inclus dans les formulaires CO-130.A, Déduction pour amortissement (code d'accès : Q8) et Alberta Schedule 13, Capital Cost Allowance (code d'accès : A13). Le tri demandé à partir de l'un des trois formulaires sera automatiquement appliqué aux deux autres formulaires.

Annulation du calcul par défaut de la DPA pour toutes les catégories

Une case à cocher permet d’annuler le calcul par défaut de la DPA pour toutes les catégories. Veuillez noter que les pertes finales, les récupérations d'amortissement et les substitutions faites à la DPA demandée ne seront pas modifiées à l'activation de cette case.

Cette case à cocher est aussi présente sur les formulaires CO-130.A, Déduction pour amortissement (code d'accès : Q8) et Alberta Schedule 13, Alberta Capital Cost Allowance (CCA) (code d'accès : A13). La case se retrouvant sur les formulaires provinciaux sera activée selon l'annexe 8 fédérale, mais il sera possible de faire un choix distinct en y effectuant une substitution.

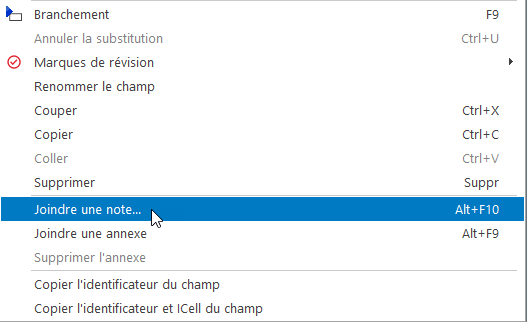

Acquisitions de l’année (ligne 203)

La règle sur les biens prêts à être mis en service détermine l’année d’imposition à compter de laquelle une société peut commencer à demander la DPA pour un bien amortissable. Le bien doit être enregistré comme une acquisition de l’année (ligne 203) dans une catégorie donnée à des fins d’amortissement seulement dans l’année d’imposition où il est effectivement mis en service selon la règle sur les biens à être mis en service.

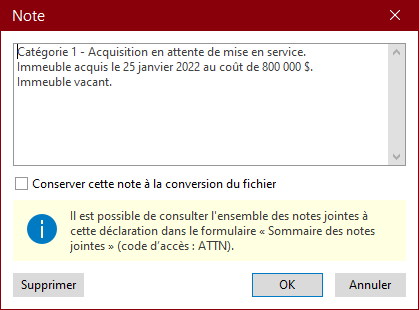

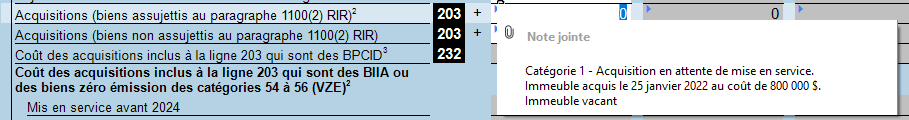

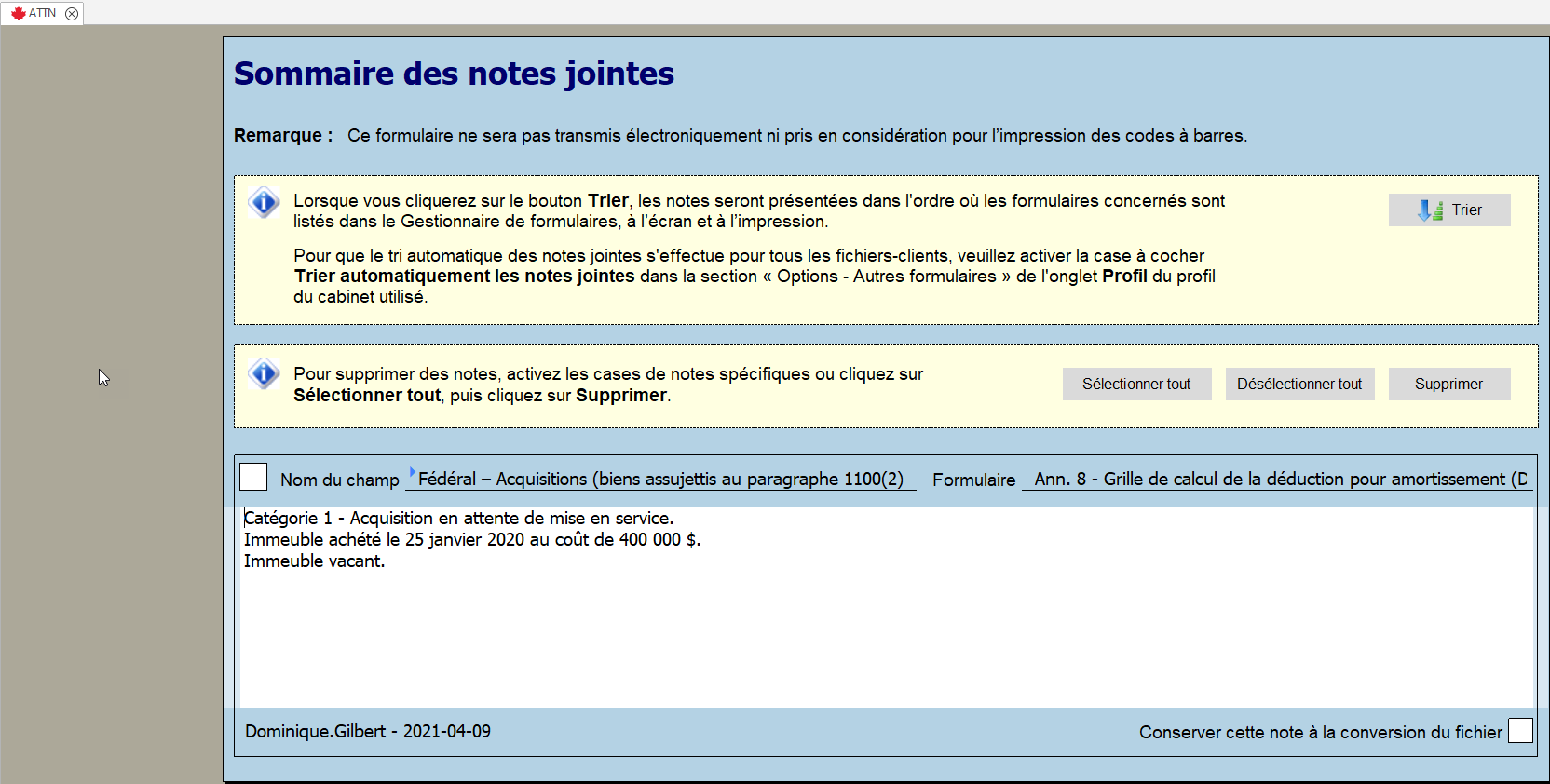

Afin de ne pas oublier d’enregistrer un bien en attente de mise en service, nous vous suggérons de joindre une note à la ligne 203 pertinente, en y inscrivant le plus de détails possible.

Vous pourrez conserver cette note à la conversion du fichier-client en activant à la fois la case Conserver cette note à la conversion du fichier, dans la boîte de dialogue Note, et la case Conserver les notes jointes aux champs, située sous Options et paramètres/Conversion/Données converties.

Exemple :

En tout temps, vous pourrez consulter le contenu de la note en plaçant votre pointeur sur la ligne 203 de la catégorie concernée ou en accédant au Sommaire des notes jointes (code d’accès : ATTN).

Pour en savoir davantage sur le fonctionnement des notes jointes, veuillez consulter la rubrique « Les notes et annexes jointes ».

Rajustements et transferts (ligne 205)

Dans l’annexe 8 GRILLE, plusieurs lignes distinctes ont été créées afin d’identifier efficacement le type de rajustement qui touche la catégorie d’amortissement. Les montants inscrits à toutes ces lignes (incluant les lignes 221 et 222) totalisent le montant apparaissant à la ligne 205, Rajustements et transferts, dans la colonne 5 de l’annexe 8.

CII (année précédente)

La ligne peut être utilisée pour inscrire le crédit d’impôt à l’investissement (CII) fédéral (autre que les CII pour la recherche et le développement (R&D)) utilisé pour réduire l’impôt à payer ou demandé comme remboursement dans l’année d’imposition précédente relativement à un bien de la catégorie. Vous pouvez également y inscrire le CII provincial ou territorial que la société a reçu ou est en droit de recevoir dans l’année courante.

Remboursement TPS/taxe vente

La ligne peut être utilisée pour inscrire le crédit de la taxe sur les produits et services/taxe de vente harmonisée (TPS/TVH) relatif à un bien de la catégorie, ainsi que le crédit de la taxe de vente provincial lorsqu’applicable, que la société a demandés ou est en droit de demander, ou le remboursement que la société a reçu ou est en droit de recevoir dans l’année.

Rajustements et transferts n’affectant pas les rajustements du paragraphe 1100(2) RIR

Le montant de la ligne peut être utilisé pour déduire, entre autres choses, le montant de la réduction du coût en capital de la catégorie engendré par l’application de l’article 80 LIR ou encore le montant de l’aide gouvernementale reçue ou à recevoir dans l’année relativement à des biens de la catégorie.

Le montant de la ligne peut également être utilisé pour ajouter, entre autres choses, la valeur des biens lors du transfert de biens amortissables à la suite d’une fusion, de la liquidation d’une filiale ou selon l’article 85 LIR, du remboursement du crédit de la TPS/TVH ou de la taxe de vente provinciale relativement à des biens de la catégorie ou encore de l’aide gouvernementale remboursée dans l’année qui a déjà réduit le coût en capital de la catégorie.

Ligne 221, Aide reçue ou recevable au cours de l'année pour un bien après sa disposition et ligne 222, montant remboursé au cours de l'année pour un bien après sa disposition

Les montants inscrits à ces lignes sont inclus au calcul des lignes du rajustement à la FNACC selon le paragraphe 1100(2) du Règlement de l’impôt sur le revenu.

Cette mesure prévoit que le coût en capital des biens amortissables admissibles acquis après le 18 avril 2021 et mis en service avant le 1er janvier 2024 par une société privée sous contrôle canadien (SPCC) peut être déduit en totalité, jusqu’à un plafond de 1,5 million de dollars par année d’imposition. Le plafond doit être réparti entre les personnes et les sociétés de personnes admissibles qui sont membres d’un groupe associé. Le plafond attribué est également calculé au prorata du nombre de jours pour les années d’imposition de moins de 51 semaines. Aucun report du plafond inutilisé n’est autorisé. La règle de la demi-année est suspendue pour les biens admissibles à cette mesure.

Les biens admissibles sont les biens amortissables assujettis aux règles de la DPA, sauf pour les biens compris dans les catégories d’amortissement 1 à 6, 14.1, 17, 47, 49 et 51.

Une SPCC, qui a mis en service dans une année d’imposition des biens admissibles dont le coût en capital excède le plafond attribué, peut décider à quelle catégorie la passation en charges immédiate est attribuée. Ensuite, le coût en capital excédentaire est assujetti aux règles normales de la DPA pour chaque catégorie. Les biens admissibles qui sont également des BIIA des catégories 43.1, 43.2 et 53 ou qui sont des BZE des catégories 54 à 56 bénéficiant déjà d’un taux de DPA bonifié de 100 % ne réduisent pas le montant maximal disponible.

Calcul de la ligne 238, Passation en charges immédiate

Dans l’annexe 8 GRILLE (code d’accès : 8 GRILLE), le montant calculé à la ligne 238, Passation en charges immédiate, dépend du coût en capital des biens admissibles mis en service dans l’année d’imposition inscrit à la ligne 236, FNACC des BPCID. Cette ligne est calculée à partir des lignes 232, Coût des acquisitions inclus à la ligne 203 qui sont des BPCID, auquel est ajouté le montant inscrit à la ligne Rajustements concernant les BPCID inclus à la ligne 205 et duquel est déduit le montant de la ligne 234, Produit de disposition des BPCID inclus à la ligne 207.

Remarque : Pour un bien acquis (ou mis en service) dans l’année d’imposition courante, désigné comme BPCID et vendu dans la même année d’imposition, le produit de disposition doit être ajouté à la ligne 207 et à la ligne 234. Sinon, pour un bien qui a été désigné comme BPCID dans une année d’imposition antérieure et qui est vendu dans l’année d’imposition courante, ajouter le produit de disposition uniquement à la ligne 207.

La ligne 232, Coût des acquisitions inclus à la ligne 203 qui sont des BPCID, est calculée dans les cas suivants :

- Dans le cas d’une catégorie 10.1, lorsque la réponse à la question maison Le bien est-il un bien relatif à la passation en charges immédiate désigné (BPCID)? est Oui et que la date d’acquisition est dans l’année d’imposition après le 18 avril 2021 et avant le 1er janvier 2024, le montant correspond au montant limite calculé en fonction du Prix d’achat;

- Dans le cas d’une catégorie 13, quand la date de début de l’année d’imposition est après le 18 avril 2021 et avant le 1er janvier 2024, le montant correspond au total des montants inscrit aux lignes 203;

- Dans le cas d’une catégorie 14, quand la Date d’acquisition est dans l’année d’imposition après le 18 avril 2021 et avant le 1er janvier 2024, le montant correspond au montant inscrit à la ligne 203;

- Pour les autres catégories :

- Lorsque le formulaire maison Grille des acquisitions et dispositions (code d’accès : 8 GRILLE ADD) est utilisé, le montant correspond au total du Coût en capital rajusté des biens dont la Date d’acquisition est dans l’année d’imposition après le 18 avril 2021 et avant le 1er janvier 2024 et pour lesquels la réponse à la question maison Le bien est-il un bien relatif à la passation en charges immédiate désigné (BPCID)? est Oui;

- Lorsque le formulaire 8 GRILLE ADD n’est pas utilisé et que la date de début de l’année d’imposition est après le 18 avril 2021 et avant le 1er janvier 2024, le montant correspond au total des montants inscrit aux lignes 203;

Veuillez noter que le calcul ne s’effectue pas pour une catégorie ayant une DPA de 100 % et il n’inclut pas les BIIA d’une catégorie avec une DPA bonifiée de 100 %.

Lorsque le coût en capital total des biens admissibles excède le plafond attribué à la société, le logiciel répartit ce dernier montant, jusqu’à concurrence du montant le moins élevé du coût des acquisitions admissibles et du solde de la FNACC, dans l’ordre suivant :

- Catégories autres que les catégories 13 et 14 ayant des biens admissibles en ordre croissant du taux de DPA. Dans le cas des catégories ayant des biens admissibles qui sont liées au formulaire LOCATIF (code d’accès : LOCATIF), le montant est également limité par le revenu net avant amortissement;

- Catégorie 13;

- Catégorie 14.

Les biens des catégories 24, 27, 29 et 34 ne sont pas considérés dans le calcul du montant de la ligne 238, Passation en charges immédiate. De plus, pour les fins du calcul du montant de la ligne Passation en charges immédiate dans la colonne Québec, les biens admissibles des catégories distinctes 14, 44 et 50 créées pour l’application des règles spécifiques de l’amortissement accéléré du Québec et qui bénéficient d’un taux de DPA bonifié de 100 % ne sont pas non plus considérés.

Le montant inscrit à la ligne 238, Passation en charges immédiate, est déduit de la ligne FNACC restante, qui est utilisée pour calculer les montants à la ligne 224, Rajustement à la FNACC pour les autres biens acquis durant l'année et à la ligne Coût d'acquisition net des BIIA et des BZE acquis dans l'année, en prenant en compte les montants de la ligne Coût des acquisitions des biens autres que les BPCID et de la ligne 225, Coût des acquisitions qui sont des BIIA et des BZE (autres que les BPCID).

Lorsque le plafond restant n’est pas suffisant pour couvrir le coût des acquisitions admissibles, le montant restant est appliqué sur le coût en capital des biens admissibles acquis durant l’année dans l’ordre suivant :

- les biens assujettis au paragraphe 1100(2) RIR qui ne sont pas des BIIA;

- les BIIA.

Tableau Convention entre les personnes ou sociétés de personnes admissibles (PSPA) (section 1 de l’annexe 8)

Ce tableau permet de répartir le plafond entre les personnes et les sociétés de personnes d’un groupe associé. Pour les sociétés associées, les renseignements des colonnes Nom de la PSPA, Numéro d'entreprise, Pourcentage attribué selon la convention et Plafond attribué sont mis à jour à partir de l’annexe 9 GRILLE (code d’accès : 9 GRILLE) lorsque la réponse à la question La société est-elle une société admissible à la passation en charges immédiate? est Oui dans la section Annexe 8 – Déduction pour amortissement (DPA) de l’annexe 9 GRILLE. Veuillez utiliser le bouton Ajouter pour ajouter des lignes en saisie pour saisir les informations relatives aux particuliers et aux sociétés de personnes admissibles associées. Le plafond attribué dans la colonne Alberta est égal au montant du plafond attribué dans la colonne Fédéral. Pour le plafond attribué du Québec, veuillez consulter le formulaire TP-130.EN, Entente relative au plafond de passation en charges immédiate (code d’accès : Q8EN).

Formulaire CO-130.AD, Déduction pour amortissement à l’égard de biens relatifs à la passation en charges immédiate (code d’accès : Q8AD)

Ce formulaire du Québec permet d’inscrire les informations sur les biens relatifs à la passation en charges immédiate (Partie 2) et de calculer le montant déduit au titre de passation en charges immédiate (Partie 3) pour l’année d’imposition.

Pour une catégorie d’amortissement inscrite dans l’annexe 8 GRILLE, lorsque le bien est inscrit dans l’annexe 8 GRILLE ADD et que la réponse à la question Le bien est-il un bien relatif à la passation en charges immédiate désigné (BPCID)? est Oui, une ligne avec l’information pertinente sera calculée automatiquement dans le tableau de la Partie 2. Autrement, lorsqu’un montant est inscrit directement à la ligne Coût des acquisitions des biens relatifs à la passation en charges immédiate désignés (BPCID) inclus dans le montant de la ligne 203 dans la colonne Québec, une ligne sera créée avec le numéro de la catégorie dans la colonne D et le coût en capital dans la colonne E, et vous devrez compléter la ligne et/ou créer d’autres lignes en utilisant le bouton Ajouter si ce montant correspond au coût en capital de plusieurs biens.

Le tableau de la Partie 3 se remplit en fonction des données inscrites aux lignes correspondantes dans l’annexe 8 GRILLE quand il y a un montant à la ligne Coût des acquisitions inclus à la ligne 203 qui sont des BPCID de la colonne Québec.

Selon les exigences de Revenu Québec, une copie de l’annexe 8 doit être produite avec la déclaration de revenus du Québec.

Lorsque la société a un établissement stable au Québec et que le formulaire TP-130.EN (code d’accès : Q8EN) est applicable :

- une copie de cette annexe est automatiquement jointe à la déclaration du Québec lorsque cette dernière est transmise électroniquement; et

- une copie de cette annexe est imprimée pour la déclaration de revenus du Québec avec les modèles d’impression « Client », « RDA, code à barres » et « Office ».

Données calculées afin de gérer l’information relative aux biens acquis avant le 1er janvier 2017

Coût en capital total réputé des biens de la catégorie selon l'alinéa 13(38)a) LIR (Ligne K)

Ce montant sera calculé selon la formule suivante :

(4/3 x [G + (3/2 x H) + I + J])

où

G représente le solde du MCIA relativement à l’entreprise au 1er janvier 2017,

H représente, lorsque le solde du MCIA est négatif, le montant qui serait à inclure dans le calcul du revenu selon l'alinéa 14(1)b) LIR, dans sa version applicable immédiatement avant le 1er janvier 2017,

I représente le total des déductions qui ont réduit le MCIA relatif à l'entreprise pour les années d'imposition se terminant avant le 1er janvier 2017,

J représente, lorsque le solde du MCIA est négatif, l’élément D.1 de la définition du MCIA énoncée au paragraphe 14(5) LIR, dans sa version applicable immédiatement avant le 1er janvier 2017.

Montant réputé accordé à titre de déduction à l'encontre du coût en capital des biens de la catégorie selon l'alinéa 13(38)c) LIR pour les années d'imposition se terminant avant le 1er janvier 2017 (ligne L)

La DPA réputée accordée équivaut à la différence entre le coût en capital total réputé (ligne K) et le solde positif du MCIA (ligne G) au moment de la conversion.

Solde de la FNACC de la catégorie au 1er janvier 2017 (ligne M)

Le solde de la FNACC équivaut à la différence entre le coût en capital total réputé et le montant de la DPA réputée accordée. Tout solde positif ainsi obtenu correspond également au solde de la FNACC (au début) inscrit à la ligne 201. Généralement, le solde de la FNACC au moment de la création de la catégorie sera égal au solde positif du MCIA relativement à l’entreprise (ligne G).

DPA déduite relativement au solde de cette FNACC lors des années précédentes (Ligne N)

Il s’agit de la somme de la déduction pour amortissement (DPA) et de la déduction additionnelle qui a été déduite du solde de la FNACC de la catégorie au 1er janvier 2017 (ligne M) pour les années d’imposition qui se terminent entre le 1er janvier 2017 et le 31 décembre 2026. Ce montant sera calculé chaque année lors de la conversion du fichier-client.

Le montant converti à cette ligne variera selon le montant de la DPA demandée. Lors de la conversion d’un fichier-client, le logiciel ajoutera automatiquement au montant inscrit à cette ligne dans le fichier initial, le moins élevé des montants suivants :

- la somme de la DPA et de la déduction additionnelle calculée pour le solde de la FNACC au 1er janvier 2017 pour l’année; et

- le montant de la DPA demandée à la ligne 217 pour la catégorie.

Lorsque la DPA demandée à la ligne 217 du formulaire n’est pas nulle et qu’elle est différente de la DPA maximale pouvant être réclamée par la société, veuillez vérifier si le montant converti est exact.

Déduction additionnelle

Pour les années d’imposition se terminant avant 2027, une déduction additionnelle correspondant à 2 % de la FNACC de la catégorie au 1er janvier 2017 peut être réclamée relativement aux biens d’une entreprise qui ont été acquis avant le 1er janvier 2017. Cette déduction additionnelle est toutefois réduite de tout montant qui a été déduit au cours des années d’imposition précédentes et du triple du total des montants déduits de la FNACC en raison de sommes reçues auxquelles le paragraphe 13(39) LIR s’applique.

En outre, si la somme de la déduction additionnelle et de la DPA admissible pour l’année ne dépasse pas 500 $, la déduction additionnelle peut être haussée pour permettre une DPA totale de 500 $, sans dépasser la FNACC de la catégorie au 1er janvier 2017 (après l’application des déductions pour les années précédentes qui ont débuté après le 1er janvier 2017), ou pour faire en sorte que la DPA relative à la catégorie pour l’année soit supérieure au solde du compte FNACC (avant l’application d’une telle déduction).

Selon les exigences de l'ARC, lorsque des biens acquis dans l’année sont inclus dans la catégorie d'amortissement 43.1 ou 43.2 à la ligne 203, des renseignements additionnels sont requis à l’égard de chacune de ces acquisitions. Ces renseignements servent à des fins statistiques seulement.

Une section a donc été ajoutée pour ces deux catégories d'amortissement seulement. Cette section s'affiche lorsqu'un montant d'acquisition est inscrit à la ligne 203 pour un bien de la catégorie 43.1 ou 43.2. Elle est composée de zones multilignes qui vous permettent de fournir les renseignements exigés pour chacune des acquisitions de biens compris dans l’une de ces catégories.

Veuillez suivre les instructions suivantes pour remplir la section :

- Colonne 301, Code du genre de bien : Dans cette colonne, vous devez choisir le code le plus approprié parmi une liste de 20 codes fournis par l'ARC. Voir la liste complète de ces codes et de leurs définitions ci-dessous.

- Colonne 302, Province où le bien est situé : Par défaut, le logiciel détermine la province du siège social de la société (administrations provinciales et territoriales du Canada seulement) en se basant sur l’information indiquée à la ligne 016 du formulaire Identification (code d'accès : ID). Vous devrez valider la province déterminée par le logiciel, et la modifier au besoin.

- Colonne 303, Pourcentage alloué au bien : Vous devez indiquer le pourcentage que représente chaque acquisition de biens par rapport au montant total des acquisitions de biens de l’année (ligne 203) pour la catégorie donnée (43.1 ou 43.2). La somme des pourcentages alloués aux biens d’une même catégorie doit être égale à 100 %.

Veuillez prendre note que l’ARC ne désire pas ajouter ces lignes sur son annexe 8. C’est pourquoi cette information ne se retrouve pas sur la copie papier de l'annexe 8; elle apparaît à l’écran seulement. Cette information est toutefois obligatoire : elle est incluse dans les codes à barres et est transmise par voie électronique.

Ligne 301 – Code du genre de bien et définition

Note : Le gouvernement fédéral propose d’élargir les critères d’admissibilité aux catégories 43.1 et 43.2 afin d’inclure plusieurs biens de production d’énergie propre acquis et mis en service dans l’année d’imposition après le 25 mars 2021. Pour obtenir plus de détails, veuillez consulter la partie Déduction pour amortissement pour le matériel de production d’énergie propre de l’annexe 6 du budget fédéral 2021.

|

Codes |

Description |

Définition |

|

Code 01 |

Système de cogénération |

Les systèmes de cogénération comprennent certains équipements qui font partie d’un système qui est utilisé pour produire de l’électricité seulement, ou de l’électricité et de la chaleur utile à partir de combustibles admissibles ou de déchets thermiques. Les combustibles admissibles comprennent les combustibles fossiles (p. ex., le pétrole, le gaz naturel ou les hydrocarbures connexes, le gaz de haut fourneau à l’oxydation de base, le gaz de haut fourneau, la houille, le gaz de houille, le coke, le gaz de four à coke, le lignite, la tourbe ou le gaz de solution), les combustibles résiduels admissibles (p. ex. le biogaz, le biocarburant, le gaz de digestion, le gaz d’enfouissement, les déchets municipaux, les déchets végétaux, les déchets de pâte et de papier, les déchets de bois), et le gaz de production ou liqueur résiduaire. Les systèmes de cogénération alimentés par des combustibles fossiles qui deviendront utilisables après 2024 n’entreront pas dans les catégories 43.1 et 43.2. |

|

Code 02 |

Matériel de production d’électricité à partir de combustibles résiduaires |

L’équipement de production d’électricité alimentée par les déchets comprend certains dont l’équipement fait partie d’un système qui est utilisé pour générer de l’électricité ou, dans le cas des systèmes de cogénération, de l’électricité et de la chaleur utile à l’aide de combustibles résiduaires admissibles (p. ex., le biogaz, le biocarburant, le gaz de digestion, le gaz d’enfouissement, les déchets municipaux, les déchets végétaux, les déchets de pâte à de papier, déchets de bois), les combustibles fossiles, et le gaz de production ou liqueur résiduaire. Les systèmes de production d’électricité alimentée par les déchets qui deviendront utilisables après 2024 et qui utiliseront des combustibles dont au moins 25 % du contenu énergétique provient de combustibles fossiles, selon un calcul annuel, n’entreront pas dans les catégories 43.1 et 43.2. L’admissibilité concernant les catégories 43.1 et 43.2 pour les systèmes de production d’électricité alimentée par les déchets qui deviendront utilisables après 2024 sera assujettie à un seuil de taux énergétique. |

|

Code 03 |

Matériel de production d’électricité à partir de déchets thermiques |

Le matériel de production d’énergie thermique à partir de résidus comprend du matériel qui sert à produire de l’énergie électrique selon un procédé dont la totalité ou la presque totalité de l’apport énergétique est constituée de déchets thermiques. |

|

Code 04 |

Système de conversion de l’énergie éolienne |

Les systèmes de conversion de l’énergie éolienne sont constitués d’une installation fixe qui sert principalement à convertir l’énergie cinétique du vent en électricité. |

|

Code 05 |

Petite installation hydroélectrique |

Les petites installations hydroélectriques comprennent une installation hydroélectrique dont la capacité présumée de l’installation de 50 mégawatts (MW) ou moins. |

|

Code 06 |

Matériel de pile à combustible |

L’équipement de pile à combustible à emplacement fixe comprend les biens utilisés pour générer de l’énergie électrique ou de l’énergie électrique et de la chaleur à partir de l’hydrogène grâce à la réaction électrochimique de l’hydrogène et de l’oxygène. Cet équipement utilise de l’oxygène dans l’air et de l’hydrogène généré par :

|

|

Code 07 |

Matériel photovoltaïque de production d’électricité |

Le matériel photovoltaïque de production d’électricité comprend le matériel photovoltaïque fixe qui est utilisé principalement pour produire de l’électricité à partir d’énergie solaire. |

|

Code 08 |

Équipement pour l’énergie des courants d’eau, l’énergie marémotrice ou l’énergie des vagues |

L’équipement de production d’énergie des courants d’eau, l’énergie marémotrice ou l’énergie des vagues comprend celui utilisé principalement dans le but de générer de l’énergie électrique à partir de l’énergie cinétique de l’eau courante, de l’énergie marémotrice ou de celle des vagues. |

|

Code 09 |

Matériel d'énergie géothermique |

L’équipement d’énergie géothermique comprend celui utilisé principalement dans le but de générer de l’énergie électrique ou de l’énergie thermique, ou à la fois les deux, uniquement à partir de l’énergie géothermique. |

|

Code 10 |

Matériel de chauffage solaire actif |

Le matériel de chauffage solaire actif comprend des biens qui servent principalement à chauffer un liquide ou un gaz en circulation active. Il vise du matériel qui utilise un liquide ou un gaz pour transférer la chaleur – prélevée de l’énergie solaire dans des capteurs solaires – aux chauffe-eau ou du matériel de conversion de l’énergie solaire. |

|

Code 11 |

Système de pompes géothermiques |

Le système de pompes géothermiques est constitué de biens qui servent principalement à chauffer un liquide ou un gaz en circulation active en utilisant la surface comme capteur d’énergie solaire et une pompe pour récupérer et convertir l’énergie géothermique en chaleur utile. |

|

Code 12 |

Matériel pour système énergétique de quartier |

L’équipement pour système énergétique de quartier comprend celui qui fait partie d’un système énergétique de quartier utilisé principalement pour fournir du chauffage ou de la climatisation à partir d’une unité centrale de production d’énergie thermique à un ou plusieurs bâtiments où l’énergie thermique est principalement générée par : un système de cogénération admissible, un équipement de chauffage d’énergie solaire active, un système de pompe à chaleur géothermique, un équipement de récupération de chaleur, un équipement d’énergie géométrique ou d’un équipement permettant de générer de la chaleur alimentée par les déchets. |

|

Code 13 |

Équipement de production de chaleur alimentée par les déchets |

L’équipement de production de chaleur alimentée par les déchets comprend celui utilisé uniquement dans le but de générer de l’énergie électrique, principalement à partir de la consommation de combustibles de déchets admissibles (p. ex., le biogaz, le biocarburant, le gaz de digestion, le gaz d’enfouissement, les déchets municipaux, les déchets végétaux, les déchets de pâte à de papier, déchets de bois) ou de gaz de production. Le combustible restant peut provenir de combustibles fossiles. L’équipement de production de chaleur alimentée par les déchets qui deviendra utilisable après 2024 et qui utilisera des combustibles dont au moins 25% du contenu énergétique provient de combustibles fossiles, selon un calcul annuel, n’entrera pas dans les catégories 43.1 et 43.2. |

|

Code 14 |

Matériel de récupération de chaleur |

Le matériel de récupération de la chaleur comprend le matériel qui sert principalement à économiser de l’énergie ou à réduire les besoins énergétiques et qui récupère les déchets thermiques produits par un système admissible de production d’électricité ou de cogénération ou un procédé industriel. |

|

Code 15 |

Matériel de collecte des gaz d’enfouissement et de gaz de digesteur |

Le matériel de collecte de gaz d’enfouissement et de gaz de digesteur comprend le matériel qui sert principalement à recueillir le gaz d’enfouissement ou le gaz de digesteur. |

|

Code 16 |

Système de production de biocarburants liquides |

Les systèmes de production de biocarburants liquides comprennent l’équipement dont l’utilisation sert entièrement ou presque entièrement à produire du biocarburant liquide à partir de déchets précis ou de dioxyde de carbone |

|

Code 17 |

Système de production du biogaz |

Les systèmes de production de biogaz comprennent de l’équipement principalement utilisé pour produire du biogaz par la digestion anaérobie de déchets précis. Ces systèmes comprennent également l’équipement principalement utilisé pour stocker le biogaz. |

|

Code 18 |

Système à cycles combinés amélioré |

Les systèmes à cycles combinés améliorés sont constitués de matériel faisant partie d’un procédé à cycles combinés dans lequel au moins 20 pour cent de l’apport énergétique provient des déchets thermiques récupérés d’un système de compresseur de gaz naturel. L’apport énergétique fourni par les déchets thermiques doit servir à améliorer la production d’électricité. Les systèmes à cycles combinés améliorés qui deviendront utilisables après 2024 n’entreront pas dans les catégories 43.1 et 43.2. |

|

Code 19 |

Système à détente |

Les systèmes à machine à détente sont constitués de certaines machines à détente, comptant une ou plusieurs turbines ou des cylindres, qui servent à convertir l’énergie de compression en gaz naturel sous pression en puissance sur l’arbre qui produit de l’électricité. |

|

Code 20 |

Équipement de production de gaz |

L’équipement de production de gaz comprend celui qui fait partie d’un système qui génère du gaz de production (autre que le gaz de production qui doit être converti en biocarburants liquides ou en produits chimiques) principalement à partir de combustibles résiduaires admissibles à l’aide d’un processus de conversion thermochimique. L’équipement de production de gaz qui deviendra utilisable après 2024 et qui utilisera de la matière première composée à plus de 25% de combustibles fossiles selon une mesure en termes de contenu énergétique (exprimée comme valeur énergétique supérieure de la matière première), selon un calcul annuel, n’entrera pas dans les catégories 43.1 et 43.2. |

|

Code 21 |

Équipement de recharge pour véhicules électriques |

L’équipement de recharge pour les véhicules électriques (VE) comprend les bornes de recharge des VE (BRVE) qui respectent certains seuils de capacité d’alimentation et d’autres équipements électriques utilisés pour alimenter ces BEVE, à condition que :

Les BRVE qui fournissent plus de 10 kilowatts d’énergie sont admissibles à l’inclusion dans la catégorie 43.1. Ceux qui fournissent plus de 90 kilowatts d’énergie sont admissibles à l’inclusion dans la catégorie 43.2. Les autres équipements électriques utilisés en lien avec les BRVE qui fournissent plus de 10 kilowatts d’énergie sont admissibles à l’inclusion dans la catégorie 43.1. Tout autre équipement électrique utilisé en lien avec les BRVE qui fournissent au moins 90 kilowatts d’énergie est admissible à l’inclusion dans la catégorie 43.2, même si cet autre équipement électrique fournit également de l’énergie à d’autres BRSVE qui fournissent plus de 10 kilowatts de puissance. |

|

Code 22 |

Équipement de stockage d’énergie électrique |

L’équipement de stockage d’énergie électrique comprend celui qui est utilisé principalement dans le but de stocker et de décharger de l’énergie électrique. Si l’énergie électrique à stocker est générée par l’équipement inclus dans la catégorie 43.2, l’équipement de stockage d’énergie électrique est admissible à l’inclusion dans la catégorie 43.2. Si elle est générée par l’équipement inclus dans la catégorie 43.1, l’équipement de stockage d’énergie électrique est admissible à l’inclusion dans la catégorie 43.1. L’équipement de stockage d’énergie électrique autonome peut être inclus dans la catégorie 43.1, à condition qu’il ait un rendement aller-retour supérieur à 50 %. |

|

Code 25 |

Stockage d’énergie hydroélectrique par pompage |

Le stockage d’énergie hydroélectrique par pompage comprend l’équipement dont l’utilisation sert entièrement ou presque entièrement à stocker de l’énergie électrique. Si l’énergie électrique à stocker est générée par de l’équipement de la catégorie 43.2, l’équipement de stockage d’énergie hydroélectrique par pompage peut être inclus dans la catégorie 43.2. Si l’énergie électrique à stocker est générée par de l’équipement de la catégorie 43.1, l’équipement de stockage d’énergie hydroélectrique par pompage peut être inclus dans la catégorie 43.1. L’équipement autonome de stockage d’énergie hydroélectrique par pompage peut être inclus dans la catégorie 43.1 à condition d’avoir une efficacité de cycle supérieure à 50 %. Les systèmes de production de biocarburants solides comprennent l’équipement dont l’utilisation sert entièrement ou presque entièrement à produire des biocarburants solides à partir de déchets précis. |

|

Code 26 |

Système de production de biocarburants solides |

Les systèmes de production de biocarburants solides comprennent l’équipement dont l’utilisation sert entièrement ou presque entièrement à produire des biocarburants solides à partir de déchets précis. |

|

Code 27 |

Équipement utilisé pour produire de l’hydrogène par électrolyse de l’eau |

Les systèmes de production d’hydrogène par électrolyse comprennent l’équipement dont l’utilisation sert entièrement ou presque entièrement à produire de l’hydrogène par électrolyse de l’eau. |

|

Code 28 |

Équipement de ravitaillement en hydrogène |

L’équipement de ravitaillement en hydrogène comprend l’équipement utilisé pour distribuer de l’hydrogène utilisé dans l’équipement automobile fonctionnant à l’hydrogène. |

|

Code 29 |

Système de thermopompe à l’air |

Le budget de 2022 propose l’inclusion des thermopompes à l’air utilisées principalement pour chauffer de l’eau ou des espaces. |

Il existe trois catégories d’amortissement pour le matériel et les véhicules zéro émission qui sont acquis et prêts à être utilisés avant 2028 :

- la catégorie 54 (taux de DPA de 30 %) pour les véhicules à moteur et les voitures de tourisme zéro émission, qui seraient compris dans les catégories 10 et 10.1 ;

- la catégorie 55 (taux de DPA de 40 %) pour les véhicules zéro émission, qui seraient compris dans la catégorie 16 ;

- la catégorie 56 (taux de DPA de 30 %) pour les véhicules et le matériel automobiles zéro émission, qui ne sont pas inclus dans les catégories 54 et 55.

Ces trois catégories d’amortissement bénéficient d’un taux de DPA bonifié temporaire de 100 % pour la première année, applicable aux biens admissibles qui sont acquis après le 18 mars 2019 (après le 1er mars 2020 pour la catégorie 56) et prêts à être utilisés avant 2024. Ce taux bonifié est réduit à 75 % après 2023 et avant 2026 et à 55 % après 2025 et avant 2028.

Un « véhicule zéro émission » est :

- un véhicule à moteur au sens de la Loi de l’impôt sur le revenu;

- un véhicule entièrement électrique, un véhicule hybride rechargeable équipé d’une batterie dont la capacité s’élève à au moins 15 kWh ou un véhicule alimenté entièrement à l’hydrogène;

- Si le véhicule a été acquis avant le 2 mars 2020, un véhicule neuf, c’est-à-dire qui n’a pas été utilisé, ou acquis en vue d’être utilisé, à toute autre fin avant d’avoir été acquis par le contribuable;

- un véhicule relativement auquel le gouvernement du Canada n’a pas versé une aide financière en vertu de l’incitatif fédéral à l’achat annoncé le 19 mars 2019;

- un véhicule qui serait un BIIA si le paragraphe 1104(4) du Règlement de l’impôt sur le revenu n’excluait pas les biens compris dans la catégorie 54 ou 55 de l’annexe II de ce règlement.

Une « voiture de tourisme zéro émission » est une automobile (au sens de la LIR) qui est incluse dans la catégorie 54. Pour chaque voiture faisant partie de la catégorie 54 prête à être utilisée dans l’année d’imposition, un plafond de la valeur amortissable admissible (plus les taxes de vente applicables sur ce montant) s’applique comme suit :

|

Date d’acquisition |

Plafond (avant TPS et TVP, ou TVH) |

|---|---|

|

Avant le 1er janvier 2022 : |

55 000 $ |

|

Avant le 1er janvier 2023 : |

59 000 $ |

|

Après le 31 décembre 2022 : |

61 000 $ |

De plus, lorsque la disposition de la voiture est effectuée en faveur d’une personne ou d’une société de personnes avec laquelle le contribuable n’a aucun lien de dépendance,

- si la disposition est effectuée avant le 30 juillet 2019, le produit de disposition réel est multiplié par le ratio correspondant au coût en capital du véhicule sur le coût d’acquisition réel du véhicule;

- sinon, le produit de disposition réel est multiplié par le ratio correspondant au coût en capital du véhicule sur le résultat de la formule suivante :

D + (E + F) – (G + H)

où :

D représente le coût de la voiture pour le contribuable,

E représente le montant obtenu en vertu de l’alinéa 13(7.1)d) LIR relativement à la voiture au moment de la disposition,

F représente le montant maximum obtenu pour l’élément C de la formule figurant à la définition de la FNACC au paragraphe 13(21) LIR relativement à la voiture,

G représente le montant obtenu en vertu de l’alinéa 13(7.1)f) LIR relativement à la voiture au moment de la disposition,

H représente le montant maximum obtenu pour l’élément J de la formule figurant à la définition de la FNACC au paragraphe 13(21) LIR relativement à la voiture.

Lorsque vous utilisez la Grille des acquisitions et dispositions, le logiciel calcule le coût en capital admissible d’une voiture de tourisme zéro émission dans l’année d’acquisition ainsi que le produit de disposition dans l’année de sa disposition lorsque vous remplissez la section « Information relative aux véhicules zéro émission ». Le champ « Aide gouvernementale reçue ou remboursée » qui se trouve à la sous-section « Disposition d’une voiture de tourisme zéro émission » sert à inscrire le résultat obtenu selon la portion (E + F) – (G + H) de la formule décrite ci-dessus afin de permettre le calcul du produit de disposition lorsque la disposition est effectuée après le 29 juillet 2019.

Les biens faisant partie des catégories 54, 55 et 56 ne sont pas des BIIA, et la règle de la demi-année ne s’applique pas à ceux-ci. Cependant, veuillez noter qu’aux fins des calculs de l’annexe 8, l’ARC traite les biens de ces catégories acquis dans l’année d’imposition comme étant des BIIA.

Le paragraphe 1103(2j) du Règlement prévoit que la société peut faire le choix de ne pas inclure un bien dans l’une des catégories 54 à 56 pour l’inclure plutôt dans sa catégorie de DPA habituelle. Ce choix doit être effectué au plus tard à la date d’échéance de production de la déclaration de revenu pour l'année d'imposition dans laquelle le bien est acquis.

De la même manière, l’article 130R134.1 du Règlement sur les impôts, tel que proposé dans le projet de le loi 90 déposé par le gouvernement du Québec le 4 mai 2021, prévoit que ce choix peut également être effectué lorsque la société a un établissement stable au Québec.

Biens relatifs à l’incitatif à l’investissement accéléré (BIIA)

Pour être admissible, un bien doit avoir été acquis après le 20 novembre 2018, mis en service avant 2028 et remplir les critères du paragraphe 1104(4) du Règlement.

Le paragraphe 1100(2) RIR comprend la règle de la demi-année ainsi que les règles concernant les biens relatifs à l'incitatif à l'investissement accéléré (BIIA) et les règles concernant les biens zéro émission des catégories 54 à 56 (BZE). La règle de la demi-année est suspendue pour les BIIA qui sont mis en service avant 2028 et ne s’applique pas aux BZE. Les facteurs d’ajustement à la FNACC pour les BIIA et les BZE servant au calcul des rajustements à la FNACC sont :

|

Catégories d’amortissement |

Biens admissibles mis en service dans l’année d’imposition |

||

|

Avant 2024 |

En 2024 et 2025 |

En 2026 et 2027 |

|

|

43.1, 54 et 56 |

7/3 |

1,5 |

5/6 |

|

43.2 et 53 |

1 |

0,5 |

1/10 |

|

55 |

1,5 |

7/8 |

3/8 |

|

43 (biens acquis après 2025 qui auraient fait partie de la catégorie 53) |

S.O. |

S.O. |

5/6 |

|

12 et 15 |

0 |

0 |

0 |

|

Autres catégories admissibles |

0,5 |

0 |

0 |

De plus, des règles spécifiques sont prévues pour les catégories d’amortissement 13 et 14 aux alinéas 1100(1)b) et c) RIR. Ainsi, pour les BIIA des catégories 13 et 14, la DPA est égale à un pourcentage de la DPA calculée ordinairement quand le bien est mis en service dans l’année d’imposition :

|

Catégories d’amortissement |

Biens admissibles mis en service dans l’année d’imposition |

|

|

Avant 2024 |

Après 2023 et avant 2028 |

|

|

13 |

150 % |

100 % |

|

14 |

150 % |

125 % |

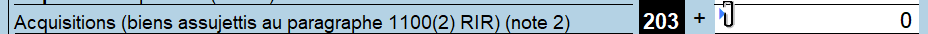

Calcul de la ligne DPA maximale admissible de la colonne Fédéral

Pour les catégories d’amortissement autres que 10.1, 13 et 14, et autres que les catégories 24, 27, 29 et 34, les trois lignes maison Coût des acquisitions inclus à la ligne 203 qui sont des BIIA ou des BZE permettent d’inscrire le montant du coût en capital des biens admissibles. Le montant de ces lignes est calculé en fonction des dates d’acquisition lorsque le formulaire 8 GRILLE ADD est utilisé, sinon en fonction des dates de l’année d’imposition et du montant inscrit à la ligne 203, Acquisitions (biens assujettis au paragraphe 1100(2) RIR), et servent ensuite à calculer le montant à la ligne Rajustement à la FNACC pour les BIIA et les BZE acquis dans l'année, qui elle, est prise en compte dans le calcul du montant de la ligne DPA maximale admissible.

Lorsque l’année d’imposition chevauche le 1er janvier 2024 ou le 1er janvier 2026, le facteur de rajustement utilisé dans le calcul de la ligne Rajustement à la FNACC pour les BIIA et les BZE acquis dans l'année correspond au calcul prévu au paragraphe 1100(2.01) RIR.

Dans le cas d’une catégorie d’amortissement 10.1, lorsque la réponse à la question maison Le bien est-il un BIIA? indique Oui, le montant inscrit à la ligne DPA maximale admissible tient compte la règle générale relative aux biens admissibles.

Pour la catégorie d’amortissement 13, les deux lignes Coût des acquisitions inclus à la ligne 203 qui sont des BIIA sont mises à jour en fonction de la date de début de l’année d’imposition (avant 2024 et après 2023), et l’une des lignes équivaut au montant inscrit à la ligne 203, Acquisitions de l’année, biens assujettis au sous-alinéa 1100(1)b)(i) RIR. Ce montant sert à déterminer le montant ajouté à la ligne DPA maximale admissible en tenant compte de la division 1100(1)b)(i)(A) RIR.

Pour la catégorie d’amortissement 14, lorsque la réponse à la question maison Un des biens acquis dans l’année est-il BIIA? est Oui, le montant inscrit à la ligne Coût des acquisitions inclus à la ligne 203 qui sont des BIIA est calculé et équivaut au montant inscrit à la ligne 203, Acquisitions de l’année. Ce montant sert ensuite à calculer le montant de la ligne DPA maximale admissible en tenant compte de la division 1100(1)c)(i)(B) RIR.

Ces calculs s’appliquent également aux montants de la colonne Alberta lorsque la société possède un établissement permanent dans cette province. De la même façon, ils s’appliquent également aux montants de la colonne Québec, hormis aux biens des catégories 14.1, 44 et 50 qui sont des biens admissibles aux règles particulières de l’amortissement accéléré du Québec.

Biens admissibles aux règles particulières de l’amortissement accéléré du Québec

Le gouvernement du Québec permet également l’amortissement bonifié à 100 % à l’égard d’un bien, acquis après le 3 décembre 2018 et mis en service avant 2028 dans l’année d’imposition, qui est une propriété intellectuelle admissible faisant partie de la catégorie 14, 14.1 ou 44 ainsi que du matériel électronique universel de traitement de l’information utilisé principalement au Québec et faisant partie de la catégorie 50.

Une propriété intellectuelle admissible désigne un bien acquis après le 3 décembre 2018, qui est un brevet ou un droit permettant l’utilisation de renseignements brevetés, une licence, un permis, un savoir-faire, un secret commercial ou un autre bien semblable qui constitue un ensemble de connaissances. Le bien doit être acquis par la société dans le cadre d’un transfert de technologie ou être développé par la société ou pour son compte de façon à lui permettre d’implanter une innovation ou une invention concernant son entreprise. L’expression « transfert de technologie » désigne la transmission, en faveur de la société, de connaissances sous forme de savoir-faire, de techniques, de procédés ou de formules. Le processus d’implantation d’une innovation ou d’une invention ainsi que les efforts d’implantation de cette innovation ou de cette invention doivent être effectués uniquement au Québec.

Calcul de la ligne DPA maximale admissible de la colonne Québec

Pour les catégories d’amortissement 14.1, 44 et 50, les trois lignes maison Coût en capital inclus à la ligne 203 des biens admissibles aux règles particulières de l’amortissement accéléré du Québec permettent d’inscrire le montant du coût en capital des biens admissibles. Ces lignes servent à calculer le montant de la ligne Rajustement à la FNACC pour les BIIA et les BZE acquis dans l'année, selon la catégorie d’amortissement sélectionnée, et ainsi tenir compte des règles particulières dans le calcul du montant de la ligne DPA maximale admissible. Lorsque la catégorie d’amortissement 50 est sélectionnée, le montant de l’une de ces lignes est calculé et équivaut au montant inscrit à la ligne 203, Acquisitions (biens assujettis au paragraphe 1100(2) RIR), selon soit la date d’acquisition inscrite pour un bien dans le formulaire 8 GRILLE ADD, soit selon les dates de début et de fin de l’année d’imposition.

Les facteurs d’ajustement à la FNACC sont :

|

Catégories d’amortissement |

Biens admissibles mis en service dans l’année d’imposition |

||

|

Avant 2024 |

En 2024 et 2025 |

En 2026 et 2027 |

|

|

14.1 (PIA) |

19 |

9 |

0 |

|

44 (PIA) |

3 |

1 |

0 |

|

50 |

9/11 |

0 |

0 |

Pour la catégorie d’amortissement 14, lorsque la réponse à la question maison Un des biens acquis dans l’année est-il un bien admissible aux règles particulières de l’amortissement accéléré du Québec? est Oui, le montant inscrit à la ligne maison Coût en capital inclus à la ligne 203 des biens admissibles aux règles particulières de l’amortissement accéléré du Québec est calculé et équivaut au montant inscrit à la ligne 203, Acquisitions de l’année. Ce montant sert ensuite à calculer le montant de la ligne DPA maximale admissible.

Dans le Bulletin d’information 2018-9 publié le 3 décembre 2018, le ministère des Finances du Québec a annoncé l’ajout d’une déduction additionnelle pour amortissement de 30 % pour les biens visés. Le montant de la déduction correspond à 30 % du montant déduit, pour l’année d’imposition précédente, au titre de la déduction pour amortissement à l’égard du bien visé. De plus, le Bulletin d’information indique qu’une catégorie distincte doit être créée pour les biens d’une même catégorie qui donnent droit à la déduction additionnelle.

Bien visé

Un bien visé doit être acquis après le 3 décembre 2018. Il peut s’agir d’un bien donné qui est neuf au moment de l’acquisition et qui n’est pas acquis auprès d’une personne ou d’une société de personnes avec laquelle la société a un lien de dépendance. Le bien donné doit commencer à être utilisé dans un délai raisonnable suivant son acquisition et pour une période minimale de 730 jours consécutifs. De plus, il doit être utilisé principalement au Québec et ne doit pas être un bien à l’égard duquel la société a bénéficié ou aurait pu bénéficier de la déduction additionnelle pour amortissement de 60 %. Le bien donné doit être :

- du matériel de fabrication ou de transformation (catégorie 53) ou, si acquis après 2025, un bien de la catégorie 43, mais qui aurait été un bien de la catégorie 53 s’il avait été acquis en 2025;

- du matériel de production d’énergie propre (catégorie 43.1 ou 43.2); ou

- du matériel électronique universel de traitement de l’information et le logiciel d’exploitation y afférent (catégorie 50).

De plus, un bien visé peut être une propriété intellectuelle admissible (certains biens des catégories 14, 14.1 et 44).

Le logiciel considère qu’un bien compris dans les catégories 14, 14.1, 43.1, 43.2, 44, 50 et 53 acquis après le 3 décembre 2018 est un bien visé. Si ce n’est pas le cas, vous devez modifier la réponse à la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? dans l’annexe 8 GRILLE ADD (code d’accès : 8 GRILLE ADD). Si vous n’utilisez pas l’annexe 8 GRILLE ADD, vous devez faire les ajustements nécessaires dans l’annexe 8 GRILLE. Pour plus de précisions sur les biens admissibles, consultez le Bulletin d’information 2018-9 publié par le ministère des Finances du Québec.

Étapes à suivre pour que le logiciel calcule correctement la déduction pour amortissement et la déduction additionnelle concernant les biens visés

La question S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %?, située sous le champ « Si oui, veuillez spécifier la propriété à relier pour effectuer le transfert des données » pour les catégories 14.1, 43.1, 43.2, 44, 50 et 53 et dans la sous-section « Québec seulement » qui se trouve en dessous de la sous-section « Acquisitions de l’année » dans le cas d’une catégorie 14, vous permet d’indiquer si la catégorie est une catégorie distincte aux fins des calculs pour le Québec. La question Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? située sous la question S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? vous permet d’indiquer si la déduction pour amortissement calculée pour cette catégorie doit être utilisée l’année suivante pour le calcul de la déduction additionnelle. Veuillez suivre les instructions suivantes pour que le logiciel effectue les calculs correctement selon la situation de la société :

Situation numéro 1 : Tous les biens de la catégorie sont des biens non visés

Si l’annexe 8 GRILLE ADD est utilisée : Aucune catégorie distincte n’est nécessaire, et la société n’a pas droit à la déduction additionnelle. Vous devez créer une seule catégorie et vous assurer que la réponse à la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? déterminée par le logiciel est Non pour toutes les copies de l’annexe 8 GRILLE ADD de la catégorie. Assurez-vous que la réponse aux questions S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? et Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non.

Si l’annexe 8 GRILLE ADD n’est pas utilisée : Aucune catégorie distincte n’est nécessaire, et la société n’a pas droit à la déduction additionnelle. Vous devez créer une seule catégorie et vous assurer que la réponse aux questions S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? et Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non.

Situation numéro 2 : Tous les biens de la catégorie sont des biens visés

Si l’annexe 8 GRILLE ADD est utilisée : Aucune catégorie distincte n’est nécessaire, et la société a droit à la déduction additionnelle pour les biens visés. Vous devez créer une seule catégorie et vous assurer que la réponse à la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? déterminée par le logiciel est Oui pour toutes les copies de l’annexe 8 GRILLE ADD de la catégorie. Par conséquent, la réponse à la question Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE sera Oui. Assurez-vous que la réponse à la question S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non. Le logiciel utilisera le montant de la déduction pour amortissement demandée à la ligne 217 de la colonne Québec pour calculer la déduction additionnelle lors de la conversion du fichier-client.

Si l’annexe 8 GRILLE ADD n’est pas utilisée : Aucune catégorie distincte n’est nécessaire, et la société a droit à la déduction additionnelle pour les biens visés. Vous devez créer une seule catégorie et vous assurer que la réponse à la question Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Oui. Assurez-vous que la réponse à la question S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non. Le logiciel utilisera le montant de la déduction pour amortissement demandée à la ligne 217 de la colonne Québec pour calculer la déduction additionnelle lors de la conversion du fichier-client.

Situation numéro 3 : La catégorie contient des biens visés et des biens non visés

Si l’annexe 8 GRILLE ADD est utilisée : Une catégorie distincte aux fins des calculs pour le Québec est nécessaire pour les biens visés, et la société a droit à la déduction additionnelle pour les biens visés. Dans une catégorie, veuillez inscrire tous les biens dans l’annexe 8 GRILLE ADD et vous assurer que la réponse à la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? déterminée par le logiciel est la bonne selon que le bien est visé ou non. Assurez-vous que la réponse aux questions S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? et Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non. Dans une telle situation, tous les montants des biens inscrits dans l’annexe 8 GRILLE ADD seront transférés dans les colonnes Fédéral et Alberta de l’annexe 8 GRILLE. Seuls les montants des biens non visés seront transférés dans la colonne Québec. Vous devez ensuite créer une nouvelle catégorie, cocher Oui à la question S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE et inscrire seulement les biens visés dans l’annexe 8 GRILLE ADD. Assurez-vous que la réponse à la question Le bien est-il un bien admissible à la DPA additionnelle de 30 % pour le Québec? déterminée par le logiciel est Oui pour toutes les copies de l’annexe 8 GRILLE ADD de cette catégorie. Assurez-vous que la réponse à la question Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Oui. Les montants des colonnes Fédéral et Alberta de l’annexe 8 GRILLE ne seront pas calculés pour cette copie de la catégorie, et aucun montant ne doit y être saisi. Seuls les montants concernant les biens visés doivent être inscrits ou calculés dans la colonne Québec. Le logiciel utilisera le montant de la déduction pour amortissement demandée à la ligne 217 de la colonne Québec pour calculer la déduction additionnelle lors de la conversion du fichier-client.

Si l’annexe 8 GRILLE ADD n’est pas utilisée : Une catégorie distincte aux fins des calculs pour le Québec est nécessaire pour les biens visés, et la société a droit à la déduction additionnelle pour les biens visés. Dans une catégorie, veuillez inscrire les montants concernant les biens visés et les biens qui ne sont pas visés dans la colonne Fédéral de l’annexe 8 GRILLE. Assurez-vous que la réponse aux questions S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? et Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE est Non. Veuillez inscrire par substitution dans la colonne Québec de l’annexe 8 GRILLE seulement les montants concernant les biens non visés. Vous devez ensuite créer une nouvelle catégorie, cocher Oui aux questions S’agit-il d’une catégorie distincte utilisée uniquement pour la déclaration de revenus du Québec et concernant des biens visés donnant droit à la DPA additionnelle de 30 %? et Les biens inscrits dans la colonne Québec sont-ils admissibles à la DPA additionnelle de 30 %? dans l’annexe 8 GRILLE et inscrire seulement les montants concernant les biens visés dans la colonne Québec. Les montants des colonnes Fédéral et Alberta de l’annexe 8 GRILLE ne seront pas calculés pour cette copie de la catégorie, et aucun montant ne doit y être saisi. Le logiciel utilisera le montant de la déduction pour amortissement demandée à la ligne 217 de la colonne Québec pour calculer la déduction additionnelle lors de la conversion du fichier-client.

Cette ligne est calculée, pour une catégorie d’amortissement autre que 10.1, 13 et 14 qui bénéficie d’un taux de DPA de 100 %, lorsque le montant à la ligne 217, DPA demandée, est supérieur au montant de la ligne Solde de la FNACC (avant passation en charges immédiate). Cette situation se produit généralement lorsque :

-

Le solde de la FNACC au début de l’année d’imposition à la ligne 201 est inférieur aux rajustements et transferts négatifs à la ligne 205 qui n’affectent pas le calcul des rajustements à la FNACC du paragraphe 1100(2) RIR pour les acquisitions de l’année d’imposition courante; et

-

Il y a une acquisition dans l’année d’imposition d’un bien qui est admissible au taux de DPA de 100 %.

Le cas le plus fréquent est celui où il y a un CII relatif à un bien acquis lors d’une année précédente, bien qui a été totalement amorti. Dans un tel cas, comme le calcul du rajustement selon le paragraphe 1100(2) RIR tient compte du coût d’acquisition du bien dans l’année d’imposition, mais pas du rajustement négatif dû au CII, le solde de la FNACC à la fin de l’année à la ligne 220 peut devenir négatif lorsque la DPA est réclamée en entier à la ligne 217.

Cependant, pour les diverses administrations fiscales, le solde de la FNACC à la fin de l’année ne peut pas être négatif. Par conséquent, ce montant négatif doit donc soit être appliqué à une autre catégorie d’amortissement portant le même numéro, soit être reporté à l’année d’imposition suivante.

Lorsqu’un montant négatif est calculé ou inscrit à cette nouvelle ligne, le montant est converti à la ligne 205, Rajustements et transferts n’affectant pas les rajustements du paragraphe 1100(2) RIR. Si vous ne désirez pas convertir ce montant, veuillez inscrire « 0 » en utilisant une substitution.

Voir aussi

Grille des acquisitions et dispositions et tableau Historique des biens de la catégorie

État des revenus de biens locatifs (selon le règlement 1100(11))

Acquisitions de tenures à bail d'années antérieures

Brevets, concessions et permis à durée limitée (catégorie 14)

Voitures de tourisme (catégorie 10.1)

Guide T2 – Déclaration de revenus des sociétés

CO-130.A - Renseignements généraux

IN-191, Déduction pour amortissement Biens acquis après le 20 novembre 2018